Báo Cáo Ngành Cảng Biển Q3/2024

Nguồn: VCBS

Diễn Biến Ngành

Căng Thẳng Thương Mại Gia Tăng Giữa Mỹ Và Trung Quốc

Căng thẳng thương mại gia tăng giữa Mỹ và Trung Quốc đã tác động đến thị trường vận chuyển container cũng như các cảng biển.

Vào tháng 05/2024 tổng thống Mỹ Biden đã công bố một loạt Thuế quan mới đối với nhiều mặt hàng nhập khẩu từ Trung Quốc với tổng giá trị khoảng 8 tỷ USD mỗi năm. Mức thuế nghiêm ngặt nhất là đối với xe điện với mức 100% và có hiệu lực từ 01/08/2024.

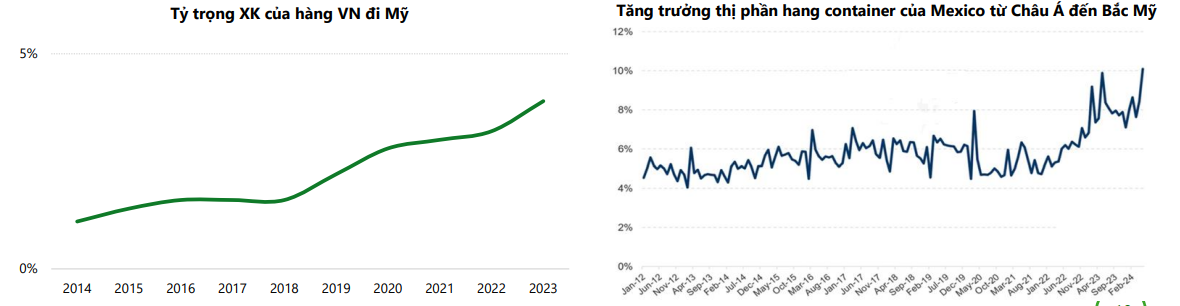

Nhiều nhà nhập khẩu Mỹ có nhu cầu chuyển lô hàng trước thời hạn, làm lệch tính theo mùa của hoạt động vận chuyển. Một tác dụng khác của Thuế quan là luồng hàng hóa được điều chỉnh bằng cách chuyển hướng sang các nước khác như Mexico hoặc Việt Nam. Các chủ hàng đã chuyển nhiều khối lượng hơn từ Châu Á đến Mexico, và Mexico đã tăng đáng kể khối lượng thương mại với Mỹ.

Để đáp ứng nhu cầu tăng cao, các hãng tàu đã tăng thêm tuyến dịch vụ. Các tuyến thêm gần đây gồm: 7 tuyến mới từ Châu Á đến Mexico (bổ sung hơn 30.000 TEU/tuần); 6 tuyến mới bổ sung cho thị trường xuyên Thái Bình Dương.

Công Suất Đội Tàu Container Toàn Cầu Tăng 11% & Xu Hướng Tăng Tỷ Lệ Sở Hữu Tàu

Công suất đội tàu toàn cầu tăng 11%: tại 01/06/2024 ước tính công suất tăng 11% sv tại 01/06/2023. Trong đó, tăng mạnh nhất là tuyến Á – Âu +24%, Mỹ - La tinh +22% và Trung Đông - Ấn Độ +18%. Trong 1H.24, đã có 264 tàu đóng mới được giao, tương đương 1,6 triệu TEUs. Tháng 8/24 đơn đặt tàu mới cao kỷ lục đạt hơn 1,4 triệu TEUs. Các hãng tàu gấp rút đặt bất chấp giá đóng tàu mới cao và lo ngại ngày càng tình trạng thừa công suất vào thời điểm tàu hạ thủy trong 2027-2029.

Các hãng tàu có xu hướng tăng tỷ lệ sở hữu tàu container. Trong bối cảnh xung đột chính trị tiếp tục kéo dài, số lượng tàu chuyển hướng tăng lên (tổng công suất dự kiến > 5 triệu TEUs), thiếu hụt tàu đang tăng, giá cước giao ngay và cước cho thuê tàu tăng tốc dẫn đến các hãng tàu ưu tiên gia tăng tỷ trọng đội tàu sở hữu vượt trội hơn so với tàu đi thuê để mở rộng hoạt động.

Tàu size lớn “megamax” (23-24.000 TEU) đạt cột mốc mới: kỳ vọng kỷ nguyên của những tàu size lớn sẽ mở rộng khi các hãng tàu phải hướng đến qui định về khí thải & giảm chi phí nhiên liệu. Theo Alphaliner, đội tàu megamax sức tải hơn 4 triệu TEUs và dự kiến tăng trưởng hơn nữa khi nhiều tàu mới được giao, tàu megamax chiếm phần lớn tổng công suất tuyến Á – Âu (chiếm 54%).

Trị Trường Hàng Hải Thế Giới Tiếp Tục Sôi Động

Vận chuyển container thích nghi tuyến đường tránh biển Đỏ. Sau 4 tháng phải đi đường vòng qua mũi Hảo Vọng (Cape of Good Hope), hàng container đã thích nghi với sự gián đoạn này, các hãng tàu điều chỉnh lịch trình, thay đổi tuyến đường và đưa thêm trọng tải giúp giảm nhẹ tác động trên.

Bên cạnh việc chuyển hướng khỏi biển Đỏ, nhu cầu vận chuyển gia tăng do né thời hạn áp Thuế với hàng từ Trung Quốc và ảnh hưởng thời tiết đã gây tình trạng tắc nghẽn cảng: nặng nhất tại Singapore và ảnh hưởng dây chuyền lan sang Port K’lang, Tanjung Pelapas (Malaysia) và Thượng Hải, Thanh Đảo (TQ)… Việc nghẽn cảng tại Singapore có lợi cho các cảng nước khác trong khu vực như Việt Nam, đặc biệt là các cảng nước sâu.

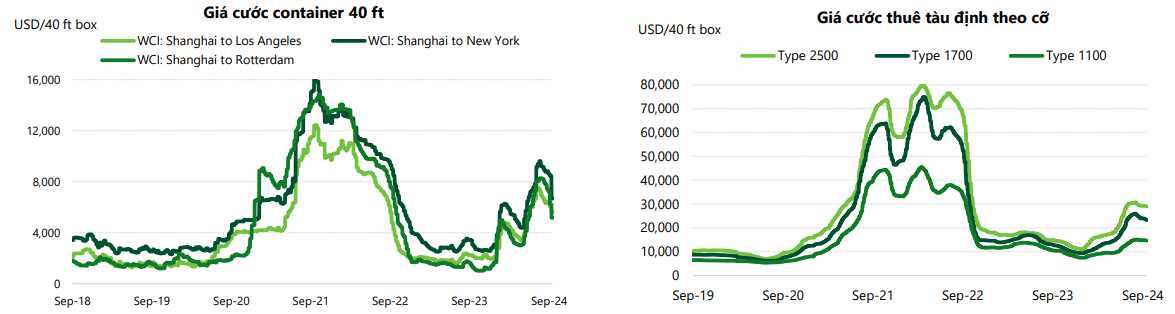

Giá cước container: ước tính giá cont 40’ thấp hơn 50% so với đỉnh điểm của dịch Covid (09/2021) và cao hơn 250% so với mức giá bình quân 2019 (trước dịch). Tình hình biển Đỏ đã thay đổi hoàn toàn ngành vận tải biển và đã đảo ngược cung cầu từ tình trạng dư thừa công suất lớn đến một thị trường thiếu hụt. Thị trường đang thiếu tàu và dự đoán sẽ kéo dài ít nhất đến tháng 10.

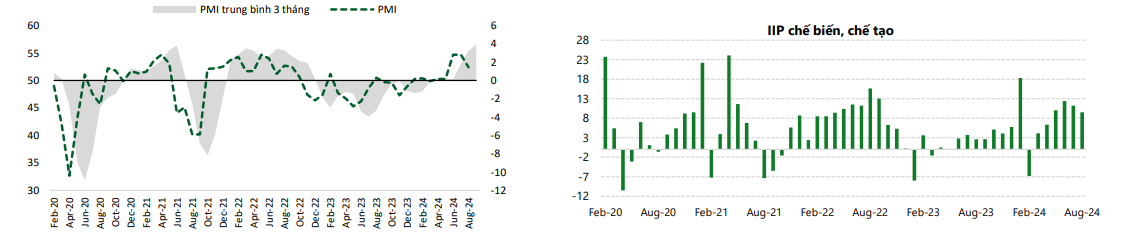

Kinh tế: có dấu hiệu khởi sắc, các hoạt động sản xuất, thương mại, đầu tư đều đã tăng so với tháng trước, tạo động lực cho logistics.

PMI: tháng 8/2024 PMI đạt trên 50 điểm đạt 52,4 điểm, cho thấy các điều kiện SXKD tiếp tục cải thiện đáng kể. Số lượng đơn đặt hàng tăng chậm lại sv mức đặc biệt cao trong tháng 6, tháng 7.

IIP: hoạt động sản xuất trong nước tiếp tục cải thiện với chỉ số sản xuất công nghiệp IIP tiếp tục xu hướng tăng, +9,5% yoy.

XNK: từ đầu năm đến nay phục hồi khá tích cực.

Tình Hình Kinh Tế, Thương Mại Tác Động Đến Ngành Logistics Tại Việt Nam

Hàng xuất, nhập khẩu:. Hầu hết các thị trường chủ lực của Việt Nam đều tăng trưởng tốt. Lũy kế 8T.2024 XK tăng 15,8% đạt 265 tỷ USD; NK tăng 17,7% yoy đạt 246 tỷ đồng. Các mặt hàng chủ lực của Việt Nam đều tăng trưởng.

Các mặt hàng có giá trị XK lớn đều tăng trưởng 2 con số như điện tử, linh kiện (+30% yoy), điện thoại, linh kiện (+12,3% yoy), dệt may (+4,2% yoy), giày dép (+10,1% yoy), gỗ & sản phẩm gỗ (+23,3% yoy)…

Trong tháng 7-8 nhu cầu NK nguyên vật liệu từ Trung Quốc tăng mạnh 34% yoy và thị trường XK hàng hóa như thị trường Mỹ, Nhật tăng mạnh so với cknn, tăng tương ứng 30,7% và 10,9% yoy.

Tình Hình Lưu Thông Container

Sản lượng container: Trong 7 tháng đầu năm 2024, sản lượng thông qua cảng biển tăng trưởng 20,5% yoy nhờ vào việc nghẽn cảng có tác động tích cực lên sản lượng thông qua. Các cảng nước sâu có mức tăng ấn tượng so với mức bình quân như khu Lạch Huyện có HICT (+52% yoy), khu vực CM-TV tăng 35% yoy, trong đó nổi bật là Gemalink (+75% yoy), CMIT (+57% yoy).

Theo khu vực, tại CM-TV tích cực nhất tăng 35% yoy, Hải Phòng tăng 22% yoy và HCM tăng 11% yoy.

Tính riêng tháng 7, đà tăng giảm dần, sản lượng tăng trưởng bình quân 10,9% yoy, trong đó chỉ có cảng nước sâu tiếp tục có tăng trưởng cao sv bình quân ngành như HICT + 57,7% yoy, CM-TV +18,0% . Tại khu vực Hải Phòng (+6,5% yoy) ngoài cảng HICT tăng cao thì các cảng sông còn lại tăng trưởng thấp 1 chữ số. Khu vực HCM tăng trưởng 7,9% yoy. Khu vực CM-TV tăng 18,0%, trong đó có các cảng tăng cao như Gemalink +48,4% yoy, SSIT +31,5% yoy và TCTT +22,2% yoy.

Triển Vọng Ngành

Hàng Rào Thuế Quan & Xu Hướng Near Shoring Thay Đổi Vận Tải Container Trên Thế Giới

Với xu hướng các hãng tàu tăng size tàu để tiết kiệm chi phí nhiên liệu và đáp ứng các qui định về khi thải thì các cảng nước sâu có triển vọng tích cực hơn.

Việc Mỹ áp Thuế lên hàng hóa Trung Quốc không có tác dụng giảm cán cân thương mại của Mỹ, nhập khẩu container của Mỹ tiếp tục tăng và đạt đỉnh trong Covid và ngay cả sau dịch, trong khi xuất khẩu của Mỹ giảm. Việc áp Thuế làm thay đổi nguồn nhập khẩu đáng kể. Việt Nam là nước hưởng lợi phần lớn. Thuế quan và xu hướng near shoring giúp Mexico đạt được đáng kể khối lượng thương mại với Mỹ. Vì vậy hàng rào Thuế quan tạo ra sự bóp méo giữa các thành phần các nước trong hoạt động vận tải container và có xu hướng thay đổi từ giao thương xuyên lục địa sang giao thương nội khu vực.

Căng thẳng giữa Mỹ-Trung cho thấy các cảng tại Mexico và Việt Nam hưởng lợi từ xu hướng trên. Với việc thay đổi các liên minh hãng tàu sau 02/2025 thì việc hãng tàu lớn nhất thế giới là MSC chú trọng mở rộng hợp tác tại thị trường Việt Nam (ký hợp tác với Lạch Huyện 3-4 của PHP và xây dựng cảng trung chuyển quốc tế Cần Giờ) cho thấy MSC đánh giá cao triển vọng dài hạn của thị trường cảng biển Việt Nam so với các nước khác trong khu vực Đông Nam Á

Mexico = New China ?

Mexico là nước thắng cuộc trong cuộc chiến thương mại. Sau 17 năm đứng đầu, Trung Quốc không còn là nước XK hàng hóa & dịch vụ lớn nhất vào Mỹ. Mexico là người chiến thắng trong cuộc chiến địa chính trị giữa Trung Quốc và Mỹ. Sự trỗi dậy của Mexico cho thấy đã dần thay thế vị trí đứng đầu của Trung Quốc XK hàng qua Mỹ. Năm 2023, giá trị hàng hóa Mỹ NK từ Mexico tăng gần 5% yoy, đạt hơn 475 tỷ đô, trong khi đó giá trị hàng NK từ TQ đã giảm 20% yoy xuống còn 427 tỷ đô.

Near shoring: tăng trưởng thương mại giữa TQ & Mexico. Có bằng chứng cho thấy sự gia tăng hàng hóa từ Mexico đi Mỹ có phần lớn là hàng NK từ TQ, cho thấy Mexico như là 1 cửa sau để tránh Thuế cho hàng có nguồn gốc từ TQ. Sự gia tăng này dẫn đến các tuyến vận chuyển đường biển gia tăng hàng từ TQ sang Mexico.

Thị phần hàng hóa của TQ XK sang Mỹ đã giảm mạnh từ 18% (2017) xuống còn 11% (2023). Trong các mặt hàng thì điện tử là lĩnh vực có mức giảm thị phần lớn nhất, từ gần 50% còn khoảng 30%. Việt Nam đã chứng kiến mức tăng đáng kể nhất về thị phần XK sang Mỹ. Tỷ trọng hàng VN XK đi Mỹ đã tăng hơn 2 lần từ 1,6% (2017) lên 3,9% trong 2023. Năm 2025 hiệp định thương mại tự do USMCA (Mexico, Mỹ, Canada) có thể được đưa ra đàm phán lại khi mà nguồn hàng từ TQ sang Mexico tăng mạnh gần đây.

Cảng Biển Việt Nam Đóng Vai Trò Quan Trọng Trong Mạng Lưới Hệ Thống Cảng Của MSC Sau 02/2025

MSC sẽ là hãng tàu độc lập có thị phần lớn nhất thế giới sau 02/2025 khi liên minh 2M tan rã.

Trong các nguồn cung ứng hàng hóa tại Châu Á thì Việt Nam là nước đạt được nhiều lợi ích từ chiến tranh thương mại Mỹ- Trung, rất có ít thay đổi trong tỷ trọng các nguồn xuất khẩu chính của Châu Á khác như Indonesia, Thái Lan, Malaysia hay thậm chí là Bangladesh.

Sự hiện diện và muốn liên doanh đầu tư tại các các nước sâu của Việt Nam như ký kết với PHP (khai thác bến Lạch Huyện 3-4) và muốn đầu tư xây dựng cảng trung chuyển quốc tế Cần Giờ (SGP) cho thấy tầm quan trọng chiến lược của Việt Nam đối với MSC.

Khác với MSC thì Maersk sở hữu nhiều bến container tại khu vực Đông Nam Á (Malaysia, Thái Lan, VN…)

Tại bến nước sâu Lạch Huyện 3-4 và 5-6 đang đẩy nhanh thi công kỳ vọng bắt đầu đưa vào khai thác trong Q1.2025 để bắt kịp với việc thay đổi của liên minh các hãng tàu lớn trên thế giới (02/2025). Khi Lạch Huyện 3-4, 5-6 đi vào hoạt động chúng tôi cho rằng sẽ tạo áp lực cạnh tranh ngày càng lớn tại cụm cảng Hải Phòng vốn đang dư công suất và với các cảng có khả năng đón tàu lớn như HICT và Nam Đình Vũ (GMD).

Hệ Thống Cảng Của MSC

MSC chỉ liên kết, sở hữu 2 cảng container ở khu vực Châu Á là tại Singapore và tại Trung Quốc.

Đến nay kích thước đội tàu và thứ hạng đội tàu đã thay đổi đáng kể. MSC có công suất đội tàu lớn nhất và số lượng tàu kích thước lớn cũng tăng đáng kể. Cơ cấu của đội tàu sẽ ảnh hưởng đến mạng lưới cảng đến của hãng tàu sau khi liên minh thay đổi và các hãng tàu sắp xếp lại các tuyến dịch vụ vận tải của mình. Với cảng thuộc sở hữu thì mới có thể chủ động kiểm soát được cầu bến ưu tiên để tàu cập bến và làm hàng đúng lịch trình, ít rủi ro kẹt cầu bến hay tắc nghẽn cảng và trì hoãn thời gian làm hàng. Tỷ lệ số cảng ghé đúng lịch trình/tổng số cảng ghé là giá trị cốt lõi của dịch vụ vận chuyển hàng hóa

MSC Ngày Càng Nới Rộng Khoảng Cách Với Các Đối Thủ

Sau 2001 ngành vận tải container đã trải qua 1 số vụ sáp nhập và mua lại lớn, dẫn đến thị trường ít bị phân mảnh hơn. Đến cuối 2011, Top 10 đã nắm giữ 63% thị trường, trong khi Top 3 đã nắm 38%. Đây là bước nhảy vọt so với một thập kỷ trước.

Đến 2013, Top 10 nắm 69% thị phần và Top 3 nắm 40% thị phần, hầu như không có sáp nhập nào giữa các công ty lớn. Ngành vận tải container tăng qua việc đầu tư mở rộng mua sắm tài sản hơn là sáp nhập, thâu tóm.

Maersk: từ giữ 9,4% vào 2001, tăng lên 16,0% vào 2011 và hiện nay chiếm 14,3%. Sự gia tăng thị phần này có được là nhờ các vụ mua lại và sáp nhập.

MSC: mặt khác, MSC có thị phần 3,3% vào 2001, tăng lên 11% vào 2011 và đến cuối 2021 đã vượt qua Maersk trở thành hãng tàu lớn nhất thế giới, hiện tại thị phần MSC là 20%. MSC đầu tư bổ sung ngày càng nhiều vào đội tàu của mình.

MSC nới rộng khoảng cách năng lực vận tải của mình so với các đối thủ khác, trong 2023 MSC đã tăng trưởng 22% yoy năng lực chở của mình, trong khi Maersk thu hẹp qui mô đội tàu.

Đội Tàu MSC Và Liên Minh Gemini Mới

Size đội tàu MSC: nhìn vào tốc độ tăng trưởng thì Maersk & Hapad Lloyd từ 2017 đến nay luôn nằm trong số hãng tàu tăng trưởng chậm nhất trong Top 10 và có sự khác biệt rất rõ nếu so với tốc độ tăng trưởng của MSC. MSC đã tăng trưởng rất mạnh năng lực vận tải đặc biệt là trong các năm qua. Vì vậy, khi không có đội tàu đủ lớn sẽ khá thách thức cho Gemini khi áp dụng mạng lưới ghé cảng theo hình thức trục và nan hoa.

Gemini và hệ thống ghé cảng theo trục & nan hoa (Hub & Spoke - H&S): Gemini cam kết mạng lưới H&S sẽ đem đến độ tin cậy trên 90% cho khách hàng, đổi từ mô hình phổ biến hiện nay là Point-to-Point (P2P, là mô hình tàu mẹ sẽ tuần tự ghé 1 số cảng chính của 1 châu lục rồi đi đến cảng chính thuộc Châu lục khác) sang H&S.

Tính khả thi của mạng lưới H&S của liên minh Gemini khi tình trạng biển Đỏ vẫn chưa có giải pháp thì với cơ cấu size tàu của liên minh và hệ thống H&S của họ sẽ có thể gặp nhiều thách thức khi so sánh với MSC khi độc lập và liên minh Ocean không phải thay đổi mạng lưới dịch vụ. Thêm nữa chi phí để duy trì mạng lưới tàu feeder để chuyển hàng cho các cảng xếp (spoke port) có thể sẽ tốn kém. Các cảng spoke không thuộc sở hữu của Gemini sẽ khó để chủ động kiểm soát cầu bến sẽ khó đảm bảo giao hàng đúng hẹn và giảm độ tin cậy theo lịch trình.

Chuyển Động Hợp Tác Của MSC Sau Từ 02/2025

Premier Alliance:. ONE, HMM, Yang Ming công bố tiếp tục quan hệ đối tác và đổi tên thành liên minh mới là Premier Alliance, có hiệu lực 5 năm bắt đầu từ 02/2025 sau khi Maersk rời đi.

MSC và Premier Alliance đã công bố quan hệ đối tác mới trên tuyến thương mại Á - Âu, bao gồm 9 tuyến, mở đường cho cuộc cạnh tranh liên minh mới vào 2025 với Gemini (mới) và Ocean (không thay đổi). Cụ thể: hoán đổi vị trí cho 5 tuyến dịch vụ Bắc Âu và 4 tuyến dịch vụ Địa Trung Hải.

Ngoài ra, MSC sẽ độc lập khai thác 2 dịch vụ bổ sung đến Bắc Âu và 2 dịch vụ đến Địa Trung Hải, đảm bảo vị thế hãng vận tải lớn nhất trên tuyến Á - Âu. Premier Alliance sẽ tự khai thác một dịch vụ Bắc Âu nhỏ hơn mà không có MSC, sánh ngang với Ocean Alliance về số chuyến đi hàng tuần, khiến Gemini Cooperation trở thành liên minh có số lịch tàu hàng tuần ít nhất trên tuyến trực tiếp ghé cảng. (do Gemini theo mô hình trục & nan hoa)

MSC và ZIM: sẽ hợp tác 3 năm và tăng cường hoạt động trên các tuyến Thái Bình Dương, gồm 6 tuyến giữa Á-bờ Đông Mỹ, bờ Tây Mexico, các cảng Caribe& các cảng vùng vịnh Mỹ. ZIM tự chủ tuyến đến Tây Nam TBD và cung cấp kết nối đáng kể kết nối từ Việt Nam, Trung Quốc đến bờ Tây Mỹ. 3/6 tuyến này ghé cảng CM-TV và 1 ghé Hải Phòng.

Các Sự Kiện Ảnh Hưởng Đến Container 2h.24 Và 2025

Tác động tiềm tàng từ các cuộc đình công ngành cảng tại Mỹ: thỏa thuận lao động giữa ILA và US Maritime Alliance sẽ hết hạn 30/09/2024, nếu không đạt được thỏa thuận mới sẽ có thể có đình công từ 01/10 và nó tác động đáng kể đến hoạt động cảng bờ Đông Mỹ. Nếu xảy ra thì ảnh hưởng lớn đến vận chuyển container biển, bình quân các cảng bờ Đông xử lý 1.8-2 triệu TEUs/tháng (~74.000 TEUs/ngày).

Bầu cử tổng thống Mỹ tháng 11/2024: sẽ ảnh hưởng đến nguồn cung ứng và cũng như vận tải container trong 2025 khi các biện pháp áp Thuế được áp dụng. Việc áp Thuế hoặc bảo hộ thương mại sẽ tác động đến gián đoạn chuỗi cung ứng và nó sẽ thúc đẩy thay đổi nguồn cung ứng hàng cũng như nguồn của vận chuyển container.

Chiến lược Trung Quốc +1: tuyến vận tải biển qua Ấn Độ Dương và Đông Nam Á được xem là động lực tăng trưởng của thương mại toàn cầu trong nhiều năm tới.

Có giải pháp cho khủng hoảng biển Đỏ, các hàng tàu có thể quay lại tuyến kênh Suez, khi đó ngành vận tải container quay lại đối mặt với tình trạng dư cung và giá cước sẽ giảm mạnh.

Sau 02/2025 việc thay đổi liên minh sẽ dẫn đến thay đổi, sắp xếp lại mạng lưới dịch vụ cung cấp trên các tuyến đường biển điều này sẽ dẫn đến thay đổi lựa chọn ghé cảng của các hãng tàu và liên minh. Do các cảng thuộc sở hữu của liên minh/hãng tàu sẽ được ưu tiên ghé cảng hơn so với cảng không thuộc sở hữu.

Triển Vọng Thị Trường Vận Tải Container

Kỳ vọng điều kiện bình thường trong năm 2025 là khả năng khủng hoảng biển Đỏ tiếp tục kéo dài và giá cước vận chuyển container biến động cao; nếu khủng hoảng biển Đỏ được giải quyết và các tàu quay trở lại theo tuyến đường kênh Suez thì thị trường sẽ quay lại tình trạng dư cung như cuối năm 2023 và giá cước giảm mạnh, tuy nhiên khi các tàu quay lại kênh Suez thì sẽ có thể xảy ra tình trạng nghẽn cảng nghiêm trọng ở Châu Âu, điều này sẽ ảnh hưởng các tuyến khác đến EU.

Số liệu cho thấy tồn kho của các nhà bán lẻ Mỹ đang tăng nhanh hơn dự kiến, có thể là do NK trước để đối phó với các yếu tố như đình công cảng (của cảng bờ Đông Hoa Kỳ) và hàng rào Thuế quan mới. Nhu cầu vận chuyển container cao trong T5-T7 chủ yếu để xây dựng hàng tồn kho hơn là phản ánh sự tăng vọt trong chi tiêu của người tiêu dùng.

Việt Nam: chúng tôi cho rằng nhu cầu XNK trong Q3.2024 kỳ vọng vẫn khả quan nhưng Q4.2024 sẽ giảm tốc do không còn mức nền thấp và nhu cầu tăng cao đã được đáp ứng trong Q2-Q3.2024. Tình trạng nghẽn cảng cũng đã giảm bớt do các hãng tàu đã bổ sung tuyến dịch vụ. Sau 2025 tình trạng cạnh tranh tại 3 cụm cảng lớn sẽ tăng cao khi công suất tăng, như tại Hải Phòng miền Bắc (cảng Lạch Huyện 3-4, 5-6), tại miền Nam (cảng Phước An của PAP), tại cụm Cái MépThị Vải thì chưa chịu áp lực tăng công suất trong 2025.

Ảnh hưởng bão Yagi tại cụm cảng Hải Phòng: ngoài cảng Mipec bị ảnh hưởng bởi đổ cần cẩu và cẩu thì các DN cảng không có thiệt hại nhiều về tài sản, thiết bị. Tuy nhiên các khu công nghiệp, các nhà máy sản xuất tại các tỉnh bị bão, lũ phía Bắc sẽ cần thời gian để khắc phục lại thiệt hại và khôi phục hoạt động sản xuất bình thường trở lại. Các nước tại Châu Á ảnh hưởng lớn bởi bão, lũ lụt sau bão cũng sẽ ảnh hưởng đến chuỗi cung ứng cũng như sản lượng hàng hóa vận tải container trong tháng 9 này.

Triển Vọng Ngành Cảng Việt Nam

Như báo cáo triển vọng cảng biển Q2.2024 (link) ngành cảng Việt Nam về dài hạn sẽ tiếp tục hưởng lợi từ chiến tranh thương mại Mỹ - Trung và tăng khung phí dịch vụ bốc xếp từ TT39/2023 và việc gia tăng công suất, xây mới cũng như mở rộng năng lực tại các khu vực chính. (*: Bộ GTVT có ban hành QĐ 810/QĐ-BGTVT 2024 vào tháng 7/2024, tuy nhiên về cơ bản các biểu giá không có thay đổi gì sv TT39/TT-BGTVT ban hành vào T2/2024)

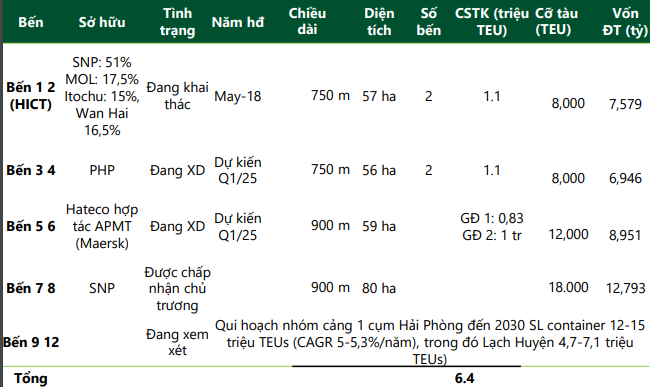

Tăng công suất và áp lực cạnh tranh tại các cụm cảng: (1) tại khu vực Hải Phòng: đến 2025-2026 dự kiến nguồn cung tăng mạnh (+34% so với công suất hiện tại) gồm tại cụm cảng nước sâu Lạch Huyện như Lạch Huyện 3-4 của PHP (1,1 triệu TEU), Lạch Huyện 5-6 của Hateco (1 triệu TEU GĐ 1), đến 2026 có Nam Đình Vũ GĐ 3 của GMD (tăng thêm 650.000 TEU). Các cảng nằm phía hạ nguồn sẽ chịu áp lực cạnh tranh rất lớn và nhất là các cảng không có hợp tác với các hãng tàu; (2) tại HCM từ 2025 áp lực từ cảng Phước An phân kỳ 1 của PAP dự kiến bắt đầu hoạt động vào tháng 10/2024 (phân kỳ 1 CS 2,2 triệu TEU); (3) tại cụm cảng nước sâu CM-TV trong 2025 chưa chịp áp lực cạnh tranh từ tăng công suất do Gemalink GĐ 2A dự kiến đến Q3.2026 mới đi vào hoạt động, tuy nhiên CM-TV sẽ áp lực từ việc thay đổi liên minh các hãng tàu từ 02/2025 khi các hãng tàu sắp xếp lại tuyến dịch vụ theo liên minh mới.

Chúng tôi cho rằng từ 02/2025 việc các liên minh hãng tàu thay đổi sẽ có ảnh hưởng đến các cảng tại Việt Nam, đặc biệt với sự hiện diện của MSC và mong muốn liên doanh đầu tư tại các các nước sâu của Việt Nam như ký kết với PHP (khai thác bến Lạch Huyện 3-4) và muốn đầu tư xây dựng cảng trung chuyển quốc tế Cần Giờ (SGP) cho thấy tầm quan trọng chiến lược của Việt Nam đối với MSC.