Ngân hàng TMCP Hàng hải Việt Nam (MSB): Hạ khuyến nghị xuống Tăng tỷ trọng sau đợt tăng giá gần đây

Nguồn: HSC

Hạ khuyến nghị xuống Tăng tỷ trọng sau đợt tăng giá gần đây

- HSC hạ khuyến nghị xuống Tăng tỷ trọng (từ Mua vào) sau khi giá cổ phiếu tăng 13% kể từ khuyến nghị gần nhất của chúng tôi vào ngày 5/9/2024. Chúng tôi giữ nguyên dự báo và giá mục tiêu là 14.000đ (tiềm năng tăng giá 10,7%).

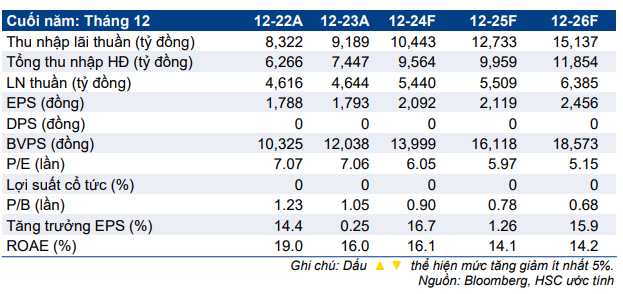

- Chúng tôi giữ nguyên quan điểm của mình về triển vọng của Ngân hàng: MSB đang tập trung làm sạch bảng CĐKT, từ đó làm triển vọng tăng trưởng lợi nhuận chỉ ở mức vừa phải. HSC dự báo lợi nhuận tăng trưởng 17% trong năm 2024 và tăng trưởng trung bình 11% trong 3 năm tới.

- MSB đang giao dịch với P/B trượt dự phóng 1 năm là 0,82 lần, thấp hơn 0,57 độ lệch chuẩn so với bình quân quá khứ và thấp hơn 26% so với bình quân nhóm NHTM tư nhân. Mặc dù định giá vẫn ở mức chiết khấu đáng kể nhưng vùng định giá hiện tại đã kém hấp dẫn hơn.

Sự kiện: Giá cổ phiếu tăng mạnh

Giá cổ phiếu MSB đã tăng mạnh 13% kể từ khuyến nghị Mua vào của chúng tôi vào ngày 5/9/2024, khả năng nhờ thị trường định giá lại đối với các NHTM có quy mô nhỏ. Trên thực tế, thanh khoản của cổ phiếu cũng tăng mạnh trong những phiên tăng điểm, bình quân đạt gần 16 triệu cổ phiếu trong 10 phiên giao dịch gần nhất (so với bình quân 7 triệu cổ phiếu trong 3 tháng).

Tác động: Giữ nguyên dự báo lợi nhuận giai đoạn 2024-2026

Do không có nhiều thông tin đáng chú ý, HSC giữ nguyên dự báo giai đoạn 2024- 2026 với lợi nhuận tăng trưởng 17% trong năm 2024 và tăng trưởng trung bình 11% trong 3 năm tới. Chúng tôi cũng giữ nguyên quan điểm tích cực đối với triển vọng 6 tháng cuối năm 2024 nhờ một số yếu tố bao gồm: (1) khoản thu nhập không thường xuyên từ thu hồi nợ xấu ngoại bảng được ghi nhận trong Q4, (2) tín dụng tăng trưởng mạnh mẽ và (3) tỷ lệ NIM hồi phục – từ đó giúp bù đắp sự gia tăng của chi phí dự phòng trong quá trình xử lý nợ xấu.

Đối với KQKD Q3/2024 sắp tới của MSB, HSC kỳ vọng tín dụng sẽ tăng trưởng mạnh mẽ, tỷ lệ NIM sẽ mở rộng đáng kể và LNTT dao động trong khoảng 1,4-1,5 nghìn tỷ đồng (giảm ~10% so với cùng kỳ).

Định giá và khuyến nghị

Giá cổ phiếu đã tăng 13% kể từ Báo cáo cập nhật của chúng tôi vào ngày 5/9/2024 (Bản tiếng Anh). Từ đó, MSB đang giao dịch với P/B trượt dự phóng 1 năm là 0,82 lần, thấp hơn 0,57 độ lệch chuẩn so với bình quân kể từ khi niêm yết và thấp hơn 26% so với bình quân nhóm NHTM tư nhân. Mặc dù MSB đang có định giá chiết khấu sâu nhưng định giá hiện đã không còn ở vùng đáy như thời điểm trong khoảng Q3 năm nay.

Do đó, HSC hạ khuyến nghị đối với MSB xuống Tăng tỷ trọng (từ Mua vào) trong khi giữ nguyên giá mục tiêu là 14.000đ, tương đương tiềm năng tăng giá 10,7%. HSC vẫn tin rằng MSB đang trong giai đoạn đầu của việc cải thiện bảng CĐKT với việc tập trung quản lý nợ xấu mới hình thành và thu hồi nợ xấu. Do chi phí dự phòng tiếp tục tăng lên, chúng tôi dự báo hệ số ROE của MSB sẽ rơi vào mức khoảng 15% trong vài năm tới, vẫn thấp hơn so với bình quân nhóm NHTM tư nhân.