Lý thuyết Dow (Dow theory) là bộ 6 nguyên tắc được áp dụng để xác định xu hướng biến động của thị trường và được xem là nền tảng để phát triển nhiều chỉ số đo lường, đánh giá trên thị trường.

Khái niệm về lý thuyết Dow

Lý thuyết Dow, còn được gọi là lý thuyết Dow Jones, tạo thành một phần quan trọng của phân tích kỹ thuật. Các nguyên tắc của nó giúp các nhà giao dịch hiểu thị trường tốt hơn và xác định biến động giá và khối lượng chính xác hơn. Lý thuyết này đã được Charles Dow đề xuất từ nhiều năm trước, ngay cả trước khi biểu đồ nến được phát minh.

Lý thuyết Dow được người trong giới xem như là một nền tảng, một cơ sở hệ thống đầu tiên cho mọi nghiên cứu trên thị trường. Bởi để đưa ra lý thuyết này, Charles H. Dow đã luôn dựa vào nguyên tắc: Thị trường chứng khoán là một thước đo cho một nền kinh tế.

Về cơ bản, lý thuyết Dow Jones cho thấy thị trường di chuyển theo xu hướng. Và hiểu lý thuyết này có thể giúp các nhà giao dịch xác định xu hướng thị trường, để họ có thể đưa ra quyết định giao dịch thông minh hơn.

Vào năm 1901, Charles H. Dow đã so sánh thị trường chứng khoán với thủy triều của đại dương khi ông viết trên Wall Street Journal "Một người đang theo dõi thủy triều đến và muốn biết vị trí chính xác đánh dấu thủy triều cao, đặt một cây gậy trên cát tại các điểm mà sóng đến cho đến khi cây gậy đạt đến vị trí mà sóng không đến được, và cuối cùng rút lui đủ để cho thấy rằng xu hướng đã thay đổi. Phương pháp này giữ tốt trong việc theo dõi và xác định làn sóng lũ lụt của thị trường chứng khoán".

Lý thuyết Dow cũng nói rằng các chỉ số chứng khoán phải di chuyển cùng nhau không chỉ liên quan đến hành động giá, mà còn về khối lượng.

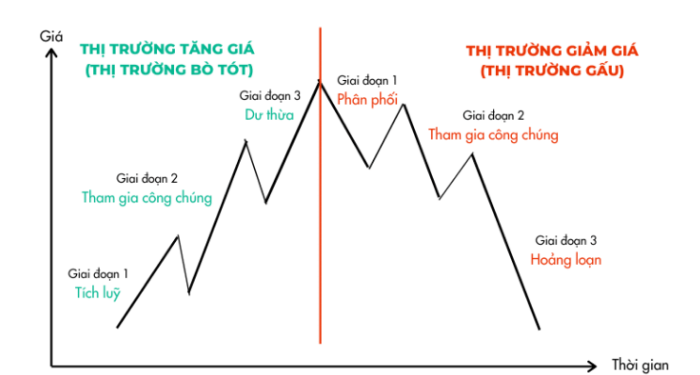

Ngoài ra, lý thuyết Dow cũng là phương pháp đầu tiên xác định rằng thị trường chứng khoán di chuyển theo xu hướng với nhiều giai đoạn khác nhau cho mỗi xu hướng. Nó phác thảo rõ ràng các xu hướng khác nhau mà thị trường chứng khoán thường có xu hướng trải qua - xu hướng chính, xu hướng thứ cấp và xu hướng nhỏ. Và đối với mỗi xu hướng, có ba giai đoạn sau - giai đoạn tích lũy, giai đoạn tham gia của công chúng và giai đoạn phân phối.

Trước đây thì lý thuyết Dow được nghiên cứu trên 2 chỉ số của 2 ngành kinh tế chính tại thời điểm đó là công nghiệp và đường sắt. Và tính đến thời điểm hiện tại, mặc dù những chỉ số này đã thay đổi nhưng lý thuyết vẫn còn có thể được áp dụng như là một lý thuyết cơ bản.

6 nguyên lý của lý thuyết Dow

Nguyên lý 1: Thị trường phản ánh tất cả

Theo lý thuyết Dow, tất cả các thông tin từ quá khứ, hiện tại cho đến tương lai đều ảnh hưởng đến thị trường chứng khoán và được phản ánh thông qua giá cổ phiếu và các chỉ số liên quan. Những thông tin đó bao gồm: lãi suất, lạm phát, thu nhập… cho đến cảm xúc của nhà đầu tư. Tất cả những yếu tố này sẽ được tính và định giá vào thị trường.

Nguyên lý 2: Ba xu thế của thị trường

- Xu thế chính (xu thế cấp 1): Xu thế này thường kéo dài trong khoảng từ 1 cho đến 3 năm. Không một ai có thể đoán trước được chu kỳ này và cũng không bị thao túng bởi bất kỳ một ai, tổ chức nào.

- Xu thế phụ (xu thế cấp 2): Kéo dài trong khoảng từ 1 cho đến 3 tháng. Ngoài ra, xu thế phụ luôn có xu hướng đi ngược lại với xu thế chính.

- Xu thế nhỏ (xu thế cấp 3): Sẽ kéo dài không quá 3 tuần. Nó thường có xu hướng đi ngược lại với xu thế phụ.

Nguyên lý 3: Xu hướng chính bao gồm 3 giai đoạn

Lý thuyết Dow trong chứng khoán, xu hướng chính được phân thành 3 giai đoạn cơ bản như sau:

- Giai đoạn tích lũy: Là giai đoạn mà thị trường thường di chuyển rất chậm, gần như là không hề di chuyển. Đây cũng chính là giai đoạn khởi đầu cho một xu hướng tăng giá, là khi các nhà đầu tư bắt đầu tìm cách để tham gia vào thị trường. Thường giai đoạn này xuất hiện ở cuối của xu hướng giá giảm, ở thời kỳ đó giá cổ phiếu sẽ rất thấp do vậy sẽ không xảy ra bất kỳ rủi ro nào về giá cổ phiếu.

- Giai đoạn bùng nổ: Giai đoạn này xuất hiện sau giai đoạn tích lũy. Sau khi các nhà đầu tư đã nắm giữ được một số cổ phiếu trong giai đoạn thị trường tích lũy, thì hành động tiếp theo của họ là kiên nhẫn chờ đợi sự xuất hiện những dấu hiệu tích cực từ thị trường, dấu hiệu bắt đầu vào giai đoạn bùng nổ. Đây là giai đoạn mà giá cổ phiếu sẽ biến động mạnh mẽ nhất.

- Giai đoạn điều chỉnh: Cuối cùng, sau khi thị trường đã tăng đạt một mức nhất định nào đó, lúc này các người mua sẽ bắt đầu yếu thế hơn, và là thời điểm thị trường dần chuyển sang giai đoạn điều chỉnh - giai đoạn cuối cùng của xu hướng tăng giá.

Nguyên lý 4: Các xu hướng được xác định bởi khối lượng giao dịch

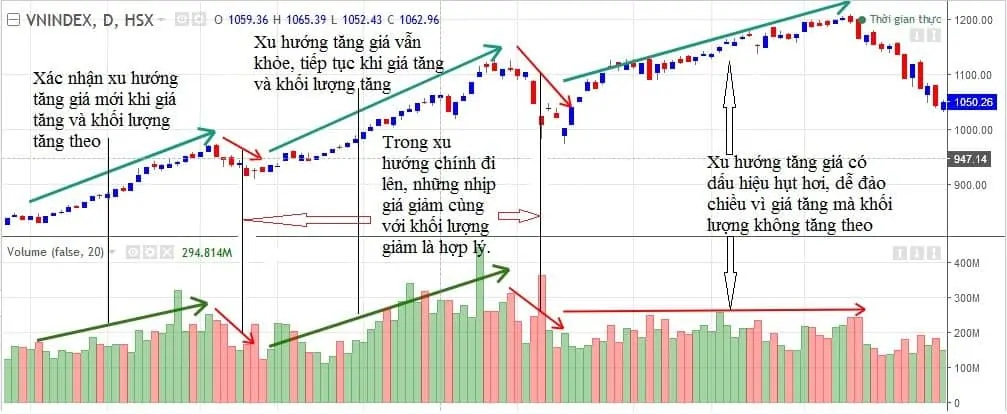

Xét trong một xu hướng tăng hoặc giảm, khối lượng giao dịch sẽ có sự gia tăng tùy theo hướng của trend đồng thời sẽ giảm dần trong giai đoạn ngược trend.

Tuy nhiên trong một số trường hợp khác, khối lượng giao dịch lại đi ngược lại so với trend, nghĩa là khi giá tăng nhưng khối lượng giao dịch lại giảm hoặc khi giá giảm nhưng khối lượng giao dịch lại tăng thì điều đỏ thể hiện cho sự yếu kém trong xu hướng cũng như khả năng nó sẽ đảo chiều trong thời gian tới là rất cao.

Nguyên lý 5: Chỉ số bình quân phải xác định lẫn nhau

2 chỉ số đó chính là chỉ số đường sắt và chỉ số trung bình công nghiệp, có nghĩa là những dấu hiệu xảy ra trên đồ thị của một chỉ số này phải đồng thời tương ứng với những dấu hiệu xảy ra trên đồ thị của một chỉ số kia.

Nguyên lý 6: Xu hướng được duy trì cho đến khi nó có dấu hiệu đảo chiều

Cụ thể của nguyên lý này đó là một xu hướng vẫn sẽ được duy trì cho đến khi xuất hiện các dấu hiệu cho thấy nó đã đảo chiều. Do đó, các nhà đầu tư cần kiên nhẫn quan sát thật kỹ càng để nhận biết một cách rõ ràng về sự đảo chiều của xu hướng, qua đó đưa ra những quyết định giao dịch cho đúng đắn và hiệu quả.

>> Xem thêm: Beginner Level - Lesson 1: Lý thuyết sóng Elliott (Elliott Wave Theory)

Finashark - Hệ thống phân tích dữ liệu dòng tiền chuyên nghiệp, hiệu quả

Hotline: 0901 345 869

Email: lienhe@finashark.vn

Website: finashark.vn

Nhận tín hiệu miễn phí tại: Finashark's Telegram channel