Báo cáo ngành điện: Ngành điện bước vào kỷ nguyên mới

Nguồn: VCBS

Ngành điện bước vào kỷ nguyên mới

Diễn biến ngành – sản lượng điện

Sản lượng điện tiêu thụ toàn hệ thống trong tăng theo sát diễn biến nền kinh tế Việt Nam. Thông tin của EVN, sản lượng điện sản xuất toàn hệ thống 9T.2024 đạt 232.6 tỷ kWh (+10,9% YoY), sản lượng điện truyền tải đạt 186,2 tỷ kWh (+11,5% YoY). Theo GSO, GDP 9T2024 tang trưởng 6.82%, sự tăng trưởng 3 nhóm kinh tế chính: nông nghiệp, công nghiệp và dịch vụ đã thúc đẩy tăng trưởng sản lượng điện tiêu thụ.

Về cơ cấu huy động theo nguồn điện: điện than đóng góp tỷ trọng lớn nhất với 49,6% (115,3 tỷ kWh), thủy điện chiếm 28,2% (65,6 tỷ kWh), tua bin khí chiếm 7,4% (17,2 tỷ kWh), năng lượng tái tạo chiếm 12,9% (30,1 tỷ kWh), điện nhập khẩu chiếm 1,7% (4 tỷ kWh). Điện than đóng góp tỷ trọng lớn nhất vì El Nino ảnh hưởng, nhiệt điện được ưu tiên huy động từ đầu năm trong khi thủy điện chủ động tích nước để chuẩn bị cho cao điểm vào mùa khô.

Về cơ cấu thành phần tiêu thụ: điện năng cho công nghiệp - xây dựng tăng 11,07%, điện năng cho thương mại-dịch vụ tăng 12,73%, điện năng cho nông nghiệp tăng 12,49%, điện năng cho sinh hoạt tăng 11,03%.

Sản lượng NLTT duy trì ổn định

Việt Nam vẫn là điểm đến hấp dẫn của dòng vốn FDI

Theo số liệu của EVN, sản lượng 9T2024 của NLTT đạt 29.3 tỷ kWh (+3% YoY) nhờ vào sự hoạt động ổn định của các nhà máy NLTT và công suất bổ sung từ các dự án NLTT chuyển tiếp. Tổng nguồn điện NLTT có công suất đạt khoảng 23.3 GW (+7% YTD).

Cập nhật đến cuối Q3/2024 theo thông tin của EVN:

- 81/85 dự án năng lượng tái tạo (tổng công suất 4.598 MW) chuyển tiếp đã gửi hồ sơ đàm phán giá điện, hợp đồng mua bán điện.

- 64/72 dự án đã hoàn tất đàm phán và ký tắt PPA giữa EVN và chủ đầu tư. Bộ Công Thương đã phê duyệt phê duyệt giá tạm cho 63 dự án, với tổng công suất 3429,41MW.

Công suất nguồn điện – Lưới điện

Tính đến T12/2024, số liệu của NSMO cho thấy tổng công suất nguồn điện toàn hệ thống đạt khoảng 87.391 MW (+8% YoY). Trong đó, chiếm tỷ trọng lớn nhất là nhiệt điện than với 37,5%, thủy điện chiếm 30,5%, nhiệt điện khí và dầu chiếm 12,1%, điện gió chiếm 7,4%, điện mặt trời chiếm 11,7%, còn lại là nguồn điện sinh khối và các nguồn khác

Về công tác mở rộng công suất nguồn điện: Trong năm 2024, các dự án lớn được đưa vào vận hành gồm có: Nhiệt điện BOT Vân Phong 1 (1.432 MW), các dự án NLTT chuyển tiếp. Các dự án công suất lớn đang xây dựng mở rộng lên tới 7.1 GW được trình bày trong bảng sau

Nguồn điện nhập khẩu: Tính đến 9T2024, nguồn điện nhập khẩu đóng góp 4 tỷ kWh trong hệ thống điện. Nguồn chính đến từ Trung Quốc, dự kiến trong thời gian tới sẽ bổ sung nguồn điện nhập khẩu từ Lào.

Công tác xây dựng lưới điện truyền tải: hoàn thành đường dây 500 kV mạch 3 từ Quảng Trị đến Phố Nối Dự án trọng điểm nâng công suất truyền tải từ khu vực miền Trung ra miền Bắc từ 2.2GW lên 5GW.

MOIT thông báo chấm dứt hợp đồng BOT Nhiệt điện than Sông Hậu 2 (2.1GW) do chủ đầu tư không thu xếp tài chính theo yêu cầu. Ngoài Sông Hậu 2, tổng cộng có 4 dự án điện than khác với tổng công suất 5.1 GW, trong đó có 2 dự án đề nghị chuyển sang sử dụng khí/LNG.

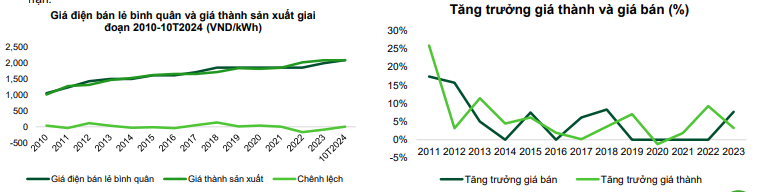

Giá điện bán lẻ bình quân điều chỉnh tăng 4,8%

Theo Quyết định số 5/2024/QĐ-TTg ban hành ngày 26/3/2024 của Thủ tướng Chính phủ quy định về cơ chế điều chỉnh mức giá bán lẻ điện bình quân. Thời gian điều chỉnh giá bán điện bình quân tối thiểu là 03 tháng kể từ lần điều chỉnh giá điện gần nhất (quy định cũ 6 tháng) từ sau 15/5/2024. EVN có thể điều chỉnh giá điện dưới 5%, khi điều chỉnh giá điện từ 5-10%, EVN cần báo cáo MOIT và được chấp thuận, trên 10% cân báo cáo đến Thủ tướng và được chấp thuận.

Vào ngày 11/10/2024, EVN đã có Quyết định số 1046/QĐ-EVN liên quan đến việc tăng giá bán lẻ điện bình quân. Cụ thể, giá bán lẻ điện bình quân là tăng 4.8% so với trước đó lên mức 2.103,12 đồng/kWh (chưa bao gồm thuế giá trị gia tăng). Mức giá này cao hơn giá thành sản xuất bình quân năm 2023 khoảng 0.24%.

Chúng tôi nhận thấy rằng việc tăng giá điều bán lẻ bình quân là điều tất yếu và là yếu tố tác động tích cực đến ngành điện. Mặc dù vậy, kết quả kinh doanh của các doanh nghiệp trong ngành điện sẽ không có sự cải thiện đột phá ngay lập tức mà sẽ có tác động trong dài hạn.

Giá điện, than, khí

Giá trung bình thị trường phát điện cạnh tranh (giá CGM) trong 9T2024 giảm 10% yoy, đạt 1.384 đồng/kWh. Việc điều chỉnh Qc của các nhà máy nhiệt điện và thủy điện cũng như giá trần của thị trường phát điện cạnh tranh là các yếu tố ảnh hưởng đến giá bình quân trên thị trường CGM.

Giá than trộn 6A.14 trong 9T2024 tại các nhà máy trong nước tăng 27% YoY do tỷ lệ than trộn than nhập ngày càng nhiều. Than Newcastle của Australia vào 9T2024 duy trì ổn định khoảng 135USD/tấn (-27% YoY) nhưng vẫn cao hơn so với giá than nội địa. Bên cạnh đó, việc sử dụng than trộn là một trong những nguyên nhân làm tăng suất hao nhiệt các nhà máy nhiệt điện than.

Giá khí tại hàng rào nhà máy tại khu vực Đông Nam Bộ bình quân đạt 9.23 USD/mmBTU (+7% YoY) do giá dầu FO vẫn tiếp tục neo cao cùng với việc nguồn khí LNG tái hóa đã bắt đầu được sử dụng cho các nhà máy điện từ tháng 4/2024 khiến giá khí tăng.

Doanh nghiệp nhiệt điện khí

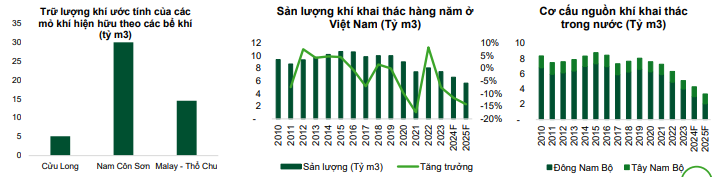

Nguồn cung khí suy giảm nhanh và giá khí tăng, kéo theo giá biến đổi tăng đã ảnh hưởng KQKD các doanh nghiệp nhiệt điện khí

Lũy kế 9T2024, doanh thu và LNST của nhóm nhiệt điện khí lần lượt giảm 12% YoY và 72% YoY do: (1) Sản lượng Qc tháng được giao thấp, nguồn cung khí bị thiếu hụt cục bộ và giá khí neo cao ảnh hưởng đến việc NSMO huy động sản lượng và từ đó ảnh hưởng đến doanh thu các nhà máy; (2) Giá điện toán phần (FMP) bình quân thấp hơn cùng kỳ.

Nguồn khí cho các nhà máy điện tại ĐNB (bể Cửu Long và Nam Côn sơn) giảm nhanh. Cụ thể, sản lượng khí nội địa cho các nhà máy điện tại khu vực Đông Nam Bộ năm 2023 ước tính khoảng 4.3 tỷ m3/năm, năm 2024 khoảng 3 tỷ m3/năm, trong khi nhu cầu của các nhà máy điện Đông Nam Bộ khoảng 5 tỷ m3/năm.

Một số nhà máy điện tại khu vực Phú Mỹ đã sử dụng LNG tái hóa để sản xuất điện đáp ứng thời điểm cao điểm với giá tại hàng rào nhà máy ước tính khoảng 12.35 USD/mmBTU.

Doanh nghiệp nhiệt điện than

Than nhập khẩu ngày càng chiếm tỷ trọng cao khiến các doanh nghiệp nhiệt điện than bị bào mòn lợi nhuận.

KQKD Q3/2024 của các doanh nghiệp nhiệt điện than trong thống kê ghi nhận giảm 8%YoY, LNST giảm 81% YoY. KQKD kém khả quan của nhóm nhiệt điện than do: (1) Sản lượng điện than toàn hệ thống giảm 5% YoY khi NSMO bắt đầu ưu tiên mạnh thủy điện từ 2H2024 (2) tỷ lệ Qc giảm, giá CGM giảm; (3) Giá thành than trộn tiếp tục tăng cao; (4) Ảnh hưởng thời tiết cực đoan.

Lũy kế 9T2024, doanh thu của nhóm điện than tăng 8% YoY, trong khi LNST giảm 9% YoY nhờ vào 1H2024 có kết quả kinh doanh khả quan khi NSMO ưu tiên huy động nhóm nhiệt điện than từ đầu năm

Doanh nghiệp thủy điện

Thủy điện được ưu tiên huy động từ 2H2024 với điều kiện thủy văn thuận lợi thúc đẩy sản lượng phục hồi mạnh mẽ

KQKD Q3/2024 của nhóm thủy điện trong thống kế ghi nhận tích cực với doanh thu và sản lượng lần lượt tăng trưởng 3% YoY và 15% YoY nhờ vào sản lượng tăng mạnh 31% YoY giúp doanh thu tăng bất chấp việc Qc điều chỉnh lên mức 98%.

Lũy kế 9T2024, doanh thu và LNST của nhóm thủy điện giảm lần lượt 24% và 44% do (1) Qc điều chỉnh tăng lên mức 98% và các nhà máy thủy điện tích nước chủ động vào đầu năm ảnh hưởng sản lượng (3) Giá bán trên thị trường phát điện cạnh tranh giảm 10% YoY .

Doanh nghiệp NLTT, đa ngành

Sản lượng NLTT đạt 30.4 tỷ kWh (+3% YoY) với động lực từ điện gió khi sản lượng đạt 8.85 tỷ kWh (+10% YoY) trong khi sản lượng điện mặt trời đi ngang đạt 20.4 tỷ kWh. Chúng tôi cho rằng sản lượng tang trưởng này đến từ sự đóng góp của các dự án chuyển tiếp. Về kết quả kinh doanh, các doanh nghiệp NLTT, đa ngành có kết quả kinh doanh phân hóa theo đặc thù của từng doanh nghiệp.

Triển vọng ngành – sản lượng và phụ tải

Về sản lượng điện năm 2025, theo kế hoạch vận hành thị trường điện, tổng sản lượng điện ước tính tăng trưởng khoảng 11.3% YoY. Các tháng mùa khô, sản lượng tăng trưởng bình quân khoảng 13%. Theo dự báo của IRI, La Nina có thể tiếp tục ảnh hưởng thời tiết vào năm 2025 sau đó chuyển sang trạng thái Trung Lập. Trung tâm dự báo khí tượng thủy văn quốc gia dự báo xác suất diễn ra La Nina trong giai đoạn 1-3/2025 khoảng 55%-65%. Chúng tôi cho rằng NSMO sẽ ưu tiên huy động nhiệt điện trong 1H2025 và tích nước thủy điện để chuẩn bị vào cao điểm mùa khô khi phụ tải tăng cao. Trong năm 2025, phụ tải đỉnh (Pmax) của hệ thống điện có thể lên tới 54,3 GW và miền Bắc có thể lên tới 28,2 GW. Công suất khả dụng nguồn của miền Bắc khoảng 29GW. Tỷ lệ sản lượng dự phòng tại khu vực phía Bắc trong giai đoạn tháng 3-6/2025 dao động từ 3-4%. Do đó chúng tôi rằng tình hình cung ứng điện tại khu vực phía Bắc tương đối căng thẳng trong giai đoạn cao điểm. Tại hệ thống điện phía Nam, Pmax có thể lên tới 23,6GW, công suất khả dụng ở mức 24,5 GW vào thời điểm tối. Chúng tôi đánh giá hệ thống điện miền Nam cơ bản đáp ứng nhu cầu phụ tải đỉnh. Đáng chú ý, sản lượng từ nguồn điện LNG dự kiến đạt trên 11 tỷ kWh trong năm 2025.

Công suất tiếp tục gia tăng

Về công suất 2025, chúng tôi dự phóng công suất hệ thống điện đạt 94.2 GW (+7.8% so với hiện tại). Các nguồn mới đóng góp chủ yếu đến từ các nhiệt điện (2.954 MW), thủy điện (1.473 MW), NLTT (1.177 MW), nhập khẩu (1.160 MW).

Lưới điện và truyền tải

Trong giai đoạn 2021-2030, tổng vốn đầu tư cho nguồn điện là 98,6 tỷ USD, cho lưới điện truyền tải 220-500 kV là 14,6 tỷ USD. Phân bổ vốn đầu tư nguồn điện và và lưới truyền tải là 87/13. Ước tính đến 2030, mỗi năm đầu tư cho hệ thống truyền tải khoảng 1,5 tỷ USD. Chúng tôi nhận thấy rằng để giải tỏa công suất các nguồn điện hiệu quả và vận hành hệ thống điện ổn định, việc đầu tư vào lưới điện là một trong những yếu tố tiên quyết.

Nhiệt điện than dự kiến sẽ tiếp tục được huy động cao trong 1h2025

Nhiệt điện phía Bắc dự kiến tiếp tục được huy động cao vào 1H2025. Công suất nguồn điện hiện chưa có sự cải thiện đáng kể khi không có nhiều các dự án lớn được đưa vào vận hành trong 2024-2025. Các nhà máy điện tại miền Bắc chủ yếu là thủy điện và nhiệt điện than, chúng tôi cho rằng có khả năng trong 1H2025 thủy điện sẽ phải tích nước chuẩn bị cho cao điểm mùa khô nên nhiệt điện sẽ được ưu tiên huy động.

Về cân đối cung cầu than cho sản xuất điện. Nguồn than trong nước cho các khách hàng điện hằng năm khoảng 40 triệu tấn, phần còn lại được đáp ứng bởi nguồn nhập khẩu. Theo kế hoạch NSMO ước tính, nhu cầu than trong nước khoảng 27,31 đến 28,53 triệu tấn. Khối lượng than này nằm trong phạm vi thỏa thuận hợp tác mà EVN, TKV, TCT Đông Bắc đã ký kết, sẽ đảm bảo đủ than cho sản xuất điện. Với các nhà máy nhiệt điện sử dụng than nhập khẩu, nhu cầu than khoảng 11,13 triệu tấn trong năm 2025.

Giá than trộn trong năm 2025 có khả năng tiếp tục tăng do tỷ lệ than trộn cao bất chấp dự báo giảm của than quốc tế. Theo Thuyết minh QHTTNLQG, giá than nội địa được xác định dựa trên cơ sở giá thành và lãi định mức có tham chiếu với giá than nhập khẩu CIF. Với trữ lượng than lộ thiên ngày càng cạn kiệt và phải khai thác than hầm lò nhiều hơn nên chúng tôi cho rằng chi phí khai thác sẽ có xu hướng gia tăng. Vì vậy giá than nội địa dự kiến sẽ tiếp tục tăng trong dài hạn như tốc độ sẽ không quá nhanh. Trong khi đó, than nhập khẩu được dự báo sẽ tiếp tục giảm trong những năm tới khi nhu cầu giảm sút.

Nhiệt điện khí nội địa tiếp tục gặp khó trong 2025 khi nguồn cung khí suy giảm và giá khí neo cao

Giá khí tại hàng rào nhà máy được dự báo duy trì từ 9-10 USD/mmBTU, giá bán điện PPA bình quân của các nhà máy nhiệt điện khí rơi vào khoảng 1.900-2.000 VND/kWh. Với mức giá này, nguồn điện khí khó thể cảnh tranh với các nguồn điện khác như thủy điện, nhiệt điện than. Các mỏ khí chủ lực hiện nay đã và đang trong giai đoạn suy giảm sau quá trình dài khai thác. Do đó sản lượng khí cung cấp cho điện tại khu vực Đông Nam Bộ và Tây Nam Bộ giảm dần. Nguồn cung khí cho sản xuất điện tại Đông Nam Bộ trong năm 2025 chỉ còn khoảng 2,06 tỷ m3, trong khi nhu cầu của cụm nhà máy tại đây khoảng 5 tỷ m3/năm. Giá khí ngày càng có xu hướng tăng với nền giá dầu cao. Do các mỏ cũ với giá thấp đã dần cạn kiệt, các mỏ mới có giá miệng giếng cao vì chi phí đầu tư, vận chuyển cao và cước phí đường ống trượt giá nên giá khí tại hàng rào nhà máy ngày càng tăng. Yếu tố này làm giảm khả năng cạnh tranh của các nhà máy nhiệt điện khí.

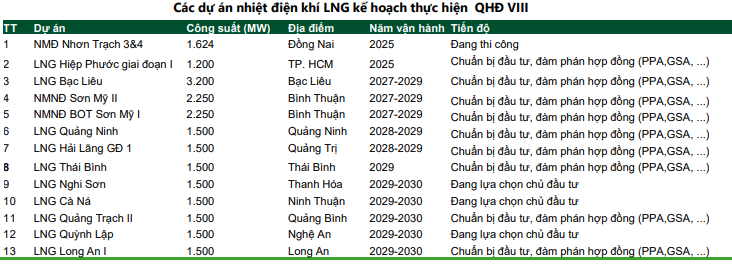

Cập nhật tiến độ các NMĐ LNG mới

Theo Kế hoạch thực hiện QHD8, tổng công suất điện LNG triển khai thêm trong thời gian tới là 22.524 MW.

Kho LNG Thị Vải công suất 1 triệu tấn là kho LNG vận hành thương mại đầu tiên. Vào năm 2024, kho LNG đã cung cấp nguyên liệu đến trung tâm điện lực Phú Mỹ để vận hành nhà máy điện. Giá LNG ước tính tại hàng rào nhà máy là 12,35 USD/mmBTU. Hiện tại, các chuyến LNG về Việt Nam theo giá giao ngay nên chúng tôi cho rằng giá LNG có sự biến động theo từng chuyến.

Theo Báo cáo thuyết minh QHTTNLQG (dự báo giá LNG sẽ ở mức cao - 14 USD/mmBTU đến năm 2025, sau năm 2025 giảm xuống, dao động ở mức 11,8 - 11,9 USD/triệu BTU.

Dự án điện LNG đầu tiên hiện đang được triển khai là Nhơn Trạch 3&4 với chủ đầu tư là POW. Dự kiến hai nhà máy sẽ vận hành thương mại trong năm 2025

Nhiệt điện LNG dự kiến vận hành nhà máy đầu tiên

Nhà máy điện LNG Nhơn Trạch 3&4 (NT3&4) dự kiến đi vào vận hành thương mại từ 2025. Theo thông tin từ PVN, đến cuối tháng 9/2024, tiến độ tổng thể của gói thầu EPC ước đạt 94%

Về giá bán điện LNG, theo Quyết định số 1260/QĐ-BCT được Bộ Công thương ban hành ngày 27/5/2024, mức giá trần cho điện LNG là 2.590,85 VND/kWh (chưa bao gồm VAT). Một số thông số tính toán gồm có: Giá LNG (không bao gồm thuế giá trị gia tăng, chi phí tồn trữ, tái hóa và phân phối khí sau tái hóa): 12,9792 USD/mmBTU, tỷ giá: 24.520 VND/USD. Về cơ chế giá LNG, chúng tôi ước tính giá khí LNG cung cấp đến hàng rào của các nhà máy điện sẽ tăng thêm từ 2-2.5 USD/mmBTU so với giá CIF. Trong đó bao gồm thêm các chi phí sau: Giá LNG nhập tại cảng, lợi nhuận định mức của đơn vị nhập khẩu, Chi phí tiếp nhận, lưu kho, tái hóa khí, Chi phí phân phối

LNG có thể hạ nhiệt trong dài hạn

Thị trường LNG hiện tại đối mặt với rủi ro cung vượt cầu trong những năm tới. Những khách hàng có nhu cầu tiêu thụ LNG lớn nhất trên thế giới tập trung tại khu vực châu Á với những quốc gia như: Trung Quốc, Hàn Quốc, Nhật Bản. Đáng chú ý, Nhật Bản và Hàn Quốc hiện tại đang có kế hoạch mở lại hoặc xây mới các nhà máy điện hạt nhân để đảm bảo năng lượng. IEEFA ước tính rằng sản lượng LNG của Nhật Bản nhập khẩu sẽ giảm 50% vào năm 2030, Hàn Quốc sẽ giảm 20% vào 2036.

Giá LNG cho các nhà máy điện còn dư địa giảm trong những năm tới. LNG sử dụng cho các nhà máy điện được GAS nhập về theo chuyến và chưa thực hiện nhập về theo hợp đồng kỳ hạn. Chúng tôi cho rằng nếu nhu cầu ổn định từ các nhà máy được duy trì, đơn vị nhập khẩu có thể mua hàng theo hợp đồng kỳ hạn và có thể nhận được giá ưu đãi hơn trong dài hạn.

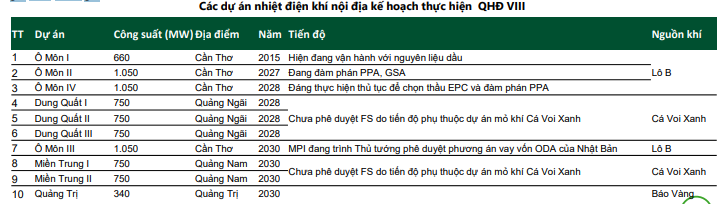

Cập nhật tiến độ các nhà máy điện khí mới

Theo Kế hoạch thực hiện QHD8, tổng công suất điện khí triển khai thêm trong thời gian tới là 7.240 MW. Chú yếu nguồn khí sẽ đến từ nguồn mỏ khí Lô B và mỏ khí Cá Voi Xanh.

Lô B: trữ lượng ước tính 107 tỷ m3, giá khí theo phương án được duyệt tại miệng giếng vào năm 2017 là 9,36 USD/mmBTU. ERAV ước tính chi phí vận chuyển đến khu vực Ô Môn khoảng 1,37 USD/mmBTU, giá khí vào năm 2026 khoảng 13,1 USD/mmBTU với trượt giá 2%/năm.

Cá Voi Xanh: trữ lượng ước tính 150 tỷ m3, giá khí mỏ Cá Voi Xanh đến hàng rào nhà máy khoảng 9,048 USD/mmBTU theo phương án được ký kết vào năm 2017, có điều chỉnh trượt giá. ERAV dự báo giá khí vào năm 2028 ở mức 11,25 USD/mmBTU với giả định trượt giá 2%/năm.

Tiềm năng thủy điện

Thủy điện lớn (>30MW): Thủy điện vừa và lớn hiện đã cạn kiệt tiềm năng khai thác. Theo Kế hoạch thực hiện QHD8, từ 2024-2030 sẽ có them khoảng 2GW thủy điện lớn được đưa vào khai thác. Chủ yếu là các dự án mở rộng: Ialy, Hòa Bình, Trị An

Thủy điện nhỏ (<30MW): Theo Kế hoạch thực hiện QHĐ 8, công suất thủy điện nhỏ đến 2030 sẽ tăng them 4.5GW (+85% so với hiện tại) tập trung chủ yếu tại khu vực Bắc Bộ. Một số doanh nghiệp niêm yết sở hữu các dự án nhà máy thủy điện nhỏ đang triển khai là: REE, PC1, GEG

NLTT đóng vai trò then chốt

Điện gió trên bờ và gần bờ: Tổng công suất quy hoạch đến 2030 là 21.9GW, tổng công suất hiện tại là 3.1GW. Điện gió ngoài khơi: Tổng công suất quy hoạch đến 2030 là 6GW, hiện tại chưa có dự án nào được cấp chủ trương đầu tư, giao nhà đầu tư thực hiện. Bên cạnh đó, theo nhận định của các chuyên gia, suất đầu tư hiện tại khoảng 2.5 tỷ USD/1GW và mất 6-8 năm thực hiện. Đối với các dự án điện gió mới, chúng tôi nhận thấy tiến độ triển khai chưa có sự đột phá, chủ yếu các dự án đang trong quá trình nghiên cứu, hoàn thiện pháp lý. Đáng chú ý, REE đã M&A lại dự án Duyên Hải (48MW) đang trong giai đoạn chọn tổng thầu EPC, REE dự kiến sẽ COD vào năm 2026. Vào ngày 4/12/2024, EVN đã trình bộ công thương khung giá điện gió năm 2025 của nhà máy điện chuẩn được tính toán theo thông tư 19/2023/TT-BCT. Giá bán điện của NMĐG trên biển và trên đất liền tăng nhẹ so với khung giá chuyển tiếp

Nguồn nhập khẩu từ Lào

Nguồn điện nhập khẩu: Theo QHĐ8, tổng công suất nhập khẩu điện từ Lào đến năm 2030 dao động từ 5-8GW. EVN cho biết đến năm 2025, tổng nguồn nhập khẩu từ Lào đã được phê duyệt chủ trương nhập khẩu chỉ khoảng 2.2 GW. Tổng công suất nguồn điện vào vận hành đến năm 2025 chỉ đạt khoảng 2GW

Về giá điện nhập khẩu, Bộ Công Thương đã chính thức ban hành quyết định số 2647/QĐ-BCT phê duyệt khung giá nhập khẩu điện từ Lào về Việt Nam, có hiệu lực từ ngày 31/12/2025. Cụ thể, mức giá mua tối đa từ các nhà máy thủy điện của Lào là 6,78 cent/kWh, với điện gió là 6,4 cent/kWh. Hiện tại, giá điện mua từ Lào đến hết năm sau là 6,95 cent/kWh.

Về tiến độ mua điện từ Lào, dự án điện gió Monsoon (600MW) dự kiến sẽ vận hành thương mại (COD) vào quý II/2025. Việc mua điện từ dự án này dựa trên biên bản ghi nhớ giữa Chính phủ Việt Nam và Chính phủ Lào. Dòng điện từ dự án sẽ được nối vào điện lưới của Việt Nam qua đường dây 500kV Monsoon– Thạnh Mỹ. Theo thông tin EVN, đường dây 500kV Monsoon-Thạnh Mỹ có kế hoạch sẽ đóng điện trước ngày 21/12/2024

Các nguồn điện khác và lưu trữ

Theo Quy hoạch điện VIII, một số nguồn điện khác như điện sinh khối, điện rác, điện mặt trời và thủy điện tích năng cũng sẽ đóng góp vào hệ thống điện quốc gia

Lưu trữ năng lượng: Theo quy hoạch điện VIII, pin lưu trữ sẽ được phát triển khoảng 300 MW đến năm 2030. Hiện tại, Bộ Công Thương đang tích cực phối hợp với các cơ quan liên quan để nghiên cứu vấn đề pin lưu trữ (BESS), trong đó nghiên cứu về tỷ trong lắp đặt BESS trong các dự án năng lượng tái tạo, bảo đảm khả năng hấp thủ của hệ thống điện và khả năng vận hành an toàn, tin cấy của lưới điện. Đối với ứng dụng BESS, chúng tôi nhận thấy TV2 là đơn vị tiên phong triển khai hệ thống pin tích trữ năng lượng với quy mô 750kW/2.557kWh, đây là hệ thống BESS lớn nhất Việt Nam tại thời điểm lắp đặt

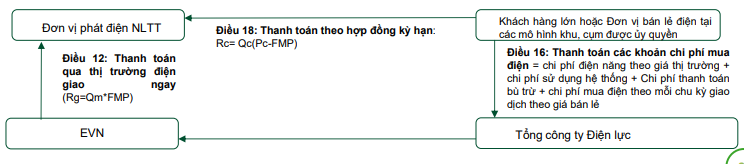

Cơ chế DPPA được ban hành

Ngày 3/7/2024, Chính phủ đã ban hành nghị định số 80/2024/NĐ-CP quy định về cơ chế mua bán điện trực tiếp giữa Đơn vị phát điện năng lượng tái tạo với Khách hàng sử dụng điện lớn (cơ chế DPPA)

Đơn vị phát điện NLTT là đơn vị sở hữu nhà máy điện mặt trời, gió, thủy điện nhỏ, sinh khối, địa nhiệt, sóng biển, hải lưu, khác và hệ thống điện mặt trời áp mái nhà được cấp phép giấy hoạt động điện lực hoặc miễn trừ giấy phép với lĩnh vực phát điện theo quy định. Đơn vị phát điện NLTT phải có công suất từ 10MW trở lên khi tham gia mua bán điện qua lưới điện quốc gia.

Khách hàng sử dụng điện lớn có sản lượng tiêu thụ bình quân từ 200.000 kWH/tháng trở lên

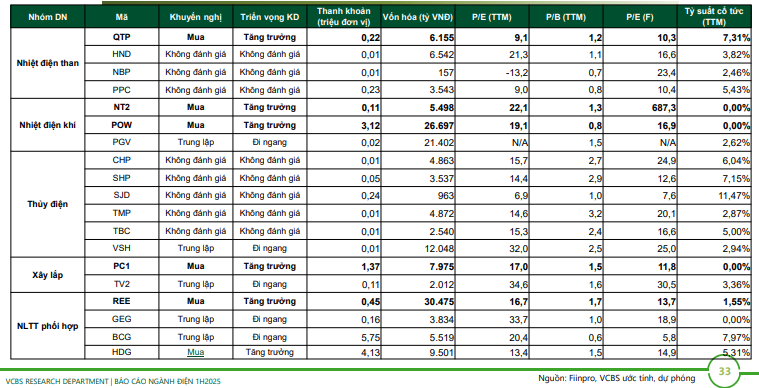

Các doanh nghiệp nổi bật