Báo Cáo Ngành Ngân Hàng Q3.2024: Lợi Nhuận Kỳ Vọng Hồi Phục

Nguồn: VCBS

Lợi Nhuận Kỳ Vọng Hồi Phục

Diễn Biến Ngành

Tín dụng: Tăng trưởng theo đà phục hồi của nền kinh tế

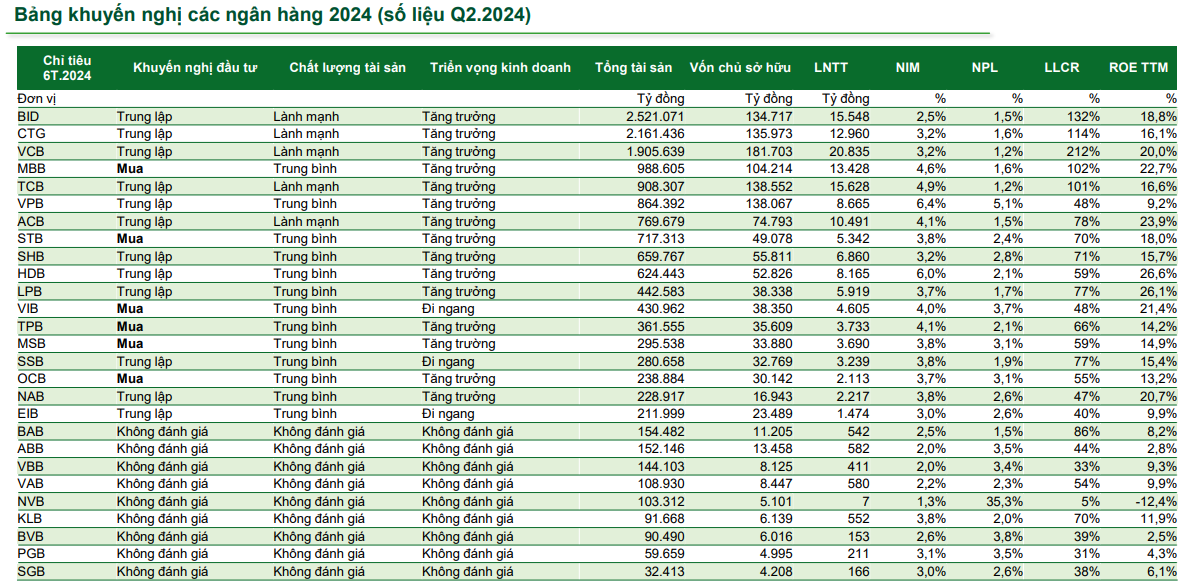

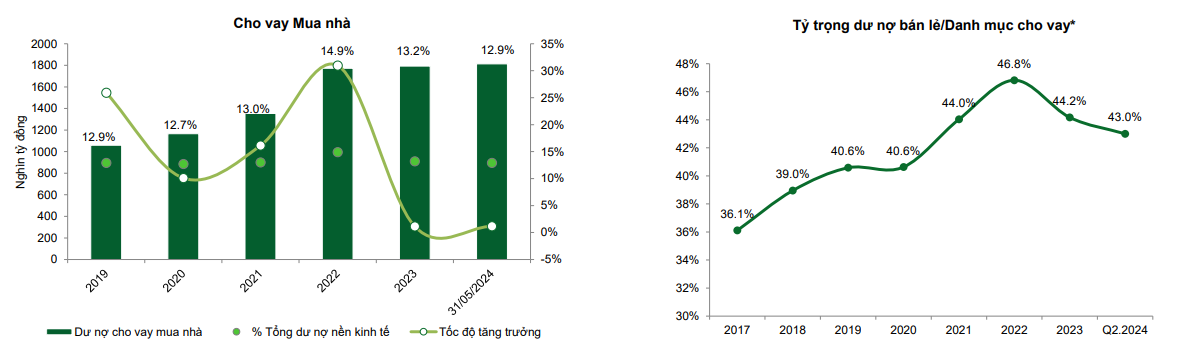

Tín dụng toàn hệ thống ghi nhận mức tăng trưởng 7,15% tính đến ngày 07/09/2024,cao hơn so với mức tăng trưởng trên 5% cùng kỳ 2023 và cho thấy nhu cầu hấp thụ vốn của nền kinh tế đã có dấu hiệu hồi phục trở lại sau khi tín dụng tăng trưởng âm trong tháng 7.

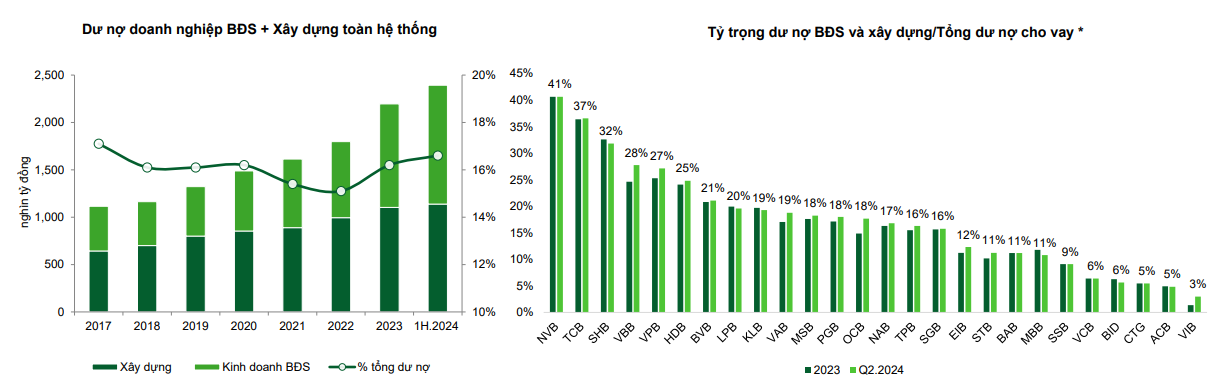

Động lực tăng trưởng chính đến từ phân khúc khách hàng doanh nghiệp, trong khi tín dụng bán lẻ chưa có sự hồi phục rõ nét. Các ngân hàng tư nhân có tỷ trọng cho vay bất động sản - xây dựng ở mức cao ghi nhận mức tăng trưởng khả quan hơn so với trung bình ngành như LPB, TCB, HDB, MSB. Động lực tăng trưởng tín dụng trong thời gian vừa qua đến từ: (1) Nhu cầu vốn phục vụ hoạt động sản xuất, kinh doanh, xuất nhập khẩu theo đà phục hồi của nền kinh tế; (2) Tín dụng vào các lĩnh vực ưu tiên được đẩy mạnh; (3) Nhu cầu hấp thụ vốn khá tốt của nhóm doanh nghiệp kinh doanh bất động sản và xây dựng.

Tín dụng: Bán lẻ

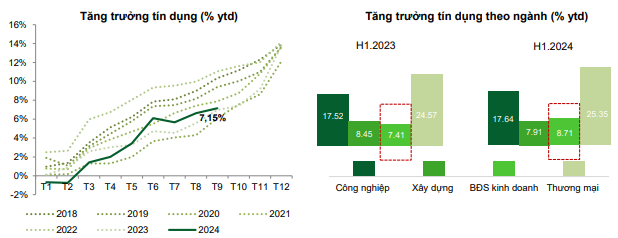

Tín dụng bán lẻ tiếp tục đà giảm tốc với tỷ trọng tín dụng bán lẻ trên tổng dư nợ giảm từ mức 44,2% cuối năm 2023 xuống mức 43,0% tại thời điểm Q2.2024 khi nhu cầu mua nhà, phục vụ đầu tư - sản xuất kinh doanh, tiêu dùng chưa có sự phục hồi rõ rệt, chủ yếu đến từ: (1) Sự hạn chế về nguồn cung nhà ở, đặc biệt ở khu vực phía Nam; (2) Giá nhà ở - chung cư (chủ yếu thuộc khu vực trung tâm) biến động mạnh trong thời gian vừa qua gây ra tâm lý e ngại cho nhà đầu tư/ người vay mua nhà.

Cho vay mua nhà chưa có sự hồi phục mạnh với dư nợ tính đến ngày 31/5/2024 mới chỉ ghi nhận tăng 1,15% ytd, tương đương chiếm 12,9% trong tổng dư nợ nền kinh tế và chiếm khoảng 60% trong tổng dư nợ tín dụng BĐS.

Cho vay mua nhà được kỳ vọng sẽ là động lực tăng trưởng chính của tín dụng bán lẻ trong thời gian tới trong bối cảnh mặt bằng lãi suất duy trì ở mức thấp và nhu cầu mua nhà để ở và đầu tư vẫn ở mức cao với sự hỗ trợ từ nguồn cung khả quan hơn.

Tín dụng: Bất động sản

Hoạt động kinh doanh bất động sản và xây dựng được đẩy mạnh trong Q2 với dư nợ tín dụng ghi nhận mức tăng trưởng 8,92% ytd tính đến cuối Q2.2024, chiếm lần lượt 8,7% và 7,9% tổng dư nợ của nền kinh tế. Các ngân hàng có tỷ trọng cho vay BĐS - xây dựng cao trên 20% trong danh mục tín dụng hiện nay bao gồm TCB, SHB, HDB, VPB….

Chúng tôi cho rằng tín dụng BĐS và xây dựng sẽ tiếp tục tăng nhanh trong thời gian tới đến từ những động lực: (1) Nguồn cung khả quan hơn trong thời gian tới với các dự án tiếp tục được đẩy nhanh triển khai sau các nỗ lực hỗ trợ về lãi suất, pháp lý, đặc biệt sau khi các bộ luật mới về bất động sản có hiệu lực; (2) Mặt bằng lãi suất cho vay ở mức thấp kích thích nhu cầu vay của doanh nghiệp BĐS cũng như nhà đầu tư/người mua nhà.

Trong dư nợ tín dụng lĩnh vực BĐS, tín dụng phục vụ hoạt động kinh doanh BĐS ghi nhận mức tăng trưởng tích cực (+10,29% ytd) trong khi tín dụng phục vụ nhu cầu tiêu dùng BĐS có mức tăng trưởng chậm hơn (+1,15% ytd), cho thấy nhu cầu vốn tín dụng đang tập trung chủ yếu ở phía cung của thị trường (các nhà đầu tư, phát triển dự án). Chúng tôi cho rằng việc dòng chảy tín dụng tăng mạnh vào kênh kinh doanh BĐS sẽ tạo điều kiện thuận lợi để gia tăng nguồn cung BĐS trong tương lai, từ đó thúc đẩy cầu vay mua nhà để ở/đầu tư khi mức độ biến động của mặt bằng giá BĐS (chủ yếu là giá nhà ở và chung cư khu vực trung tâm) trở về mức hợp lý trong bối cảnh nguồn cung được cải thiện hơn so với thời điểm hiện tại.

Ở mảng cho vay kinh doanh BĐS, dòng tín dụng phục vụ hoạt động kinh doanh BĐS của phân khúc cá nhân (bao gồm cho vay xây dựng –sửa chữa nhà để bán; cho vay mua quyền sử dụng đất và cho vay khác) đang có mức tăng trưởng tích cực hơn.

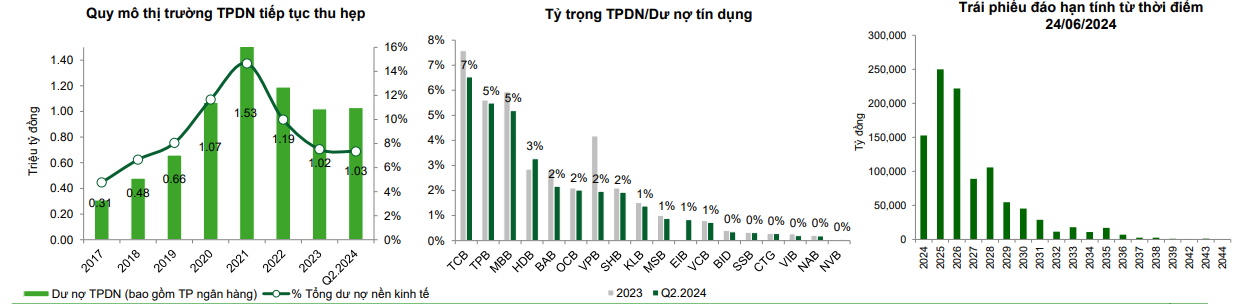

Tín dụng: Trái phiếu doanh nghiệp

Quy mô thị trường TPDN tiếp tục thu hẹp, hiện chiếm 7,3% tổng dư nợ tín dụng đối với nền kinh tế. Trong 1,02 triệu tỷ đồng dư nợ TPDN ở thời điểm cuối Q2.2024, khối lượng dư nợ lớn nhất thuộc về ngành Ngân hàng (35%), và Bất động sản (32%).

Các ngân hàng tiếp tục giảm tỷ trọng nắm giữ trái phiếu doanh nghiệp trong Q2.2024 với lượng trái phiếu nắm giữ trên tổng dư nợ tín dụng giảm từ mức 1,87% cuối Q4.2023 xuống 1,25% trong Q2.2024. Các ngân hàng nắm giữ danh mục TPDN lớn hiện nay bao gồm TCB, TPB, MBB, HDB.

Quy mô thị trường TPDN dự kiến đi vào trạng thái ổn định trong năm 2024. Lượng TPDN đáo hạn còn lại vẫn khá lớn và tập trung nhiều vào năm 2024 - 2026. Sau thời gian gia hạn tối đa 2 năm, lượng trái phiếu chậm trả gốc lãi có thể tăng trở lại từ nửa sau 2025. Với dự báo lãi suất huy động có thể tiếp tục chiều hướng tăng dần nhưng nhìn chung vẫn ở mặt bằng thấp hỗ trợ doanh nghiệp trong quá trình xử lý TPDN đến hạn.

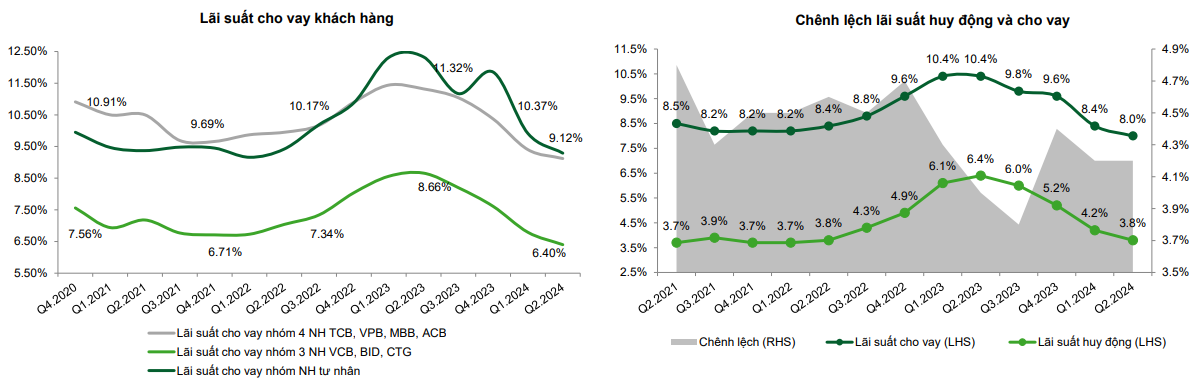

Tín dụng: Xu hướng lãi suất cho vay tiếp tục đi ngang ở mức thấp

Cuối Q2.2024, lãi suất cho vay trung bình ghi nhận trên BCTC các ngân hàng niêm yết giảm khoảng 0,4% từ mức đỉnh Q1.2023 và giảm 1,6% so với cuối năm 2023, tương đương mức thấp của giai đoạn Q1.2021 – Q2.2022.

Nhóm ngân hàng thương mại tư nhân ghi nhận mức lãi suất cho vay giảm mạnh hơn nhóm ngân hàng quốc doanh do hạ lãi suất đầu ra để thu hút khách hàng mới trong bối cảnh cầu tín dụng vẫn yếu, đồng thời giảm lãi suất/giãn nợ để hỗ trợ khách hàng hiện hữu gặp khó khăn. Dự kiến lãi suất cho vay của nhóm ngân hàng này sẽ đi ngang trong thời gian tới khi nhu cầu tín dụng phục hồi và mặt bằng lãi suất huy động đang có xu hướng tăng dần lên.

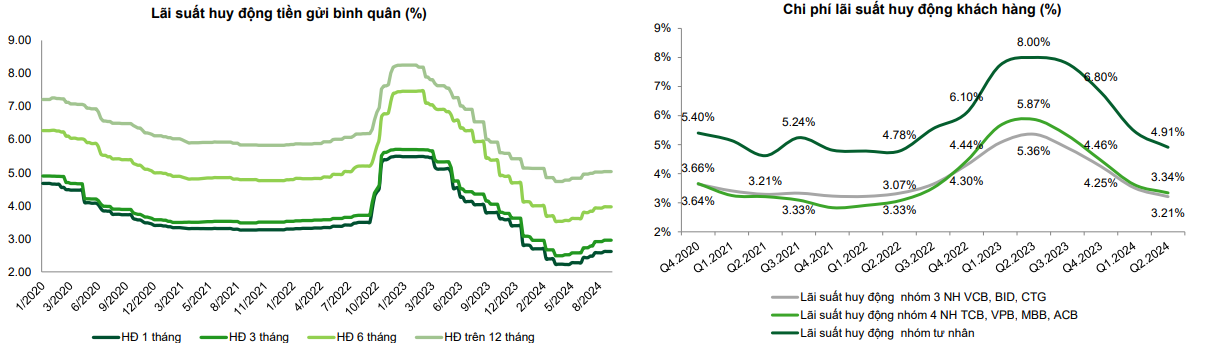

Huy động: Lãi suất huy động tiếp tục xu hướng tăng

Thanh khoản toàn hệ thống vẫn ở trạng thái dồi dào trong Q2.2024:

- Huy động vốn tiếp tục có sự cải thiện trong tháng 8 khi tín dụng hồi phục và các kênh đầu tư khác vẫn còn nhiều khó khăn. Tính đến 15/8, tăng trưởng huy động từ tiền gửi khách hàng (từ dân cư và các tổ chức kinh tế) đạt 2,74% (6 tháng đầu năm 2024 ghi nhận mức tăng trưởng 1,5% ytd).

- Tỷ lệ LDR tăng nhẹ ở hầu hết các ngân hàng trong hệ thống do tối ưu hóa việc sử dụng vốn với tỷ lệ LDR trung bình trong Q2.2024 ghi nhận ở mức 83,60%, cải thiện so với mức 83,31% cuối Q1.2024.

- Lãi suất tiền gửi có kỳ hạn trung bình toàn hệ thống tính đến thời điểm giữa T9.2024 tiếp tục tăng thêm 30-50 bps ở hầu hết các kỳ hạn kể từ mức đáy tại thời điểm cuối tháng 4.2024, tuy nhiên vẫn ghi nhận giảm 10-30 bps tùy kỳ hạn so với thời điểm đầu năm 2024.

Huy động: CASA kỳ vọng hồi phục mạnh mẽ hơn trong H2.2024

Tỷ lệ CASA trong Q2.2024 có sự cải thiện so với Q1, với mức trung bình toàn hệ thống đạt 20,9% (Q1.2024 đạt 20,3%). Tỷ lệ CASA có sự cải thiện sau khi ghi nhận sự sụt giảm trong Q1.2024 khi nhu cầu doanh nghiệp và cá nhân có nhu cầu gia tăng lượng tiền mặt phục vụ hoạt động sản xuất kinh doanh và các kênh đầu tư như vàng, bất động có những diễn biến sôi động trong thời gian qua.

Chúng tôi cho rằng CASA trong thời gian tới vẫn tiếp tục duy trì động lực tăng khi xét đến:

- Nền kinh tế đang trên đà hồi phục, thu nhập của người dân và hoạt động sản xuất kinh doanh của các doanh nghiệp được cải thiện dẫn đến nhu cầu chi tiêu tăng lên, cùng với việc các thị trường đầu tư tài sản như chứng khoán, BĐS sôi động hơn kích thích nhu cầu đầu tư, thu hút dòng tiền chảy vào các tài khoản thanh toán.

- Mặt bằng lãi suất nhìn chung vẫn ở mức thấp trong năm 2024

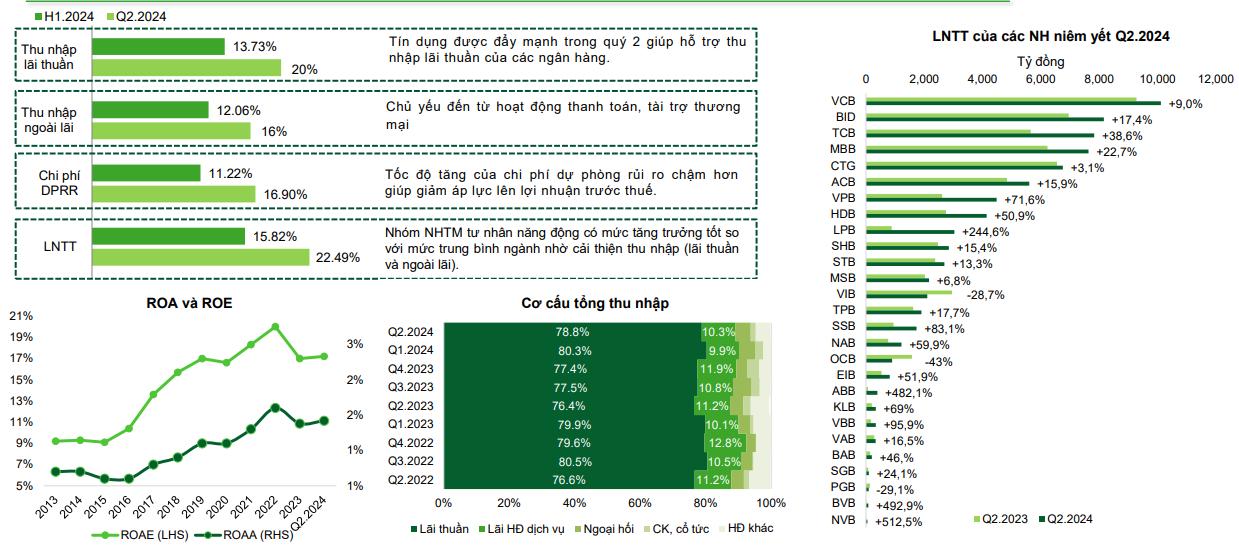

NIM: Có sự cải thiện nhẹ so với Q1.2024

Trong Q2.2024, NIM toàn ngành đạt 3,38%, tăng nhẹ so với mức 3,37% trong Q1.2024, nhờ: (1) Tín dụng được đẩy mạnh trong Q2 góp phần gia tăng đóng góp của thu nhập lãi thuần trong tổng thu nhập hoạt động của ngân hàng.; (2) Chi phí vốn tiếp tục hạ nhiệt nhanh và tiệm cận gần về giai đoạn cuối 2021- đầu 2022.

NIM có sự phân hóa trong Q2 với NIM của nhóm NH quốc doanh vẫn duy trì ở mức thấp do duy trì chính sách lãi suất cho vay thấp nhằm hỗ trợ nền kinh tế; nhóm NH tư nhân năng động có mức cải thiện NIM cao hơn mức trung bình toàn ngành nhờ việc đẩy mạnh cho vay bán lẻ với lãi suất cao hơn.

Thu nhập ngoài lãi: Tiếp tục đà tăng trưởng ổn định

Kỳ vọng thu nhập từ phí tích cực với động lực từ hoạt động thanh toán, thẻ, tài trợ thương mại tăng trưởng theo đà phục hồi của nền kinh tế và hoạt động xuất nhập khẩu.

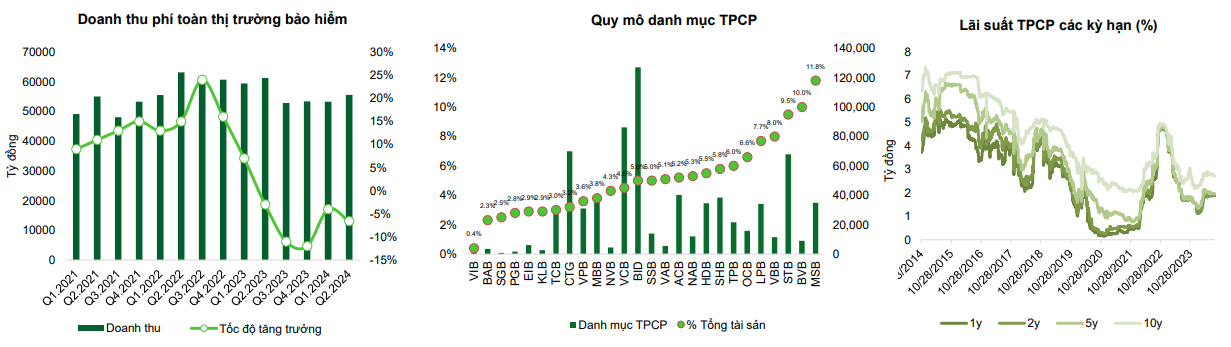

Hoạt động bán chéo bảo hiểm còn gặp nhiều khó khăn: Theo thông tin từ Tổng cục thống kê, tổng doanh thu bảo hiểm Q2.2024 ước đạt 55,6 nghìn tỷ đồng (giảm 6,6% yoy). Trong bối cảnh các ngân hàng cần thêm thời gian điều chỉnh hoạt động thích nghi với các quy định mới và lấy lại niềm tin của khách hàng, thu nhập từ bancassurance (không tính đến khoản phí upfront ghi nhận hàng năm của một số ngân hàng) dự báo tăng trưởng khoảng 10% yoy từ mức nền thấp của năm 2023.

Hoạt động mua bán chứng khoán kinh doanh và đầu tư: Lợi nhuận từ mảng đầu tư TPCP trong năm 2024 sẽ khó duy trì như trong năm 2023 khi lãi suất TPCP đang có xu hướng tăng trở lại.

Chất lượng tài sản: Áp lực nợ xấu ở mức cao trong H1.2024

Nợ xấu tiếp tục tăng: Cuối Q2.2024, tỷ lệ nợ xấu nội bảng tăng lên 2,22% từ mức 2,17% cuối Q1.2024; đang tiệm cận về vùng đỉnh nợ xấu trong Q3.2023 (2,24%). Nguyên nhân khiến nợ xấu chưa có dấu hiệu giảm nhiệt đến từ:

- Nền kinh tế và thị trường bất động sản vẫn còn gặp nhiều khó khăn trong quá trình phục hồi.

- Tín dụng được giải ngân trong thời gian ngắn, chủ yếu tăng mạnh ở nhóm kinh doanh BĐS – vốn tiềm ẩn rủi ro nợ xấu cao.

- Nhóm ngân hàng tư nhân quy mô nhỏ không có nhiều lợi thế trong việc lựa chọn khách hàng nên tệp khách hàng thường là nhóm có năng lực tài chính kém, khả năng phục hồi chậm hơn so với những nhóm đối tượng khác.

Tỷ lệ nợ nhóm 2 có sự cải thiện khi giảm từ mức 2,10% trong Q1.2024 xuống 1,81% trong Q2.2024 cho thấy áp lực chuyển nhóm nợ trong thời gian tới không quá lớn.

Tỷ lệ tạo mới nợ xấu cải thiện khi giảm từ mức 0,28% trong Q1.2024 xuống mức 0,16%.

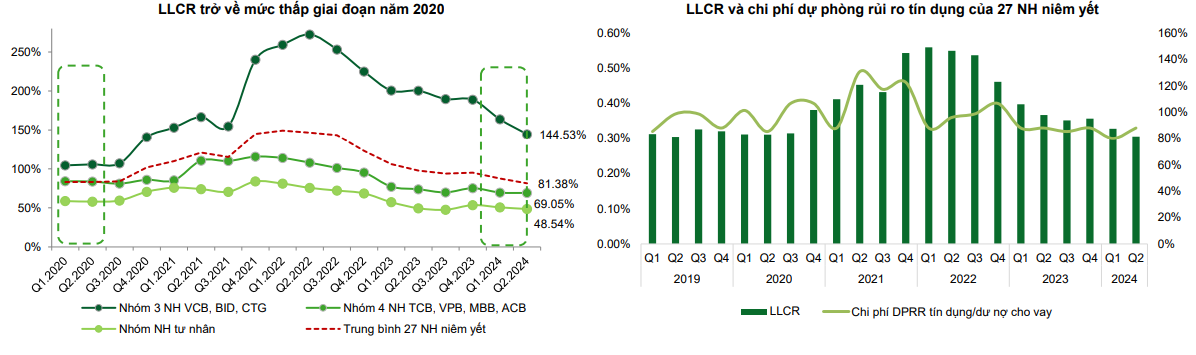

Chất lượng tài sản: Áp lực gia tăng chi phí tín dụng và bộ đệm dự phòng

Bộ đệm dự phòng của toàn ngành ngân hàng tiếp tục thu hẹp trong H1.2024 với tỷ lệ bao phủ nợ xấu LLCR trung bình toàn ngành giảm về mức thấp nhất trong giai đoạn từ đầu năm 2020 đến nay, làm hạn chế khả năng xử lý nợ trong thời gian tới, đặc biệt đối với những ngân hàng có tệp khách hàng rủi ro cao và có tỷ lệ nợ tái cơ cấu /tổng dư nợ cao ➔ các ngân hàng có tệp khách hàng đa dạng, có bộ đệm dự phòng vững chắc, tỷ trọng cho vay BĐS và TPDN trong tổng dư nợ tín dụng ở mức vừa phải sẽ có khả năng kiểm soát tốt chi phí tín dụng.

Chi phí dự phòng rủi ro tín dụng/ dư nợ cho vay đang duy trì ở mức trung bình trong giai đoạn kể từ đầu năm 2022 đến nay trong khi bộ đệm dự phòng mỏng dẫn đến áp lực gia tăng trích lập trong các quý tiếp theo, đặc biệt ở những ngân hàng có chất lượng tài sản thấp.

Lợi nhuận phân hóa rõ nét trong Q2.2024

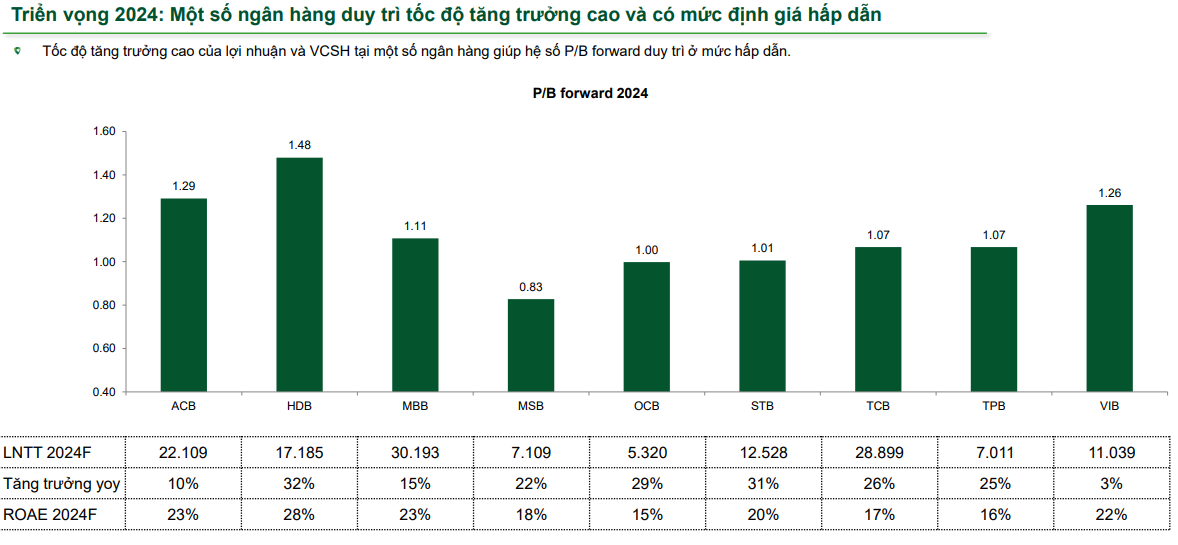

Triển Vọng Ngành