Cập nhật diễn biến dòng vốn đầu tư toàn cầu: Tháng 11/2024

Nguồn: SSI

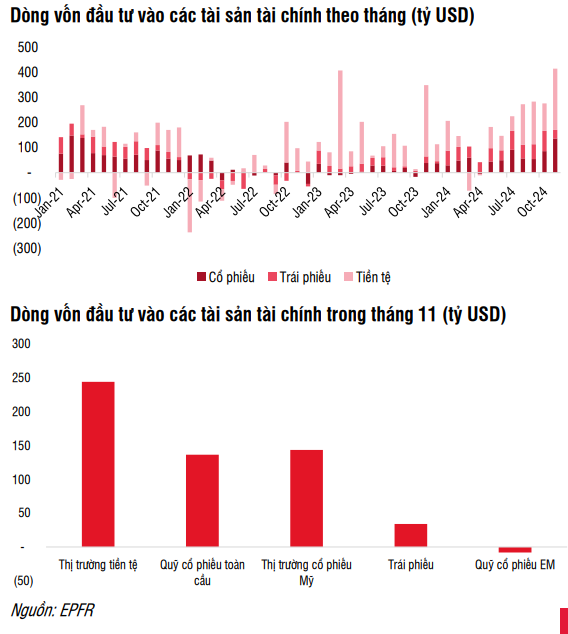

Diễn biến dòng vốn tích cực từ các tài sản tài chính rủi ro

Quỹ cổ phiếu toàn cầu phân hóa rõ nét: xu hướng vào ròng tiếp diễn mạnh mẽ trong tháng 11, với tổng giá trị đạt 136 tỷ USD – mức giải ngân cao nhất kể từ tháng 3/2021. Tuy nhiên, dòng tiền phân hóa khi chỉ tập trung chủ yếu ở thị trường Mỹ trong khi các thị trường lớn khác đều ghi nhận rút ròng (trừ Nhật Bản). Kết quả bầu cử Tổng thống Mỹ với chiến thắng áp đảo từ D.Trump đã giúp các lo ngại được gỡ bỏ và giúp dòng tiền vào các tài sản rủi ro bứt phá.

Quỹ trái phiếu thu hẹp tốc độ vào ròng: sức hút từ quỹ trái phiếu đã hạ nhiệt đáng kể và chỉ còn 34 tỷ USD trong tháng 11, chủ yếu vẫn đến từ thị trường phát triển. Rủi ro về lạm phát và các chính sách khó lường của Tổng thống D.Trump tạo nhu cầu vào các quỹ trái phiếu, tuy nhiên tín hiệu này có thể nhanh chóng đảo ngược nếu các số liệu kinh tế Mỹ vẫn tích cực trong thời gian tới.

Dòng tiền vào quỹ thị trường tiền tệ tăng tốc: dòng tiền vào quỹ thị trường tiền tệ tăng tốc vào ròng 244 tỷ USD – mức cao nhất kể từ tháng 11 năm 2023 – có thể là do yếu tố mùa vụ trước khi kết thúc năm tài chính vào tháng 12. Tổng tài sản của các quỹ thị trường tiền tệ đang ở mức cao nhất từ trước đến nay, mở ra khả năng dòng tiền có thể chuyển dịch sang các tài sản tài chính khác khi khả năng Fed cắt giảm lãi suất rõ ràng hơn trong năm 2025.

Tính chung trong 11 tháng năm 2024, dòng tiền vào các tài sản tài chính đều duy trì nhịp độ vào ròng tích cực, với giá trị đạt 648 tỷ USD cho Quỹ cổ phiếu, 594 tỷ USD cho Quỹ trái phiếu và 970 tỷ USD cho Quỹ thị trường tiền tệ.

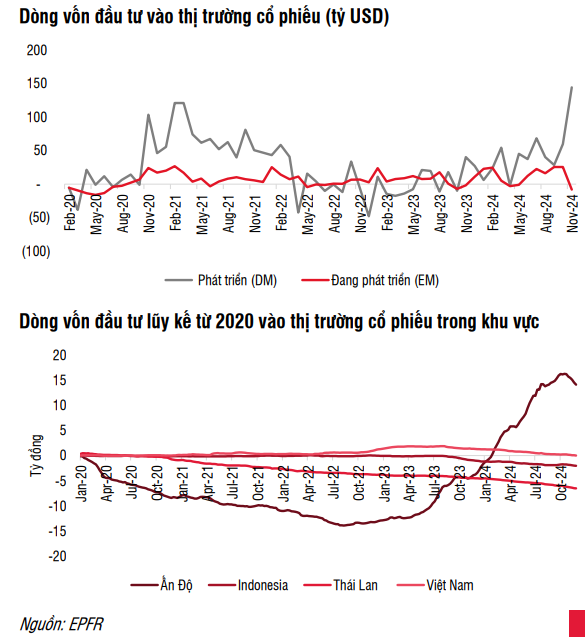

Trong tháng 11, dòng vốn vào thị trường phát triển bứt phá (+144 tỷ USD) trong khi thị trường đang phát triển rút ròng (-8 tỷ USD).

Dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) bứt phá và vào ròng 144 tỷ USD. Tính chung 11 tháng, dòng vốn giải ngân 506 tỷ USD vào quỹ thị trường phát triển, trong đó thị trường Mỹ tiếp tục thu hút dòng tiền (+143 tỷ USD và 448 tỷ USD cho 11 tháng). Nhóm công nghệ tiếp tục là nhóm thu hút phần lớn dòng tiền nhờ lực đẩy từ nhà đầu tư cá nhân trong khi đó các quỹ đầu tư cũng tích cực hơn trong việc giải ngân vào thị trường Mỹ, với kết quả khảo sát từ BofA cho thấy tỷ trọng phân bổ vào thị trường cổ phiếu Mỹ đã lên mức cao nhất trong vòng 11 năm qua.

Dòng vốn vào cổ phiếu thị trường đang phát triển (EM) đảo chiều rút ròng. Đồng USD mạnh lên, lo ngại các chính sách thuế quan và tác động tâm lý từ gói kích thích kinh tế của Trung Quốc giảm nhiệt khiến cho dòng vốn rút ròng mạnh mẽ trong tháng 11, với giá trị lên tới 8 tỷ USD – mức rút ròng cao nhất kể từ tháng 6/2020. Hầu hết các thị trường đều ghi nhận kém tích cực như Trung Quốc (-4 tỷ USD), Ấn Độ (659 triệu USD).

Sức hấp dẫn đối với thị trường Mỹ được kỳ vọng ít nhất sẽ duy trì trong tháng 12, khi 1) biến động trên thị trường cổ phiếu thường thấp hơn trong tháng 12 và các công ty cũng đang thực hiện chương trình mua lại cổ phiếu quỹ như cam kết) và 2) dòng tiền chuyển dịch từ quỹ tiền tệ sang quỹ cổ phiếu khi Fed tiếp tục lộ trình cắt giảm lãi suất. Dòng tiền đối với thị trường cổ phiếu đang phát triển sẽ tương đối phân hóa, tùy thuộc vào tác động từ chính sách sắp tới của Tổng Thống D. Trump.

Dòng tiền đầu tư trên TTCK việt nam

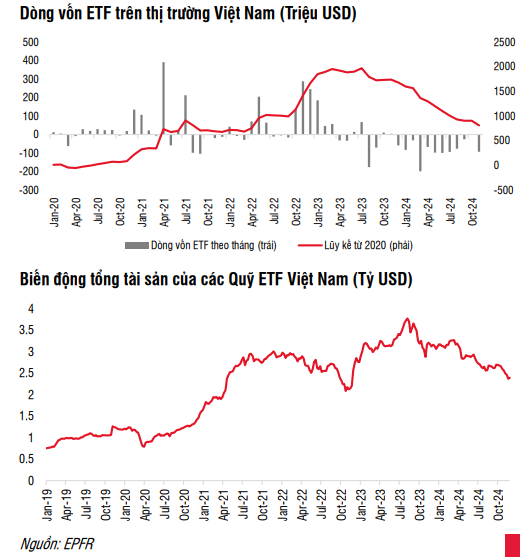

Dòng tiền đầu tư vào quỹ ETF

Cường độ rút ròng bật tăng

Các quỹ ETF đẩy mạnh rút vốn trong tháng 11 sau hai tháng chậm lại, với tổng giá trị lên đến 1,48 nghìn tỷ đồng, so với mức 700 tỷ trong tháng 9 và 300 tỷ trong tháng 10. Đây là tháng rút ròng liên tiếp thứ 11 trong năm nay, nâng giá trị rút ròng từ đầu năm lên -22,78 nghìn tỷ đồng, tương đương -30% tổng tài sản vào cuối năm 2023, đưa tổng tài sản các quỹ ETF về 56,5 nghìn tỷ đồng.

Áp lực rút vốn tăng mạnh ở nhóm quỹ Mỹ Âu, điển hình là quỹ VanEck (642 tỷ) và quỹ Xtrackers FTSE Vietnam ETF (214 tỷ), tương đồng với bối cảnh dòng tiền rút mạnh ở thị trường đang phát triển. Bên cạnh đó, các quỹ nội là DCVFM VN30, DCVFM VNDiamond và MAFM VNDIAMOND ETF cũng đảo chiều rút ròng trong tháng này với giá trị lần lượt là 301 tỷ, 204 tỷ và 82 tỷ đồng.

Ngược lại, quỹ Fubon giao dịch tích cực hơn sau 6 tháng bán mạnh liên tiếp, giá trị rút ròng giảm đáng kể về -28 tỷ trong tháng 11. Quỹ SSIAM VNFIN Lead ghi nhận dòng vốn đảo chiều vào ròng nhẹ +16 tỷ đồng sau 8 tháng rút ròng liên tiếp. KIM Growth VN30 (+34 tỷ) là quỹ duy nhất duy trì được dòng vốn vào tích cực trong nhiều tháng.

Tín hiệu tích cực hơn từ quỹ Fubon – quỹ ETF có tổng tài sản lớn nhất ở thị trường Việt Nam trong nửa cuối tháng 11 hay Bộ Tài Chính đang tiến hành sửa đổi Nghị định 155 với dự thảo cho phép các CTCK có thể đăng ký làm tổ chức tạo lập thị trường chứng chỉ quỹ ETF giúp tạo thanh khoản cho quỹ ETF nội, mở ra nhiều cơ hội hơn cho các quỹ ETF mới niêm yết trên thị trường.

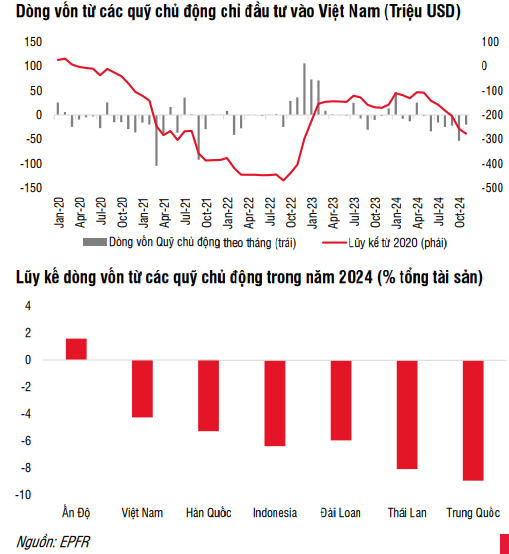

Dòng tiền đầu tư vào quỹ chủ động

Các quỹ chủ động phân hóa trong tháng 11

Các quỹ chủ động có giao dịch tương đối phân hóa trong tháng 11. Trong khi các quỹ chủ đông chỉ đầu tư vào Việt Nam thu hẹp đà rút ròng xuống chỉ còn khoảng 500 tỷ, ngược lại các quỹ đầu tư đa quốc gia duy trì đà rút ròng mạnh (khoảng 1,2 nghìn tỷ đồng), nâng tổng mức rút ròng từ các quỹ chủ động trong tháng 11 lên tới 1,7 nghìn tỷ đồng.Giao dịch từ cả nhóm quỹ chủ động và ETF đang nghiêng nhiều theo xu hướng rút ròng từ các thị trường đang phát triển và triển vọng trong tháng 12 cũng chưa quá nhiều kỳ vọng khi thị trường Mỹ vẫn đang thu hút phần lớn sự chú ý.

Kết quả khả quan sau 1 tháng triển khai sản phẩm NPS và các đánh giá tích cực của FTSE Russell đối với sản phẩm này sẽ là yếu tố có thể thu hút dòng tiền khối ngoại quay trở lại Việt Nam trong năm 2025 khi dòng tiền chuyển dịch tìm tới thị trường đang phát triển.