CTCP Đông Hải Bến Tre (DHC): Trên đà phục hồi; nâng khuyến nghị lên Mua vào

Nguồn: HSC

Trên đà phục hồi; nâng khuyến nghị lên Mua vào

- HSC nâng khuyến nghị đối với DHC lên Mua vào (từ Tăng tỷ trọng), và tăng 1,4% giá mục tiêu lên 42.300đ (tiềm năng tăng giá 23%) nhờ triển vọng lợi nhuận tích cực hơn, cũng như tác động tích cực từ việc lùi thời điểm định giá 6 tháng đến cuối năm 2025.

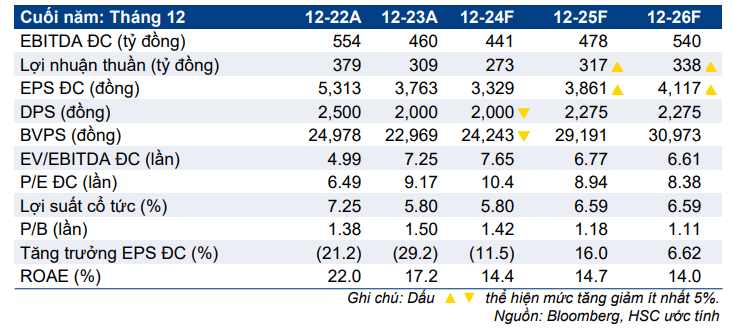

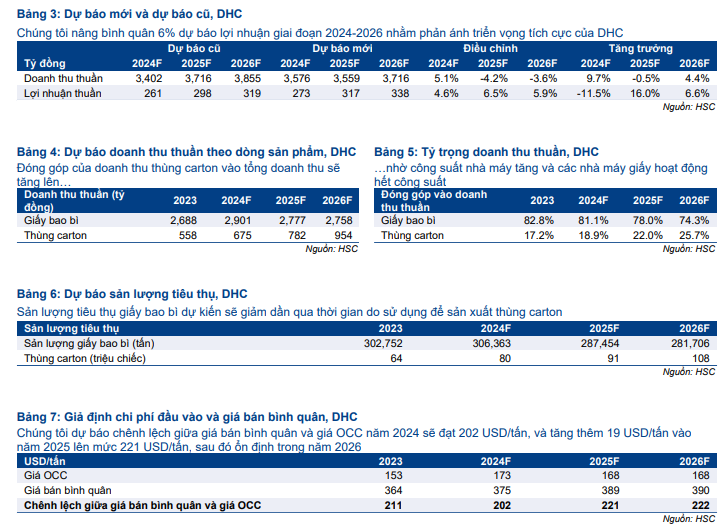

- Chúng tôi tăng bình quân 6% dự báo lợi nhuận giai đoạn 2024-2026 nhờ giá bán cao hơn và chi phí đầu vào giảm giúp cải thiện tỷ suất lợi nhuận. Dự báo mới cho thấy lợi nhuận năm 2024 giảm 11,5%, sau đó tăng mạnh lần lượt 16%/7% trong năm 2025-2026. Theo đó, lợi nhuận thuần tăng trưởng với tốc độ CAGR giai đoạn 2024-2026 là 11,2%.

- Sau khi giá cổ phiếu giảm 9,5% trong 3 tháng qua, DHC đang giao dịch với P/E dự phóng 1 năm là 9 lần, thấp hơn bình quân 5 năm ở mức 10,1 lần. Nâng khuyến nghị lên Mua vào.

Sự kiện: Cổ phiếu có vẻ hấp dẫn nhờ lợi nhuận phục hồi

HSC dự báo KQKD Q4/2024 cải thiện nhờ giá bán bình quân sản phẩm giấy ổn định, chi phí đầu vào giảm và công suất hoạt động của nhà máy tăng cao. DHC là một lựa chọn đầu tư hấp dẫn dựa trên triển vọng lợi nhuận tích cực cùng với giá cổ phiếu giảm trong thời gian gần đây.

Tác động: Điều chỉnh tăng bình quân 6% dự báo lợi nhuận giai đoạn 2024-2026

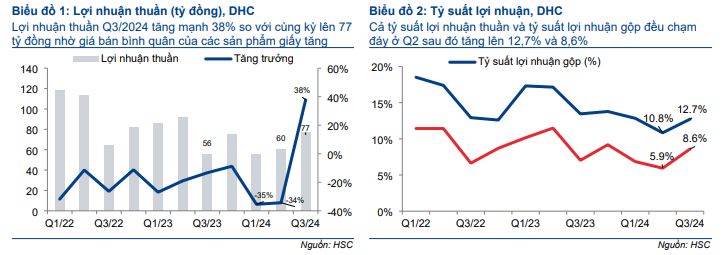

HSC dự báo KQKD Q4/2024 sẽ tiếp tục phản ánh đà phục hồi với giá bán sản phẩm giấy vẫn ổn định ở mức 9.400đ/kg (không đổi so với cùng kỳ và so với quý trước), cộng với giá giấy thùng carton cũ (OCC) giảm xuống 165 USD/tấn (tăng 14% so với cùng kỳ nhưng giảm 5% so với quý trước). Công suất hoạt động của nhà máy sản xuất thùng carton tăng cao (81% trong Q4/2024 so với 68% trong Q4/2023 và 77% trong Q3/2024), giúp cải thiện tỷ suất lợi nhuận. Do đó, chúng tôi dự báo lợi nhuận thuần Q4/2024 đạt 80,4 tỷ đồng (tăng 7,2% so với cùng kỳ và tăng 4,4% so với quý trước).

Do dự báo lợi nhuận sẽ phục hồi trong Q4/2024, chúng tôi điều chỉnh tăng 4,6% dự báo lợi nhuận thuần năm 2024 lên 273 tỷ đồng (mặc dù kết quả này giảm 11,5% so với cùng kỳ). HSC tin rằng DHC sẽ có thể duy trì giá bán sản phẩm giấy ổn định nhờ quý 4 là mùa cao điểm trong năm, cùng với giá OCC giảm, cũng như công suất hoạt động của nhà máy sản xuất thùng carton tăng mạnh.

Dự báo lợi nhuận thuần năm 2025 cũng được điều chỉnh tăng 6,5% trong năm 2025 lên 317 tỷ đồng, cho thấy sự phục hồi mạnh ở mức 16%. Trong khi đó, dự báo lợi nhuận thuần năm 2026 được điều chỉnh tăng 6% lên 338 tỷ đồng, tăng trưởng nhẹ 6,6% do hạn chế công suất sản xuất. Dự báo mới cho thấy lợi nhuận thuần giai đoạn 2024-2026 tăng trưởng với tốc độ CAGR 3 năm ở mức 11,2%.

Định giá và khuyến nghị

Sau khi giá cổ phiếu giảm 9,5% trong 3 tháng qua do thị trường điều chỉnh, DHC đang giao dịch với P/E trượt dự phóng 1 năm là 9 lần, thấp hơn 11% so với bình quân 5 năm (từ đầu năm 2019) ở mức 10,1 lần. Dựa trên cơ sở định giá giảm và lợi nhuận dự kiến sẽ chạm đáy trong những năm tới, cũng như động lực tăng trưởng dài hạn từ nhà máy Giao Long 3, HSC nâng khuyến nghị đối với DHC lên Mua vào (từ Tăng tỷ trọng), với giá mục tiêu sau điều chỉnh là 42.300đ (tiềm năng tăng giá là 23%).