Ngành Môi giới BĐS: Dự báo KQKD Q4/2024 cải thiện tích cực so với cùng kỳ

Nguồn: HSC

Kỳ vọng chuyển biến tích cực; định giá hấp dẫn; tăng 10% giá mục tiêu

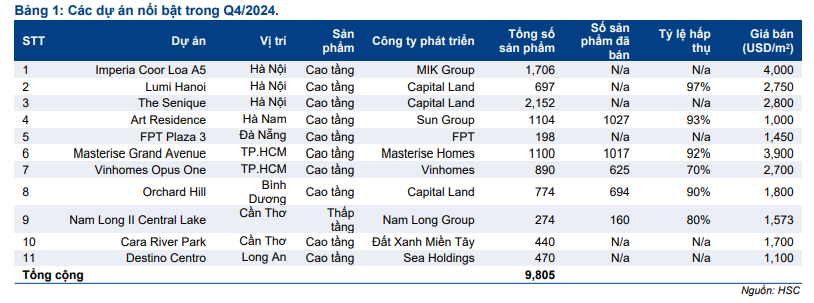

- Thị trường BĐS tiếp tục đà phục hồi trong Q4/2024 với nguồn cung mới dồi dào trên toàn quốc. Nguồn cung mới đạt gần 10.000 căn hộ trong tháng 10 & 11 trong khi các dự án căn hộ cao tầng mới mở bán ghi nhận tỷ lệ hấp thụ cao từ 70-97%.

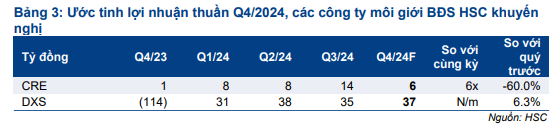

- HSC kỳ vọng lợi nhuận của các công ty môi giới BĐS trong danh sách khuyến nghị sẽ cải thiện mạnh mẽ trong Q4/2024 so với giai đoạn khó khăn cùng kỳ năm 2023. Lợi nhuận thuần của DXS dự báo đạt 37 tỷ đồng, tăng từ mức lỗ thuần 114 tỷ đồng trong Q4/2023, trong khi CRE dự báo đạt 6 tỷ đồng, tăng gấp 6 lần so với cùng kỳ.

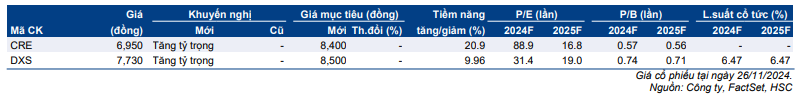

- Chúng tôi tiếp tục ưa thích CRE và duy trì khuyến nghị Tăng tỷ trọng, với tiềm năng tăng giá là 20% tại giá mục tiêu 8.400đ. Trong khi đó, chúng tôi duy trì khuyến nghị Tăng tỷ trọng đối với DXS bất chấp đà tăng giá gần đây nhưng nâng giá mục tiêu vì tin rằng cổ phiếu này vẫn còn tiềm năng tăng giá nhờ câu chuyện phục hồi.

Thị trường Q4/2024: Các dự án mở bán sôi động và tỷ lệ hấp thụ tốt

HSC nhận thấy thị trường BĐS dân dụng tiếp tục đà phục hồi trong Q4/2024. Các hoạt động mở bán và khởi công diễn ra sôi nổi trên toàn quốc trong hai tháng qua với gần 10.000 căn hộ được tung ra thị trường.

Các dự án căn hộ cao tầng mới mở bán được được thị trường đón nhận tích cực với tỷ lệ hấp thụ cao. Đáng chú ý, các dự án Lumi Hà Nội (chủ đầu tư Capital Land, Hà Nội) ghi nhận tỷ lệ hấp thụ đạt 97%, the Senique (Capital Land, Hà Nội) và Masterise Grand Avenue (Masterise Homes, TP.HCM) đạt 92%, Orchard Hill (Bình Dương) đạt 90%.

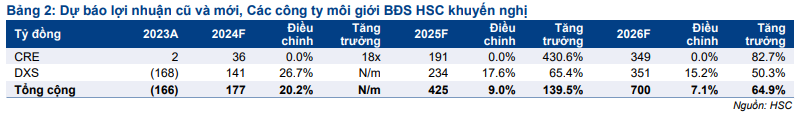

Tăng dự báo lợi nhuận cho giai đoạn 2024-2026

HSC giữ nguyên dự báo lợi nhuận đối với CRE cho giai đoạn 2024-2026. Lợi nhuận thuần năm 2024 dự báo đạt 36 tỷ đồng (từ lợi nhuận thuần năm 2023 chỉ là 2 tỷ đồng) trên doanh thu 1.868 tỷ đồng (tăng trưởng 100,3%), nhờ khối lượng giao dịch tăng trong bối cảnh thị trường BĐS phía Bắc có triển vọng tích cực hơn. Chúng tôi cũng giữ nguyên dự báo lợi nhuận thuần cho năm 2025-2026 ở mức 191 tỷ đồng (tăng trưởng 427,6%) và 349 tỷ đồng (tăng trưởng 82,3%) nhờ doanh thu gần 2 nghìn tỷ đồng từ dự án Louis City do có tiến triển trong việc thanh toán tiền sử dụng đất.

KQKD Q4/2024: Kỳ vọng phục hồi mạnh mẽ

HSC kỳ vọng DXS và CRE sẽ ghi nhận những tác động tích cực từ sự phục hồi rõ nét hơn của thị trường trong Q4/2024, phần lớn nhờ vào việc tham gia vào các dự án mở bán nổi bật gần đây. Lợi nhuận Q4/2024 của DXS dự kiến đạt 37 tỷ đồng, tăng từ mức lỗ thuần 114 tỷ đồng trong Q4/2023 và tăng 6,3% so với quý trước. Trong khi đó, chúng tôi kỳ vọng lợi nhuận thuần của CRE sẽ đạt 6 tỷ đồng (tăng gấp 6 lần so với cùng kỳ nhưng giảm 60% so với quý trước).

Lưu ý, sự sụt giảm so với quý trước là do mảng đầu tư thứ cấp giảm trong khi mảng môi giới dự kiến ghi nhận tăng trưởng mạnh mẽ. Chúng tôi cho rằng KQKD của mảng đầu tư thứ cấp sẽ cải thiện từ năm 2025 khi ghi nhận doanh thu từ dự án Louis City.

Tăng giá mục tiêu của DXS nhưng CRE là lựa chọn hàng đầu

HSC duy trì giá mục tiêu 8.400đ và khuyến nghị Tăng tỷ trọng đối với CRE. Chúng tôi vẫn cho rằng thị trường Hà Nội sẽ dẫn dắt tốc độ phục hồi, mang lại lợi ích cho mảng môi giới cốt lõi của CRE. Ngoài ra, nếu việc thanh toán khoảng 100 tỷ đồng phí sử dụng đất cho dự án Louis City được hoàn tất, CRE sẽ ghi nhận doanh thu khoảng 2 nghìn tỷ đồng (chúng tôi đã đưa khoản này vào mô hình dự báo cho năm 2025-2026).

Trong khi đó, giá cổ phiếu DXS đã tăng 35% kể từ lần gần nhất HSC nâng khuyến nghị lên Tăng tỷ trọng nhờ những thông tin tích cực liên quan đến việc tái mở bán dự án Datxanhhomes Riverside của công ty mẹ DXG (Nắm giữ, giá mục tiêu 17.200đ), đây là chất xúc tác cho doanh thu mảng môi giới năm 2025-2026. Mặc dù những thông tin này đã phản ánh vào giá cổ phiếu, chúng tôi tin rằng DXS sẽ vẫn hưởng lợi từ câu chuyện phục hồi của ngành.

Với mức định giá hấp dẫn của CRE cũng như các yếu tố cơ bản không thay đổi, HSC vẫn giữ cổ phiếu này trong danh sách lựa chọn hàng đầu. Chúng tôi ưa thích CRE do (1) Công ty có khả năng sẽ hưởng lợi trực tiếp từ khối lượng giao dịch tiếp tục tăng tại thị trường Hà Nội; (2) dự kiến ghi nhận doanh thu 2 nghìn tỷ đồng từ dự án Louis City (từ Q1/2025) và (3) mức định giá thấp, do tiềm năng trong giai đoạn đầu của chu kỳ tăng trưởng mới làm lu mờ những rủi ro từ các khoản nợ khó đòi.