Vật liệu - Hóa chất: Chi phí đầu vào giảm củng cố triển vọng lợi nhuận

Nguồn: HSC

Chi phí đầu vào giảm củng cố triển vọng lợi nhuận

- Việc EIA gần đây điều chỉnh dự báo giá dầu Brent xuống 76 USD/thùng cho năm 2025, cùng với đánh giá chung của thị trường về triển vọng giá dầu giảm, cho thấy khả năng giảm chi phí nguyên liệu đầu vào cho các nhà sản xuất urê.

- Chi phí nguyên liệu đầu vào giảm, cùng với nguồn cung urê toàn cầu trở lại bình thường, được kỳ vọng sẽ làm giá urê ổn định hoặc giảm nhẹ. Chính sách thuế GTGT mới cho phép các nhà sản xuất trong nước cắt giảm chi phí sản xuất, cũng tạo điều kiện để điều chỉnh giá.

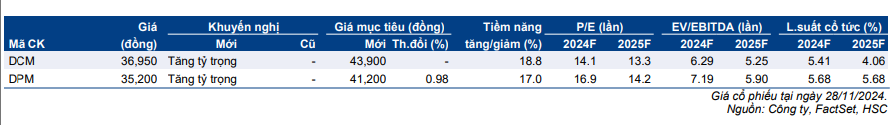

- HSC tăng 4,4% dự báo lợi nhuận thuần năm 2025-2026 cho DCM và giữ nguyên dự báo cho DPM. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng và tăng giá mục tiêu lên 43.900đ đối với DCM (tiềm năng tăng giá 19%) và 41.200đ đối với DPM (tiềm năng tăng giá 17%).

Chi phí khí đầu vào của các doanh nghiệp sản xuất urê từ khí đốt có thể giảm

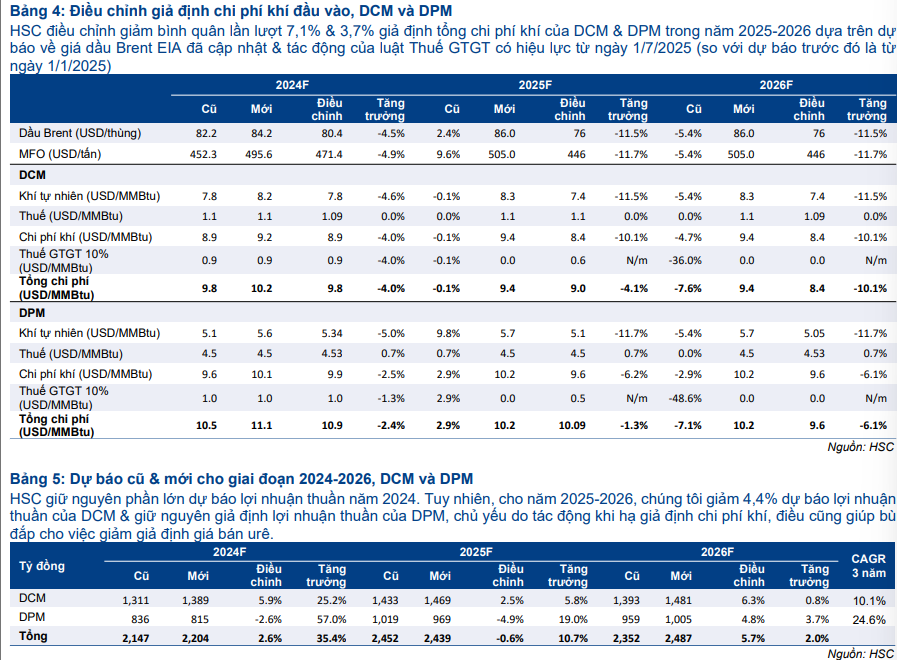

Cơ quan Thông tin Năng lượng Hoa Kỳ (EIA) đã điều chỉnh dự báo giá dầu Brent cho năm 2025 xuống 76 USD/thùng, giảm 11,7% so với cập nhật trước đó. Sự điều chỉnh này, cùng với nhận định chung của thị trường về triển vọng giá dầu giảm, cho thấy khả năng giảm chi phí nguyên liệu đầu vào đối với các doanh nghiệp sản xuất urê từ khí đốt. DCM và DPM, hai đơn vị có chi phí khí đầu vào chiếm 60-70% chi phí sản xuất, sẽ được hưởng lợi đáng kể. Dự báo chi phí khí đầu vào sau điều chỉnh là 9,6 USD/MMBtu đối với DCM và 8,4 USD/MMBtu đối với DPM, tương đương mức giảm lần lượt là 6,2% và 10,1%.

Tác động của luật thuế GTGT mới đến các doanh nghiệp sản xuất phân bón

Luật Thuế GTGT sửa đổi, được thông qua ngày 26/11/2024 và có hiệu lực từ ngày 1/7/2025, quy định áp dụng thuế suất thuế GTGT 5% đối với sản phẩm phân bón, cho phép các nhà sản xuất phân bón trong nước được khấu trừ thuế GTGT đầu vào cho nguyên liệu sản xuất, giúp giảm chi phí sản xuất và tăng khả năng cạnh tranh về giá so với phân bón nhập khẩu. Cho năm 2025, HSC ước tính DCM và DPM có thể giảm lần lượt 210 tỷ đồng và 250 tỷ đồng chi phí sản xuất (tương đương giảm 2,2% và 2,3% chi phí sản xuất).

Điều chỉnh dự báo lợi nhuận năm 2025-2026

Giá urê trên toàn cầu đang có xu hướng ổn định hoặc giảm nhẹ do chi phí nguyên liệu đầu vào giảm và nguồn cung trở lại mức bình thường sau những gián đoạn về địa chính trị và kinh tế. Giá urê trong nước dự kiến cũng sẽ theo xu hướng này. Thêm vào đó, các nhà sản xuất phân bón trong nước được hưởng lợi từ việc được hoàn thuế GTGT đầu vào, giúp giảm chi phí sản xuất và tạo áp lực giảm giá. Do đó, giá bán bình quân urê của DCM và DPM đã được điều chỉnh giảm nhẹ lần lượt 3,8% và 3,5%, tương ứng với mức giảm 3% trong năm 2025 và giảm thêm 2% trong năm 2026. Dự báo lợi nhuận thuần đã tăng 4,4% đối với DCM trong khi vẫn giữ nguyên đối với DPM, ước tính lợi nhuận thuần tăng trưởng với tốc độ CAGR trong 3 năm tới là 10,1% đối với DCM và 24,6% đối với DPM.

Khuyến nghị

DPM đang giao dịch với P/E trượt dự phóng 1 năm là 14,4 lần, hơi cao hơn so với bình quân quá khứ ở mức 12,8 lần. HSC duy trì khuyến nghị Tăng tỷ trọng với triển vọng tăng trưởng vượt trội, định giá hấp dẫn so với diễn biến quá khứ và tiềm năng tăng giá mạnh mẽ hướng đến giá mục tiêu 41.200đ.

Trong khi đó, DCM đang giao dịch với P/E trượt dự phóng 1 năm là 13,4 lần, cao hơn 1,0 độ lệch chuẩn so với bình quân quá khứ ở mức 9,5 lần. Việc định giá lại cổ phiếu DCM ở mặt bằng cao hơn phản ánh triển vọng lợi nhuận thuận lợi, được hỗ trợ bởi chi phí khấu hao nhà máy urê giảm, công suất sản xuất NPK tăng và khả năng khấu trừ thuế GTGT đầu vào. DCM xứng đáng được định giá lại ở mặt bằng cao hơn nhờ triển vọng lợi nhuận mạnh mẽ trong năm 2025-2026. Duy trì khuyến nghị Tăng tỷ trọng với giá mục tiêu 43.900đ.