Các loại nến tăng cho tín hiệu mua trong giao dịch cổ phiếu

Biểu đồ nến là một loại biểu đồ dùng để theo dõi sự chuyển động của chứng khoán. Nó có nguồn gốc từ thị trường gạo ở Nhật Bản hàng thế kỷ và được dùng vào biểu đồ giá hiện đại ngày nay. Một số nhà đầu tư thấy chúng hấp dẫn hơn so với biểu đồ thanh tiêu chuẩn và hành động giá dễ diễn giải hơn.

Nó được gọi là nến vì có hình chữ nhật và có đường kẻ ở hai đầu giống như một ngọn nến. Mỗi nến thường đại diện cho giá trị giao dịch trong một ngày một cổ phiếu. Theo thời gian, tập hợp nhiều nến hình thành các mô hình dễ nhận biết mà các nhà đầu tư có thể sử dụng để đưa ra quyết định mua và bán.

Ý TƯỞNG QUAN TRỌNG

- Biểu đồ nến rất hữu ích cho các day trader để nhận ra các mô hình và đưa ra quyết định giao dịch.

- Nến tăng (Bullish) chỉ ra các điểm vào các vị thế Mua và có thể giúp dự đoán khi nào một xu hướng giảm sắp quay đầu và tăng.

- Ở đây, chúng tôi giới thiệu một số ví dụ về mô hình nến tăng giá trực quan thường thấy.

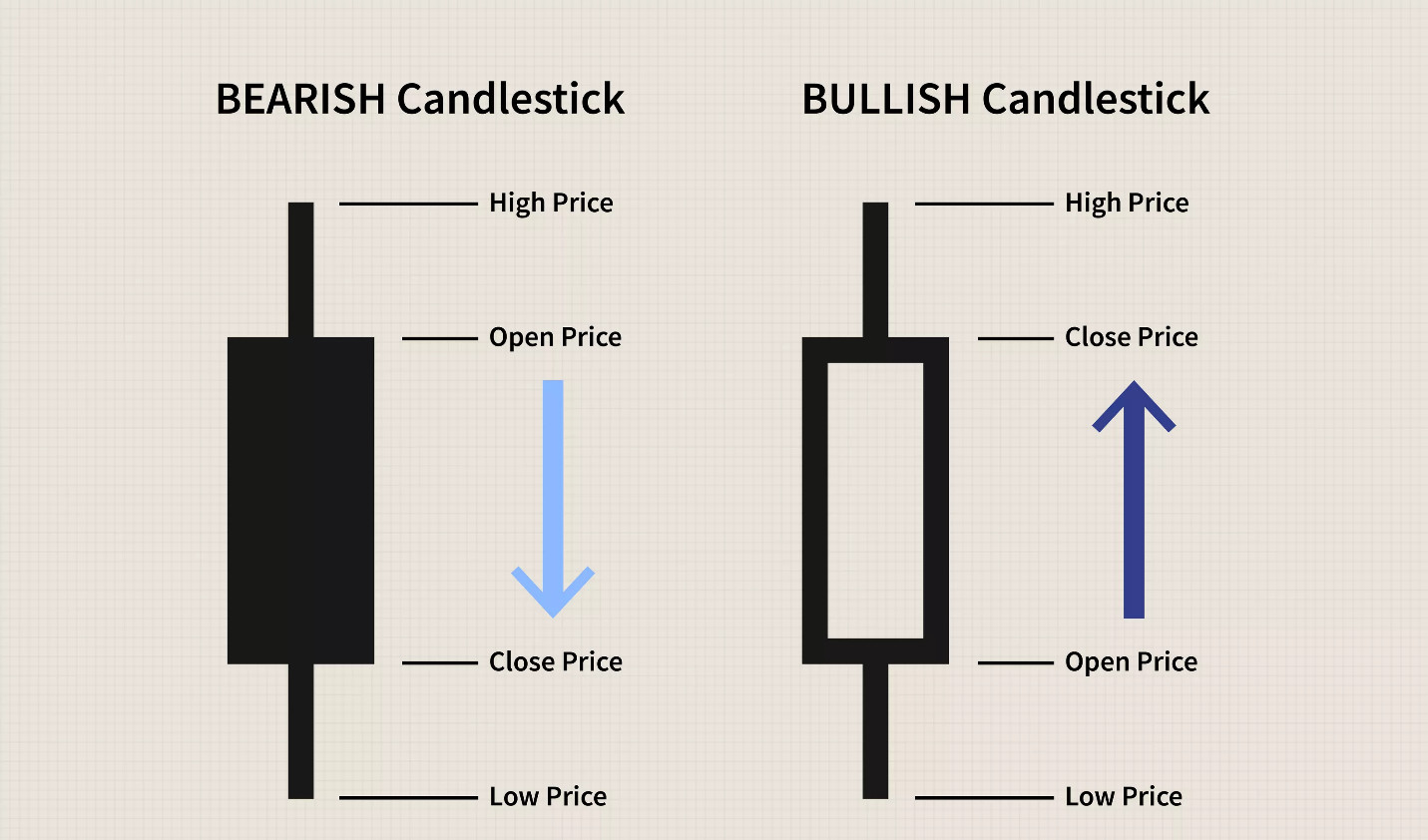

Cách đọc nến

Mỗi nến thể hiện dữ liệu giá trị trong một ngày của một cổ phiếu thông qua 4 thông tin: giá mở cửa, giá đóng cửa, giá cao nhất và giá thấp nhất. Màu sắc của hình chữ nhật trung tâm (được gọi là thân nến thật) cho nhà đầu tư biết giá mở cửa hay giá đóng cửa cao hơn. Một nến màu đen hoặc đỏ có nghĩa là giá đóng cửa thấp hơn giá mở cửa; do đó, nó là nến giảm và cho thấy áp lực bán. Trong khi đó, một nến trắng hoặc xanh có nghĩa là giá đóng cửa lớn hơn giá mở cửa. Đây là nến tăng và cho thấy áp lực mua. Các đường ở hai đầu của một nến được gọi là bóng nến và chúng hiển thị toàn bộ phạm vi hành động giá trong ngày, từ thấp đến cao. Bóng trên cho thấy giá cổ phiếu cao nhất trong ngày và bóng dưới hiển thị giá thấp nhất trong ngày.

Mô hình nến Bullish

Theo thời gian, các nhóm nến hàng ngày rơi vào các mô hình dễ nhận biết với các tên gọi như ba người lính trắng (three white soldiers), mây đen che phủ (dark cloud cover), cây búa (hammer), sao mai (morning star) và em bé bị bỏ rơi (abandoned baby). Mô hình hình thành trong khoảng thời gian từ một đến bốn tuần và là một nguồn thông tin giá trị về hành động giá tương lai của cổ phiếu. Trước khi chúng ta đi sâu vào các mẫu nến tăng giá riêng lẻ, hãy lưu ý hai nguyên tắc sau:

- Các mô hình nến đảo chiều tăng giá sẽ hình thành trong một xu hướng giảm. Đôi khi, nó không phải là mô hình tăng giá, mà là mô hình tiếp tục.

- Hầu hết các mô hình đảo chiều tăng giá đều yêu cầu sự xác nhận tăng giá. Nói cách khác, chúng phải được theo sau bởi một động thái tăng giá có thể xuất hiện dưới dạng một cây nến trắng (xanh) dài hoặc một khoảng trống (gap) lên và đi kèm với khối lượng giao dịch cao. Sự xác nhận này nên được quan sát trong vòng ba ngày từ mô hình.

Các mô hình đảo chiều tăng còn có thể được xác nhận thông qua các phương pháp phân tích kỹ thuật truyền thống khác như đường xu hướng, động lượng (momentum), chỉ báo dao động hoặc chỉ báo khối lượng để xác nhận lại áp lực mua. Có rất nhiều mẫu nến tuyệt vời cho thấy một cơ hội để mua. Chúng tôi sẽ tập trung vào 5 mô hình nến tăng giá cho tín hiệu đảo chiều mạnh nhất.

1. Mô hình Cây Búa hoặc Cây Búa đảo ngược (Hammer or Inverted hammer)

Cây Búa là một mô hình đảo chiều tăng giá, báo hiệu một cổ phiếu đang gần chạm đáy của xu hướng giảm. Thân nến ngắn với bóng dưới hơn dài hơn, đó là dấu hiệu phe Bán đẩy giá thấp hơn trong phiên giao dịch, nhưng chịu phải áp lực Mua mạnh dẫn đến kết thúc phiên ở mức cao hơn. Tuy nhiên, trước khi chúng ta vào lệnh thông qua mô hình này, chúng ta phải xác nhận xu hướng tăng bằng cách theo dõi chặt chẽ trong vài ngày tới. Sự đảo chiều cũng phải được xác nhận thông qua việc khối lượng giao dịch tăng.

Cây Búa đảo ngược cũng hình thành trong một xu hướng giảm và thể hiện khả năng đảo ngược hoặc là mức hỗ trợ. Nó giống hệt với Cây Búa (hammer) trừ bóng trên dài hơn, biểu thị có 1 áp lực Mua sau khi giá mở cửa, tuy nhiên theo sau là áp lực Bán đáng kể đủ để hạ giá xuống dưới giá trị mở của nó. Một lần nữa, một sự xác nhận tăng giá là cần thiết, và nó có thể đến từ một cây nến trắng dài theo sau hoặc một khoảng trống (gap) lên, kèm theo khối lượng giao dịch tăng.

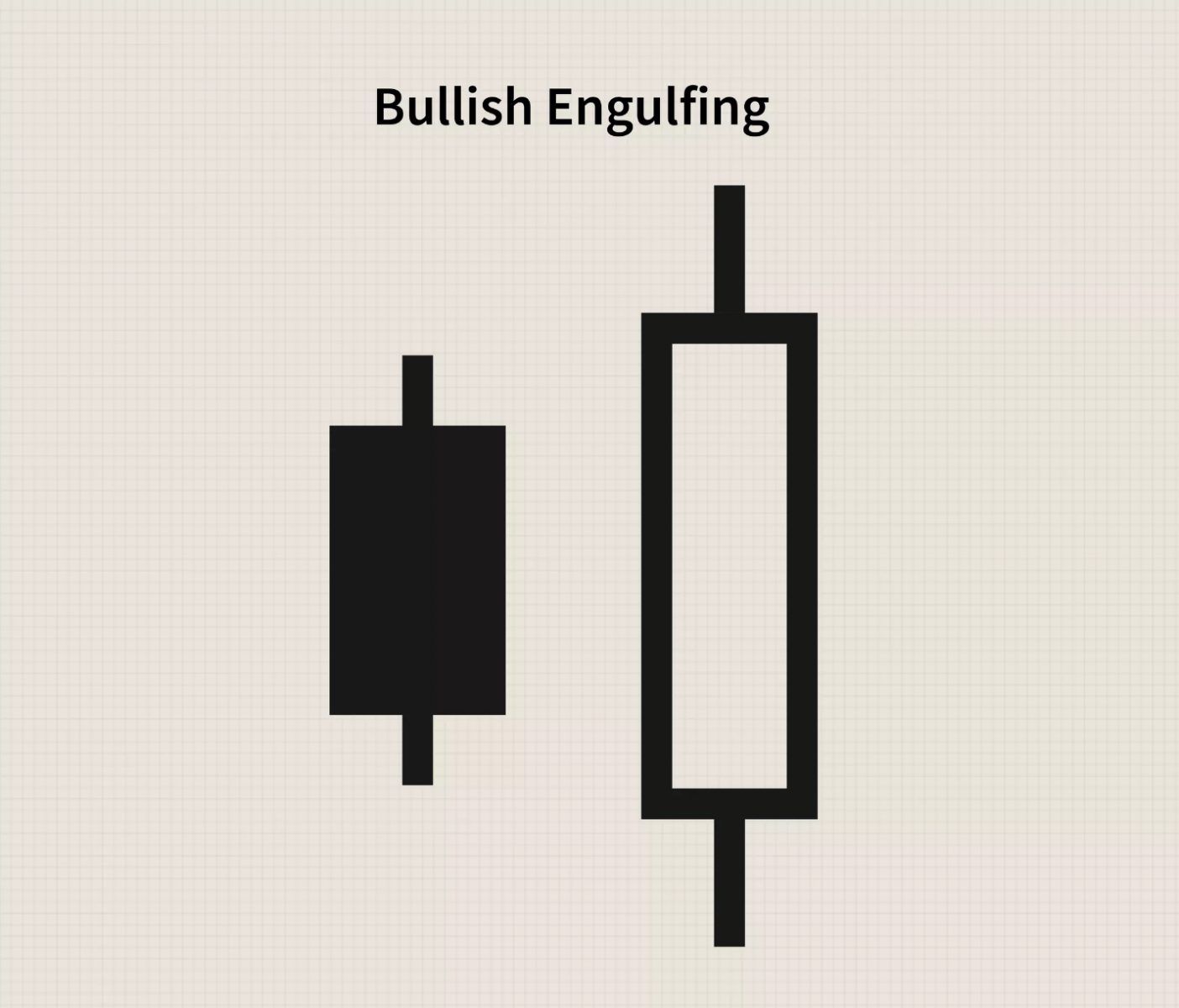

2. Mô hình nến Nhấn Chìm tăng (The Bullish Engulfing)

Mô hình Bullish Engulfing là mô hình đảo ngược hai cây nến. Cây nến thứ hai hoàn toàn ‘nhấn chìm thân của nến thứ nhất, không liên quan đến chiều dài bóng của nến. Mẫu Bullish Engulfing xuất hiện trong một xu hướng giảm và là sự kết hợp của một cây nến đen và một cây nến trắng lớn hơn sau đó. Vào ngày thứ 2 của mô hình, giá mở cửa thấp hơn mức giá đáy của nến trước đó, nhưng áp lực mua đẩy giá lên mức đỉnh cao hơn mức đỉnh của nến trước đó, đỉnh điểm là một thắng lợi rõ ràng cho phe Mua. Nên vào một vị thế Mua khi giá di chuyển cao hơn mức đỉnh của nến nhấn chìm thứ 2, nói cách khác khi đảo ngược xu hướng giảm được xác nhận.

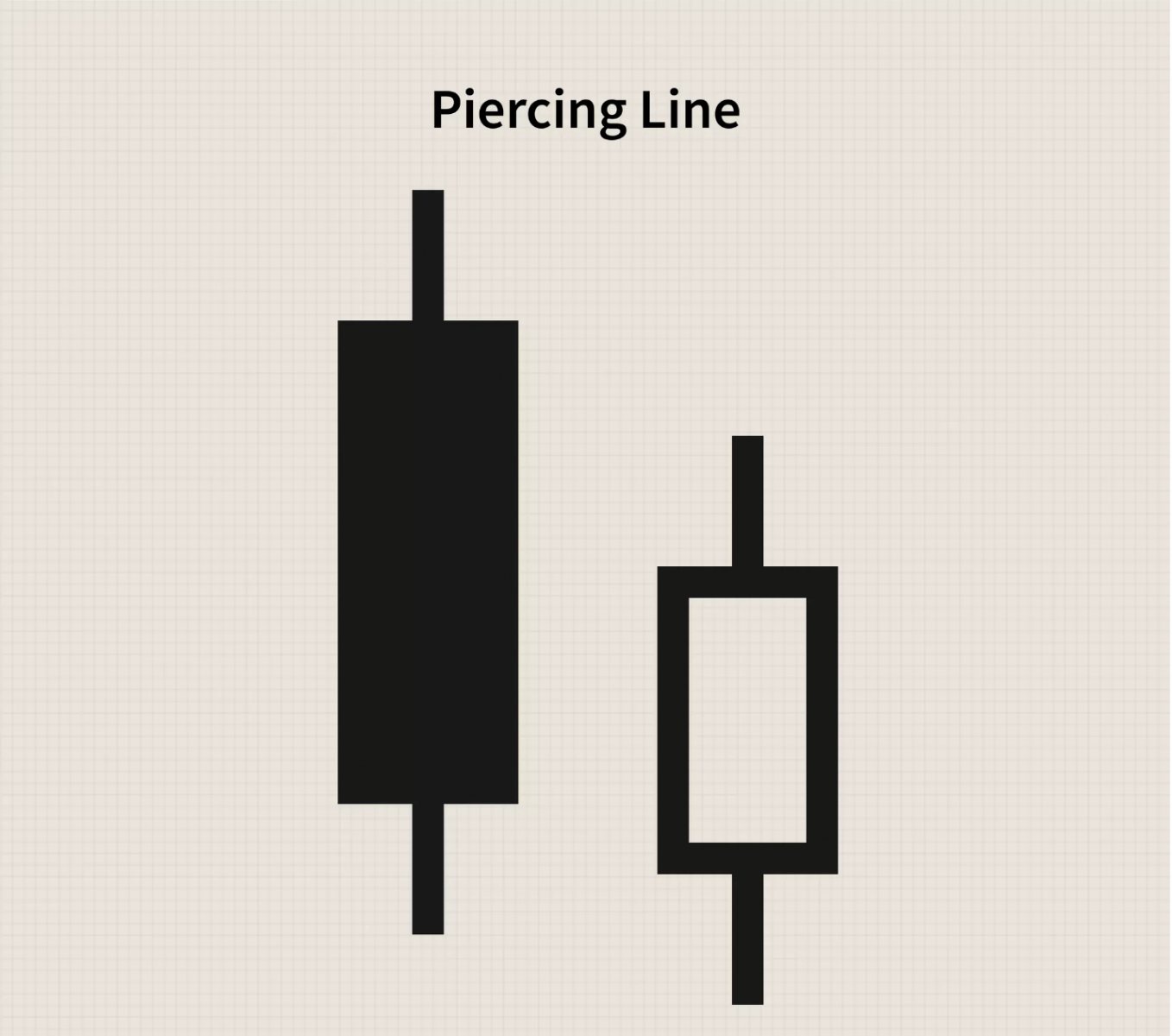

3. Mô hình nến Xuyên (Piercing Line)

Tương tự như mô hình Engulfing, Piercing Line là mô hình đảo chiều tăng giá có hai nến, cũng xảy ra trong xu hướng giảm. Cây nến đen dài đầu tiên được theo sau bởi một cây nến trắng mở cửa thấp hơn mức đóng cửa của nến trước đó. Ngay sau đó, áp lực mua đẩy giá lên một nửa hoặc hơn (tốt nhất là 2/3 phạm vi) thân của nến đen.

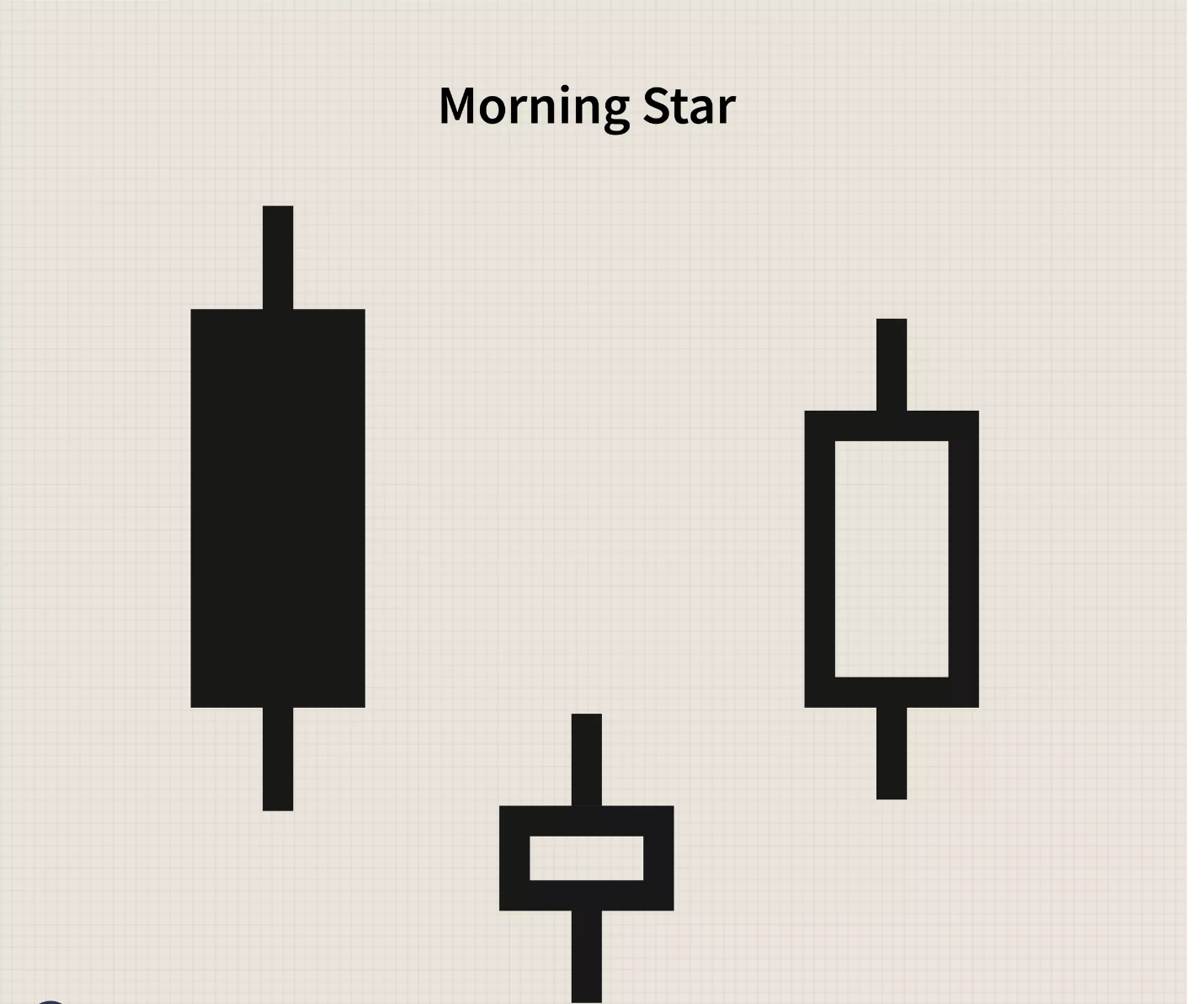

4. Mô hình nến Sao Mai (Morning Star)

Như tên gọi, Sao mai là một dấu hiệu của hy vọng và khởi đầu mới trong một xu hướng giảm giá ảm đạm. Mô hình bao gồm ba cây nến: một cây nến có thân ngắn (được gọi là Doji hoặc spinning top (con xoay)) nằm giữa một cây nến đen dài trước đó và một cây nến trắng dài kế tiếp. Màu sắc thân nến ngắn có thể là màu trắng hoặc đen và không có sự chồng chéo giữa thân của nó và thân nến đen trước đó. Nó cho thấy rằng áp lực bán ngày trước đó đang giảm dần. Nến trắng thứ ba trùng với thân nến đen và cho thấy áp lực Mua hồi phục và bắt đầu đảo chiều tăng, đặc biệt nếu được xác nhận bởi khối lượng giao dịch cao hơn.

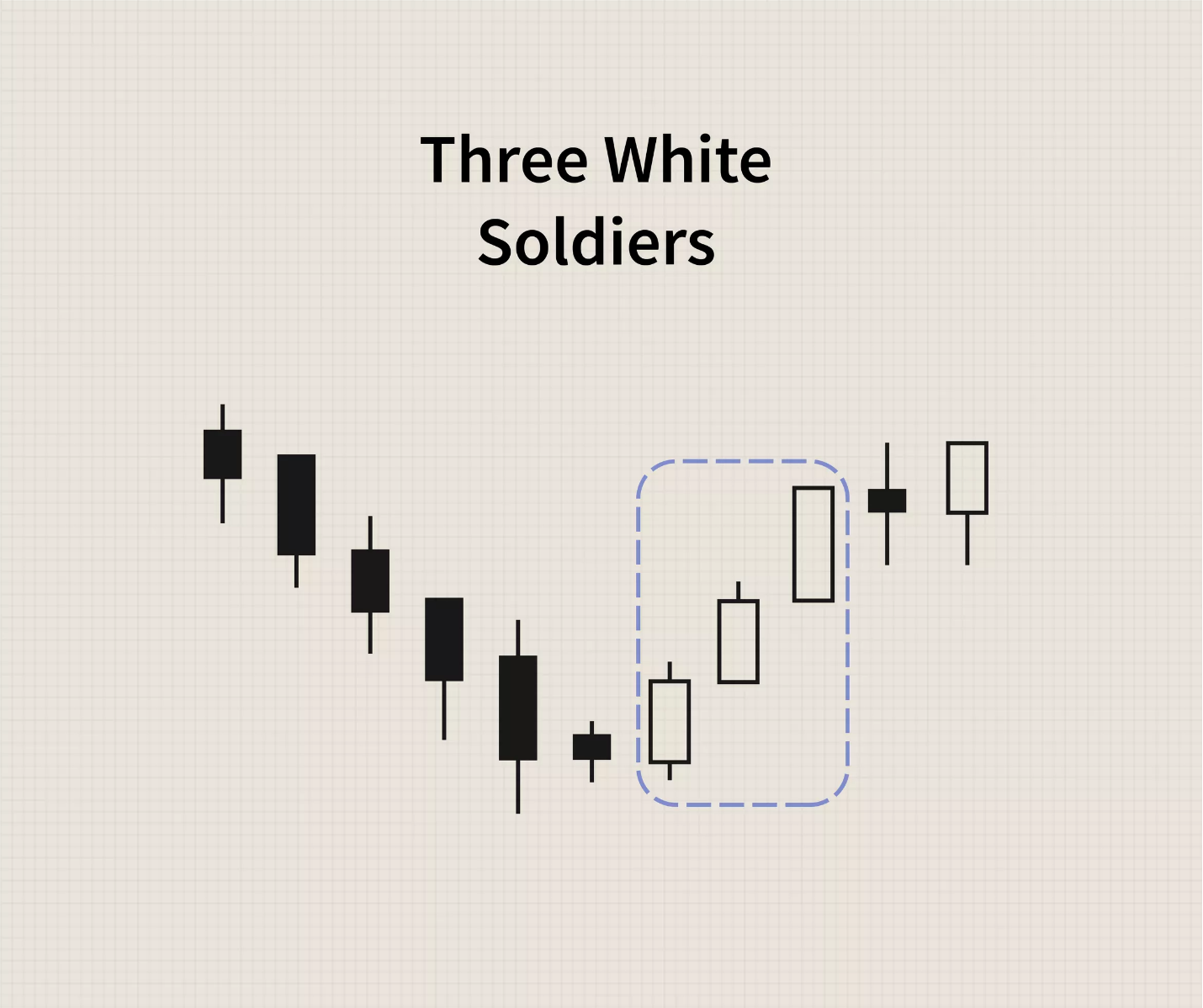

5. Mô hình nến Ba người lính trắng (Three White Soldiers)

Mô hình này thường được quan sát sau một xu hướng giảm hoặc trong lúc giá tích lũy. Nó bao gồm ba cây nến trắng dài đóng dần dần cao hơn vào mỗi ngày giao dịch tiếp theo. Mỗi cây nến mở cao hơn mức mở trước đó và đóng gần mức giá cao trong ngày, cho thấy áp lực mua ổn định. Các nhà đầu tư nên thận trọng khi nến trắng dường như quá dài vì điều đó có thể thu hút phe Bán và đẩy giá cổ phiếu xuống thấp hơn.

Kết hợp

Biểu đồ Enbridge, Inc. (ENB) dưới đây cho thấy 3 trong số các mô hình đảo chiều tăng giá được thảo luận ở trên: Cây Búa đảo ngược, nến Xuyên và Cây Búa.

Biểu đồ Pacific DataVision, Inc. (PDVW) hiển thị mô hình nến Ba người lính trắng (Three White Soldiers). Lưu ý cách mà sự đảo chiều trong xu hướng giảm được xác nhận bởi khối lượng giao dịch tăng mạnh.

Điểm mấu chốt

Các nhà đầu tư nên sử dụng biểu đồ nến như bất kỳ công cụ phân tích kỹ thuật nào khác (tức là, để nghiên cứu tâm lý của những người tham gia thị trường giao dịch chứng khoán). Nó cung cấp thêm một sự phân tích bổ sung ngoài việc phân tích cơ bản tạo thành cơ sở cho các quyết định giao dịch.

Chúng tôi đã xem xét thấy 5 mô hình này cho tín hiệu mua tốt trong số các mô hình nến phổ biến. Nó có thể giúp xác định sự thay đổi tâm lý của thị trường khi áp lực phe mua vượt qua áp lực phe bán. Sự đảo chiều xu hướng giảm như vậy có tiềm năng cho lợi nhuận đáng kể. Điều đó nói rằng, chính các mô hình không đảm bảo rằng xu hướng sẽ đảo ngược. Các nhà đầu tư phải luôn xác nhận sự đảo chiều bằng hành động giá tiếp theo trước khi bắt đầu giao dịch.

Xem thêm: Idicator phát hiện mô hình nến