RSI - Chỉ số sức mạnh tương đối nhưng có sức mạnh tuyệt đối

RSI là gì?

RSI – Chỉ số sức mạnh tương đối là một chỉ báo động lượng được sử dụng trong phân tích kỹ thuật để đo lường mức độ thay đổi giá gần đây để đánh giá các điều kiện quá mua hoặc quá bán trên đồ thị giá của một cổ phiếu hoặc tài sản khác.

Chỉ số RSI được hiển thị dưới dạng 1 chỉ báo dao động (biểu đồ đường di chuyển giữa hai điểm giới hạn) và có giá trị từ 0 đến 100. Chỉ báo ban đầu được phát triển bởi J. Welles Wilder Jr. và được giới thiệu trong cuốn sách năm 1978 của ông, "Khái niệm mới trong hệ thống giao dịch kỹ thuật."

Cách hiểu và sử dụng RSI truyền thống là các giá trị từ 70 trở lên cho thấy cổ phiếu đang trở nên quá mua hoặc được định giá quá cao và có thể được dự đoán cho sự đảo ngược xu hướng hoặc sự điều chỉnh giảm giá. Chỉ số RSI từ 30 trở xuống cho thấy tình trạng quá bán hoặc bị định giá thấp.

Ý TƯỞNG QUAN TRỌNG

- Chỉ số sức mạnh tương đối (RSI) là một bộ xung dao động phổ biến được phát triển vào năm 1978.

- RSI cung cấp tín hiệu cho các trader phân tích kỹ thuật về đà tăng giá và giảm giá và nó thường được vẽ bên dưới biểu đồ giá của tài sản.

- Một tài sản thường được coi là quá mua khi chỉ số RSI trên 70% và quá bán khi nó dưới 30%.

Công thức tính RSI

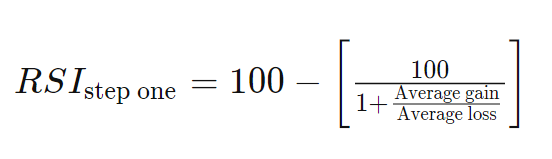

Chỉ số sức mạnh tương đối (RSI) được đo lường bằng phép tính hai phần bắt đầu bằng công thức sau:

Bước 1:

Average gain hoặc Average loss được sử dụng trong phép tính là phần trăm giá tăng hoặc giá giảm trung bình trong giai đoạn trước đó. Công thức sử dụng giá trị dương cho Average loss.

Tiêu chuẩn là sử dụng 14 chu kì để tính giá trị RSI ban đầu. Ví dụ, hãy tưởng tượng thị trường đóng cửa cao hơn 7 trong số 14 ngày qua với mức tăng trung bình là 1%. 7 ngày còn lại tất cả đóng cửa thấp hơn với mức lỗ trung bình -0,8%. Tính toán cho phần đầu tiên của RSI sẽ giống như phép tính mở rộng sau:

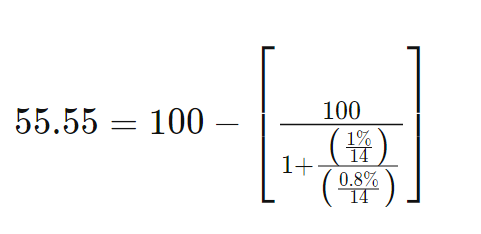

Khi có sẵn 14 chu kì dữ liệu, phần thứ hai của công thức RSI có thể được tính toán. Bước thứ hai của phép tính làm mịn kết quả.

Bước 2:

Sử dụng các công thức ở trên, có thể tính được RSI, trong đó đường RSI có thể được vẽ bên dưới biểu đồ giá của tài sản.

Chỉ số RSI sẽ tăng khi số lượng và độ lớn mức giá đóng cửa tích cực tăng lên, và nó sẽ giảm khi số lượng và độ lớn thua lỗ tăng lên. Phần thứ hai của phép tính làm mịn kết quả, do đó, chỉ số RSI sẽ chỉ tới gần 100 hoặc 0 trong một thị trường có xu hướng mạnh.

Như bạn có thể thấy trong biểu đồ trên, chỉ báo RSI có thể ở trong vùng quá mua (Overbought) trong thời gian dài trong xu hướng tăng. Chỉ báo cũng có thể tồn tại trong vùng quá bán (Oversold) trong một thời gian dài ở xu hướng giảm. Điều này có thể gây nhầm lẫn cho các nhà phân tích mới, cùng đi tiếp các phần sau của bài viết để làm rõ điều này.

RSI cho bạn biết điều gì?

Xu hướng chính của cổ phiếu hoặc tài sản là một công cụ quan trọng để đảm bảo các chỉ số của chỉ báo được hiểu đúng. Ví dụ, nhà phân tích kỹ thuật nổi tiếng Constance Brown, CMT, đã phát triển ý tưởng rằng việc đoán giá quá bán trên RSI trong một xu hướng tăng có khả năng cao hơn mức 30% và đọán giá quá mua trên RSI trong một xu hướng giảm thấp hơn nhiều so với Mức 70%.

Như bạn có thể thấy trong biểu đồ sau, trong một xu hướng giảm, chỉ báo RSI sẽ đạt đỉnh gần mức 50% thay vì 70%, bạn có thể sử dụng điều này để dự đoán giá giảm một cách đáng tin cậy hơn. Nhiều nhà giao dịch sẽ áp dụng đường xu hướng ngang nằm trong khoảng từ 30% đến 70% khi có xu hướng mạnh để xác định các điểm giới hạn chính xác hơn. Sửa đổi mức quá mua hoặc quá bán của cổ phiếu hoặc tài sản ở trong một kênh dài hạn, thường là không cần thiết.

Một khái niệm liên quan đến việc sử dụng mức quá mua hoặc quá bán phù hợp với xu hướng là tập trung vào các tín hiệu và kỹ thuật giao dịch phù hợp với xu hướng. Nói cách khác, sử dụng tín hiệu tăng giá khi giá đang có xu hướng tăng và tín hiệu giảm giá trong xu hướng giảm sẽ giúp tránh được nhiều tín hiệu sai mà RSI có thể tạo ra.

Ví dụ về phân kỳ của RSI

Phân kỳ tăng giá:

Giá: Đáy sau thấp hơn đáy trước

RSI: Quá bán + Đáy sau cao hơn đáy trước

Điều này cho thấy đà tăng giá và một sự phá vỡ bên trên khu vực quá bán có thể được sử dụng kích hoạt một vị thế mua.

Phân kỳ giảm giá

Giá: Đỉnh sau cao hơn đỉnh trước

RSI: Quá mua + Đỉnh sau thấp hơn đỉnh trước

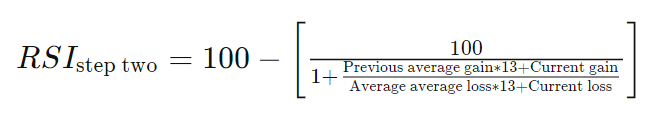

Như bạn có thể thấy trong biểu đồ sau, một phân kỳ tăng đã được xác định khi chỉ báo RSI hình thành mức đáy sau cao hơn đáy trước trong khi đó giá hình thành mức đáy sau thấp hơn đáy trước. Đây là một tín hiệu hợp lệ, nhưng sự phân kỳ có thể hiếm, khi một cổ phiếu đang trong một xu hướng dài hạn ổn định. Sử dụng linh hoạt các mức quá mua và quá bán sẽ giúp xác định các tín hiệu tiềm năng hơn.

(Bạn có thể tìm ví dụ tương tự với phân kỳ giá giảm)

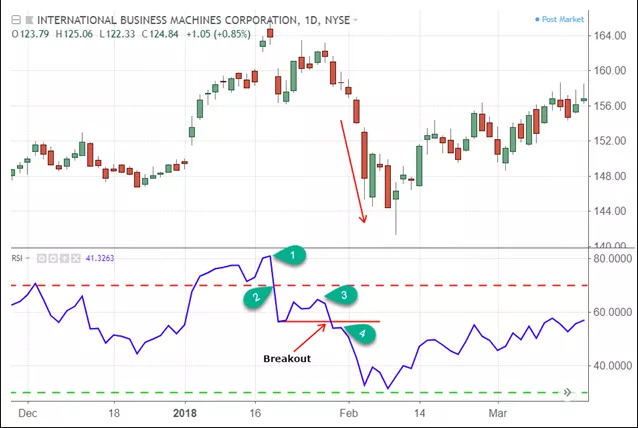

Kỹ thuật giao dịch RSI Swing Rejections

Một kỹ thuật giao dịch khác kiểm tra trạng thái của RSI khi nó đang xuất hiện trở lại từ vùng quá mua hoặc bán quá mức. Tín hiệu này được gọi là Swing rejection tăng giá và có 4 bước:

- RSI rơi vào vùng quá bán.

- RSI vượt trở lại lên trên mức 30%.

- RSI hình thành một đợt giảm giá rồi tăng trở lại khác mà không quay trở lại vào vùng quá bán.

- RSI sau đó bứt phá mức cao gần nhất của nó.

Như bạn có thể thấy trong biểu đồ sau, chỉ báo RSI đã bị quá bán, phá vỡ mức 30% và hình thành mức rejection thấp để kích hoạt tín hiệu khi nó bật lên lại cao hơn. Sử dụng chỉ số RSI theo cách này rất giống với việc vẽ các đường xu hướng trên biểu đồ giá.

Giống như phân kỳ, có một phiên bản giảm giá của tín hiệu swing rejection ngược lại với kịch bản tăng giá. Một swing rejection giảm giá cũng có bốn phần:

- RSI tiến vào vùng quá mua.

- RSI vượt trở lại xuống dưới mức 70%.

- RSI hình thành một mức giá cao khác mà không vượt trở lại vào vùng quá mua.

- RSI sau đó phá vỡ mức giá thấp gần đây nhất của nó.

Biểu đồ sau đây minh họa tín hiệu swing rejection giảm giá. Như với hầu hết các kỹ thuật giao dịch, tín hiệu này sẽ đáng tin cậy nhất khi nó phù hợp với xu hướng dài hạn hiện hành. Tín hiệu giảm giá trong xu hướng giảm ít có khả năng tạo ra tín hiệu sai.

Sự khác biệt giữa RSI và MACD

Đường trung bình phân kỳ hội tụ (MACD) là một chỉ báo động lượng theo xu hướng khác cho thấy mối quan hệ giữa hai đường trung bình động của giá cổ phiếu. Chỉ số MACD được tính bằng cách lấy đường EMA 12 chu kỳ trừ đường EMA 26 chu kỳ. Kết quả của phép tính đó là đường MACD.

Đường EMA 9 ngày được gọi là "đường tín hiệu", sau đó được vẽ trên đỉnh của đường MACD, có chứ năng như một nút kích hoạt tín hiệu mua và bán. Các trader có thể mua cổ phiếu khi MACD cắt lên trên đường tín hiệu của nó và bán khi đường MACD cắt xuống dưới đường tín hiệu.

Chỉ số RSI được thiết kế để cho biết liệu cổ phiếu hoặc tài sản khác có bị quá mua hay quá bán liên quan đến các mức giá gần đây hay không. Chỉ số RSI được tính bằng cách sử dụng giá tăng và giảm trung bình trong một khoảng thời gian nhất định. Khoảng thời gian mặc định là 14 chu kỳ với các giá trị giới hạn từ 0 đến 100.

Chỉ số MACD đo lường mối quan hệ giữa hai EMA, trong khi chỉ số RSI đo lường sự thay đổi giá trong mối tương quan giữa giá cao và thấp gần đây. Hai chỉ số này thường được sử dụng cùng nhau để cung cấp cho các nhà phân tích một bức tranh hoàn chỉnh về thị trường.

Các chỉ số này đều đo động lượng của một tài sản. Tuy nhiên, nó đo lường các yếu tố khác nhau, vì vậy đôi khi nó đưa ra những chỉ dẫn mâu thuẫn trái ngược Ví dụ, chỉ báo RSI có thể hiển thị mức trên 70 trong một khoảng thời gian liên tục, cho thấy cổ phiếu bị quá mua.

Đồng thời, chỉ báo MACD có thể chỉ ra rằng đà mua vẫn đang tăng đối với cổ phiếu. Chỉ báo có thể báo hiệu sự thay đổi xu hướng sắp tới bằng cách hiển thị phân kỳ từ giá (giá tiếp tục cao hơn trong khi chỉ báo quay đầu thấp hơn hoặc ngược lại).

Hạn chế của RSI

Chỉ số RSI so sánh đà tăng giá và giảm giá và hiển thị kết quả trong một bộ dao động, nó có thể được đặt bên dưới biểu đồ giá. Giống như hầu hết các chỉ báo kỹ thuật, tín hiệu của nó đáng tin cậy nhất khi chúng phù hợp với xu hướng dài hạn.

Vì chỉ báo hiển thị động lượng, nó có thể bị mua quá mức hoặc bán quá mức trong một thời gian dài khi giá có động lượng đáng kể theo 1 trong 2 hai hướng. Do đó, chỉ báo RSI hữu ích nhất trong một thị trường dao động nơi giá của tài sản luân phiên tăng và giảm.

P/S: Với các trader hay giao dịch theo chỉ báo biến động, đường RSI được xem là cơ bản nhất. Hai vùng biên giá cố định là 30 và 70 dùng để xác định khu vực quá mua và quá bán. Tuy nhiên, trong thực tế không phải lúc nào vùng này cũng là cố định.

Để khắc phục những hạn chế và tận dụng sức mạnh của chỉ báo RSI, Finashark xây dựng RSX Indicator - bản nâng cấp của chỉ báo RSI. RSX có khả năng tự động cập nhật điều kiện thị trường và đưa ra khu vực quá mua quá bán tối ưu hóa.

Tải chỉ báo RSX - Bản nâng cấp của RSI tại đây.