Suy thoái kinh tế 2022 và dự đoán 2023

Chúng ta vừa trải qua một năm 2022 đầy biến động, Fed tăng lãi suất 7 lần trong 1 năm, lạm phát Mỹ đạt đỉnh 9,1% kéo theo sự sụt giảm tăng trưởng kinh tế của các ông lớn trên thế giới. Hãy cùng Finashark nhìn lại cuộc suy thoái kinh tế năm 2022 và dự đoán tình hình kinh tế năm 2023 qua bài viết dưới đây.

Cuộc suy thoái kinh tế năm 2022

Dưới đây là 4 yếu tố có sự ảnh hưởng lớn đến kinh tế toàn cầu trong năm 2022.

Yếu tố thứ nhất - Tỷ giá USD/VND 2022

Đồng bạc xanh đã giảm giá trong mấy tuần gần đây, nhưng giới phân tích cho rằng mối lo suy thoái kinh tế toàn cầu có thể giữ tỷ giá đồng tiền này ở mức cao trong năm 2023. Ở mức đỉnh thiết lập vào tháng 9, tỷ giá đồng USD so với một rổ gồm 6 đồng tiền chủ chốt khác đạt mức cao nhất trong 2 thập kỷ, tăng khoảng 20% so với thời điểm đầu năm.

Xu hướng tăng giá chóng mặt của đồng USD trong năm nay đã đẩy đồng tiền của các quốc gia khác giảm mạnh, làm ảnh hưởng đến lợi nhuận của doanh nghiệp, nhưng đồng thời cũng trở thành một kênh trú ẩn tốt trong danh mục của giới đầu tư toàn cầu trong bối cảnh lạm phát toàn cầu tăng vọt, giá năng lượng leo thang và cuộc chiến giữa Nga và Ukraine.

Sức hấp dẫn của đồng USD còn tăng cao nhờ nền kinh tế Mỹ “khoẻ” hơn tương đối so với các nền kinh tế khác, khi nỗi lo về khủng hoảng năng lượng nhấn chìm giá nhiều tài sản ở Châu Âu.

Mặc dù tốc độ tăng lãi suất đã bắt đầu chậm lại nhưng xu hướng tăng lãi suất của các ngân hàng trung ương trên thế giới chưa chấm dứt, điển hình là Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương châu Âu (ECB), Ngân hàng Anh (BoE). Trong đó, ECB thậm chí đã đưa ra thông điệp về lộ trình tăng lãi suất chậm rãi nhưng với thời gian tăng kéo dài.

Việc Fed thắt chặt tiền tệ một cách quyết liệt đã làm dấy lên lo ngại về suy thoái kinh tế, gia tăng biến động trên thị trường tài chính, khiến thị trường chứng khoán giảm mạnh và tỷ giá hối đoái tăng mạnh. Tỷ giá ngoại hối USD/VND vào cuối tháng 10 đã chạm mức cao nhất kể từ năm 1993 do tác động bởi sức mạnh của USD và sự mất giá đồng nhân dân tệ.

Những thách thức đối với thị trường ngoại hối Việt Nam trong năm 2023 bao gồm suy thoái kinh tế toàn cầu (tổng cầu giảm, kim ngạch xuất khẩu giảm), các ngân hàng trung ương tiếp tục thắt chặt mạnh mẽ, lo ngại nợ xấu do các khoản nợ doanh nghiệp và hộ gia đình tăng, khó khăn về dòng tiền của các doanh nghiệp lĩnh vực bất động sản.

Tuy nhiên, cũng có những yếu tố hỗ trợ thị trường ngoại hối trong nước như Fed giảm tốc độ tăng lãi suất giúp kìm hãm sự mạnh lên của đồng bạc xanh, Mỹ dẫn dắt việc tái cấu trúc chuỗi cung ứng, các chính sách của Ngân hàng Nhà nước để hỗ trợ đồng nội tệ và môi trường hấp dẫn cho FDI. Áp lực lên tỷ giá USD/VND có thể giảm dần trong nửa cuối năm 2023, khi Fed kết thúc lộ trình tăng lãi suất. Nhờ vậy, tỷ giá USD/VND dự kiến sẽ ổn định và có thể đi xuống trong nửa cuối năm.

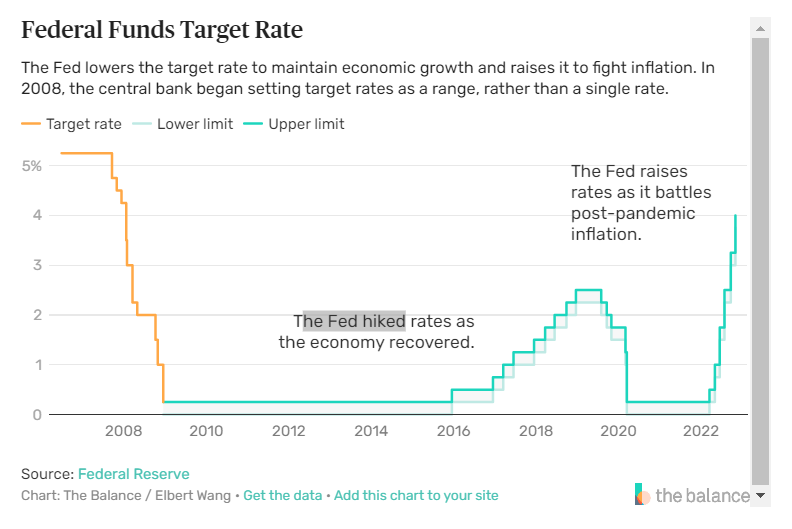

Yếu tố thứ hai - Lãi suất liên ngân hàng

- Vào tháng 12, Cục Dự trữ Liên bang đã thông báo rằng họ sẽ tăng lãi suất thêm 0,5 điểm phần trăm, chuyển phạm vi mục tiêu sang 4,25% - 4,50%.

- Trong đại dịch Covid-19, lãi suất được giữ ở mức gần bằng 0 nhưng đã tăng mạnh vào năm 2022 trước tình hình lạm phát gia tăng.

- Lãi suất quỹ liên bang ảnh hưởng trực tiếp đến các mức lãi suất hiện hành như lãi suất cơ bản và những gì người tiêu dùng phải trả đối với thẻ tín dụng, các khoản vay mua ô tô và cá nhân, và thậm chí cả các khoản thế chấp.

Lãi suất quỹ liên bang là công cụ chính mà Cục Dự trữ Liên bang sử dụng để tác động đến nền kinh tế Hoa Kỳ và gắn liền với triển vọng kinh tế Hoa Kỳ. Nó ảnh hưởng trực tiếp đến lãi suất phổ biến như lãi suất cơ bản và ảnh hưởng đến những gì người tiêu dùng phải trả trên thẻ tín dụng, khoản vay cá nhân và thế chấp.

Lãi suất liên bang ảnh hưởng đến các loại lãi suất khác vì nó quyết định liệu các ngân hàng có thể kiếm được nhiều tiền hơn bằng cách cho nhau vay hay cho những người đi vay khác vay hay không. Khi lãi suất quỹ liên bang rất thấp, các ngân hàng sẽ tốt hơn khi cho người khác vay. Mặc dù các lãi suất khác sẽ tăng lên khi lãi suất liên bang tăng, nhưng sẽ có ít người tiêu dùng và doanh nghiệp tìm kiếm các khoản vay ở mức lãi suất cao đó, do đó làm chậm hoạt động cho vay trên thị trường mở. Cuối cùng, điều này sẽ khiến Fed hạ lãi suất quỹ một lần nữa và tiếp tục chu kỳ.

Fed đã tăng lãi suất thêm nửa điểm phần trăm vào ngày 14 tháng 12, sau bốn lần tăng liên tiếp 0,75 điểm. Nhưng các nhà hoạch định chính sách của ngân hàng trung ương kỳ vọng sẽ tăng lãi suất hơn nữa và giữ lãi suất ở mức cao lâu hơn so với dự đoán trước đó. Bản tóm tắt dự báo kinh tế hàng quý mới nhất của Fed dự đoán lãi suất chính sách hiện ở mức 4,25 - 4,5%, đạt 5,1% vào cuối năm tới, theo ước tính trung bình của tất cả 19 nhà hoạch định chính sách của ngân hàng.

Ngân hàng trung ương của Khu vực đồng tiền chung Châu Âu đã tăng lãi suất trả cho tiền gửi ngân hàng từ - 0,5% lên 2% chỉ trong bốn tháng, đảo ngược một thập kỷ chính sách cực kỳ nới lỏng do giá cả tăng đột ngột. “Lãi suất sẽ vẫn phải tăng đáng kể với tốc độ ổn định để đạt đến mức đủ hạn chế nhằm đảm bảo lạm phát trở lại kịp thời với mục tiêu trung hạn 2%”, báo cáo cho biết. Lạm phát khu vực đồng tiền chung Châu Âu là 10,0% trong tháng 11, thấp hơn một chút so với mức 10,6% được ghi nhận trong tháng 10.

Ngân hàng Anh đã tăng lãi suất cơ bản lên 3,5% từ 3% vào ngày 15 tháng 12, lần tăng lãi suất thứ 9 liên tiếp do lạm phát đạt mức cao nhất trong 41 năm vào tháng 10. Mức tăng 0,5% đã giảm so với mức tăng 0,75% trong tháng 11, nhưng có thể sẽ tăng thêm nữa. "Thị trường lao động vẫn thắt chặt và đã có bằng chứng về áp lực lạm phát đối với giá cả và tiền lương trong nước và do đó cần phải chuẩn bị cho một số biện pháp về chính sách tiền tệ mạnh mẽ hơn", ngân hàng cho biết.

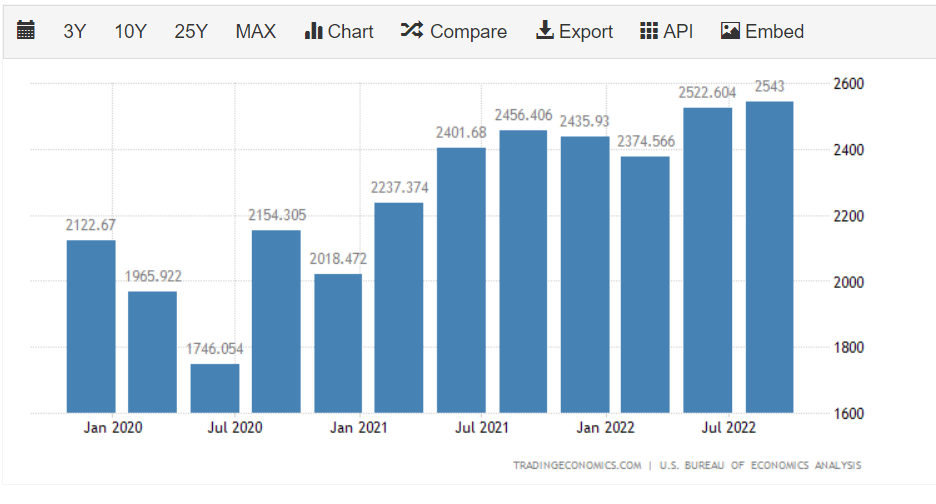

Yếu tố thứ ba - Lợi nhuận doanh nghiệp

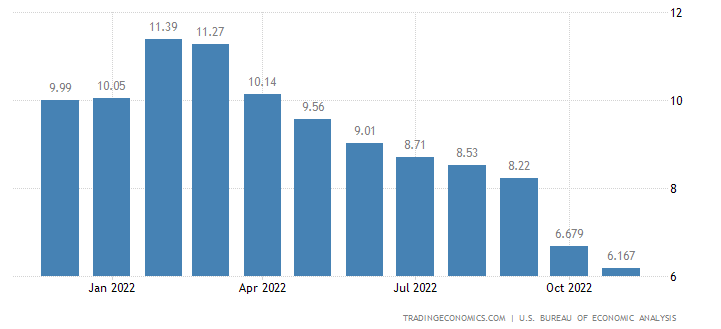

Lợi nhuận doanh nghiệp tại Hoa Kỳ tăng 0,8% lên 2,54 nghìn tỷ USD trong quý 3 năm 2022, sau mức tăng 6,2% trong giai đoạn trước và so với ước tính sơ bộ là giảm 0,2%. Dòng tiền ròng với việc điều chỉnh định giá hàng tồn kho, vốn nội bộ dành cho các tập đoàn để đầu tư, tăng 6,2% lên 3,14 nghìn tỷ USD, trong khi cổ tức ròng giảm 3,2% xuống 1,68 nghìn tỷ USD. Trong khi đó, lợi nhuận chưa phân phối tăng 9,8% lên 0,86 nghìn tỷ USD.

Những lo ngại về một cuộc suy thoái có thể xảy ra đã khiến cổ phiếu bị bán tháo mạnh trong nửa đầu năm nay. Nhưng S&P 500 (.SPX) và Nasdaq (.IXIC) đã kết thúc tháng 7 với mức tăng phần trăm hàng tháng lớn nhất kể từ năm 2020, một phần là do thu nhập cao hơn mong đợi.

Một cuộc suy thoái xảy ra – khả năng Cục Dự trữ Liên bang tăng lãi suất để giải quyết lạm phát – thì lợi nhuận của các công ty có thể sẽ giảm mạnh. Và ngay cả khi không có suy thoái kinh tế, có khả năng sẽ có áp lực tăng lương theo thời gian, điều này sẽ buộc các công ty phải chuyển hướng nhiều doanh thu hơn sang chi phí lao động, thay vì lợi nhuận.

Yếu tố thứ tư - Tâm lý dòng tiền dài hạn

Để nắm bắt các chuyển động rộng lớn của thị trường, chúng tôi tận dụng các yếu tố dự đoán đáng tin cậy như định giá cổ phiếu và lợi suất trái phiếu khi xây dựng các yếu tố thúc đẩy lợi nhuận cốt lõi trong khuôn khổ của chúng tôi. Khi có thể, chúng tôi sử dụng phương pháp hướng tới tương lai để dự báo lợi nhuận, thay vì chỉ dựa trên các ước tính của chúng tôi dựa trên mức trung bình trong quá khứ.

Lợi suất đến ngày đáo hạn của trái phiếu “không rủi ro". Trái phiếu kho bạc là chứng khoán có thu nhập cố định do chính phủ Hoa Kỳ phát hành, tạo ra tỷ lệ được coi là "không có rủi ro", do khả năng chính phủ Hoa Kỳ không trả được các nghĩa vụ nợ là không đáng kể. Khi xác định lợi nhuận "không có rủi ro", Kho bạc Hoa Kỳ không cung cấp lợi suất cho mỗi kỳ hạn.

Roll-down trở lại. Bởi vì các nhà đầu tư thường đầu tư vào danh mục đầu tư trái phiếu được thiết kế để duy trì thời hạn trung bình. Để duy trì thời hạn mục tiêu, các nhà quản lý trái phiếu phải định kỳ tái cân bằng danh mục đầu tư bằng cách bán trái phiếu khi chúng tiến gần đến ngày đáo hạn. Do có mối quan hệ nghịch đảo giữa lợi suất và giá trái phiếu, nên quá trình này thường dẫn đến lợi nhuận đối với đường cong lợi suất dốc lên (trong đó trái phiếu dài hạn có lợi suất cao hơn trái phiếu ngắn hạn). Lưu ý rằng điều ngược lại đúng nếu đường cong lợi suất dốc xuống.

Chúng tôi dự đoán cổ phiếu của các công ty lớn của Hoa Kỳ sẽ mang lại lợi nhuận 6,1% hàng năm trong vòng 10 năm tới, so với 7,6% đối với cổ phiếu của các công ty lớn quốc tế. Điều này chủ yếu là do sự khác biệt về định giá giữa chứng khoán Mỹ (được đo bằng chỉ số S&P 500) và chứng khoán quốc tế (được đo bằng chỉ số MSCI EAFE). Chứng khoán quốc tế thường rủi ro hơn chứng khoán Mỹ và các nhà đầu tư mong đợi được đền bù khi chấp nhận rủi ro bổ sung này. Mặc dù chúng tôi nhận thấy rằng lợi nhuận lịch sử đối với cổ phiếu quốc tế thấp hơn so với cổ phiếu trong nước, nhưng dòng tiền dự kiến với mức giá hiện tại cho thấy chúng có cơ hội tốt hơn để hoạt động tốt hơn trong 10 năm tới.

Nhận định năm 2023

Vào năm 2022, thế giới đều cảm thấy bi quan về nền kinh tế khi: Lạm phát tăng cao hơn, lo ngại về suy thoái lan rộng và lãi suất tăng.

Bước sang năm mới 2023, các nhà kinh tế cho rằng năm 2023 có thể sẽ mang tới nhiều sự thay đổi. Lạm phát dự kiến sẽ chậm lại do tác động của việc tăng lãi suất của Cục dự trữ Liên bang khi họ tiếp tục duy trì quan điểm “diều hâu”. Nhưng điều đó cũng có nghĩa là Mỹ sẽ rơi vào suy thoái, và tỷ lệ thất nghiệp sẽ tăng lên.

Kể từ tháng 3 năm 2022, Fed đã tích cực tăng lãi suất để kiểm soát lạm phát. Việc tăng lãi suất khiến nguồn cung tiền ra thị trường hạn chế hơn, do việc vay tiền sẽ bỏ ra nhiều chi phí hơn; điều này dẫn đến việc hạ nhiệt nhu cầu mua sắm của người tiêu dùng, dẫn đến tốc độ tăng giá chậm hơn khi mọi người chi tiêu ít hơn. Tuy nhiên, điều đó có thể làm suy yếu thị trường lao động và tăng trưởng kinh tế, vì các doanh nghiệp có thể tăng cường tuyển dụng hoặc sa thải công nhân.

Luôn có khả năng xảy ra những điều bất ngờ không thể đoán trước, nhưng trên đây là quan điểm chúng tôi đưa ra với dữ liệu hiện tại.

Một cuộc suy thoái nhẹ có thể diễn ra

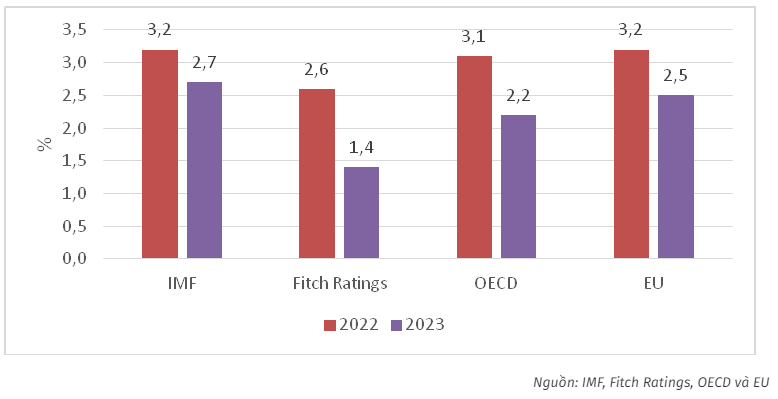

1. Tăng trưởng kinh tế toàn cầu

Tăng trưởng kinh tế toàn cầu đang chậm lại đáng kể từ năm 2022 do tốc độ mở cửa giảm lại dần, thắt chặt tài chính và tiền tệ, các biện pháp hạn chế liên tục do Covid-19 của Trung Quốc và tình trạng bất động sản sụt giảm, đồng thời kèm theo cuộc khủng hoảng năng lượng do chiến tranh Nga - Ukraine. Các nhà kinh tế đang kỳ vọng thế giới sẽ tiếp tục tăng trưởng kinh tế với tốc độ thấp hơn xu hướng 1,8% vào năm 2023.

Tại sao chúng tôi cho rằng sẽ có một cuộc suy thoái xảy ra, bởi vì ba nền kinh tế lớn là Mỹ, EU và Trung Quốc đều đang đồng loạt giảm tốc. Nền kinh tế theo góc nhìn của IMF sẽ suy thoái 1/3, kể cả những quốc gia không bị suy thoái, hàng trăm triệu người cũng sẽ cảm thấy suy thoái đang tồn tại.

Vào cuối năm 2022, IMF đã cắt giảm triển vọng tăng trưởng kinh tế toàn cầu vào năm 2023, bao gồm các phản ánh từ cuộc chiến tại Ukraine cũng như áp lực lạm phát và lãi suất cao do các Ngân hàng Trung ương cũng như Cục dữ trữ Liên bang Hoa Kỳ đặt ra nhằm mục đích giảm bớt áp lực lạm phát.

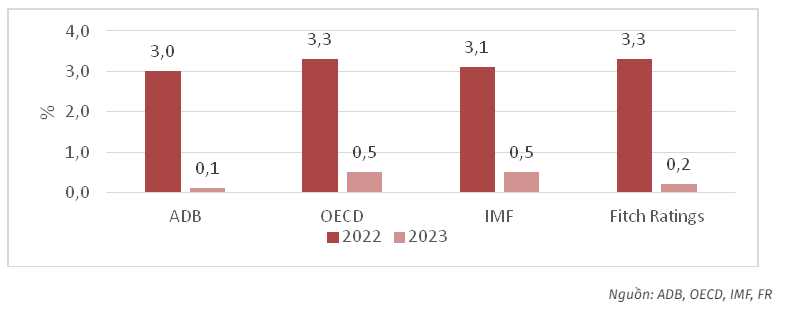

Dự báo tăng trưởng của khu vực đồng Euro năm 2022, 2023

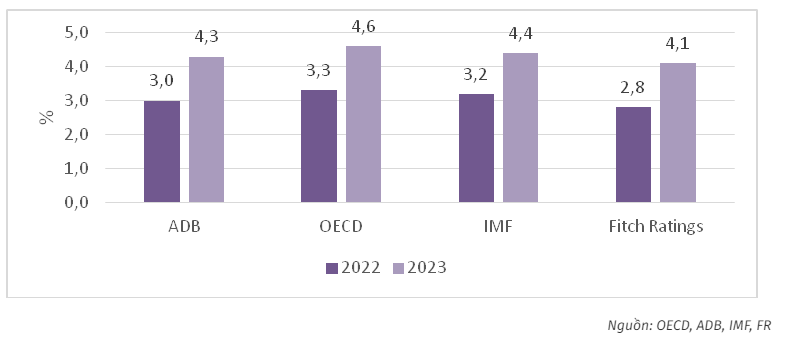

Trung Quốc – Nền kinh tế lớn thứ hai thế giới có khả năng tăng trưởng bằng hoặc thấp hơn mức tăng trưởng toàn cầu lần đầu tiên sau 40 năm khi các ca nhiễm Covid-19 gia tăng sau khi chính sách Zero-Covid của nước này bị dỡ bỏ.

Hơn nữa, các ca nhiễm Covid gia tăng mạnh trong những tháng tới có thể sẽ ảnh hưởng nhiều hơn đến nền kinh tế của Trung Quốc và kéo theo sự tăng trưởng chậm chạp của cả khu vực Châu Á và toàn cầu.

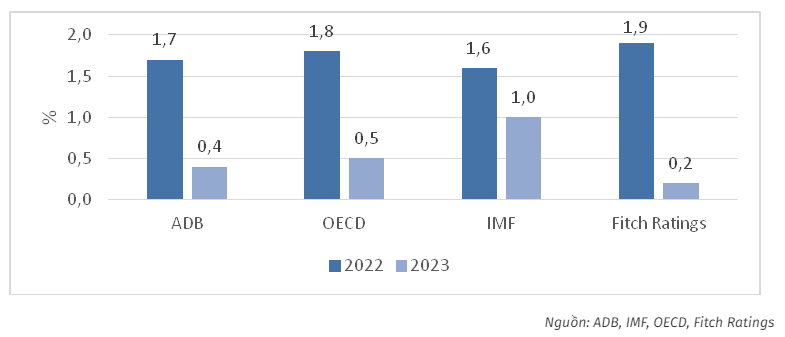

Dự báo tăng trưởng của Trung Quốc năm 2022, 2023

Đối với Châu Âu – Năng lượng sẽ vẫn là một rủi ro đáng kể trong năm nay. Rủi ro phân phối về khí đốt trong vài tháng tới đã giảm đáng kể nhờ mùa đông ít lạnh hơn và nhu cầu tiêu thụ giảm khi giá khí đốt đắt đỏ hơn. Tuy nhiên, việc nạp khí để dự trữ cho mùa đông tới sẽ là một thách thức. Đặc biệt, khi Trung Quốc mở cửa trở lại vào năm nay, nhu cầu tiêu thụ khí đốt của Trung Quốc sẽ tăng vọt và bắt đầu cạnh tranh để có nhiều lô hàng khí thiên nhiên lỏng hơn, dẫn đến việc tăng giá khí đốt.

Dự báo tăng trưởng của khu vực đồng Euro năm 2022, 2023

Nhưng vẫn có các mặt tích cực. Đầu tiên, các điều kiện tài chính tố và xung lực tài chính trên khắp châu Âu sẽ duy trì tích cực vào năm 2023, trái ngược hoàn toàn với hầu hết các nước phát triển. Kể từ đầu năm 2022m các chính phủ công bố hỗ trợ hộ gia đình và doanh nghiệp tương đương gần 5% GDP, và kế hoạch phục hồi NextGenerationEU (NGEU) có thể sẽ đẩy mạnh vào năm tới. Thứ hai, nhu cầu và sản xuất vẫn còn bị dồn nến ở châu Âu – số đặt hàng vẫn đang ở mức cao kỷ lục và các hộ gia đình nắm giữ khoản tiết kiệm tương đương 6% GDP có thể quay trở lại. Thứ ba, kênh tín dụng lần đầu tiên hoạt động tốt sau hơn một thập kỷ, với giá trị cho vay ròng của khu vực tư nhân tương đương khoản nửa điểm phần trăm GDP mỗi tháng.

Bên cạnh đó, Mỹ là nước có khả năng phục hồi tốt nhất và có nhiều khả năng sẽ tránh được suy thoái vì thị trường lao động vẫn còn khá mạnh. Đây là một điều có thể nói là may mắn vì nếu thị trường lao động ổn định. Fed có thể sẽ giữ quan điểm diều hâu nhưng mức điều chỉnh không còn quá mạnh như 2022, thay vào đó sẽ hướng tới một cú “hạ cánh mềm”.

Dự báo tăng trưởng của Hoa Kỳ năm 2022, 2023

2. Mối tương quan giữa lạm phát và lãi suất

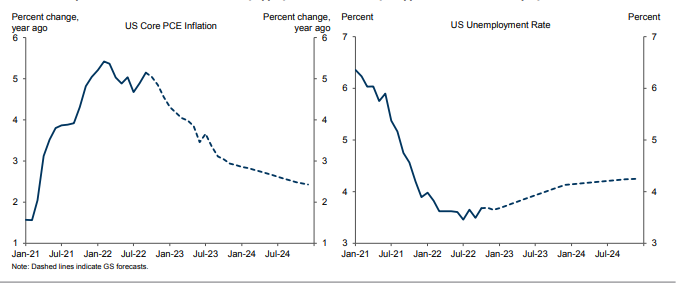

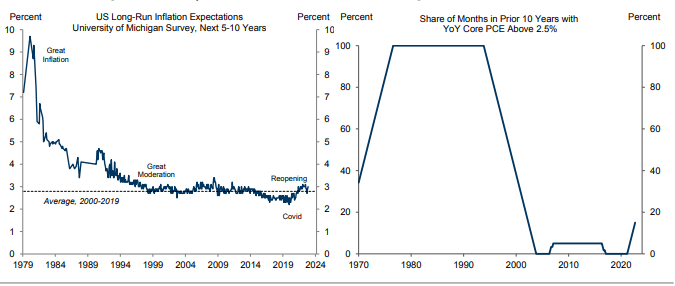

Mặc dù lạm phát có thể sẽ tiếp tục tăng nhẹ cho đến cuối năm tới, nhưng theo biểu đồ đánh giá của Goldman Sachs cho thấy rằng các dấu hiệu cho thấy sự điều tiết đang được tiến hành và lạm phát sẽ hạ nhiệt dần theo thời gian.

Nhưng câu hỏi đặt ra là: Làm thế nào Fed có thể giảm lạm phát xuống 2% trong tới tới với tỷ lệ thất nghiệp chỉ tăng ½ phần triệu? Có chăng, lạm phát ở thời điểm hiện tại, khác với tình trạng lạm phát cao ở Mỹ những năm 1970.

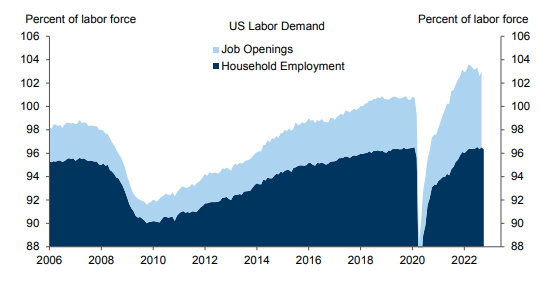

Lý do đầu tiên khiến đợt suy thoái lần này khác với các lần trước đó chính là thị trường lao động sau đại dịch. Nhìn vào hình * chúng ta có thể thấy được nhu cầu về việc làm thậm chí còn tăng trưởng mạnh hơn sau đại dịch Covid-19 khi các nhà tuyển dụng tìm cách đuổi theo nền kinh tế đang phục hồi. Tuy nhiên, việc làm thực tế chỉ tăng lên gần bằng trước đại dịch chứ không cao hơn.

Lý do thứ hai là do quá trình bình thường hóa của chuỗi cung ứng và thị trường nhà cho thuê là lý do gây ra giảm lạm phát. Đây là nguyên nhân chưa từng có trong những kỳ giảm lạm phát cao trước đó như những năm 1970, và nó chỉ mới bắt đầu xuất hiện trong chu kỳ hiện tại.

Sự thay đổi liên tục trong chi tiêu của người tiêu dùng từ mua sản phẩm sang mua dịch vụ, cải thiện chuỗi cung ứng và tăng mức tồn kho sẽ dẫn đến áp lực giảm đối với giá hàng hóa cốt lõi gây ra giảm lạm phát.

Lý do thứ ba là kỳ vọng lạm phát dài hạn tiếp tục đã có những cơ sở vững chắc từ quá khứ, đặc biệt là so sánh với những năm 1970. Điều này vẫn đúng với tất cả các chỉ số hiện có, bao gồm các chỉ số dựa trên khảo sát về việc làm, khảo sát dự báo kinh tế và trái phiếu được bảo vệ khỏi lạm phát. Mặc dù các thước đo về kỳ vọng lạm phát ngắn hạn vẫn còn cao nhưng nguyên nhân lớn có thể là do giá cả hàng hóa tăng đột biến gần đây. Chúng tôi cho rằng lạm phát gia tăng chỉ là trong một thời gian ngắn và đặc biệt bởi dịch bệnh

Từ những lý do trên, chúng tôi tin rằng, có thể sẽ xuất hiện suy thoái nhẹ trong năm 2023 nhưng sẽ không kéo dài quá lâu và có thể sẽ chấm dứt sau một tới hai quý.

Phương án có thể giúp tránh suy thoái kinh tế trong năm 2023

Tăng tiền lương

Tăng tiền lương là một điều tốt cho người lao động và tăng lợi ích cho nền kinh tế.

Nhưng trong tình trạng hiện nay, điều này không đơn giản như vậy.

Cục dự trữ Liên bang cho biết mức tăng lương trung bình gần đạt mức cao nhất trong nhiều thập kỷ, việc này giúp thúc đẩy lạm phát. Và điều đó có thể buộc Fed phải tăng lãi suất nhiều hơn dự kiến.

Các nhà kinh tế cho rằng tăng lương vừa phải và hợp lý được coi là chìa khóa để tránh suy thoái.

Mức tăng lương trung bình vào năm 2022 là bao nhiêu?

Mức tăng lương trung bình hàng năm giảm xuống 5,2% trong quý thứ ba từ mức 5,7% vào đầu năm nay, theo Chỉ số Chi phí Việc làm của Bộ Lao động Mỹ. Nhưng con số đó vẫn cao hơn nhiều so với mức trung bình 3,3% trước đại dịch.

Tăng lương mạnh mẽ thường là một điều tốt. Tuy nhiên, kể từ cuộc khủng hoảng COVID, người tiêu dùng mua sắm hạn chế hơn vì lạm phát tăng quá cao và giá cả hàng hóa đắt đỏ.

Tuy nhiên, tốc độ tăng lương đột biến đang góp phần gây ra lạm phát vì những người sử dụng lao động có chi phí lao động cao thường tăng giá để duy trì lợi nhuận.

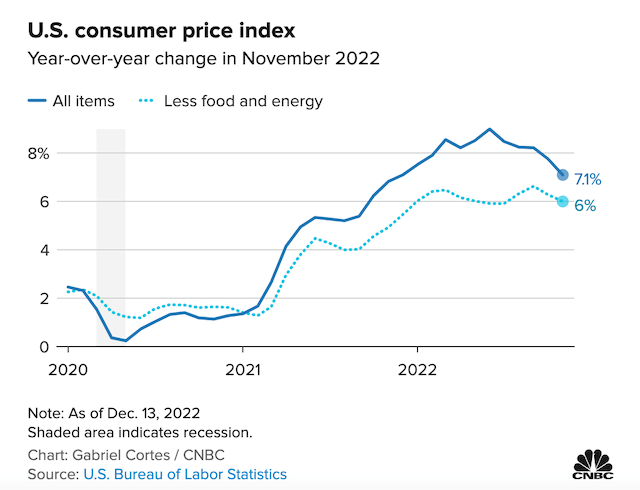

Trong khi đó, Cục Dự trữ Liên bang đã tăng mạnh lãi suất để giảm lạm phát hàng năm đạt 9,1% trong tháng 6 trước khi giảm xuống mức vẫn cao 7,1% trong tháng 12.

Fed đã tăng lãi suất cơ bản hơn 4% vào năm 2022, mức cao nhất kể từ đầu những năm 1980 và dự báo 3/4 điểm nữa sẽ tăng trong năm tới lên khoảng 5,1%. Đó là mức mà nhiều nhà kinh tế cho rằng sẽ đẩy quốc gia vào suy thoái.

Chủ tịch Fed Jerome Powell cho biết Fed sẽ tiếp tục tăng lãi suất cho đến khi tăng trưởng tiền lương được kiềm chế.

Điều gì xảy ra khi Fed tăng lãi suất?

Theo cách lý giải truyền thống, Fed tăng lãi suất để tăng chi phí vay, các công ty không được hỗ trợ về vốn nhiều khi chi phí vay quá đắt đỏ dẫn đến việc cắt giảm chi phí để duy trì hoạt động. Nhân công là một yếu tố cắt giảm dẫn đến việc tăng tỷ lệ thất nghiệp đồng thời, các doanh nghiệp đồng ý chi trả mức lương cao sẽ thu hút các lao động chất lượng cao, dẫn đến việc các doanh nghiệp nhỏ có thể phá sản. Và trong bối cảnh, lạm phát tăng và tỷ lệ thất nghiệp tăng, suy thoái sẽ xuất hiện.

Lạm phát của Mỹ đang giảm?

Chúng tôi cho rằng không phải tăng trưởng tiền lương được thúc đẩy trong thời kỳ đại dịch là do tình trạng thiếu lao động mà do kỳ vọng về lạm phát cao.

Chúng ta đã thấy giá xăng tăng kỷ lục, những rắc rối trong chuỗi cung ứng và cuộc chiến của Nga - Ukraine đã đẩy giá tiêu dùng lên cao hơn, khiến công nhân đòi tăng lương nhiều hơn.

Tuy nhiên, hiện nay, giá dầu đã giảm mạnh và tình trạng nguồn cung cũng đã được cải thiện, làm giảm kỳ vọng lạm phát của người tiêu dùng trong năm 2023.

Dự kiến mức tăng lương hàng năm sẽ giảm xuống 4% vào cuối năm 2023 và 3,5% vào năm 2024, điều này sẽ góp phần thuyết phục Fed giảm tốc độ tăng lãi suất với xu hướng đang rõ ràng trong năm nay.

Điều này sẽ giúp nền kinh tế tránh khỏi suy thoái.

>> Xem thêm: Lịch sử và dự đoán về tương lai của tiền điện tử

Finashark - Hệ thống phân tích dữ liệu dòng tiền chuyên nghiệp, hiệu quả

Hotline: 0901 345 869

Email: lienhe@finashark.vn

Website: finashark.vn

Nhận tín hiệu miễn phí tại: Finashark's Telegram channel