Top 10 mô hình nến thường gặp trong giao dịch

Các mẫu hình nến là công cụ quan trọng trong phân tích kỹ thuật. Hiểu được chúng cho phép các nhà giao dịch giải thích các xu hướng thị trường và hình thành các quyết định từ những suy luận đó. Có nhiều loại mô hình nến khác nhau có thể báo hiệu các chuyển động tăng hoặc giảm. Bài viết này sẽ đề cập ngắn gọn về các mẫu hình nến và giới thiệu 10 mô hình hàng đầu mà tất cả trader nên biết để giao dịch dễ dàng.

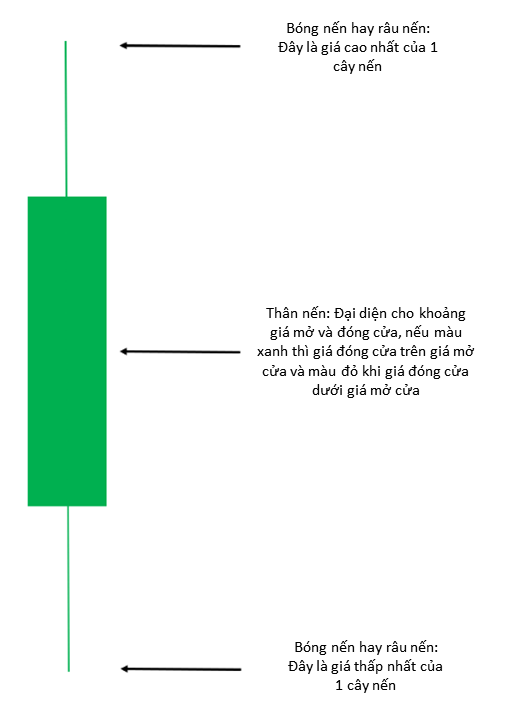

CÁC MÔ HÌNH NẾN LÀ GÌ?

Nến là một thanh đơn thể hiện sự chuyển động giá của một tài sản cụ thể trong một khoảng thời gian cụ thể. Thông tin nó hiển thị bao gồm giá mở cửa, cao, thấp và đóng cửa trong khoảng thời gian đó.

Các mô hình nến là một hoặc nhiều nến giúp hỗ trợ các nhà giao dịch suy luận về các chuyển động trong tương lai và các mô hình giá của tài sản cơ bản. Chúng được hiển thị trên biểu đồ, được sử dụng để phân tích thị trường. Hướng dẫn đọc biểu đồ hình nến là một bài học tuyệt vời để bắt đầu tìm hiểu cách diễn giải hình nến cho giao dịch.

MÔ HÌNH NẾN CÓ THỂ LÀ TĂNG HOẶC GIẢM

Để nhận biết và áp dụng các mẫu hình nến phổ biến nhất vào chiến lược giao dịch, các nhà giao dịch cần hiểu độ nghiêng của các mẫu hình này có thể ảnh hưởng như thế nào đến hướng thị trường (xu hướng). Các bảng dưới đây tóm tắt hai loại chuyển động giá chính mà các thanh nến có thể chỉ ra. Nhiều trong số những mẫu này có trong danh sách 10 mẫu hàng đầu của chúng tôi dưới đây.

Các mẫu nến tăng:

| MÔ HÌNH NẾN |

HƯỚNG |

| Morning Star |

Tăng (Đảo chiều) |

| Bullish Engulfing |

Tăng (Đảo chiều) |

| Doji |

Tăng/Giảm (Do dự) |

| Hammer |

Tăng (Đảo chiều) |

| Harami Bullish |

Tăng (Đảo chiều) |

| Piercing Pattern |

Tăng (Đảo chiều) |

| Inside Bars |

Tăng (Tiếp theo) |

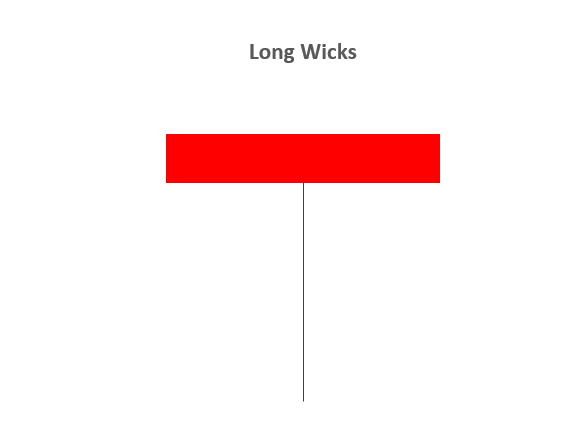

| Long Wicks |

Tăng / Giảm (Đảo chiều) |

Các mẫu nến giảm:

| MÔ HÌNH NẾN |

HƯỚNG |

|

Evening Star |

Giảm (Đảo chiều) |

|

Bearish Engulfing |

Giảm (Đảo chiều) |

|

Doji |

Giảm/Tăng (Do dự) |

|

Bearish Harami |

Giảm (Đảo chiều) |

|

Dark Cloud Cover |

Giảm (Đảo ngược) |

|

Inside Bars |

Giảm/Tăng (Tiếp theo) |

|

Long Wicks |

Giảm/Tăng (Đảo chiều) |

|

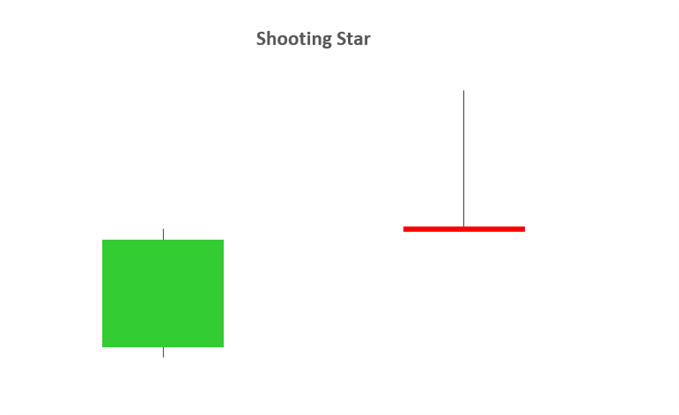

Shooting Star |

Giảm (Đảo ngược) |

TOP 10 MÔ HÌNH BẠN NÊN BIẾT

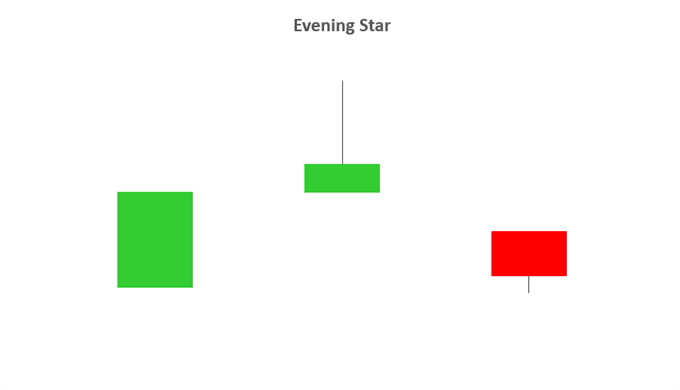

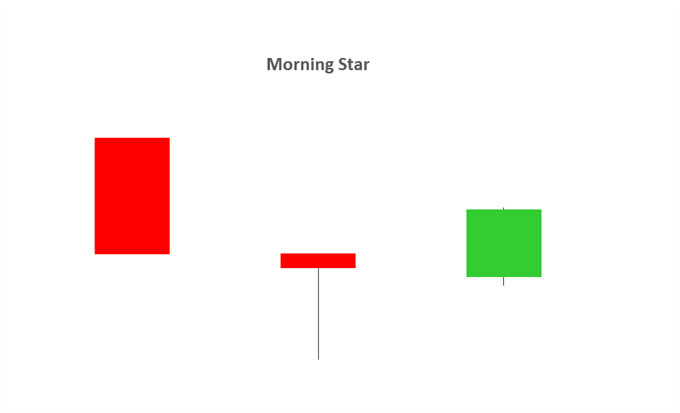

1. EVENING STAR AND MORNING STAR (SAO HÔM VÀ SAO MAI)

Các mô hình nến Evening and Morning Star lần lượt xảy ra ở cuối các xu hướng tăng/giảm và có xu hướng chỉ ra các mô hình đảo chiều.

Những cái tên đến từ sự hình thành hình ngôi sao của sự sắp xếp.

Như bạn có thể thấy từ hình ảnh bên dưới, nến đầu tiên nằm trong hướng của xu hướng, tiếp theo là nến tăng hoặc giảm với thân nhỏ. Hình nến thứ ba được nhìn thấy theo hướng đảo chiều, lý tưởng là khi giá đóng cửa đã vượt qua một nửa của thân nến đầu tiên.

Giao dịch mô hình nến này yêu cầu một nến xác nhận theo hướng đảo chiều tương ứng - ví dụ: các nhà giao dịch sẽ tìm kiếm một nến giảm theo sau nến Evening star.

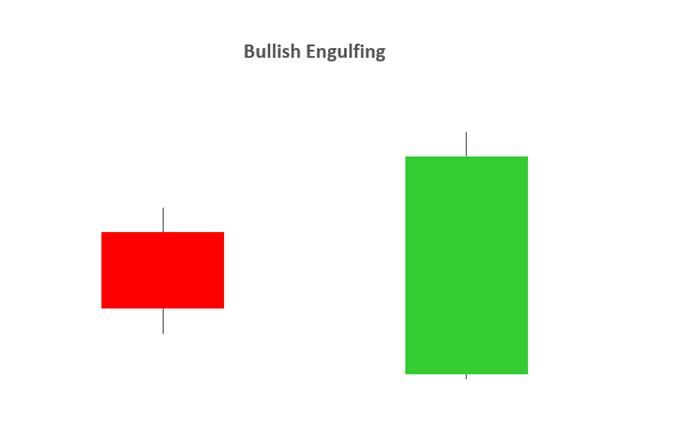

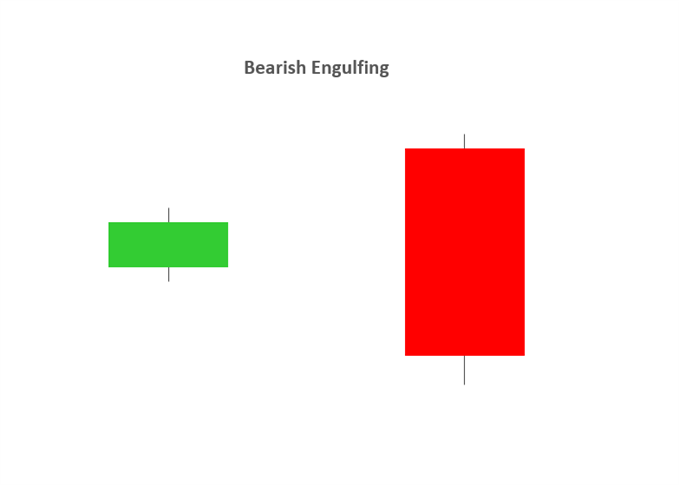

2. BULLISH & BEARISH ENGULFING (NẾN NHẤN CHÌM)

Mô hình nến Bullish or Bearish Engulfing có thể chỉ ra các mô hình đảo chiều.

Hình thành nến Bullish Engulfing cho thấy phe bò mạnh hơn phe gấu. Như mô hình bên dưới cho thấy, nến với thân màu xanh lá cây (bò) bao phủ hoàn toàn thân nến đầu tiên (gấu).

Mô hình nến Bearish Engulfing là một nến xanh nhỏ (tăng giá) theo sau là nến đỏ (giảm giá) lớn hơn nến xanh nhỏ.

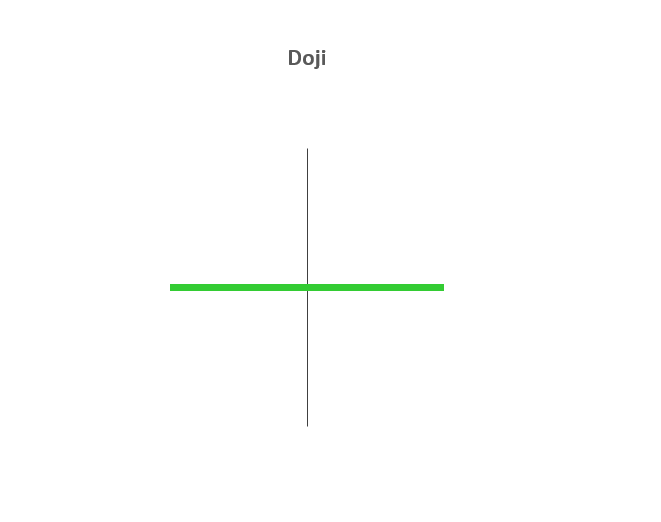

3. DOJI

Mô hình biểu đồ hình nến Doji có liên quan đến sự do dự trên thị trường của tài sản cơ bản. Có tiềm năng đảo chiều xu hướng hiện tại hoặc tích lũy.

Mô hình này có thể xảy ra ở đầu xu hướng tăng, dưới cùng của xu hướng giảm hoặc ở giữa xu hướng.

Nến có phần thân cực kỳ nhỏ nằm giữa một bóng trên và dưới dài.

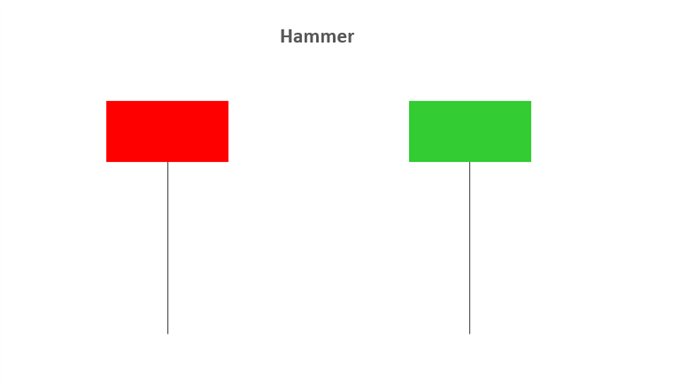

4. HAMMER

Nến Hammer được xem như một sự đảo chiều tăng giá thường xảy ra ở đáy của một xu hướng giảm.

Hình thành nến này bao gồm một thân nhỏ, theo đó giá mở, cao, thấp và đóng cửa gần như giống nhau. Có một bóng dài bên dưới thân nến có chiều dài gấp đôi chiều dài của thân nến. Thân nến có thể tăng hoặc giảm, tuy nhiên xu hướng tăng được coi là thuận lợi hơn.

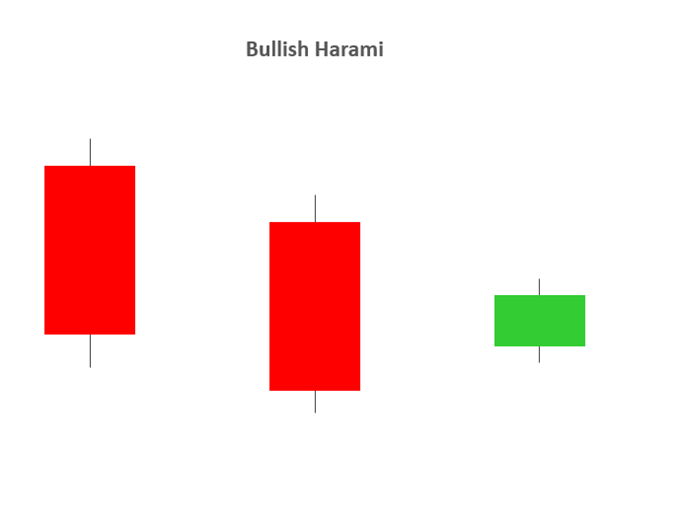

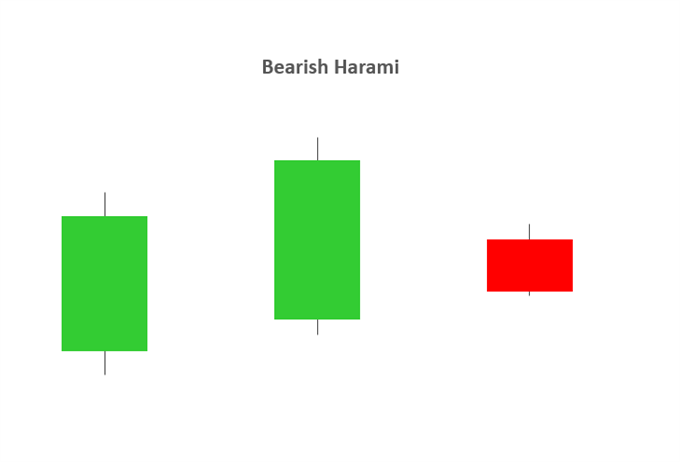

5. BULLISH & BEARISH HARAMI

Harami tăng hoặc giảm có thể chỉ ra các mô hình đảo chiều.

Từ “Harami” có nghĩa là “mang thai” trong tiếng Nhật và người ta đã đặt tên cho mẫu hình nến này vì nó giống phụ nữ mang thai. Cây nến thứ hai trong mô hình phải nằm trong thân của cây nến đầu tiên như trong các hình bên dưới. Điều này đúng cho cả Harami tăng và giảm.

Trước một Harami tăng giá là xu hướng giảm và trước Harami giảm giá là xu hướng tăng.

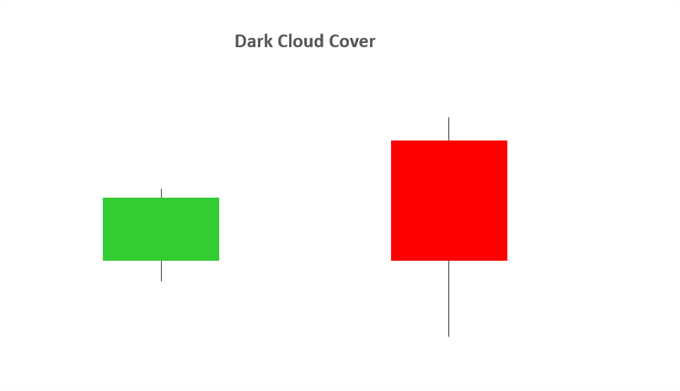

6. DARK CLOUD COVER

Mô hình Dark Cloud Cover được coi là một mô hình đảo chiều giảm giá.

Mô hình nến này phải xảy ra trong xu hướng tăng. Như hình bên dưới, nến tăng được theo sau bởi nến giảm.

Nến giảm giá này phải có các tiêu chí nhất định để xác nhận mô hình Dark Cloud Cover:

1. Giá mở cửa phải cao hơn giá đóng cửa của những ngày trước đó.

2. Giá đóng cửa phải đóng cửa dưới ½ thân của nến tăng trước đó.

Mô hình Dark Cloud Cover trông tương tự như mô hình Bearish Engulfing. Sự khác biệt giữa cả hai liên quan đến thanh nến thứ hai. Mô hình Bearish Engulfing có nến thứ hai mở cửa trên mức đóng của nến đầu tiên, trong khi Dark Cloud Cover có nến thứ hai mở trên mức cao của nến đầu tiên và đóng dưới ½ thân nến đầu tiên.

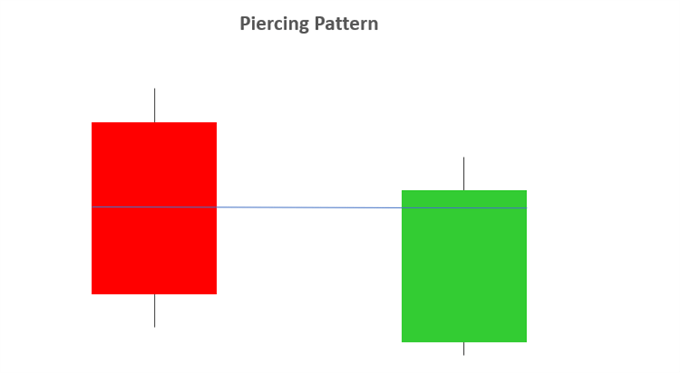

7. PIERCING PATTERN

Mô hình Piercing được xem như một mô hình đảo chiều tăng, khi kết thúc xu hướng giảm hoặc thời gian pullback trong xu hướng tăng hoặc tại vùng hỗ trợ.

Có hai thành phần của sự hình thành Piercing:

1. Nến giảm

2. Nến tăng

Mô hình Piercing xảy ra khi một cây nến tăng (thứ hai) đóng cửa trên ½ thân của cây nến giảm (thứ nhất) trong một thị trường có xu hướng giảm.

Giá mở của cây nến thứ hai sẽ giảm xuống khi thị trường mở cửa và tiếp theo bằng cách đóng cửa trên ½ thân của nến trước như được chỉ ra bên dưới.

Cả hai mẫu Piercing và Dark Cloud Cover đều có những đặc điểm giống nhau. Sự khác biệt là đường xuyên thủng là một mô hình đảo chiều tăng giá như đã đề cập ở trên, trong khi mô hình Dark Cloud Cover là một mô hình đảo chiều giảm giá.

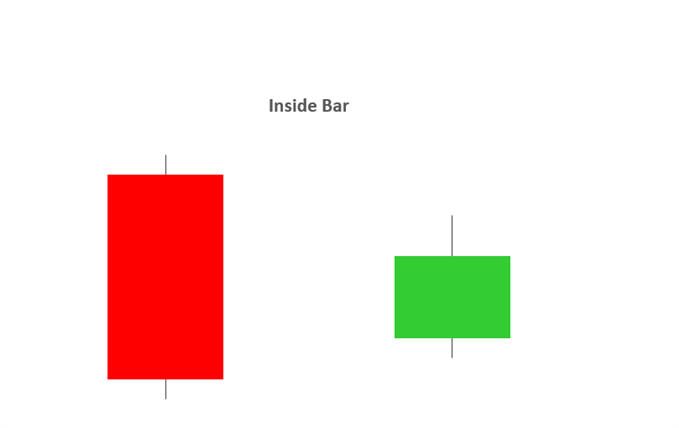

8. INSIDE BARS

Mô hình Inside Bar được sử dụng trong các thị trường có xu hướng, theo đó mức giá cao và thấp của Inside bar nằm hoàn toàn trong nến trước đó hoặc “nến mẹ”.

Thanh bên trong được giao dịch theo hướng của xu hướng - nếu thị trường đang trong xu hướng giảm, nhà giao dịch sẽ tìm cách tiếp tục với vị thế bán với sự hiện diện của thanh bên trong. Điều tương tự được áp dụng trong một xu hướng tăng.

Giao dịch theo hướng của xu hướng không phải lúc nào cũng đúng vì các mức hỗ trợ/kháng cự quan trọng có thể cho thấy sự đảo chiều. Theo cổ điển, các điểm vào lệnh được đặt trên hoặc dưới mức cao hoặc thấp của nến mẹ tùy thuộc vào hướng giao dịch.

Một Inside Bar cũng tương tự như mô hình nến Harami tăng hoặc giảm. Sự khác biệt chính là với Inside Bar, các mức cao và thấp được xem xét trong khi phần thân bị bỏ qua.

9. LONG WICKS (NẾN CÓ BÓNG DÀI)

Các mẫu hình nến Long Wicks thường chỉ ra sự đảo chiều trong xu hướng.

Long Wicks xảy ra khi giá được test và bị từ chối. Bóng nến cho biết giá bị từ chối.

Xác định xu hướng là quan trọng để giải thích ý nghĩa của Bóng nến dài.

Việc xác định các mức chính và hành động giá thường được sử dụng cùng với các nến Long Wicks.

10. SHOOTING STAR

Shooting Star là một nến giảm giá với râu nến dài phía trên, ít hoặc không có râu nến phía dưới và thân nến nhỏ gần mức thấp nhất trong ngày. Nó xuất hiện sau một xu hướng tăng và có khả năng chỉ ra sự đảo ngược xu hướng thành giảm.

Khoảng cách giữa giá cao và giá mở cửa của nến phải lớn hơn hai lần so với thân của Shooting Star. Khoảng cách giữa giá thấp nhất trong ngày và giá đóng cửa phải rất nhỏ hoặc không tồn tại.

3 sàn Forex uy tín nhất Finashark giới thiệu:

| SÀN | KHUYẾN MẠI | MỞ TÀI KHOẢN |

|

GIAO DỊCH PHÁI SINH QUỐC TẾ |

||

|

Hoàn phí 10% Tặng ngay $30 không cần nạp tiền Hỗ trợ mua cổ phiếu quốc tế. |

.png) |

|

Hoàn phí 10%. Vốn từ $1 |

.png) |

|

Hoàn phí 10% |

.png) |

Soft Dollar: Phí môi giới (nếu phát sinh) sẽ được hoàn lại cho nhà đầu tư hoặc dùng để mua dịch vụ phân tích nhằm tăng hiệu suất tư vấn giao dịch. Cụ thể:

- Hoàn phí 10%: dựa trên phí môi giới nhận được qua giao dịch của khách hàng.

- Gói VIP: yêu cầu tài khoản giao dịch tối thiểu $500 hoặc phát sinh giao dịch trong vòng 10 ngày kể từ ngày đăng ký.

- Nhận tín hiệu giao dịch theo ngày: Các tín hiệu được phát từ hệ thống và được xét duyệt từ chuyên gia Finashark.