Học được gì từ những lần bong bóng trong quá khứ?

Thị trường có đang bong bóng?

Trong những năm 1990 khi thị trường trong giai đoạn tăng trưởng mạnh mẽ, nhà đầu tư giá trị định nghĩa bong bóng:”Là khi tôi bị sa thải khi không sở hữu cổ phiếu.”

Ở khắp mọi nơi từ diễn đàn cho đến báo chí, câu chuyện bong bóng thị trường đều hiện hữu. Bong bóng trái phiếu, bong bóng cổ phiếu, bong bóng Bitcoin, bong bóng cổ phiếu công nghệ.

Các kết quả tìm kiếm trên Google với từ khóa “bong bóng thị trường cổ phiếu” ở mức cao nhất kể từ năm 2004. Và cổ phiếu vẫn liên tục tăng sau đó. So với năm 2007, cụm từ này ít được tìm kiếm, và cổ phiếu rớt 60% trong thời gian sau đó.

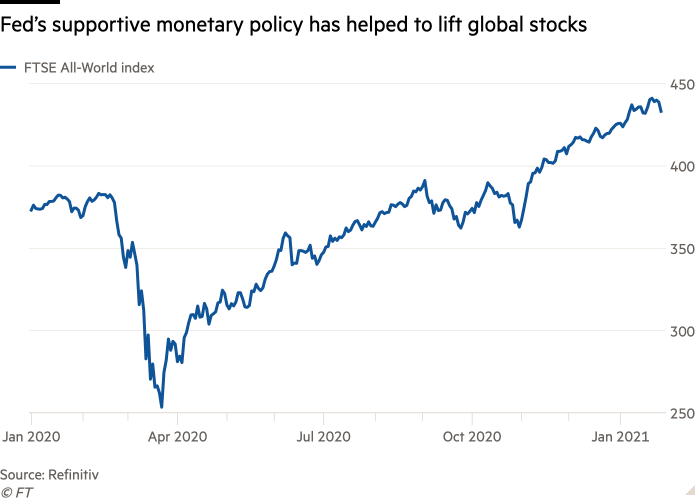

Bước vào năm 2020, các công ty niêm yết trên toàn cầu được dự báo sẽ tăng trưởng lợi nhuận khoảng 10%/năm, tuy nhiên đại dịch Covid đã khiến lợi nhuận của các công ty suy giảm 15% trong năm 2020. Mặc dù vậy, chỉ số MSCI World ghi nhận mức tăng 18%, trong khi chỉ số Nasdag vốn có các công ty công nghệ chiếm tỷ trọng lớn tăng đến 51%. Thị trường cổ phiếu đã đi ngược lại các yếu tố cơ bản trong 12 tháng qua. Dường như đại dịch chưa từng xảy ra

Việc thị trường tăng trưởng mạnh đã gây bất ngờ cho nhà đầu tư cũng như các chuyên gia. Nhiều người cho rằng việc này nhờ vào ngân hàng trung ương các nước đã có những chính sách hỗ trợ cho thị trường kịp thời. Thông tin về chính sách mua tài sản trị giá 5 triệu USD, gần gấp 3 vào thời điểm trước, đã giúp thị trường hồi phục mạnh mẽ kể từ tháng 3. Liệu rằng trong nỗ lực giảm thiểu tác động của dịch, ngân hàng trung ương có góp phần tạo ra bong bóng chứng khoán?

Thấy gì từ những đợt bong bóng trong lịch sử?

Để trả lời câu hỏi này, chúng ta quay trở lại những lần bong bóng trước trong vòng 40 năm qua: Nhật bản năm 1980s, Nasdag/S&P500 trong những năm 90, thị trường mới nổi năm 2007. Các chỉ số chứng khoán tương ứng từng giai đoạn trung bình ghi nhận mức tăng gấp 3 trong vòng 3 năm và mất hơn một nửa giá trị trong 2 năm tiếp theo. Các nhà quản lý quỹ lo sợ bong bóng và không mua vào sẽ bị sa thải khi thị trường tăng mạnh. Ngược lại, các nhà quản lý quỹ mua vào bị sa thải khi thị trường giảm mạnh.

Ở thời điểm hiện tại, chỉ số Nasdag chỉ mới tăng 83% trong vòng 3 năm trở lại. Con số này thấp hơn nhiều so với mức tăng 285% ở thời điểm tháng 3/2000 (sau đó ghi nhận giảm 77% trong 2 năm sau). Chỉ số S&P500 tăng 36% trong vòng 3 năm trở lại, trong khi giai đoạn 1997 – 2000, chỉ số này tăng đến 93%. Điều này cho thấy các kênh chứng khoán cũng không hẳn đang trong tình trạng bong bóng. Các chỉ số khác ngoài lãnh thổ Mỹ có mức tăng trưởng thấp hơn. Chỉ số các chị trường mới nổi, Nikkei và Dax lần lược chỉ tăng 12% , 20% và 1%. Trong khi đó chỉ số FTSE 100 của Anh ghi nhận giảm 14% trong 3 năm trở lại.

Một trong những khác biệt lớn trong những lần bong bóng trước là việc lợi tức trái phiếu Chính phủ giai đoạn trước lên đến 5-6%, trong khi ở thời điểm hiện tại chỉ ở mức 0-1%. Ngân hàng trung ương các nước vẫn cam kết sẽ giữ nhuyên lãi suất ở mức thấp nhằm hỗ trợ thị trường. Thị trường cổ phiếu có thể sẽ gặp trở ngại khi các ngân hàng trung ương bắt đầu gỡ bỏ các chính sách hỗ trợ này.

Tuy nhiên trong trung hạn việc này sẽ không xảy ra, chỉ số chứng khoán Mỹ có thể tăng tiếp 50 -100%, con số tuyệt đối có thể cao nhưng khi so sánh với lợi tức Trái phiếu, các chỉ số này tương đối rẻ.

Nhà đầu tư nên làm gì lúc này?

Bài học rút ra rằng chúng ta không thể biết trước được khi nào thì bong bóng sẽ vỡ. Chúng có thể sẽ không vỡ ngay lập tức khi ngân hàng trung ương các nước bắt đầu thắt chặt các chính sách hỗ trợ. Vì vậy, mặc dù cho nhiều người cho rằng thị trường đang trong bong bóng lúc này, việc đứng ngoài thị trường có thể sẽ không mang lại lợi ích tốt nhất. Nhà đầu tư có thể tham gia thị trường chọn lọc, quản trị rủi ro và lựa chọn các cổ phiếu tốt.

Nhận tín hiệu giao dịch

Bạn có biết dòng tiền lớn là nguyên nhân khiến giá chứng khoán tăng hoặc giảm?! Hơn 95% nhà đầu tư đang thua lỗ vì không biết bí mật này.

Finashark xây dựng hệ thống thông minh phát hiện được hành vi dòng tiền lớn. Giúp đưa ra tín hiệu giao dịch chính xác mang lại lợi nhuận vượt trội cho người sử dụng.

Cập nhật tín hiệu giao dịch Forex, cổ phiếu, thị trường hàng hóa và nhiều hơn nữa tại đây: Tín hiệu giao dịch

Đăng ký nhận tín hiệu giao dịch 7 NGÀY MIỄN PHÍ tại đây.

Mở tài khoản giao dịch tặng gói VIP tại đây.

--------------------------------------------------------------------------------

Phương pháp dòng tiền lớn.

*Bạn có biết dòng tiền lớn là nguyên nhân khiến giá chứng khoán tăng hoặc giảm?! Hơn 95% nhà đầu tư đang thua lỗ vì không biết bí mật này.

Finashark xây dựng hệ thống thông minh phát hiện được hành vi dòng tiền lớn. Giúp đưa ra tín hiệu giao dịch chính xác mang lại lợi nhuận vượt trội cho người sử dụng.

Disclaimer:

*Finashark tiếp cận các nguồn tin chính thống theo chuẩn mực tài chính quốc tế với sự phân tích chuyên sâu từ chuyên viên phân tích cao cấp được xác thực. Theo đó, các khuyến nghị đưa ra đều đạt chuẩn khuyến nghị đầu tư quốc tế. Tuy nhiên, Finashark không chịu bất kỳ trách nhiệm thuộc bất kỳ loại nào phát sinh từ hay liên quan đến việc sử dụng hay dựa vào thông tin hay ý kiến trình bày trong báo cáo này.