NHTMCP Ngoại thương Việt Nam (VCB): Hạ khuyến nghị xuống Nắm giữ sau khi giá tăng gần đây

Nguồn: HSC

Hạ khuyến nghị xuống Nắm giữ sau khi giá tăng gần đây

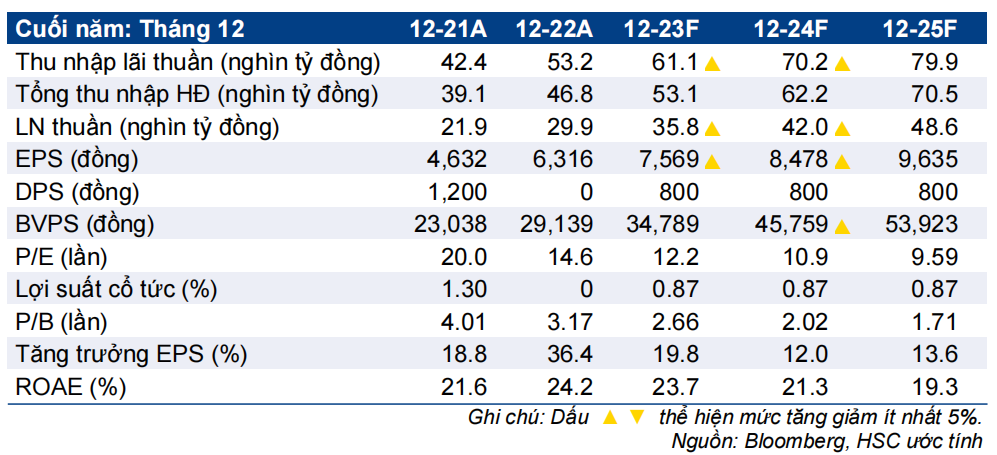

- HSC nâng 13% giá mục tiêu lên 95.000đ (tiềm năng tăng giá 2,7%) sau khi tăng bình quân 8,9% dự báo lợi nhuận năm 2023-2024. Tuy nhiên, chúng tôi hạ khuyến nghị đối với VCB xuống Nắm giữ (từ Mua vào) sau khi giá tăng gần đây.

- KQKD Q4/2022 và năm 2022 rất tích cực với LNTT đạt 37,3 nghìn tỷ đồng (tăng trưởng 36,4%), cao hơn 10% so với dự báo nhờ tỷ lệ NIM cải thiện và chất lượng tài sản tốt. Điều này cho thấy mô hình kinh doanh của VCB là cẩn trọng và bền vững.

- Giá cổ phiếu VCB đã tăng 23% trong 3 tháng qua. Hiện VCB có P/B trượt dự phóng 1 năm là 2,6 lần; sát mức bình quân 5 năm và cao hơn nhiều so với bình quân các NHTM khác (và điều này là có cơ sở).

Sự kiện: Phân tích KQKD Q4/2022 & năm 2022

VCB đã công bố KQKD Q4/2022 khả quan hơn kỳ vọng với LNTT đạt 12.419 tỷ đồng (tăng 51,9% so với cùng kỳ) nhờ tổng thu nhập HĐ tăng trưởng tích cực (tăng 26,2% so với cùng kỳ) và chi phí dự phòng giảm mạnh (giảm 51,6% so với cùng kỳ). Tỷ lệ NIM ổn định mặc dù chi phí huy động tăng mạnh và chất lượng tài sản vẫn thuộc top đầu. Tính chung cả năm 2022, LNTT đạt 37.359 tỷ đồng (tăng trưởng 35,9%) và cao hơn 10% so với dự báo của HSC.

Kết quả thực hiện nói trên cho thấy mô hình kinh doanh của VCB cẩn trọng, vững chắc và gần như không bị ảnh hưởng của những khó khăn đang ảnh hưởng đến ngành ngân hàng.

Tác động: Nâng dự báo lợi nhuận thuần năm 2023-2024

HSC lần lượt nâng 11,7% và 6,1% dự báo lợi nhuận thuần năm 2023-2024. Lý do chính gồm: nâng giả định tỷ lệ NIM vì VCB có thanh khoản tốt và hạ giả định chi phí tín dụng nhờ danh mục cho vay có chất lượng cao, ít bị ảnh hưởng của tình hình khó khăn hiện tại. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận thuần tăng trưởng 15,7%.

Định giá và khuyến nghị

Giá cổ phiếu VCB có diễn biến tích cực hơn so với cổ phiếu ngân hàng khác và Vnindex tính từ đầu năm nhờ HĐKD của Ngân hàng có tính phòng thủ trong bối cảnh rủi ro gia tăng. Hiện VCB có P/B trượt dự phóng 1 năm là 2,6 lần; sát mức bình quân 5 năm và cao hơn 142% so với bình quân ngành (mức thặng dư định giá này đã tăng lên trong thời gian gần đây – và theo HSC điều này là có cơ sở nhưng lưu ý là thặng dư định giá đang về sát đỉnh).

Chất lượng tài sản của VCB thuộc nhóm tốt nhất ngành với tỷ lệ nợ xấu thấp (0,68%) và hệ số LLR rất cao (317% so với mức 126% của bình quân ngành). Đây là yếu tố quan trọng giúp lợi nhuận của VCB tăng trưởng trong thời gian tới và có thể đem đến mức lợi nhuận thậm chí cao hơn dự phong hiện tại. Chúng tôi vẫn đánh giá VCB là cổ phiếu ngân hàng có tính phòng thủ nhưng hạ khuyến nghị xuống Nắm giữ vì hiện giá cổ phiếu đã sát giá trị hợp lý.

Bài viết liên quan