CTCP Điện Gia Lai (GEG): Q2/2024 KQKD kém tích cực nhưng vẫn vượt dự báo thị trường

Nguồn: HSC

Q2/2024: KQKD kém tích cực nhưng vẫn vượt dự báo thị trường

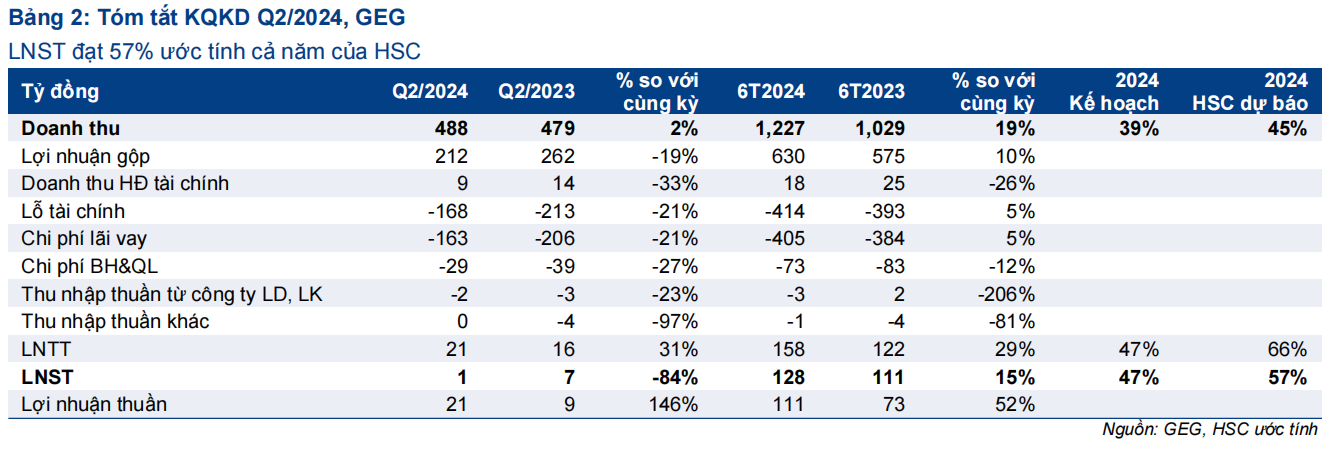

- Trong nửa đầu năm 2024, LNST đã đạt 128 tỷ đồng, hoàn thành 47% kế hoạch cả năm của công ty và đạt 57% dự báo cho cả năm 2024 của HSC. Kết quả này chỉ được hỗ trợ nhẹ nhờ khoản lãi nhỏ của KQKD Q2/2024.

- Đáng chú ý, nhà máy điện gió gần bờ Tân Phú Đông 1 (TPĐ1) đã bắt đầu ghi nhận doanh thu từ tháng 5/2023 với mức giá tạm thời chỉ bằng 50% giá chuyển tiếp do chưa hoàn thành đàm phán PPA (hợp đồng mua bán điện).

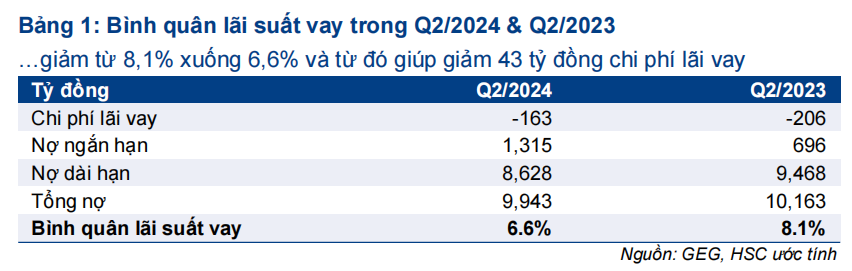

- Lãi suất vay bình quân giảm xuống mức 6,6% trong Q2/2024 từ mức 8,1% trong Q2/2023. GEG dự kiến sẽ hoàn tất đàm phán PPA với EVN cho TPĐ1 vào nửa cuối năm 2024.

- HSC đang xem xét lại khuyến nghị và giá mục tiêu.

Sự kiện: KQKD Q2/2024 sát với dự báo của HSC nhưng vượt dự báo thị trường

GEG báo cáo LNST Q2/2024 chỉ đạt 1 tỷ đồng (giảm từ mức 7 tỷ đồng vốn cũng đã yếu trong Q2/2023) và doanh thu đạt 488 tỷ đồng (tăng 2% so với cùng kỳ). Tính chung nửa đầu năm 2024, LNST đạt 128 tỷ đồng, hoàn thành 47% kế hoạch cả năm của công ty và đạt 57% dự báo cho cả năm 2024 của HSC. Nguyên nhân chính dẫn đến lợi nhuận rất thấp là do nhà máy điện gió gần bờ Tân Phú Đông 1 (TPĐ1) đã bắt đầu ghi nhận doanh thu từ tháng 5 với mức giá tạm thời chỉ bằng 50% giá chuyển tiếp theo khung giá chuyển tiếp mà Chính phủ quy định cho các nhà máy điện gió.

Chi phí lãi vay giảm giúp bù đắp cho giá bán thấp của TPĐ1

GEG đã giảm được lãi suất vay bình quân xuống mức 6,6% trong Q2/2024 từ mức 8,1% trong Q2/2023. Hầu hết các khoản nợ của công ty là bằng VND và có lãi suất thả nổi.

Thêm vào đó, GEG đã bắt đầu ghi nhận doanh thu từ TPĐ1 với mức giá tạm thời bằng 50% mức giá trần của giá điện chuyển tiếp dành cho các nhà máy điện gió có dự án không kịp vận hành thương mại trước thời hạn được hưởng giá FIT ưu đãi (1.816đ/kWh). Trong tương lai, GEG dự kiến sẽ hoàn tất đàm phán PPA với EVN vào nửa cuối năm 2024, có thể hoàn thành kế hoạch kinh doanh cả năm (kế hoạch LNST 270 tỷ đồng) và có thể ghi nhận doanh thu tính kể từ khi vận hành dự án này.

Xem xét lại khuyến nghị và giá mục tiêu

HSC đang xem xét lại khuyến nghị và giá mục tiêu. Chúng tôi tin rằng GEG vẫn sẽ có vị thế vững chắc để hưởng lợi từ sự phát triển mảng năng lượng tái tạo tại Việt Nam. Tiềm năng tăng giá đối với cổ phiếu nằm ở việc GEG có thể bán điện trực tiếp cho các hộ tiêu thụ điện lớn theo quy định về hợp đồng mua bán điện trực tiếp (DPPA), mặc dù vẫn cần thêm hướng dẫn chi tiết từ chính phủ. Rủi ro giảm giá sẽ nằm ở giá bán điện của TPĐ1 sau khi đàm phán với EVN thấp hơn kỳ vọng, và lãi suất bằng VND tăng cao.