CTCP Gemadept (GMD): Nâng khuyến nghị lên Mua vào nhờ định giá

Nguồn: HSC

Nâng khuyến nghị lên Mua vào nhờ định giá

- HSC nâng khuyến nghị đối với GMD lên Mua vào (từ Tăng tỷ trọng) sau khi giá cổ phiếu giảm đột ngột gần đây. Chúng tôi tăng 2,8% giá mục tiêu lên 93.900đ (tiềm năng tăng giá 22%) sau khi điều chỉnh tăng dự báo lợi nhuận.

- Chúng tôi cũng điều chỉnh tăng bình quân 3% dự báo LNTT từ HĐKD cốt lõi trong giai đoạn 2024-2026 sau khi cảng nước sâu Gemalink công bố lợi nhuận cao hơn dự báo, nhờ hưởng lợi từ tình trạng tắc nghẽn cảng ở Singapore. Dự báo mới cho thấy LNTT từ HĐKD cốt lõi tăng trưởng với tốc độ CAGR 3 năm đạt 22%.

- Sau khi giá cổ phiếu giảm 7% trong 1 tháng qua, GMD đang giao dịch với P/E trượt dự phóng 1 năm là 18,2 lần, bằng với bình quân 5 năm. Nhờ triển vọng lợi nhuận tích cực, HSC cho rằng cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn.

Sự kiện: Đánh giá sản lượng hàng hóa qua cảng GIL trong 7 tháng đầu năm

Cảng Gemalink (GMD sở hữu 65% cổ phần) đã tiếp nhận xử lý 186.000 TEU hàng hóa trong tháng 7/2024, tăng 15% so với tháng trước và 114% so với cùng kỳ. Trong 7 tháng đầu năm 2024, sản lượng hàng hóa qua cảng đạt 998.000 TEU, tăng 103% so với cùng kỳ. Sản lượng hàng hóa qua cảng tăng ấn tượng nhờ nhu cầu phục hồi từ mức nền thấp của năm ngoái, có thêm tuyến dịch vụ mới từ Q4/2023, và tình trạng tắc nghẽn tại cảng Singapore. Với tình trạng tắc nghẽn tại cảng Singapore, GIL đã tiếp nhận thêm tàu chở hàng chuyển hướng nhằm tránh tình trạng cập bến trễ tại Singapore. Theo đó, sản lượng hàng hóa qua cảng GIL trong 7 tháng đầu năm cao hơn dự báo của chúng tôi.

Tác động: Tăng bình quân 3% dự báo LNTT từ HĐKD cốt lõi giai đoạn 2024-2026

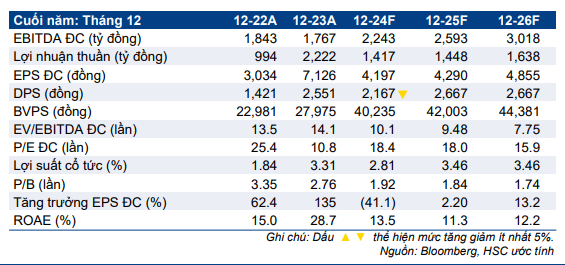

HSC tăng 4% dự báo LNTT từ HĐKD cốt lõi năm 2024 lên 1,76 nghìn tỷ đồng (tăng trưởng 35%) sau khi tăng giả định sản lượng hàng hóa qua cảng GIL. Chúng tôi hiện dự báo cảng này sẽ tiếp nhận xử lý 1,67 triệu TEU hàng hóa (tăng trưởng 64%) trong năm 2024. Cho năm 2025-2026, HSC tăng bình quân 2% dự báo LNTT từ HĐKD cốt lõi lên lần lượt 2,14 nghìn tỷ đồng và 2,38 nghìn tỷ đồng, tăng trưởng 22% và 11%. Theo đó, LNTT từ HĐKD cốt lõi dự báo tăng trưởng với tốc độ CAGR 3 năm đạt 22%.

Lưu ý, dù tình trạng tắc nghẽn cảng ở Singapore có thể sẽ được giải quyết vào cuối năm 2024, chúng tôi cho rằng GIL vẫn sẽ tiếp tục nhận thêm một phần hàng hóa trung chuyển do các hãng tàu muốn giảm sự phụ thuộc vào cảng ở Singpapore trong thời gian tới.

Định giá và khuyến nghị

Giá cổ phiếu GMD giảm 7% trong 1 tháng qua do thị trường điều chỉnh giảm và lợi nhuận thuần giảm trong Q2/2024. Lưu ý, lợi nhuận thuần Q2/2024 giảm 82% so với cùng kỳ do Công ty không ghi nhận lợi nhuận không thường xuyên trong quý (so với 1,8 nghìn tỷ đồng lợi nhuận không thường xuyên trong Q2/2023). Loại trừ các khoản lợi nhuận/lỗ không thường xuyên, LNTT từ HĐKD cốt lõi tăng mạnh 57% so với cùng kỳ và cao hơn 17% so với dự báo của HSC nhờ HĐKD của GIL tốt hơn dự báo. GDM đang giao dịch với P/E trượt dự phóng 1 năm là 18,2 lần, tương đương với bình quân từ tháng 1/2019.

HSC nâng khuyến nghị đối với GMD lên Mua vào (từ Tăng tỷ trọng), sau khi giá cổ phiếu giảm gần đây. Chúng tôi cũng tăng giá mục tiêu lên 93.900đ (tiềm năng tăng giá 22%) sau khi điều chỉnh tăng dự báo lợi nhuận. Với triển vọng lợi nhuận cải thiện mạnh mẽ, HSC cho rằng cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn.