CTCP Hàng tiêu dùng Masan (MCH): Công ty hàng đầu trong ngành F&B; khuyến nghị lần đầu Mua vào

Nguồn: HSC

Công ty hàng đầu trong ngành F&B; khuyến nghị lần đầu Mua vào

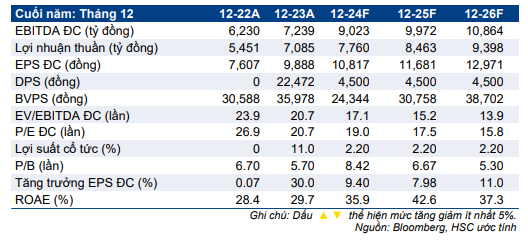

- HSC khuyến nghị lần đầu Mua vào đối với MCH và giá mục tiêu theo phương pháp DCF là 251.100đ (tiềm năng tăng giá: 23%). Tại Việt Nam, MCH là công ty số 1 về gia vị và số 2 về thực phẩm tiện lợi. Trong khu vực, MCH là một trong những công ty hiệu quả nhất.

- HSC dự báo lợi nhuận thuần tăng trưởng với tốc độ CAGR 3 năm đạt 10%; các động lực chính gồm nhu cầu nói chung ngày càng tăng, sản phẩm đổi mới và “chiến lược cao cấp hóa” (dẫn dắt tăng thị phần), và BLN tốt hơn (nhờ hiệu quả hoạt động).

- Sau khi giá cổ phiếu tăng 50% trong 3 tháng qua, P/E dự phóng năm 2025 của MCH là 17,5 lần, vẫn thấp hơn 23% so với bình quân của các công ty trong khu vực ở mức 22,7 lần. MCH xứng đáng được đánh giá lại ở mặt bằng cao hơn nhờ vị thế mạnh mẽ hơn ở ngành thực phẩm & đồ uống của Việt Nam và việc Công ty sắp niêm yết trên sàn HSX.

Công ty hàng đầu trong ngành thực phẩm & đồ uống với thị phần và hiệu quả hoạt động ngày càng tăng

Được thành lập vào năm 1996, CTCP Hàng tiêu dùng Masan (MCH, MSN sở hữu 68,2% cổ phần) – một công ty con gián tiếp của Tập đoàn Masan (MSN; Mua vào, giá mục tiêu 92.900đ) – là công ty số 1 tại Việt Nam về gia vị, số 2 về thực phẩm tiện lợi và cà phê hòa tan và số 3 về nước tăng lực. Trong năm 2023, MCH đóng góp khoảng 54% tổng EBITDA của MSN (100% thuộc MCH). Sau khi giá cổ phiếu MCH tăng 50% trong 3 tháng qua, cổ phần của MSN tại MCH hiện chiếm 94% vốn hóa thị trường của chính MSN (bình quân 3 năm: 40%). Các lợi thế cạnh tranh chính của MCH là: (1) sức mạnh thương hiệu vượt trội, (2) khả năng tiếp cận khách hàng xuất sắc, (3) hệ thống phụ trợ hiện đại và (4) tình hình tài chính vững mạnh.

Lợi nhuận thuần dự báo tăng trưởng với tốc độ CAGR giai đoạn 2023-2026 đạt 10%

Trong tương lai, HSC nhận thấy xu hướng “cao cấp hóa sản phẩm” và đổi mới sản phẩm có khả năng sẽ tăng cường hơn nữa, được hỗ trợ bởi một bức tranh tổng thể đang cải thiện (hồi phục kinh tế trong ngắn hạn, tầng lớp người tiêu dùng có lối sống cao ngày càng tăng và những thay đổi hành vi như xu hướng ưa chuộng các hoạt động tại nhà, ý thức về sức khỏe và nhận thức về thương hiệu). MCH có vị thế tốt để hưởng lợi từ những xu hướng này. HSC kỳ vọng lợi nhuận thuần sẽ tăng trưởng với tốc độ CAGR 3 năm đạt 10%, nhờ nhu cầu ngày càng tăng và nhờ việc đổi mới sản phẩm (có khả năng dẫn đến tăng thị phần) cũng như nhờ BLN cải thiện (do tiếp tục chiến lược cao cấp hóa sản phẩm và tăng hiệu quả hoạt động).

Định giá và khuyến nghị

Sau khi giá cổ phiếu tăng 50% trong 3 tháng qua (nhưng giảm 5% trong 1 tháng qua), P/E dự phóng năm 2025 của MCH là 17,3 lần, thấp hơn 23% so với bình quân của các công ty trong khu vực ở mức 22,7 lần. Với PEG ở mức1,8 lần và ROAE là 37%, MCH hấp dẫn hơn so với khu vực (so với bình quân lần lượt ở mức 3,4 lần và 26%).

HSC khuyến nghị lần đầu Mua vào với giá mục tiêu là 251.100đ (tiềm năng tăng giá 23%). MCH xứng đáng được định giá lại ở mặt bằng cao hơn do vị thế ngày càng được cải thiện của Công ty trong ngành thực phẩm & đồ uống của Việt Nam, hiệu quả hoạt động xuất sắc và khả năng thu hút nhà đầu tư lớn hơn khi niêm yết trên sàn HSX. Việc có thể trả cổ tức tiền mặt bằng 16 nghìn tỷ đồng lợi nhuận giữ lại của MCH là động lực thúc đẩy giá cổ phiếu ngắn hạn; việc được đưa vào chỉ số VN30 là câu chuyện dài hạn.