CTCP Sợi Thế Kỷ (STK): Hạ khuyến nghị xuống Giảm tỷ trọng do lợi nhuận kém

Nguồn: HSC

Hạ khuyến nghị xuống Giảm tỷ trọng do lợi nhuận kém

- HSC hạ khuyến nghị đối với STK xuống Giảm tỷ trọng từ Mua vào sau khi điều chỉnh giảm 35% giá mục tiêu xuống 25.000đ.

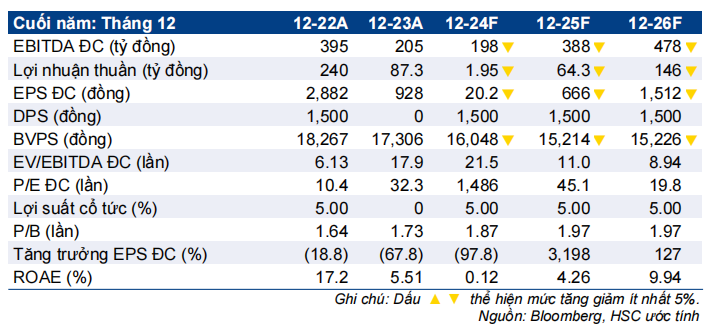

- Cho giai đoạn 2024-2026, chúng tôi điều chỉnh giảm mạnh 35-60% dự báo lợi nhuận thuần HĐKD cốt lõi (loại trừ khoản lỗ tỷ giá chưa thực hiện). Dự báo mới của chúng tôi cho thấy lợi nhuận thuần từ HĐKD cốt lõi giảm 44% trong năm 2024, sau đó tăng 31% vào năm 2025, và tăng 127% vào năm 2026.

- Sau khi giá cổ phiếu tăng 7% trong 3 tháng qua, STK đang giao dịch với P/E trượt dự phóng 1 năm (dựa trên lợi nhuận thuần HĐKD cốt lõi) là 49,4 lần, cao hơn 1,4 độ lệch chuẩn so với bình quân tính từ tháng 1/2021).

Sự kiện: Cập nhật KQKD Q2/2024

KQKD Q2/2024 đáng thất vọng. Công ty ghi nhận khoản lỗ 55 tỷ đồng (so với lợi nhuận thuần 38 tỷ đồng trong Q2/2023) trên doanh thu thuần 303 tỷ đồng, giảm 26% so với cùng kỳ. Doanh thu giảm, tỷ suất lợi nhuận gộp thu hẹp và lỗ tài chính tăng là những nguyên nhân chính dẫn đến KQKD kém tích cực. Trong nửa đầu năm 2024, STK ghi nhận khoản lỗ 55 tỷ đồng (so với 39 tỷ đồng lợi nhuận thuần trong nửa đầu năm 2023) trên 569 tỷ đồng doanh thu, giảm 18% so với cùng kỳ.

Tác động: Giảm mạnh dự báo lợi nhuận giai đoạn 2024- 2026

Cho giai đoạn 2024-2026, HSC điều chỉnh giảm mạnh 35-60% dự báo lợi nhuận thuần HĐKD cốt lõi (loại trừ khoản lỗ tỷ giá chưa thực hiện). Dự báo mới của chúng tôi cho thấy lợi nhuận thuần từ HĐKD cốt lõi giảm 44% trong năm 2024, sau đó tăng 31% năm 2025, và tăng 127% năm 2026. Theo đó, lợi nhuận thuần HĐKD cốt lõi dự báo đạt lần lượt 48 tỷ đồng, 64 tỷ đồng, và 146 tỷ đồng.

Dự báo của chúng tôi thấp hơn nhiều so với bình quân dự báo của thị trường.

Định giá và khuyến nghị

Sau khi giá cổ phiếu tăng 7% trong 3 tháng qua, STK đang giao dịch với P/E trượt dự phóng 1 năm (dựa trên lợi nhuận thuần HĐKD cốt lõi) là 49,4 lần, cao hơn 1,4 độ lệch chuẩn so với bình quân tính từ tháng 1/2021. Cổ phiếu cũng đang giao dịch với P/E dự phóng năm 2025 là 49,5 lần, cao hơn nhiều so với bình quân của các công ty cùng ngành trong khu vực ở mức 16,3 lần.

Sau khi giảm mạnh dự báo lợi nhuận, chúng tôi điều chỉnh giảm 35% giá mục tiêu xuống 25.000đ và hạ khuyến nghị xuống Giảm tỷ trọng, với rủi ro giảm giá 17% so với thị giá hiện tại.