CTCP Tập đoàn Hà Đô (HDG): Khuyến nghị khả quan dành cho cổ phiếu HDG

Nguồn: MBS

Khuyến nghị khả quan dành cho cổ phiếu HDG

- LN ròng Q2/24 tăng 110% svck, hỗ trợ bởi chi phí tài chính giảm mặc dù các hoạt động kinh doanh chính như điện và BĐS kém khả quan.

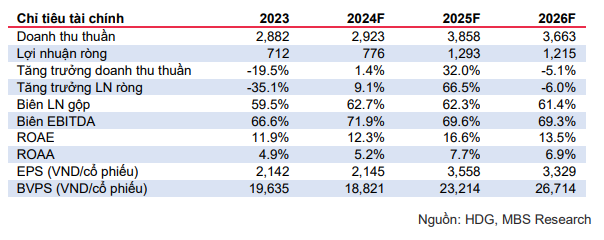

- LN ròng 2024 tăng nhẹ 9% svck, sau đó dự báo tăng 67% svck trong 2025, chủ yếu do lùi tiến độ mở bán Charm Villa từ 2024 sang 2025.

- Duy trì khuyến nghị Khả quan với giá mục tiêu 33,900đ/cp.

KQKD Q2/24: Chi phí tài chính giảm hỗ trợ tăng trưởng lợi nhuận

Trong Q2/24, doanh thu của HDG giảm 7% svck, chủ yếu do kết quả kém khả quan nhóm điện trong bối cảnh thời tiết không thuận lợi. Tuy nhiên, kết quả phần nào được bù đắp do tăng trưởng tích cực nhóm cho thuê văn phòng và dịch vụ khách sạn. Theo đó, LN gộp giảm tương ứng 9% svck với biên LN gộp thu hẹp 1 đ% trong Q2/24. Đang chú ý, chi phí tài chính ghi nhận mức giảm mạnh 25% svck trong Q2/24 do doanh nghiệp chủ động tái cơ cấu các khoản vay cho thủy điện với mức lãi suất thấp hơn, cùng với việc lãi suất thị trường có xu hướng giảm từ đỉnh 2023, hỗ trợ LN ròng Q2/24 tăng 110% svck. Tuy nhiên, LN ròng 6T24 vẫn giảm 13% svck do kết quả kinh doanh giảm mạnh trong Q1/24, hoàn thành 33% dự phóng MBS.

Triển vọng 2024-26: Động lực tăng trưởng sẽ lùi sang 2025

Trong 2024, chúng tôi kỳ vọng LN ròng chỉ tăng nhẹ 9% svck đạt 776 tỷ đồng, thúc đẩy bởi sản lượng điện phục hồi trong nửa sau 2024, cùng với đóng góp tích cực từ mảng cho thuê văn phòng và khách sạn. Chúng tôi kỳ vọng thời điểm mở bán Charm Villa GĐ3 sớm nhất vào cuối 2024, đầu 2025, và dự án dự kiến sẽ là động lực tăng trưởng cho doanh nghiệp trong 2025-26, trong bối cảnh mảng điện đóng góp dòng doanh thu khá ổn định. Do đó, dự kiến LN ròng 2025 tăng mạnh 67 svck đạt 1,293 tỷ đồng, với giả định Charm Villa sẽ ghi nhận doanh thu từ bán 48% sản phẩm trong năm. Nhìn sang 2026, chúng tôi kỳ vọng ~38% số căn hộ sẽ tiếp tục đc ghi nhận và phần còn lại sẽ hoàn thành trong 2027. Theo đó, dự kiến LN ròng 2026 giảm nhẹ 6% svck đạt 1,215 tỷ đồng.

Duy trì khuyến nghị Khả quan với giá mục tiêu 33,900đ/cp

Chúng tôi khuyến nghị Khả quan với giá mục tiêu 33,900đ/cp (+7% sv dự báo trước) chủ yếu do quan điểm bớt thận trọng hơi đối với rủi ro pháp lý liên quan đến ĐMT SP Infra 1. Cụ thể, chúng tôi giữ nguyên giá FIT 1 (9.35cent/kWh) cho dự án thay vì điều chỉnh xuống giá chuyển tiếp (5.01cent/kWh) như báo cáo trước đó, giúp tăng giá trị dự án thêm 40%. Tiềm năng tăng giá bao gồm 1) Thị trường BĐS phục hồi tốt hơn dự kiến; 2) Chính sách giá cho NLTT được ban hành sớm hơn dự kiến. Rủi ro giảm giá bao gồm: Kết luận chính thức và phướng án xử lý đối với Hồng Phong 4 có thể trầm trọng hơn dự kiến.