CTCP Xuất nhập khẩu và Xây dựng Việt Nam (VCG): Khuyến nghị khả quan dành cho cổ phiếu VCG

Nguồn: MBS

Khuyến nghị khả quan dành cho cổ phiếu VCG

- Lợi nhuận (LN) ròng Q2 tăng 8% svck nhờ biên gộp cải thiện và chi phí tài chính giảm mạnh. Lũy kế 6T24, LN ròng tăng 355% svck từ mức nền thấp năm ngoái.

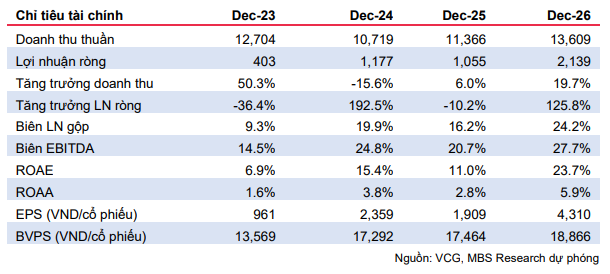

- Chúng tôi dự báo LN ròng 2024 tăng 192% svck nhờ biên gộp mảng xây dựng cải thiện cùng đóng góp của mảng nước và chi phí tài chính giảm, tuy nhiên LN 2025 có thể giảm 10% svck do phân khúc BĐS nghỉ dưỡng vẫn còn khó khăn.

- Chúng tôi đưa ra khuyến nghị KHẢ QUAN với giá mục tiêu 24,100 đồng/cp.

Biên gộp cải thiện và chi phí tài chính giảm hỗ trợ lợi nhuận Q2/24

Trong Q2/24, doanh thu giảm 39% svck do mảng BĐS giảm mạnh 98% svck trong bối cảnh thiếu dự án gối đầu. Tuy nhiên biên LN gộp cải thiện lên mức 12% (+1 điểm % svck) nhờ biên gộp mảng xây dựng tăng trở lại mức 4% (+3 điểm % svck). Hơn nữa, chi phí tài chính giảm 59% svck do doanh nghiệp giảm bớt quy mô nợ vay và mặt bằng lãi suất hạ nhiệt, nhờ đó LN ròng tăng 7% svck. Nửa đầu năm 2024, LN ròng tăng 355% svck từ mức nền thấp năm ngoái.

LN ròng 2024 có thể tăng 192% svck nhờ biên gộp mảng xây dựng cải thiện cùng sự đóng góp của mảng nước và chi phí tài chính giảm

Backlog mảng xây dựng dự kiến đạt mức 18,736 tỷ VNĐ (+3% svck) và 19,486 tỷ VNĐ (+4% svck) trong 2024-25 nhờ chính phủ đẩy mạnh giải ngân đầu tư công, bên cạnh đó nguồn cung bất động sản cải thiện trong bối cảnh những vướng mắc pháp lý được giải quyết. Trong năm 2024, LN ròng của VCG có thể đạt mức 1,177 tỷ VNĐ (+192% svck), nhờ (1) biên LN gộp mảng xây dựng cải thiện lên mức 5% (so với âm 2% của năm 2023), (2) LN ròng mảng kinh doanh nước tăng trưởng 18% svck nhờ giá nước tăng và (3) chi phí tài chính giảm 40% svck trong bối cảnh lãi suất hạ nhiệt. Tuy nhiên, sang năm 2025 trong bối cảnh dự án Cát Bà Amatina có thể đạt tỷ lệ hấp thụ thấp do phân khúc BĐS nghỉ dưỡng ảm đạm, LN ròng dự kiến giảm 10% svck về mức 1,055 tỷ VNĐ.

Khuyến nghị Khả quan với giá mục tiêu 24,100 đồng/cổ phiếu

VCG được hưởng lợi đáng kể trong bối cảnh Chính phủ đẩy mạnh giải ngân đầu tư công và ngành xây dựng dân dụng có triển vọng phục hồi tốt. Bên cạnh đó, mảng nước đang có triển vọng tăng trưởng tích cực cùng việc sức khỏe tài chính của VCG bắt đầu có sự cải thiện rõ rêt. Do đó chúng tôi khuyến nghị Khả quan cho cổ phiếu VCG với giá mục tiêu theo phương pháp SOTP (WACC:11.6%). Rủi ro giảm giá gồm (1) vốn giải ngân đầu tư công không hoàn thành như kì vọng, và (2) thị trường BĐS nghỉ dưỡng ảm đạm hơn dự kiến.