Ngân hàng TMCP Quốc tế Việt Nam (VIB): Hồi phục chậm; giảm giá mục tiêu

Nguồn: HSC

Hồi phục chậm; giảm giá mục tiêu

- HSC duy trì khuyến nghị Tăng tỷ trọng đối với VIB nhưng giảm 8% giá mục tiêu xuống 23.600đ sau khi hạ dự báo lợi nhuận.

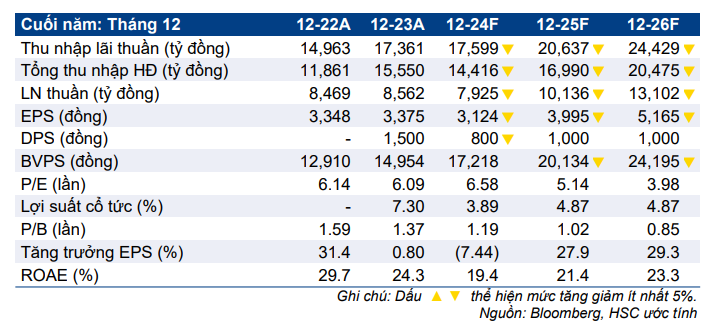

- Chúng tôi giảm bình quân 19% dự báo LNTT giai đoạn 2024-2026 chủ yếu sau khi hạ dự báo thu nhập lãi thuần và lãi thuần HĐ dịch vụ. Theo dự báo mới, LNTT tăng trưởng trung bình 3 năm đạt 15,2% và hệ số ROE bình quân là 21,3%.

- Sau khi giá cổ phiếu giảm 4% trong 1 tháng và 3 tháng vừa qua, VIB đang giao dịch với P/B trượt dự phóng 1 năm là 1,06 lần, cao hơn 6% so với bình quân nhóm NHTM tư nhân. Tại giá mục tiêu mới, tiềm năng tăng giá là 15% và P/B dự phóng năm 2025 là 1,16 lần, cao hơn 11% bình quân nhóm NHTM tư nhân

Sự kiện: Phân tích KQKD 6 tháng đầu năm 2024 và triển vọng của Ngân hàng

LNTT Q2/2024 của VIB đạt 2.103 tỷ đồng, giảm 29% so với cùng kỳ do thu nhập lãi thuần giảm 10% so với cùng kỳ và chi phí dự phòng tăng 31% so với cùng kỳ. Tính chung 6 tháng đầu năm 2024, LNTT đạt 4.605 tỷ đồng (giảm 18% so với cùng kỳ), chỉ hoàn thành 36% dự báo cả năm của chúng tôi.

Thời gian tới, tỷ lệ NIM nhiều khả năng sẽ chưa thể hồi phục trong ngắn hạn do Ngân hàng sẽ đẩy mạnh phân khúc khách hàng DNNVV và doanh nghiệp lớn cùng những chính sách giảm lãi suất cho vay để hỗ trợ khách hàng cá nhân. Trong khi đó, chi phí tín dụng nhiều khả năng vẫn ở mức cao do cơ cấu các khoản vay mua nhà và mua ô tô (vẫn đóng góp chính trong danh mục cho vay của VIB) chưa hồi phục hoàn toàn.

Tác động: HSC giảm bình quân 19% dự báo lợi nhuận giai đoạn 2024-2026

HSC giảm bình quân 19% dự báo LNTT giai đoạn 2024-2026 chủ yếu sau khi hạ dự báo thu nhập lãi thuần và lãi thuần HĐ dịch vụ nhưng vẫn giữ nguyên giả định chi phí tín dụng. Theo dự báo mới, EPS dự phóng giai đoạn 2024-2026 của chúng tôi thấp hơn 10% so với dự báo của thị trường, điều này có thể do chúng tôi thận trọng hơn về tiềm năng lợi nhuận đến từ tổng thu nhập hoạt động. Theo đó, LNTT tăng trưởng trung bình 3 năm dự báo đạt 15,2% (so với tăng trưởng bình quân của các NHTM trong danh sách khuyến nghị là 19,6%) và hệ số ROE bình quân là 21,3% (so với 18,2%).

Định giá và khuyến nghị

Sau khi giá cổ phiếu giảm 4% trong 1 tháng và 3 tháng vừa qua, VIB đang giao dịch với P/B trượt dự phóng 1 năm là 1,06 lần, cao hơn 0,3 độ lệch chuẩn so với bình quân quá khứ. Trong khi đó, thặng dư định giá của VIB so với nhóm NHTM tư nhân đã thu hẹp xuống 6% (từ 20% trong Q1/2024) do lợi nhuận và tỷ lệ nợ xấu gần đây tương đối kém tích cực. Chúng tôi nhận thấy Ngân hàng có triển vọng cải thiện nhờ chiến lược đa dạng hóa vẫn đang trong giai đoạn đầu và chưa thể hiệu đầy đủ sự hiệu quả. Ngoài ra, khả năng tiếp cận hạn chế của NĐT NN do trần sở hữu nước ngoài là 4,99% cũng cản trở việc gia tăng định giá.

HSC duy trì khuyến nghị Tăng tỷ trọng đối với VIB nhưng giảm 8% giá mục tiêu xuống 23.600đ chủ yếu sau khi hạ dự báo lợi nhuận. Tại giá mục tiêu mới, tiềm năng tăng giá là 15% và P/B dự phóng năm 2025 là 1,16 lần, cao hơn 11% so với bình quân nhóm NHTM tư nhân ở mức 1,04 lần.