NHTMCP Sài Gòn Thương Tín (STB): LNTT Q2 tăng 13% nhờ chi phí dự phòng thấp

Nguồn: HSC

LNTT Q2 tăng 13% nhờ chi phí dự phòng thấp

- STB đã công bố LNTT Q2 đạt 2.688 tỷ đồng (tăng 13%) nhờ tổng thu nhập hoạt động tăng 6% và chi phí dự phòng giảm 65%. LNTT 6 tháng đầu năm 2024 (tăng 12%) hoàn thành 46% dự báo cả năm và sát với dự báo 6 tháng của chúng tôi.

- Tăng trưởng tín dụng đạt 7% kể từ đầu năm, trong khi tỷ lệ NIM giảm nhẹ xuống 3,66%. Tỷ lệ nợ xấu tăng nhẹ lên 2,43% trong khi trái phiếu VAMC gần như đã được xử lý toàn bộ.

- STB đang giao dịch với P/B dự phóng năm 2024 là 0,89 lần, thấp hơn 15% so với bình quân nhóm NHTM tư nhân ở mức 1,05 lần. HSC duy trì khuyến nghị và giá mục tiêu.

Sự kiện: Công bố KQKD Q2/2024 vào ngày 30/7/2024

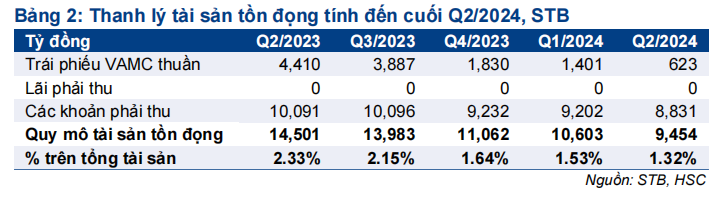

STB đã công bố LNTT Q2/2024 mạnh mẽ đạt 2.688 tỷ đồng (tăng 13% so với cùng kỳ) nhờ tổng thu nhập hoạt động tăng 6% so với cùng kỳ và chi phí dự phòng giảm 65% so với cùng kỳ. LNTT 6 tháng đầu năm 2024 đạt 5.342 tỷ đồng (tăng 12% so với cùng kỳ), bằng 46% dự báo cả năm và sát với dự báo 6 tháng của chúng tôi.

Tăng trưởng tín dụng khả quan trong Q2/2024

Tổng dư nợ tín dụng Q2/2024 tăng 7% kể từ đầu năm (tăng 3,4% so với quý trước) đạt 517 nghìn tỷ đồng nhờ tất cả các phân khúc khách hàng. STB vẫn duy trì chiến lược đa dạng hóa, tập trung vào khách hàng cá nhân và DNNVV, đồng thời cũng bắt đầu mở rộng phân khúc khách hàng doanh nghiệp. Về nguồn huy động, tiền gửi khách hàng tăng 7,5% kể từ đầu năm (tăng 3,1% so với quý trước) đạt 549 nghìn tỷ đồng trong khi giấy tờ có giá tăng 30% kể từ đầu năm lên 38 nghìn tỷ đồng và vay liên ngân hàng tăng 35% kể từ đầu năm lên 51 nghìn tỷ đồng.

Tỷ lệ tiền gửi không kỳ hạn gần như đi ngang so với quý trước ở mức 18,8% từ 18,6% tại thời điểm cuối Q1/2024.

Tỷ lệ NIM vẫn ở mức vừa phải

Tỷ lệ NIM Q2/2024 giảm 9 điểm cơ bản so với quý trước (giảm 34 điểm cơ bản so với cùng kỳ) xuống 3,66%, do lãi suất cho vay giảm 24 điểm cơ bản so với quý trước (giảm 249 điểm cơ bản so với cùng kỳ) xuống 7,62% và chi phí huy động giảm 20 điểm cơ bản so với quý trước (giảm 217 điểm cơ bản so với cùng kỳ) xuống 4,21%.

STB vẫn duy trì chiến lược hỗ trợ cho vay khách hàng, từ đó ảnh hưởng một phần tới tỷ lệ NIM. Chúng tôi tin rằng tỷ lệ NIM sẽ có xu hướng tăng kể từ năm 2025 nhờ nhu cầu tín dụng hồi phục và STB không cần tiếp tục hỗ trợ lãi suất cho khách hàng. Ngân hàng chia sẻ rằng tỷ lệ NIM mục tiêu dài hạn vào khoảng 4-4,2%.

Thu nhập lãi thuần Q2/2024 của STB tăng 6% so với cùng kỳ đạt 6.117 tỷ đồng, từ đó thu nhập lãi thuần 6 tháng đầu năm 2024 đạt 12.067 tỷ đồng (tăng 4% so với cùng kỳ), bằng 48% dự báo cả năm của chúng tôi.

Thu nhập ngoài lãi tăng nhẹ nhờ lãi thuần HĐ kinh doanh ngoại hối

Thu nhập ngoài lãi Q2/2024 tăng 5% so với cùng kỳ đạt 1.038 tỷ đồng, nhờ lãi thuần HĐ dịch vụ (tăng 5% so với cùng kỳ đạt 742 tỷ đồng) và lãi thuần HĐ kinh doanh ngoại hối (tăng 25% so với cùng kỳ đạt 306 tỷ đồng). Nhu cầu giao dịch ngoại tệ Q2 tăng lên do đồng nội tệ mất giá so với đồng USD là nguyên nhân chính hỗ trợ lãi thuần HĐ kinh doanh ngoại hối của STB.

Chi phí hoạt động tăng lên

Tổng chi phí hoạt động tăng 31% so với cùng kỳ trong Q2/2024 lên 4.001 tỷ đồng. Trong đó, chi phí tiền lương tăng 15% so với cùng kỳ lên 1.963 tỷ đồng trong khi chi phí liên quan đến tài sản tăng 6% so với cùng kỳ lên 664 tỷ đồng. Trong quý, số lượng nhân viên gần như giữ nguyên là 18.514 nhân viên. Hệ số CIR hàng quý tăng lên 55,9% từ 45,2% trong Q2/2023.

Bức tranh trái chiều về chất lượng tài sản

Ở phần ‘ngân hàng tốt’, tỷ lệ nợ xấu của STB tăng nhẹ lên 2,43% (từ 2,28% trong Q1/2024) và tỷ lệ nợ nhóm 2 giảm xuống 0,70% (từ 0,85% quý trước). Hệ số LLR tăng vẫn giữ nguyên ở mức khoảng 70% tại thời điểm cuối Q2/2024. Về khoản cho vay đối với Bamboo Airways (BAV, Chưa niêm yết), HSC tin rằng STB sẽ không cho BAV vay thêm nữa (theo chia sẻ tại ĐHCĐ năm 2024, giá trị khoản vay hiện là 3,5 nghìn tỷ đồng, tương đương 0,7% tổng dư nơ cho vay). Khoản vay này có vẻ sẽ cải thiện một chút nhờ xu hướng hồi phục tốt của ngành hàng không (BAV đã ghi nhận lợi nhuận thuần đạt 236 tỷ đồng trong năm 2023 sau khi ghi nhận lỗ lớn trong những năm trước đó), khi nhận được sự hỗ trợ từ phía các bộ ban ngành Chính phủ & các tổ chức kinh tế. Mặc dù vẫn sẽ mất nhiều thời gian để phục hồi, nhưng triển vọng của hãng hàng không này đã tốt hơn trước đó.

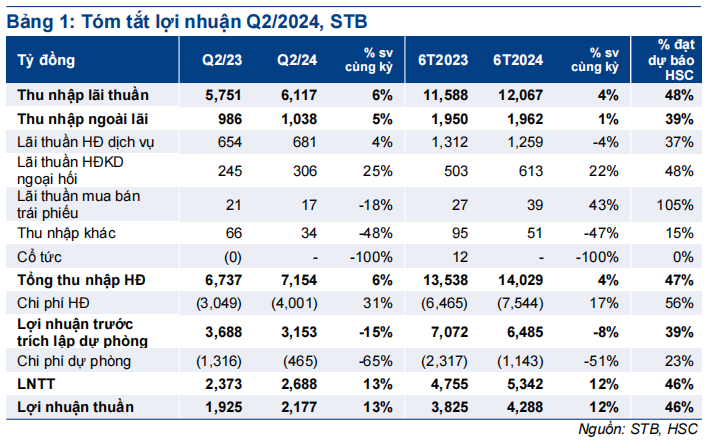

Chi phí dự phòng Q2/2024 giảm 65% so với cùng kỳ xuống 465 tỷ đồng, theo đó chi phí tín dụng giảm xuống 0,38% (từ lần lượt 1,19% và 0,57% trong Q2/2023 và Q1/2024). Lưu ý rằng quá trình tái cơ cấu của STB (thanh lý tài sản tồn đọng) đã gần hoàn tất, từ đó có thể giúp chi phí dự phòng giảm xuống. Nợ xấu của STB tại thời điểm cuối Q2/2024 (Bảng 2) giảm xuống 9,4 nghìn tỷ đồng từ 10,6 nghìn tỷ đồng trong Q1/2024 (tương đương 1,32% tổng tài sản, giảm từ 1,53% tại thời điểm cuối Q1/2024). Số dư trái phiếu VAMC thuần giảm xuống 623 tỷ đồng từ 1,4 nghìn tỷ đồng trong quý trước.

HSC duy trì khuyến nghị Mua vào và giá mục tiêu

Nhìn chung, hoạt động tái cơ cấu của STB đã diễn ra đúng kế hoạch mặc dù có chậm hơn một chút so với dự đoán của chúng tôi. HSC vẫn giữ nguyênquan điểm STB sẽ hoàn thành tái cơ cấu vào giữa năm 2025 và dự báo lợi nhuận của Ngân hàng trong năm 2025 sẽ tăng trưởng 37% với hệ số ROE đạt 21%.

STB đang giao dịch với P/B dự phóng năm 2024 là 0,89 lần, thấp hơn 15% so với bình quân nhóm NHTM tư nhân ở mức 1,05 lần. HSC duy trì khuyến nghị và giá mục tiêu.