Tập đoàn Bảo Việt (BVH): LNTT Q2/2024 tăng 5,3%, sát với dự báo

Nguồn: HSC

LNTT Q2/2024 tăng 5,3%, sát với dự báo

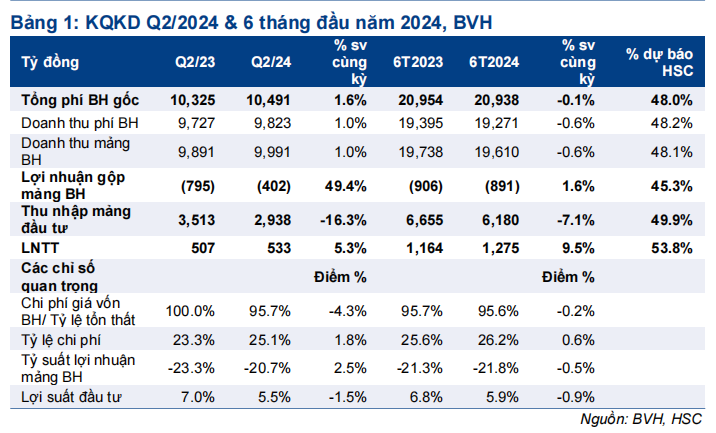

- LNTT Q2/2024 đạt 533 tỷ đồng, tăng 5,3%. LNTT 6 tháng đầu năm 2024 đạt 1.275 tỷ đồng, tăng 9,5%. Kết quả này sát với dự báo của chúng tôi.

- Phí bảo hiểm nhân thọ tăng 0,5%, quý tăng đầu tiên sau 4 quý sụt giảm liên tiếp, kết quả này sát với dự báo của chúng tôi. Tỷ suất lợi nhuận mảng bảo hiểm cao hơn một chút so với kỳ vọng trong khi lợi suất đầu tư giảm mạnh hơn dự báo.

- Sau khi giá cổ phiếu giảm 6% trong 1 tháng qua, BVH đang giao dịch với P/B trượt dự phóng 1 năm là 1,3 lần, thấp hơn 1,4 lần độ lệch chuẩn so với bình quân quá khứ. HSC duy trì dự báo và khuyến nghị Mua vào.

Sự kiện: Công bố KQKD Q2/2024 vào ngày 30/7/2024

BVH đã công bố BCTC Q2/2024 vào ngày 30/7/2024 với LNTT đạt 533 tỷ đồng, tăng 5,3% so với cùng kỳ. Từ đó, LNTT 6 tháng đầu năm 2024 đạt 1.275 tỷ đồng, tăng 9,5% so với cùng kỳ. Kết quả này nhìn chung sát với dự báo của chúng tôi với tỷ suất lợi nhuận mảng bảo hiểm cao hơn kỳ vọng bù trừ với việc lợi suất đầu tư thấp hơn kỳ vọng một chút.

Phí bảo hiểm nhân thọ tăng trở lại sau 4 quý sụt giảm

Tổng phí bảo hiểm gốc đạt 10.491 tỷ đồng, tăng 1,6% so với cùng kỳ. Tính chung 6 tháng đầu năm 2024, tổng phí bảo hiểm gốc đi ngang so với cùng kỳ. Đáng chú ý, phí bảo hiểm nhân thọ tăng 0,5%, quý tăng đầu tiên sau 4 quý sụt giảm liên tiếp. Trong khi đó, theo số liệu sơ bộ của Tổng cục Thống kê, tổng phí bảo hiểm toàn thị trường giảm 6,6% trong Q2/2024, nhiều khả năng do phí bảo hiểm nhân thọ sụt giảm mạnh. Kết quả tích cực này sát với dự báo của chúng tôi.

Tỷ suất lợi nhuận mảng bảo hiểm tiếp tục cải thiện

Tỷ suất lợi nhuận mảng bảo hiểm cải thiện từ -23,3% trong Q2/2023 lên -20,7% trong Q2/2024, từ đó lỗ gộp mảng bảo hiểm giảm từ 795 tỷ đồng xuống 402 tỷ đồng. Kết quả này là nhờ hệ số chi phí giá vốn mảng bảo hiểm nhân thọ tiếp tục cải thiện (chi phí bồi thường cộng với chi phí dự phòng chia cho phí bảo hiểm nhân thọ), giảm từ mức đỉnh 109,1% trong Q3/2023 xuống 105,5% trong Q2/2024, sát với dự báo của chúng tôi. Tuy nhiên, mức độ cải thiện lớn hơn một chút so với dự báo đã khiến lợi nhuận mảng bảo hiểm tốt hơn kỳ vọng.

Chuyển dịch nhẹ sang TPDN, lợi suất giảm mạnh hơn dự kiến

Tỷ trọng TPDN tăng nhẹ lên 10,2% trong Q2/2024, từ 8,1% trong Q1/2024 và 8,7% trong Q4/2023.

Từ đó, tổng tỷ trọng trái phiếu tăng lên 41,1% trong Q2/2024 từ 38,3% trong Q1/2024 và 39,8% trong Q4/2023. Tiền mặt & tiền gửi vẫn chiếm tỷ trọng lớn nhất khoảng 55,1% tổng tiền mặt & tài sản đầu tư.

Lợi suất đầu tư giảm mạnh hơn dự báo do lợi suất tiền mặt & tiền gửi giảm 83 điểm cơ bản so với quý trước (so với dự báo của chúng tôi là giảm 60 điểm cơ bản) và lợi suất trên thị trường chứng khoán không thuận lợi. Tuy nhiên, lợi suất trái phiếu vẫn đi ngang so với quý trước và tốt hơn kỳ vọng của chúng tôi nhờ việc phân bổ lại tỷ trọng như đã phân tích ở trên. Nhìn chung, lợi suất đầu tư bình quân Q2/2024 giảm 150 điểm cơ bản so với cùng kỳ và giảm 77 điểm cơ bản so với quý trước xuống 5,5%, từ đó gây sức ép lên thu nhập đầu tư, giảm 16,3% so với cùng kỳ.

HSC duy trì giá mục tiêu và khuyến nghị Mua vào

Lợi nhuận thuần 6 tháng đầu năm 2024 sát với dự báo của chúng tôi nhờ lợi nhuận mảng bảo hiểm tốt hơn dự báo bù đắp lãi đầu tư thấp hơn kỳ vọng. Sau khi giá cổ phiếu giảm 6% trong 1 tháng qua, BVH đang giao dịch với P/B trượt dự phóng 1 năm là 1,3 lần, thấp hơn 1,4 độ lệch chuẩn so với bình quân quá khứ. HSC duy trì giá mục tiêu và khuyến nghị Mua vào.