TCT Điện lực Dầu khí Việt Nam (POW): Q2/2024 KQKD kém khả quan; lợi nhuận thấp hơn dự báo

Nguồn: HSC

Q2/2024: KQKD kém khả quan; lợi nhuận thấp hơn dự báo

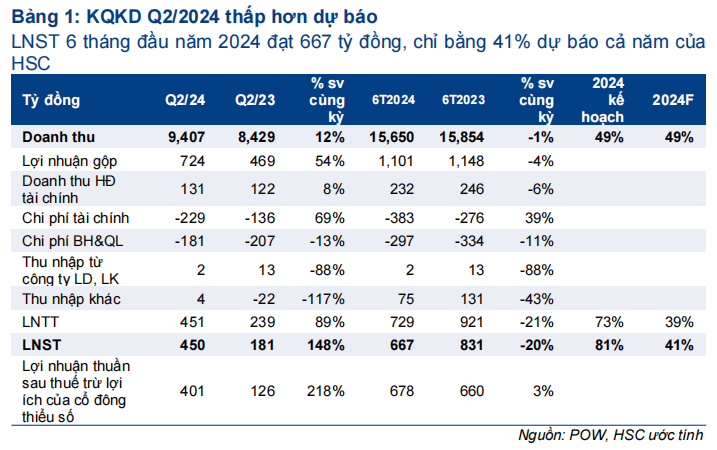

- Trong nửa đầu năm 2024, POW ghi nhận 512 tỷ đồng lợi nhuận thuần, giảm 20% so với cùng kỳ, hoàn thành 81% KHKD năm 2024 BLĐ đề ra và chỉ đạt 41% dự báo cho cả năm của HSC.

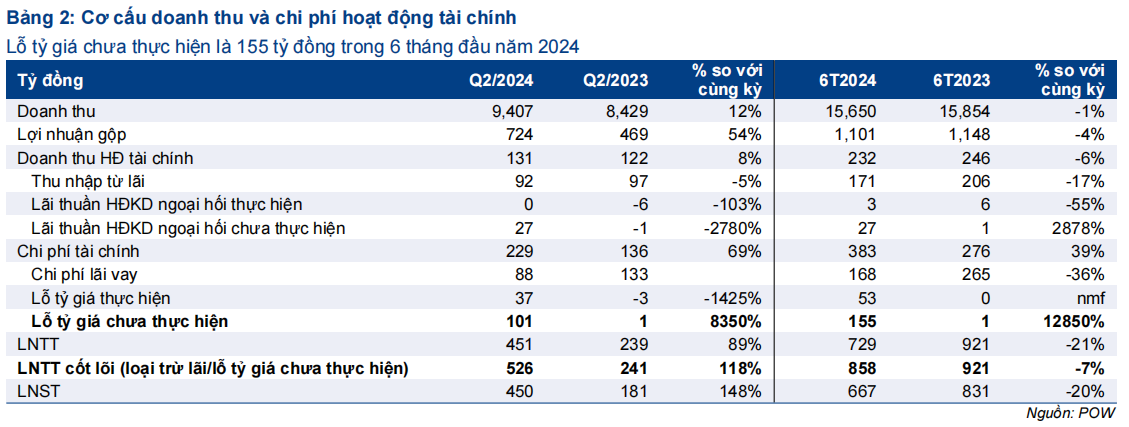

- Lợi nhuận giảm do chi phí tài chính tăng từ khoản lỗ tỷ giá chưa thực hiện 101 tỷ đồng. Công ty đang trong quá trình vay 870 triệu USD để phát triển hai nhà máy điện khí, hiện vẫn chờ đường dây truyền tải điện.

- HSC đang xem xét lại khuyến nghị đối với POW và giá mục tiêu theo phương pháp DCF sau khi có KQKD Q2/2024.

Sự kiện: KQKD Q2/2024 thấp hơn dự báo

POW báo cáo lợi nhuận thuần Q2/2024 đạt 450 tỷ đồng (tăng 148% so với cùng kỳ), và doanh thu đạt 9,4 nghìn tỷ đồng (tăng 12% so với cùng kỳ). Trong nửa đầu năm 2024, POW ghi nhận lợi nhuận thuần ở mức 667 tỷ đồng, giảm 20% so với cùng kỳ, hoàn thành 81% KHKD năm 2024 BLĐ đề ra và đạt 41% dự báo cho cả năm của HSC.

Chi phí tài chính tăng kéo giảm lợi nhuận

Giai đoạn nửa đầu năm thường là mùa cao điểm ghi nhận lợi nhuận của POW. Chẳng hạn như giai đoạn 6 tháng đầu năm 2023 đã đóng góp 61% lợi nhuận của cả năm 2023. Trong Q2/2024, chi phí tài chính tăng 69% so với cùng kỳ lên 229 tỷ đồng do khoản lỗ tài chính chưa thực hiện 101 tỷ đồng, trong khi POW đang trong quá trình vay 870 triệu USD để đầu tư vào Nhà máy Điện khí Nhơn Trạch 3 và Nhơn Trạch 4 (NT3, NT4) tại Đồng Nai. Các khoản vay để phát triển NT3 và NT4 đã được ký vào cuối năm 2023, nhưng sẽ được giải ngân chủ yếu vào cuối năm 2024 và 2025. Hai nhà máy này vẫn đang chờ đường dây truyền tải điện, nhưng POW có thể sẽ sử dụng đường dây truyền tải có sẵn của nhà máy Nhơn Trạch 1 và Nhơn Trạch 2 để chạy thử nghiệm cho nhà máy NT3. Theo như trao đổi với BLĐ, trách nhiệm xây dựng các đường dây truyền tải điện thuộc về EVN, chứ không phải Công ty. POW dự kiến vận hành thương mại NT3 vào cuối năm 2024 và NT4 vào giữa năm 2025.

HSC đang xem xét lại khuyến nghị và giá mục tiêu theo phương pháp DCF

Tiềm năng tăng trưởng

- Tiếp tục ghi nhận doanh thu từ tiền bồi thường bảo hiểm tại Nhà máy Nhiệt điện Vũng Áng 1. Từ năm 2023 đến nay, POW đã nhận được 300-400 tỷ đồng trên tổng số 1 nghìn tỷ đồng.

Rủi ro lợi nhuận và định giá thấp hơn dự báo

- Lượng khí đầu vào từ nguồn trong nước cung cấp cho các Nhà máy điện Cà Mau 1 & 2 và Nhơn Trạch 1 & 2 giảm.

- Kế hoạch vận hành thương mại của các nhà máy nhiệt điện NT3 và NT4 bị trì hoãn.