Tổng CTCP Công trình Viettel (CTR): Tăng trưởng khiêm tốn, TowerCo đúng tiến độ

Nguồn: HSC

Tăng trưởng khiêm tốn, TowerCo đúng tiến độ

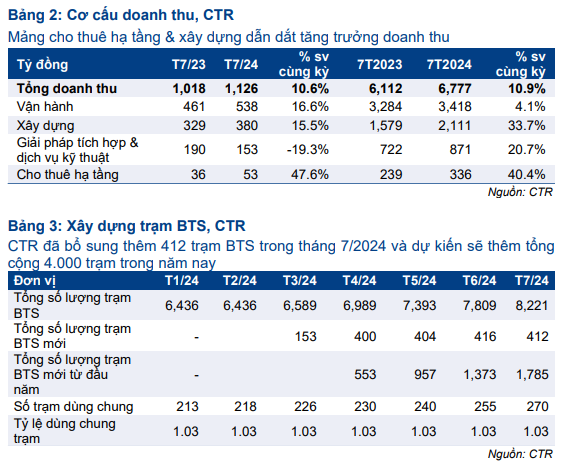

- CTR báo cáo KQKD tháng 7/2024 với doanh thu và LNTT đạt lần lượt 1.126 tỷ đồng (tăng 11% so với cùng kỳ) và 58 tỷ đồng (tăng 1% so với cùng kỳ). Tỷ suất LNTT giảm là do chi phí khấu hao và lỗ tài chính tăng.

- Trong tháng 7, CTR lắp đặt thêm 412 trạm BTS mới, nâng tổng số trạm BTS tính đến cuối tháng báo cáo lên 8.221 trạm, đúng tiến độ cho mục tiêu 10.000 trạm vào cuối năm nay.

- Lũy kế 7 tháng đầu năm 2024, doanh thu và LNTT đạt lần lượt 6.777 tỷ đồng (tăng 11% so với cùng kỳ) và 363 tỷ đồng (tăng 4% so với cùng kỳ). Kết quả này sát với dự báo của HSC, hoàn thành lần lượt 51% và 54% dự báo doanh thu là lợi nhuận cho cả năm 2024.

- Chúng tôi duy trì khuyến nghị Tăng tỷ trọng đối với CTR và giữ nguyên giá mục tiêu 145.000đ (tiềm năng tăng giá 19,8%).

Sự kiện: Công bố KQKD tháng 7 và 7 tháng đầu năm 2024

Doanh thu và LNTT trong tháng 7/2024 tăng lần lượt 11% và 1% so với cùng kỳ đạt 1.126 tỷ đồng và 58 tỷ đồng. Trong khi đó, doanh thu và LNTT trong 7 tháng đầu năm 2024 tăng lần lượt 11% và 4% so với cùng kỳ đạt 6.777 tỷ đồng và 363 tỷ đồng.

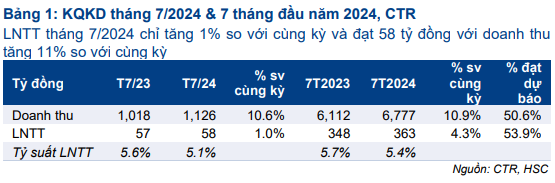

Các kết quả trên sát với dự báo của chúng tôi, hoàn thành lần lượt 51% và 54% dự báo doanh thu là lợi nhuận cho cả năm 2024. Mảng cho thuê hạ tầng và mảng xây dựng là động lực tăng trưởng doanh thu. Chi tiết như sau:

- Doanh thu mảng cho thuê hạ tầng tăng 48% so với cùng kỳ trong tháng 7 đạt 53 tỷ đồng và tăng 40% so với cùng kỳ trong 7 tháng đầu năm 2024 đạt 336 tỷ đồng, nhờ phân khúc towerco đẩy nhanh tiến độ lắp đặt trạm BTS. Trong tháng 7/2024, CTR lắp đặt thêm 412 trạm BTS mới, nâng tổng số trạm BTS tính đến cuối tháng báo cáo lên 8.221 trạm (cao hơn 1.785 trạm so với thời điểm cuối năm 2023). Kết kết quả trên, CTR đã củng cố vững chắc hơn nữa vị thế là một towerco hàng đầu Việt Nam và đạt tiến độ cho kế hoạch 10.000 trạm vào cuối năm nay. Hiện tổng số trạm BTS là 270, dẫn đến tỷ lệ dùng chung trạm ở mức 1,03 lần, không đổi so với năm ngoái.

- Doanh thu mảng xây dựng tăng 16% so với cùng kỳ trong tháng 7 lên 380 tỷ đồng và tăng 34% trong 7 tháng đầu năm 2024 lên 2.111 tỷ đồng, dẫn dắt bởi phân khúc xây dựng dân dụng.

- Doanh thu mảng vận hành tăng 17% so với cùng kỳ trong tháng 7 lên 538 tỷ đồng và tăng 4% trong 7 tháng đầu năm 2024 lên 3.418 tỷ đồng.

- Trong khi đó, doanh thu mảng giải pháp tích hợp và dịch vụ kỹ thuật giảm 19% so với cùng kỳ trong tháng 7 đạt 153 tỷ đồng, nhưng tăng 21% so với cùng kỳ trong 7 tháng đầu năm đạt 871 tỷ đồng.

Mặc dù Công ty không cung cấp thông tin chi tiết, chúng tôi nghi ngờ rằng sự sụt giảm tỷ suất LNTT (5,1% trong tháng 7/2024 và 5,4% trong 7 tháng đầu năm 2024, so với 5,6% trong tháng 7/2023 và 5,7% trong 7 tháng đầu năm 2023) là do chi phí khấu hao và lỗ tài chính tăng.

Duy trì khuyến nghị Tăng tỷ trọng, giữ nguyên giá mục tiêu

HSC giữ nguyên dự báo KQKD, với lợi nhuận thuần kỳ vọng tăng trưởng 4% trong năm nay (đạt 539 tỷ đồng), sau đó tăng trưởng mạnh 24% trong năm 2025 và 2026 (đạt lần lượt 670 tỷ đồng và 832 tỷ đồng).

Trong khi đó, EBITDA được dự báo tăng trưởng 15% trong năm nay (đạt 1.014 tỷ đồng), sau đó tăng trưởng mạnh 48% trong năm 2025 (đạt 1.500 tỷ đồng) và tăng 32% trong năm 2026 (đạt 1.981 tỷ đồng) nhờ các khoản đầu tư vào mảng cho thuê hạ tầng mang lại lợi nhuận.

Dự báo hiện tại của chúng tôi cho thấy, CTR đang giao dịch với EV/EBITDAđ.c dự phóng năm 2024, 2025, và 2026 lần lượt là 17,3 lần, 11,4 lần, và 8,6 lần. Với định giá năm 2025 và 2026, cổ phiếu giao dịch thấp hơn các công ty cùng ngành trên toàn cầu nhờ EBITDA của CTR tăng mạnh. Cổ phiếu cũng có EV/EBITDA trượt dự phóng 1 năm là 13,1 lần, cao hơn bình quân quá khứ ở mức 10,8 lần. Điều này không quá ngạc nhiên vì cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn trong quá trình chuyển đổi từ nhà thầu sang một towerco.

HSC vẫn ưa thích CTR vì đây là một towerco hàng đầu Việt Nam và đối tượng hưởng lợi lớn nhất từ chủ trương thương mại hóa mạng 5G. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng đối với CTR và giữ nguyên giá mục tiêu 145.000đ (tiềm năng tăng giá 19,8%).