Vật liệu - Hóa chất: Triển vọng giá urê tích cực hỗ trợ lợi nhuận

Nguồn: HSC

Triển vọng giá urê tích cực hỗ trợ lợi nhuận

- Giá urê toàn cầu dự kiến sẽ tiếp tục ở mức tốt trong hai năm tới, nhờ ước tính nhu cầu tăng trưởng hàng năm ở mức 1,5%, trong khi sản lượng urê sẽ vẫn ở mức thấp hơn giai đoạn trước chiến tranh Nga/Ukraine do một số nhà máy ở châu Âu đóng cửa vĩnh viễn, xuất khẩu từ Trung Quốc giảm, cũng như công suất mới đưa vào hoạt động hạn chế.

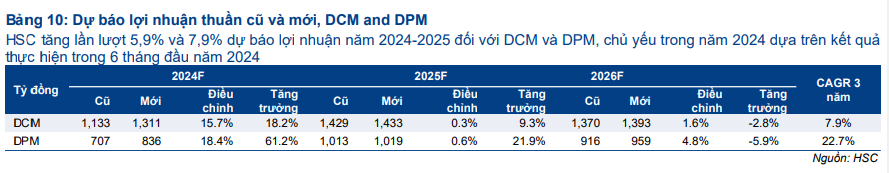

- Dựa trên kết quả phân tích các xu hướng liên quan đến giá bán và chi phí đầu vào, HSC tăng bình quân lần lượt 5,9% và 7,9% dự báo lợi nhuận cho giai đoạn 2024-2026 đối với DCM và DPM.

- Với triển vọng lợi nhuận tích cực hơn, chúng tôi tăng lần lượt 2,5% và 5,7% giá mục tiêu đối với DCM và DPM, cũng như nâng khuyến nghị lên Tăng tỷ trọng đối với 2 cổ phiếu này, với tiềm năng tăng giá 11% và 17%. DPM là lựa chọn hàng đầu của chúng tôi.

Nửa đầu năm 2024: Xu hướng giá urê tích cực hỗ trợ lợi nhuận

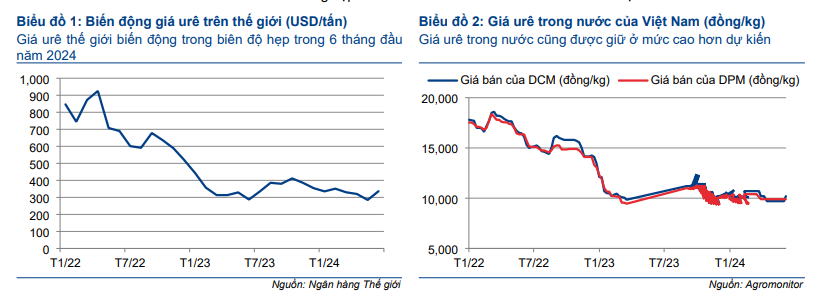

Trong Q2/2024, giá urê toàn cầu ở mức cao nhất trong khung dự báo của thị trường, dao động trong khoảng 280-320 USD/tấn, chủ yếu do khan hiếm nguồn cung do cắt giảm sản lượng ở Ai Cập và Trinidad. Đáng lưu ý, sản lượng xuất khẩu từ Trung Quốc cũng giảm đáng kể (ước tính đạt 135.000 tấn trong nửa đầu năm 2024 so với 1 triệu tấn trong nửa đầu năm 2023).

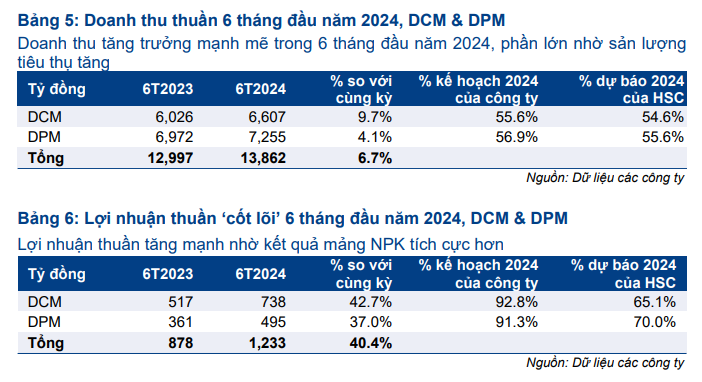

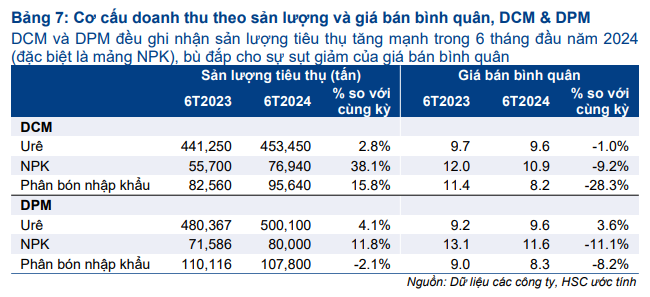

Nhờ đó, giá urê trong nước neo ở mức cao và có lợi cho các doanh nghiệp sản xuất/kinh doanh urê, với giá bán dao động khoảng 9.400-9.800đ/kg. Điều này giúp 2 doanh nghiệp sản xuất urê trong danh sách khuyến nghị của chúng tôi báo cáo KQKD Q2/2024 với tổng doanh thu thuần và lợi nhuận thuần tăng 6,7% và 40,4% so với cùng kỳ nhờ tỷ suất lợi nhuận gộp tăng.

Điều chỉnh tăng dự báo lợi nhuận thuần giai đoạn 2024-2026

HSC dự báo giá urê toàn cầu sẽ tiếp tục thuận lợi, đặc biệt trong 2 năm tới, nhờ nhu cầu tăng hàng năm ở mức 1,5% (nguồn: Hiệp hội Phân bón toàn cầu) do sản lượng sản xuất dự kiến vẫn ở mức thấp hơn so với thời điểm trước chiến tranh Nga/Ukraina, việc kiểm soát nguồn cung ở Trung Quốc, cũng như công suất mới đưa vào hoạt động hạn chế.

Với triển vọng tích cực đến từ giá urê toàn cầu, cũng như KQKD khả quan trong nửa đầu năm 2024, HSC điều chỉnh tăng bình quân lần lượt 5,9% và 7,9% dự báo lợi nhuận thuần cho giai đoạn 2024-2026 đối với DCM và DPM. Dự báo mới của chúng tôi cho thấy lợi nhuận thuần của hai công ty tăng trưởng với tốc độ CAGR 3 năm lần lượt ở mức 7,9% và 22,7%.

Sau khi điều chỉnh tăng dự báo lợi nhuận, chúng tôi tăng 5,7% giá mục tiêu đối với DPM lên 40.800đ, với tiềm năng tăng giá 17% và duy trì khuyến nghị Tăng tỷ trọng. DPM đang giao dịch với P/E trượt dự phóng 1 năm là 14,2 lần, chỉ cao hơn 0,2 độ lệch chuẩn so với bình quân từ tháng 1/2021 ở mức 12,6 lần. DPM là cổ phiếu phân bón ưa thích của chúng tôi ở thời điểm hiện tại nhờ định giá thấp so với bình quân quá khứ, và tiềm năng tăng giá cao.

Chúng tôi cũng tăng 2,5% giá mục tiêu theo phương pháp DCF đối với DCM lên 41.600đ, với tiềm năng tăng giá 11% và duy trì khuyến nghị Tăng tỷ trọng. DCM đang giao dịch với P/E trượt dự phóng 1 năm là 14,2 lần, cao hơn bình quân từ tháng 1/2021 ở mức 9 lần. Với triển vọng lợi nhuận tích cực hơn, nhờ công suất sản xuất được nâng cao và điều kiện thị trường thuận lợi, cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn.