5 bẫy tâm lý phổ biến mà nhà đầu tư nên tránh

Song song cùng những cơ hội hấp dẫn, thị trường đầu tư luôn tràn đầy những rủi ro và cạm bẫy nguy hiểm. Hãy cùng tìm hiểu về 5 bẫy tâm lý phổ biến mà phần lớn các nhà đầu tư đều từng mắc phải ít nhất một lần khi tham gia đầu tư chứng khoán qua bài viết dưới đây.

Một thực tế mà ai cũng biết, đó chính là bộ não con người là một kỳ quan có khả năng thực hiện nhiều kỹ năng về tư duy như toán học, giải quyết vấn đề và giao tiếp mà không loài sinh vật nào trên thế giới hiện tại có thể so sánh được.

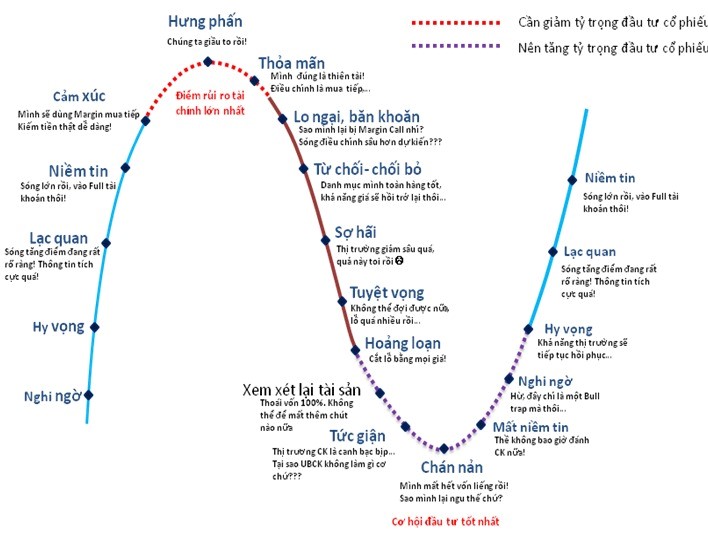

Tuy nhiên, khi nói đến đầu tư, con người thỉnh thoảng sẽ đưa ra những quyết định sai lầm và thường không học được từ những sai lầm của chính họ. Họ thường trải qua một chu kỳ những “cung bậc cảm xúc” theo nhiều giai đoạn khác nhau (như hình minh họa).

Mặc dù tâm trí con người vô cùng độc đáo, nhưng mọi người vẫn trở thành nạn nhân của những cạm bẫy tâm lý có thể gây ra hậu quả nghiêm trọng trên thị trường đầu tư tài chính. Điều này đã tạo tiền đề để phát triển nên Lý thuyết Kinh tế hành vi, cụ thể hơn là Tài chính hành vi, một lĩnh vực với mục đích làm sáng tỏ hành vi của nhà đầu tư trên thị trường tài chính.

Sau đây là những cạm bẫy tâm lý mà nhà đầu tư nên tránh.

1. Bẫy tâm lý neo đậu

Xu hướng neo đậu xảy ra khi mọi người dựa dẫm quá nhiều vào một điểm tham chiếu trong quá khứ khi đưa ra quyết định cho tương lai – nghĩa là họ bị ‘neo chặt’ vào quá khứ. Trong phân tích kỹ thuật có thể gọi là “hỗ trợ, kháng cự”. Sự ưu tiên này có thể gây ra nhiều vấn đề cho các nhà đầu tư và là một khái niệm quan trọng trong tài chính hành vi.

Ví dụ: Nếu bạn đã từng chốt lời với một cổ phiếu trong lần đầu tiên đầu tư vào nó, nhận thức của bạn về lợi nhuận kỳ vọng trong tương lai của cổ phiếu là tích cực ngay khi có thể có những dấu hiệu rõ ràng cho thấy cổ phiếu có thể giảm giá.

Cách phòng tránh

Điều quan trọng cần nhớ là thị trường tài chính rất khó lường, đồng thời hiểu được thực tế rằng bất kỳ công ty nào cũng có thể tồn tại hôm nay và biến mất vào ngày mai. Vì vậy bạn cần duy trì sự linh hoạt và tìm kiếm một Broker chuyên nghiệp khi không chắc chắn về việc đưa ra quyết định đầu tư.

2. Tâm lý đám đông

Còn được gọi là “hành vi bầy đàn”, là một chiến thuật được truyền lại từ tổ tiên chúng ta và tin rằng đó là sức mạnh của số lượng. Thật không may, không phải mọi lúc chiến lược này cũng là chiến lược tốt nhất trên thị trường, vì chạy theo đám đông không phải lúc nào cũng là nước đi đúng đắn.

Trớ trêu thay, tâm lý bầy đàn này của các nhà đầu tư lại là nguyên nhân chính dẫn đến ‘bong bóng’ trên thị trường tài chính. Các nhà đầu tư thường kêu gọi nhau theo tư tưởng ‘bầy đàn’ để bảo đảm vị thế của họ và đưa ra quyết định dựa trên các xu hướng trong quá khứ hoặc dựa trên các nhà đầu tư đã thành công với cùng một loại cổ phiếu trong quá khứ. Tuy nhiên, mọi người nhanh chóng bán phá giá cổ phiếu khi một công ty nhận được thông tin xấu hoặc mua vào điên cuồng khi cổ phiếu tăng giá tốt.

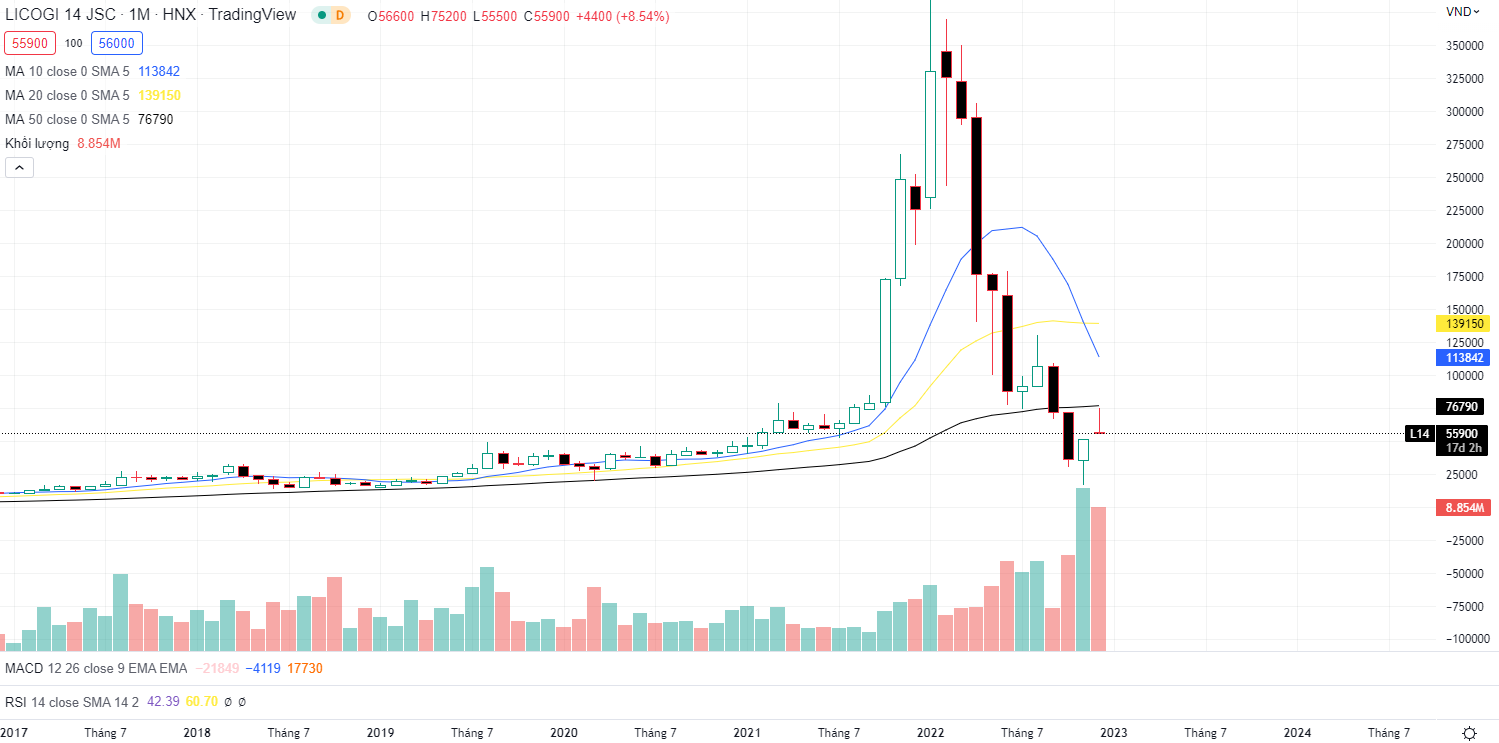

Ví dụ về tâm lý đám đông (cổ phiếu L14 – sàn HNX)

Cách phòng tránh

Là một nhà đầu tư, bạn nên thực hiện phân tích và nghiên cứu của riêng mình về mọi quyết định đầu tư, tránh bị cám dỗ theo số đông.

3. Ám ảnh mất mát

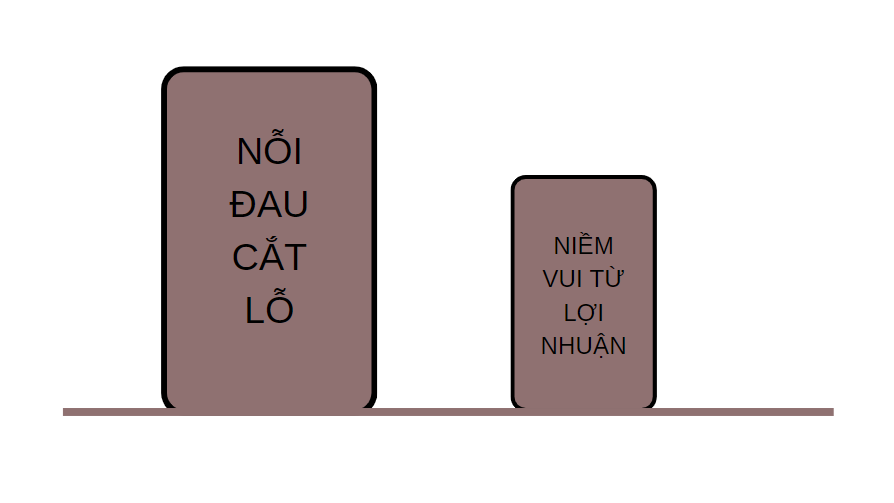

Ám ảnh mất mát là khi mọi người cố gắng hết sức để tránh thua lỗ, bởi vì nỗi sợ và nỗi đau về sự mất mát tiền bạc có tác động mạnh gấp đôi so với niềm vui khi nhận được từ tài khoản lãi. Nói một cách đơn giản, mất 100 ngàn đau đớn gấp đôi so với việc kiếm được 100 ngàn.

Là con người, sẽ đều bị chi phối bởi cảm xúc, chúng ta thường đưa ra quyết định để tránh thua lỗ, điều này có thể liên quan đến việc các nhà đầu tư rút tiền của họ ra khỏi thị trường khi có sự sụt giảm dẫn đến việc tích lũy tiền mặt nhiều hơn để tránh thua lỗ sau khi thị trường điều chỉnh.

Tuy nhiên, cái mà họ gọi đó là sự an toàn khi thoát khỏi thị trường khi nó không ổn định chỉ dẫn đến việc một lượng tiền mặt lớn sẽ lưu thông trong nền kinh tế, điều này là một trong những nguyên nhân gây ra lạm phát. Trong cuộc khủng hoảng tài chính năm 2007, đã có 943 tỷ đô la tiền mặt tăng lên trong nền kinh tế Mỹ.

Cách phòng tránh

Các nhà đầu tư có thể tránh bẫy sợ thua lỗ bằng cách trao đổi với Broker chuyên nghiệp của họ, hay một cố vấn tài chính để tìm hiểu cách cắt lỗ và tối ưu hóa danh mục đầu tư của họ, từ đó có thể thu được lợi nhuận cao hơn.

4. Sự tự tin

Sự tự tin là một điểm mạnh khi làm bất cứ việc gì, kể cả đầu tư vào thị trường chứng khoán. Điều đó là tốt, nhưng sự tự tin thái quá hoặc tự ái có thể dẫn đến sự lụi bại của nhà đầu tư. Nhiều nhà đầu tư, đặc biệt là những người đã học những khóa học về tài chính, có hiểu biết tốt về cách hoạt động của thị trường chứng khoán thường tin rằng họ biết nhiều hơn một cố vấn tài chính chuyên nghiệp.

Điều quan trọng cần nhớ là thị trường tài chính là một hệ thống phức tạp được tạo thành từ nhiều yếu tố khác nhau và một cá nhân không thể đọc hiểu hay dẫn dắt thị trường. Nhiều nhà đầu tư trong quá khứ đã mất một khoản tiền lớn chỉ vì họ rơi vào tâm lý quá tự tin và từ chối nghe lời khuyên của ai khác.

Cách phòng tránh

Tự tin thái quá là sự bất cẩn nguy hiểm nhất đối với một nhà giao dịch. Hãy luôn lắng nghe lời khuyên của người khác, đặc biệt là những người có kinh nghiệm đầu tư hoặc là chuyên gia trên thị trường tài chính. Họ sẽ luôn cho bạn thêm góc nhìn và trải nghiệm thị trường mà bạn không biết.

5. Bẫy tâm lý xu hướng

Bẫy xu hướng là khi các nhà đầu tư tìm kiếm thông tin và xác nhận ý kiến của một người đã thành công trước đó và bỏ qua bất kỳ điều gì bác bỏ nó.

Khi đầu tư vào một cổ phiếu cụ thể mà họ tin rằng sẽ mang lại lợi nhuận tốt, nhà đầu tư sẽ lọc ra bất kỳ thông tin nào đi ngược lại niềm tin của họ. Họ sẽ tiếp tục tìm lời khuyên từ những người đã cho họ lý do để mua cổ phiếu và tiếp tục mắc sai lầm. Điều này dẫn đến việc ra quyết định thiên vị, vì các nhà đầu tư có xu hướng chỉ nhìn vào một mặt của đồng xu.

Chẳng hạn, một nhà đầu tư sẽ tiếp tục nắm giữ một cổ phiếu đang giảm giá trị chỉ vì người khác cũng đang làm như vậy. Các nhà đầu tư cùng mục đích cho nhau thêm những lý do giữ khoản đầu tư của họ. Tuy nhiên, điều này sẽ không hiệu quả về lâu dài vì cả hai nhà đầu tư đều có thể bị thu lỗ. Các nhà đầu tư nên tìm kiếm những quan điểm mới về một cổ phiếu và tiến hành phân tích khách quan về khoản đầu tư của họ.

Cách phòng tránh

Hãy mặc định rằng ý kiến và con đường của người khác chỉ là tham khảo. Bạn nên xác nhận lại và thực hiện các luận điểm phản biện. Nếu xác nhận đúng, bạn có thể đi theo. Trong trường hợp ngược lại, nhà giao dịch nên theo dõi thị trường khi chưa có xu hướng rõ ràng.

Làm thế nào để một nhà đầu tư có thể vượt qua những cạm bẫy tâm lý này ?

Tâm trí con người rất phức tạp và có nhiều yếu tố cả bên trong và bên ngoài có thể ảnh hưởng đến các quyết định mà chúng ta đưa ra. Những áp lực mà chúng ta phải đối mặt trong xã hội khiến chúng ta dễ bị cám dỗ và rơi vào 5 bẫy tâm lý được liệt kê ở trên. Quá tự nhiên, tìm kiếm sự công nhận từ người khác và tìm kiếm sự thoải mái ở những người cùng hội cùng thuyền với bạn chỉ là một số lý do có thể ảnh hưởng đến quyết định đầu tư của chúng ta.

Không ai là hoàn hảo và chỉ có con người rơi vào bẫy tâm lý. Cách tốt nhất để giảm thiểu những tác động này là luôn cởi mở với thông tin mới và suy nghĩ thực tế về việc khoản đầu tư sẽ ảnh hưởng tới cá nhân bạn như thế nào. Bạn cũng nên tìm kiếm lời khuyên của các chuyên gia trong ngành để đảm bảo rằng các quyết định đầu tư của bạn dựa trên thông tin được nghiên cứu kỹ lưỡng có thể giúp bạn đưa ra quyết định một cách khách quan.

>> Xem thêm: Sự khác biệt giữa giao dịch bằng tài khoản demo và tài khoản thực

Finashark - Hệ thống phân tích dữ liệu dòng tiền chuyên nghiệp, hiệu quả

Hotline: 0901 345 869

Email: lienhe@finashark.vn

Website: finashark.vn

Nhận tín hiệu miễn phí tại: Finashark's Telegram channel