Tìm hiểu lịch sử của phương pháp phân tích kỹ thuật

Phân tích kỹ thuật: Tiến bộ kỹ thuật xử lý dữ liệu chứng khoán

Có rất nhiều định nghĩa về phân tích kỹ thuật, nhưng tất cả bắt nguồn từ một quan điểm cốt lõi trên thị trường: dữ liệu giao dịch phản ánh thị trường. Nhà phân tích sẽ đồ thị hóa thị trường bằng dữ liệu giao dịch. Sau đó họ tìm cách kể lại câu chuyện thị trường qua đồ thị và đưa ra quyết định đầu tư.

Thị trường dưới hình thức này hay hình thức khác đã tồn tại trong nhiều thế kỷ. Giấy bạc và séc giữa thương nhân và chủ ngân hàng tồn tại ở Babylon vào năm 2000 trước Công nguyên (Braudel, 1981). Trao đổi tiền tệ, hàng hóa và tham gia vào các chuyến đi thương mại được giao dịch ở Ostia, cảng biển của Rome, vào thế kỷ thứ hai sau Công nguyên (Braudel, 1982).

Vào thời Trung cổ, lúa mì, giá đậu, yến mạch và lúa mạch có sẵn từ năm 1160 tại Angevin, Anh. Và một thị trường ngũ cốc lớn đã tồn tại ở Toulouse từ năm 1203 (Braudel, 1982). Bằng chứng cho thấy rằng ngay từ thế kỷ thứ mười hai, chợ đã tồn tại ở hầu hết các thị trấn và thành phố. Chợ được liên kết trong một mạng lưới kinh doanh chênh lệch giá (Braudel, 1982).

Các sàn giao dịch được phát triển sau đó, nơi có các công cụ chuyển nhượng phức tạp hơn. Chẳng hạn như cổ phiếu cho vay của nhà nước, đã được phát minh và được chấp nhận giao dịch. Các cuộc trao đổi sớm nhất xuất hiện trong thế kỷ thứ mười bốn, hầu hết ở các thành phố Địa Trung Hải như Pisa, Venice, Florence, Genoa, Valencia và Barcelona. Trên thực tế, Lonja, tòa nhà đầu tiên được xây dựng để trao đổi, được xây dựng ở 1393 ở Barcelona (Carriere, 1973).

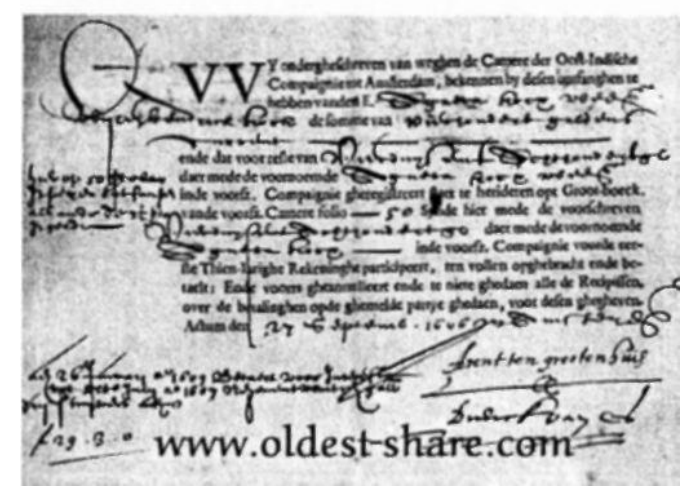

Hình ảnh: Cổ phiếu thời sơ khai

Lịch sử của phương pháp phân tích kỹ thuật

Tại thị trường Châu Âu:

Việc phân tích kỹ thuật cổ phiếu và xu hướng đã được sử dụng hàng trăm năm. Ở châu Âu, Joseph de la Vega đã áp dụng các kỹ thuật phân tích kỹ thuật ban đầu để dự đoán thị trường Hà Lan vào thế kỷ 17.

Tại thị trường Mỹ:

Tuy nhiên, người được biết đến nhiều khi đặt nền tảng phân tích kỹ thuật là Charles Dow. Hay được biết đến với tên Lý thuyết Dow. Ngoài ra, William P. Hamilton, Robert Rhea, Edson Gould và nhiều người khác - bao gồm cả một vũ công khiêu vũ tên là Nicolas Darvas cũng được ghi nhận là những nhà đầu tư đầu tiên đặt nền tảng cho phân tích kỹ thuật.

Những người này đại diện cho một quan điểm mới về thị trường. Ví dụ như chu kỳ được đo lường tốt nhất bằng các mức cao và thấp trên biểu đồ chứ không phải bằng các thông tin chi tiết từ báo cáo tài chính của các công ty. Các lý thuyết từ các nhà phân tích kỹ thuật thời điểm sơ khai đã được tập hợp lại và chính thức hóa vào năm 1948 với việc xuất bản Phân tích kỹ thuật về xu hướng chứng khoán của Robert D. Edwards và John Magee.

Tại thị trường Châu Á:

Các mô hình nến có từ thời các thương gia Nhật Bản. Họ mong muốn phát hiện ra các mô hình giao dịch cho vụ thu hoạch lúa của họ. Việc nghiên cứu các mô hình cổ xưa này đã trở nên phổ biến vào những năm 1990 ở Mỹ với sự ra đời công nghệ giao dịch T0. Lúc này, đồ thị nến Nhật trở thành một công cụ đọc thị trường. Sau này được ứng dụng rộng rãi trong phương pháp đầu tư theo phản ứng giá (Price Action).

Các nhà đầu tư đã phân tích các biểu đồ cổ phiếu trong lịch sử. Họ mong muốn khám phá các mẫu mới để sử dụng khi đưa ra các ý tưởng giao dịch mới. Các mô hình đảo chiều hình nến nói riêng là cực kỳ quan trọng để các nhà đầu tư xác định. Cũng có một số mô hình biểu đồ hình nến thường được sử dụng khác. Mô hình nến doji và mô hình nến đảo chiều đều được sử dụng để dự đoán một sự đảo chiều giảm giá sắp xảy ra.

Lịch sử quá trình xử lý dữ liệu chứng khoán

Với việc ghi lại giá cả và tính toán mức trung bình, các nhà phân tích bắt đầu thấy rằng giá thường được giao dịch với một số mẫu lặp lại nhất định. Họ cũng nhận thấy rằng động lực thị trường là phức tạp. Thị trường bị ảnh hưởng bởi con người và cách nhìn nhận đầu tư của chính họ.

Các mẫu trên thị trường trung bình, lần đầu tiên được đề cập bởi Charles Dow và những người theo sau ông, William Peter Hamilton, S. A. Nelson, và Robert Rhea, vào những năm 1920.

Richard D. Wyckoff đã cung cấp thông tin thành công trong giao dịch và đầu tư. Ông chủ yếu sử dụng các lý thuyết phân tích kỹ thuật, vào năm 1931. Ông đã xuất bản bản tin phân tích kỹ thuật năm 1920 và đạt hơn 200.000 người đăng ký.

Cũng trong những năm 1920 và 1930, các chỉ báo cổ điển đã được tạo ra. Ví dụ như đường giảm trước (đường A / D). Đại tá Leonard P. Ayers đã tạo ra một thước đo ban đầu về chỉ số cảm xúc trong kinh doanh. Ông được coi là người khởi xướng dòng A / D. Ayers điều hành một công ty có tên là Thống kê tiêu chuẩn. Trong 1941, Standard Statistics sáp nhập với một công ty do Henry Poor đứng đầu; thực thể mới này đã trở thành chỉ số SP500.

Richard W. Schabacker là biên tập viên tài chính của tạp chí Forbes và của New York Times. Ông bắt đầu nhận ra các mẫu cổ phiếu riêng lẻ và quan sát thấy nhiều đặc điểm chung giữa các vấn đề khác nhau. Ông có lẽ là người đầu tiên sử dụng các từ "tam giác", "cờ hiệu" và "đầu và vai". Chúng có thể mô tả sự hình thành biểu đồ mà chúng ta xem xét trong các bài viết về PTKT khác. Schabacker tác giả Lý thuyết và Thực hành Thị trường Chứng khoán (1930); Phân tích Kỹ thuật và Lợi nhuận Thị trường (1932); và Lợi nhuận thị trường chứng khoán (1934). Thị trường hàng hóa, từ lâu đã phụ thuộc vào hành động giá cả (price action).

Đối với hoạt động đầu cơ, họ cũng đã phát triển phần chia sẻ của họ về các lý thuyết kỹ thuật đặc biệt. Chẳng hạn như những lý thuyết của William Delbert Gann. Đây là thời đại của suy đoán, thông tin nội bộ và thao túng với ít quy định. Những người bên ngoài vòng lặp thông tin gặp bất lợi. Phân tích kỹ thuật đã tạo ra sự khác biệt bằng cách sử dụng hành động giá làm công cụ dự đoán.

Vào những năm 1960 xuất hiện khái niệm về tỷ lệ thay đổi (ROC), hay động lượng. Nó đã trở thành một phần trong tủ công cụ của kỹ thuật viên. Vào cuối những năm 1970, công nghệ máy tính đã có sẵn để vẽ biểu đồ chính xác hơn với tốc độ cao hơn. Ngoài ra, tỷ lệ, bộ đo dao động và các phép tính phức tạp hơn khác có thể được chuyển từ máy cộng sang máy tính. Giúp tính toán nhanh hơn và được kiểm tra kỹ lưỡng hơn. Máy tính đã thay đổi bộ mặt của phân tích kỹ thuật mãi mãi.

Một trong những công cụ kỹ thuật phổ biến nhất được phát triển vào những năm 1970. Đó là chỉ số sức mạnh tương đối (RSI), do J. Welles Wilder, Jr. tạo ra. Một trong những nhà phân tích kỹ thuật đặt nền tảng hiện đại, Wilder. cũng được ghi nhận với khái niệm Chuyển động có hướng, Hệ thống Parabol, và Phạm vi Trung bình ATR, tất cả vẫn được sử dụng cho đến ngày nay.

Một kỹ thuật viên và nhà kinh doanh hàng hóa, Richard Donchian, đã thúc đẩy việc sử dụng các đường trung bình động 10 ngày và 20 ngày giao nhau khi mua và tín hiệu bán, cũng như quy tắc "4 tuần", theo đó giá phá vỡ trên hoặc dưới bốn tuần cao hoặc thấp chỉ ra giai đoạn đầu của một xu hướng mới. Tập trung vào thị trường quyền chọn, kỹ thuật viên Martin Zweig đã kiểm tra việc sử dụng tỷ lệ thỏa thuận. Một loạt các chỉ báo trung bình động đã được phát triển, chẳng hạn như bao thư trung bình động, giao nhau trung bình động và bộ dao động Trung bình hội tụ / phân kỳ (MACD), bởi các kỹ thuật viên như Fred Hitschlcr và Gerald Appel.

Khi thị trường chứng khoán bắt đầu, giá chứng khoán được cập nhật một thời điểm trong ngày. Bảng điện được giới thiệu sau đó. Việc giao dịch qua máy vi tính phát triển khi công nghệ phát triển. Xử lý giao dịch tự động khiến quá trình giao dịch thuật toán được phát triển mạnh. Công nghệ 4.0 bắt đầu xử lý dữ liệu số lớn và đưa A.I ứng dụng trong giai dịch.

Phân tích kỹ thuật là một công cụ đầu tư hay một phương pháp đầu tư?

Phương pháp phân tích kỹ thuật bùng nổ trong giai đoạn gần đây. Trên thị trường xuất hiện nhiều đơn vị phân tích trực tuyến. Cụ thể, nhà phân tích kẻ vẽ trên đồ thị giá và liên tục đưa ra khuyến nghị giao dịch dựa trên nhận định này. Liệu điều này có phù hợp? Thực tế, chúng ta đang đang quan sát nhà phân tích sử dụng phân tích kỹ thuật để đưa ra kết luận về một mã cổ phiếu nào đó. Nhưng liệu chúng ta có nên hành động dựa trên các khuyến nghị này? Không nên, nếu chúng ta thiếu đi phương pháp đầu tư.

Do vậy, việc đầu tiên khi tham gia vào thị trường chứng khoán, chính là chúng ta cần một phương pháp đầu tư. Và phân tích kỹ thuật nên đóng vai trò là công cụ trong phương pháp đó, chứ không phải là thứ quyết định đầu tư.

Đây chính là quan điểm cốt lõi hình thành nên phương pháp phân tích kỹ thuật thực chiến. Sau đây là 6 nguyên tắc cần phải tuân thủ để áp dụng phương pháp này:

- Không ai có thể liên tục đoán đúng được xu hướng của thị trường.

- Để thành công với vai trò là nhà giao dịch hay nhà đầu tư, cần phải khách quan nhìn nhận thị trường. Cụ thể, không dựa trên bất cứ ý kiến, học thuyết hay sở thích nào về những gì sẽ xảy ra.

- Thị trường luôn đưa ra tín hiệu đầu tư. Vấn đề ở chỗ tiếp nhận và xử lý thông tin như thế nào.

- Quản trị rủi ro là điều cần thiết.

- Tư duy như một nhà giao dịch là điều kiện cần với bất cứ hình thức tiếp cận thị trường nào.

- Cần phải xác định được tính cách đầu tư của mình trước khi thật sự giao dịch trên thị trường.

Nhận tín hiệu giao dịch

Bạn có biết dòng tiền lớn là nguyên nhân khiến giá chứng khoán tăng hoặc giảm?! Hơn 95% nhà đầu tư đang thua lỗ vì không biết bí mật này.

Finashark xây dựng hệ thống thông minh phát hiện được hành vi dòng tiền lớn. Giúp đưa ra tín hiệu giao dịch chính xác mang lại lợi nhuận vượt trội cho người sử dụng.

Cập nhật tín hiệu giao dịch Forex, cổ phiếu, thị trường hàng hóa và nhiều hơn nữa tại đây: Tín hiệu giao dịch

Đăng ký nhận tín hiệu giao dịch 7 NGÀY MIỄN PHÍ tại đây.

Mở tài khoản giao dịch tặng gói VIP tại đây.