Công ty Cổ phần Cao su Đà Nẵng (DRC): Công suất gia tăng – Tiềm năng bứt phá

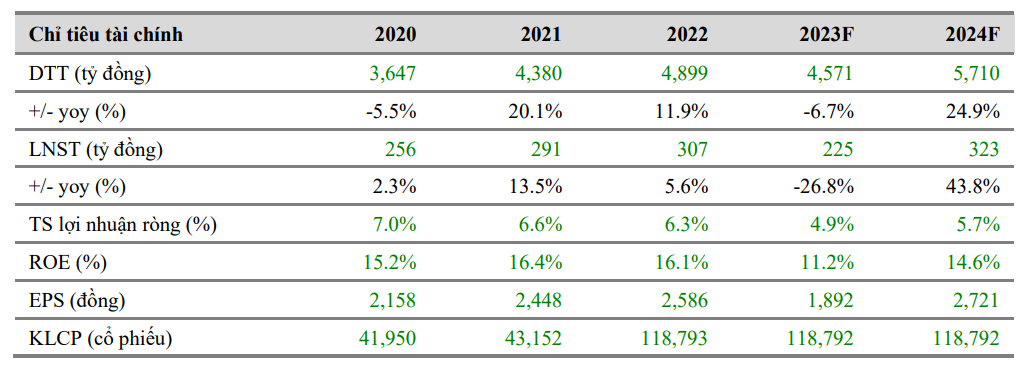

Nguồn: VCBS

Công suất gia tăng – Tiềm năng bứt phá

KQKD: KQKD Q3/2023, DRC đạt DTT và LNST lần lượt đạt 1.123 tỷ đồng (-17% yoy) và 73 tỷ đồng (- 3% yoy). Lũy kế 9M.2023 đạt 3.398 tỷ đồng DTT và 152 tỷ đồng LNST, hoàn thành lần lượt 67% và 56% kế hoạch kinh doanh 2023. Nguyên nhân đến từ sự sụt giảm cả về sản lượng và giá bán của dòng lốp Bias và Radial do nhu cầu yếu, tuy nhiên biên lợi nhuận có xu hướng cải thiện tích cực trong các quý gần đây nhờ xu hướng giảm giá của NVL đầu vào.

Triển vọng:

- Nhu cầu xuất khẩu cải thiện và nhà máy Radial GĐ3 đi vào hoạt động giúp tăng sản lượng Radial 20% yoy trong năm 2024

- Triển vọng đơn hàng tích cực đối với dòng lốp PCR (+ 167% yoy) tại thị trường xuất khẩu và nội địa.

- Biên lợi nhuận cải thiện nhờ suất đầu tư nhà máy thấp và xu hướng giảm giá NVL đầu vào.

Rủi ro:

- Giá NVL đầu vào biến động vượt ngoài kì vọng dẫn tới giá thành sản xuất cao

- Nhu cầu đối với sản phẩm săm lốp xe phục hồi chậm tại các thị trường nội địa và xuất khẩu

Khuyến nghị đầu tư:

Chúng tôi dự báo 2024-2025 sẽ là giai đoạn tăng trưởng mạnh mẽ của DRC nhờ nhà máy Radial giai đoạn 3 đi vào hoạt động (+67% công suất) và triển vọng tích cực về đơn hàng mới đối với sản phẩm lốp PCR. Điều này phù hợp với bối cảnh chung khi nhu cầu đối với sản phẩm săm lốp đã có sự cải thiện tích cực từ Q3.2023, đặc biệt tại các thị trường xuất khẩu Brazil và Mỹ.

Biên lợi nhuận cũng sẽ có cải thiện tích cực khi suất đầu tư của dây chuyền mới thấp hơn 50% so với trước đây cùng với xu hướng giảm của nguyên vật liệu đầu vào. Chúng tôi dự phóng DTT và LNST của DRC năm 2024 lần lượt đạt 5.710 tỷ (+ 25% yoy) và 323 tỷ (+ 43.8% yoy); EPS 2024F dự kiến đạt 2.721 đồng/cổ phiếu. Sử dụng phương pháp định giá chiết khấu dòng tiền và so sánh tương đối P/E, chúng tôi ước tính giá trị hợp lý của cổ phiếu DRC là 33.500 đồng/CP, khuyến nghị MUA (+25%)