Phân tích kỹ thuật thị trường Forex với lý thuyết Dow và sóng Elliott

Phân tích kỹ thuật thị trường Forex sẽ giúp trader đưa ra quyết định thời điểm nào nên mua, bán hay giữ, từ đó đạt hiệu suất lợi nhuận tốt hơn. Và để vận dụng phân tích kỹ thuật một cách chuyên nghiệp, bạn không thể không biết tới lý thuyết Dow và sóng Elliott.

>> Xem thêm: 3 hiểu biết về sóng Elliott giúp bạn tăng hiệu quả giao dịch

Một trong những khó khăn khi phân tích kỹ thuật thị trường Forex với các trader là chưa nắm được những kiến thức cơ bản, dẫn tới khó áp dụng trong thực tế. Vì vậy, trong bài viết này, Finashark sẽ giới thiệu tới nhà đầu tư hai thuyết mang tính nền tảng trong phân tích kỹ thuật - lý thuyết Dow và thuyết sóng Elliott.

Lý thuyết Dow về phân tích kỹ thuật thị trường Forex

Phân tích kỹ thuật là một trong những phương pháp phân tích phổ biến nhất trong lĩnh vực tài chính, được xây dựng và hoàn thiện bởi nhiều chuyên gia kinh tế. Tuy nhiên, người đặt nền móng cho phân tích kỹ thuật hiện đại chính là Charles H.Dow - một cây bút chủ lực của tờ Wall Street Journal. Và ông cũng là “cha đẻ” của lý thuyết Dow (sau khi Dow mất đột ngột vào năm 1902, cộng sự của công là William P. Hamilton đã tiếp tục nghiên cứu hoàn thiện và cho ra đời lý thuyết Dow như ngày hôm nay).

Để hiểu rõ hơn về phân tích kỹ thuật thị trường Forex theo lý thuyết Dow, bạn cần nắm được 6 nguyên lý dưới đây.

Giá phản ảnh tất cả

Giá tài sản phản ánh tất cả các thông tin như tâm lý thị trường, tin đồn, các chính sách tiền tệ, tài khóa, chính trị, nền kinh tế… Song những thông tin đó không giúp trader biết rõ mọi thứ mà chỉ dùng để dự đoán các sự kiện có thể xảy ra trong tương lai.

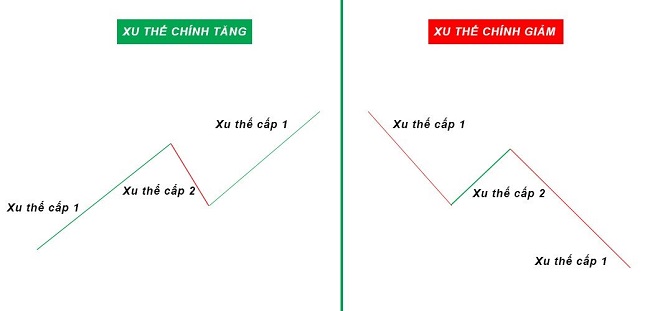

3 xu hướng chính của thị trường

Đó là: Một xu hướng chính, một xu hướng thứ cấp và một xu hướng nhỏ.

- Xu hướng chính (cấp 1): Nó có thể là xu hướng tăng hoặc xu hướng giảm, kéo dài trong khoảng thời gian thường từ 1 năm trở lên, thể hiện mức biến động lớn của thị trường chung.

- Xu hướng thứ cấp (cấp 2): Là đà ngăn cản hay ngược lại với sự phát triển của xu thế cấp 1. Chẳng hạn nếu xu hướng chính là giảm giá thì xu hướng cấp 2 là tăng giá và ngược lại. Xu hướng cấp 2 thường kéo dài từ 3 tuần đến 3 tháng

- Xu hướng nhỏ (cấp 3): Đây là xu hướng thường mang tính nhiễu và bẫy, khiến đa phần nhà đầu tư thua lỗ. Xu hướng cấp 3 là xu hướng ngắn ngày, thời gian thường dưới 3 tuần.

Xu hướng chính có 3 pha

Khi thị trường trong giai đoạn tăng giá, xu hướng chính gồm pha tích lũy (accumulation), pha tăng (big move) và pha quá độ.

Khi thị trường trong giai đoạn giảm giá, xu hướng chính sẽ gồm pha phân phối (distribution), pha giảm mạnh và pha tuyệt vọng (panic phase).

Các chỉ số thị trường phải xác nhận lẫn nhau

Trong lý thuyết Dow, việc đảo chiều từ của thị trường từ tăng sang giảm hoặc ngược lại sẽ không được xác nhận nếu không có sự xác nhận từ 2 chỉ số (theo truyền thống là Chỉ số công nghiệp Dow Jones và chỉ số ngành vận tải Transportation Averages). Điều này có nghĩa là các tín hiệu xảy ra trên biểu đồ của hai chỉ số phải khớp/ tương ứng với nhau.

Khối lượng (volume) phải xác nhận xu hướng

Lý thuyết Dow cho rằng khối lượng giao dịch của tài sản phải tỷ lệ thuận với xu hướng giá. Nếu thị trường có xu hướng tăng, khối lượng giao dịch phải tăng. Trường hợp thị trường giảm, khối lượng cũng phải giảm theo.

Nếu xu hướng tăng nhưng khối lượng suy giảm thì điều này có nghĩa là lực cầu yếu, xu hướng yếu, độ chính xác không cao. Nếu xu hướng tăng khi chuyển qua sự điều chỉnh giá với khối lượng tăng vọt thì thị trường có thể sắp đảo chiều xu hướng.

Phân tích kỹ thuật thị trường Forex với sóng Elliott

Sóng elliott (Elliott wave) là cũng là công cụ quan trọng trong phân tích kỹ thuật nói chung và phân tích kỹ thuật thị trường Forex nói riêng. Lý thuyết này được tìm ra bởi kế toán viên chuyên nghiệp người Mỹ Ralph Nelson Elliott vào những năm 1930. Theo quan điểm của Elliott, thị trường diễn biến theo một quy luật có tính chu kỳ do yếu tố tâm lý con người.

Ưu điểm của sóng elliott là giúp dự báo được xu hướng của giá cũng như cho biết thị trường đang ở trong giai đoạn nào. Nhờ đó, nhà đầu tư có thể xác định được điểm vào lệnh, chốt lời hay cắt lỗ.

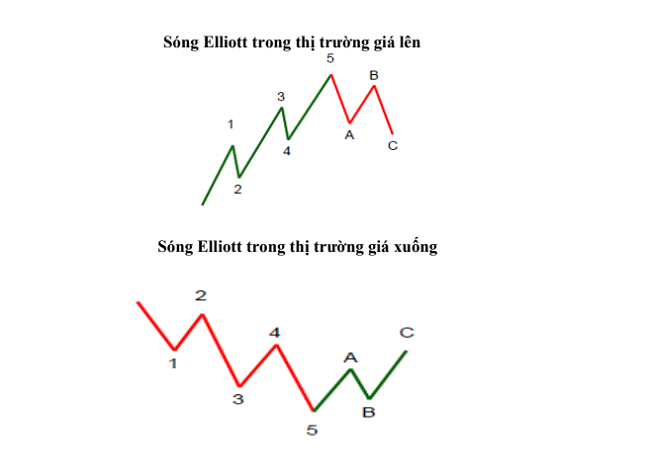

Xét về cấu tạo, sóng Elliott gồm 2 mô hình tương đương với 2 giai đoạn của thị trường. Giai đoạn đầu tiên là sóng đẩy, giai đoạn thứ hai là sóng điều chỉnh - sóng hồi.

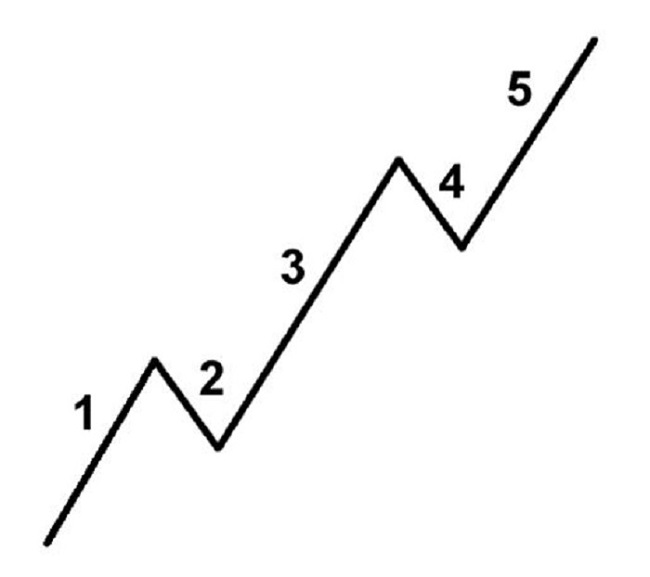

Mô hình sóng Elliott đẩy

Bao gồm 5 sóng, trong đó sóng 1, 3, 5 là những sóng tăng và sóng 2 và 4 là những sóng giảm.

Sóng 1: Thị trường bắt đầu đi lên do một số nhà đầu tư mua vào khiến giá bị đẩy lên cao.

Sóng 2: Nhà đầu tư dừng mua và đóng lệnh (vì thấy đã đạt mục tiêu lợi nhuận) nên giá giảm nhưng sẽ không xuống thấp như đáy 1.

Sóng 3: Giá có sự tăng nhẹ, nhiều nhà đầu tư tham gia vào thị trường làm giá bị đẩy lên cao hơn.

Sóng 4: Khi nhận thấy thị trường đã tăng đủ, nhiều trader đặt lệnh bán chốt lời. So với sóng trước, sóng 4 được đánh giá là yếu hơn do còn nhiều trader kỳ vọng giá sẽ tăng cao nữa.

Sóng 5: Giá được đẩy lên cao nhất vì tất cả mọi người đều “đổ xô” vào thị trường.

Mô hình sóng Elliott điều chỉnh

Giai đoạn sóng điều chỉnh (sóng hồi) gồm các sóng được ký hiệu là A, B, C… (không quá 5 sóng) là các hành động giá đi ngược lại với xu hướng chính hiện tại. Nếu thị trường đang đi trong xu hướng là đi lên, thì sóng điều chỉnh là những đợt sóng đi ngang hoặc đi xuống.

Theo Elliott, có 21 mẫu sóng điều chỉnh được tạo thành từ ba mô hình cơ bản: Mô hình Zic-zắc, Mô hình phẳng, Mô hình tam giác.

Các ví dụ dưới đây áp dụng cho xu hướng tăng trong xu hướng giảm, bạn chỉ cần đảo ngược chúng.

Mô hình Zic-Zac (Zig-Zag Formation)

Đây là tập hợp các bước giá di chuyển ngược lại xu hướng chính trước đó. Sóng B thường có chiều dài ngắn nhất so với Sóng A và C. Trong mô hình sóng điều chỉnh có thể xuất hiện 2-3 lần mẫu hình sóng zic-zac nối tiếp nhau và mỗi sóng trong một mô hình zic-zac có thể gồm 5 sóng.

Mô hình phẳng (sideways)

Mô hình này là dạng sóng điều chỉnh đi ngang, trong đó các sóng có độ dài bằng nhau. Sóng B đảo ngược sóng A và sóng C ngược với sóng B. Tuy nhiên, sóng B đôi khi có thể vượt quá khỏi điểm bắt đầu của sóng A.

Mô hình hình tam giác (Triangle Formation)

Mô hình tam giác được tạo thành từ 5 sóng di chuyển ngược với xu hướng ban đầu và đi ngang và bị giới hạn bởi các đường xu hướng hội tụ hoặc phân kỳ.

Sóng nằm trong sóng (Mô hình Fractals)

Sóng Elliott có mô hình fractals (phân hình). Mỗi sóng được tạo thành từ nhiều sóng phụ nhỏ hơn.

3 quy tắc của sóng Elliott

Quy tắc số 1: Sóng 3 không bao giờ là sóng đẩy ngắn nhất.

Quy tắc số 2: Sóng 2 không vượt quá khỏi điểm bắt đầu của sóng 1.

Quy tắc số 3: Đáy của sóng 4 không vượt qua đỉnh của sóng 1.

Trên đây là những thông tin đơn giản nhất về lý thuyết Dow và sóng Elliott trong phân tích kỹ thuật Forex. Mỗi thuyết sẽ có những ưu và nhược điểm riêng do đó khi sử dụng, trader nên kết hợp với các công cụ, chỉ báo kỹ thuật của Finashark như Finashark MT5 Trend Trading FTI, Finashark MT5 Intraday Indicator FII... để đạt hiệu quả tốt hơn.

Finashark - Hệ thống phân tích dữ liệu dòng tiền chuyên nghiệp, hiệu quả

Hotline: 0901 345 869

Email: lienhe@finashark.vn

Website: finashark.vn