CTCP Chứng khoán SSI (SSI): KQKD Q3/2023 khả quan nhờ nghiệp vụ môi giới và tự doanh

Nguồn: HSC

KQKD Q3/2023 khả quan nhờ nghiệp vụ môi giới và tự doanh

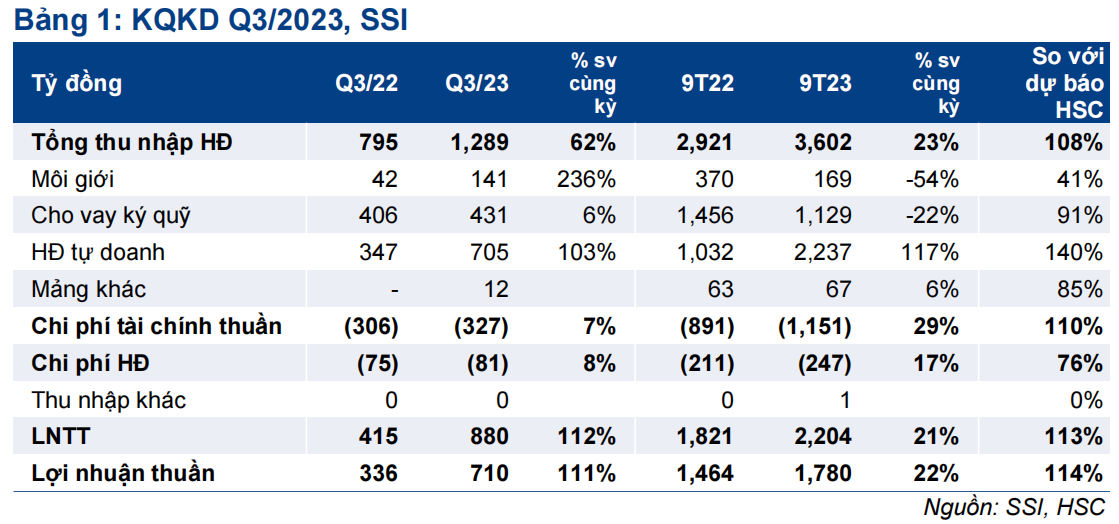

- SSI đã công bố KQKD Q2/2023 tích cực với LNTT đạt 880 tỷ đồng (tăng 113% so với cùng kỳ và tăng 25% so với quý trước), chủ yếu nhờ lợi nhuận nghiệp vụ môi giới (đạt 141 tỷ đồng, tăng 236% so với cùng kỳ) và lãi hoạt động tự doanh (đạt 704 tỷ đồng, tăng 103% so với cùng kỳ). LNTT 9 tháng đạt 2.204 tỷ đồng (tăng 22% so với cùng kỳ), vượt dự báo của HSC cho cả năm 2023.

- Tổng tài sản tăng 10,3% so với quý trước (tăng 5,9% so với đầu năm) vì số dư cho vay ký quỹ tăng 13% so với quý trước (tăng 38% so với đầu năm) đạt 15,2 nghìn tỷ đồng và tài sản tài chính FVTPL (chủ yếu gồm TPDN/TPCP và chứng chỉ tiền gửi) tăng 11% so với quý trước đạt 29,6 nghìn tỷ đồng.

- Hiện SSI có P/E dự phóng năm 2023 là 24,4 lần. HSC đang xem xét khuyến nghị, giá mục tiêu và dự báo.

Sự kiện: Công bố KQKD Q3/2023 vào ngày 18/10

LNTT Q3/2023 đạt 880 tỷ đồng (tăng 113% so với cùng kỳ và tăng 25% so với quý trước), chủ yếu nhờ lợi nhuận nghiệp vụ môi giới (đạt 141 tỷ đồng, tăng 236% so với cùng kỳ) và lãi hoạt động tự doanh (đạt 704 tỷ đồng, tăng 103% so với cùng kỳ).

Tính chung 9 tháng đầu năm 2023, LNTT đạt 2.204 tỷ đồng (tăng 22% so với cùng kỳ), đạt 87% kế hoạch của Công ty cho cả năm 2023 và vượt dự báo thận trọng của HSC.

Nghiệp vụ môi giới khả quan với thanh khoản cải thiện

Lợi nhuận hoạt động môi giới Q3/2023 tăng mạnh 236% so với cùng kỳ (tăng 5 lần so với quý trước) đạt 141 tỷ đồng nhờ GTGD bình quân ngày tăng 48% đạt 24,5 nghìn tỷ đồng và thị phần của SSI tăng lên 10,6% từ 10,2% trong Q2/2023 (Q3/2022: 9,6%).

Doanh thu nghiệp vụ môi giới tăng 58% so với cùng kỳ đạt 535 tỷ đồng trong khi chi phí nghiệp vụ này chỉ tăng 35% so với cùng kỳ lên 394 tỷ đồng, từ đó giúp nâng cao tỷ lệ phí ròng (phí ròng/phí gộp) lên 26% từ 12% trong Q3/2022 (Q2/2023 là 7%). HSC cho rằng điều này là vì chi phí nghiệp vụ môi giới (dành cho nhân viên môi giới) bao gồm lương cố định (chi phí cố định) và chi phí hoa hồng (chi phí biến đổi). Khi thị trường tăng, GTGD của NĐT sẽ tăng mạnh và theo đó tỷ lệ chi phí cố định so với chi phí biến đổi sẽ giảm.

VN Index đã có diễn biến tích cực trong kỳ (tăng từ 1.120 điểm lên đỉnh 1.224 điểm) với GTGD bình quân ngày tăng mạnh (tăng 44% so với cùng kỳ đạt 24,5 nghìn tỷ đồng). Đây là những động lực chính giúp doanh thu tăng trưởng và tỷ lệ phí thuần cải thiện.

Doanh thu nghiệp vụ cho vay ký quỹ tăng trưởng ổn định

Doanh thu nghiệp vụ cho vay ký quỹ tăng 6% so với cùng kỳ đạt 431 tỷ đồng nhờ dư nợ cho vay tăng (đạt 15,2 nghìn tỷ đồng, tăng 13% so với quý trước nhưng giảm 2% so với cùng kỳ). Tỷ lệ NIM cho vay ký quỹ Q3/2023 đi ngang so với cùng kỳ ở mức 6,8% với lợi suất cho vay tăng 150 điểm cơ bản so với cùng kỳ lên 12% và chi phí huy động tăng 120 điểm cơ bản so với cùng kỳ lên 5,2%.

Điều đáng chú ý là số dư cho vay ký quỹ có xu hướng giảm trong Q3/2023 (đặc biệt trong tháng 8 và tháng 9) sau khi thị trường điều chỉnh.

Lãi hoạt động tự doanh tăng trưởng nhờ tăng quy mô danh mục đầu tư

Lãi hoạt động tự doanh tăng gấp đôi so với cùng kỳ lên 704 tỷ đồng, chủ yếu nhờ cổ tức/tiền lãi từ tài sản tài chính FVTPL. Lãi thuần bán tài sản tài chính FVTPL đạt 157 tỷ đồng (tăng 35% so với cùng kỳ) trong khi lãi từ tài sản tài chính HTM đạt 113 tỷ đồng (tăng 39% so với cùng kỳ).

Tài sản tài chính FVTPL tại thời điểm cuối Q3/2023 là 29,6 nghìn tỷ đồng, tăng 11% so với quý trước (nhưng giảm 12% so với đầu năm), chiếm 60% tổng tài sản của SSI. Số dư bình quân 12 tháng gần nhất tại thời điểm cuối Q3/2023 của tài sản tài chính FVTPL là 29,4 nghìn tỷ đồng, tăng 73% so với tại thời điểm cuối Q3/2022. Trong khi đó, quy mô tài sản tài chính HTM và AFS chỉ lần lượt ở mức 4,3 nghìn tỷ đồng và 0,8 nghìn tỷ đồng.

Trong cơ cấu tài sản tài chính FVTPL tại thời điểm cuối Q3/2023, trái phiếu (chủ yếu là trái phiếu do các NHTM quốc doanh phát hành) và chứng chỉ tiền gửi lần lượt chiếm 40% và 54%. Cổ phiếu chỉ chiếm 6%. Nhờ tỷ trọng tài sản tài chính có thu nhập cố định cao nên danh mục FVTPL đã giữ ổn định khi thị trường điều chỉnh.

Lợi suất đầu tư nói chung Q3/2023 đạt 8,8%; cao hơn mức 6,2% trong Q3/2023 nhưng thấp hơn một chút mức 9% trong Q2/2023. Lợi suất đầu tư tài sản tài chính FVTPL đạt 8,6% (so với 5,7% trong Q3/2022 và 8,8% trong Q2/2023). Lợi suất đầu tư tài sản tài chính HTM đạt 11,6% (so với 8,1% trong Q3/2022 và 12% trong Q2/2023). Với lợi suất đầu tư tăng đáng kể so với cùng kỳ nhờ mặt bằng lãi suất ở mức cao kể từ nửa đầu năm 2023, lãi hoạt động tự doanh của SSI đã tăng mạnh trong Q3/2023. Tuy nhiên, HSC giả định đà tăng trưởng sẽ chùng xuống trong Q4/2023 khi lãi suất giảm về mặt bằng của thời gian xảy ra dịch Covid-19.

HSC đang xem xét lại khuyến nghị, giá mục tiêu và dự báo

HSC ưa thích SSI vì tình hình tài chính mạnh và danh mục đầu tư có tỷ trọng trái phiếu cao (tạo ra được thu nhập ổn định trong thời gian thị trường điều chỉnh gần đây). Tuy nhiên, SSI là cổ phiếu chứng khoán nên giá có xu hướng biến động mạnh và phụ thuộc nhiều vào tâm lý thị trường cũng như GTGD bình quân ngày.

Hiện SSI có P/E dự phóng năm 2023 là 24,4 lần, tương đương đáy thiết lập gần đây vào ngày 3/10. Chúng tôi đang xem xét lại khuyến nghị, giá mục tiêu và dự báo.