CTCP Sữa Việt Nam (VNM): Định giá thấp với triển vọng lợi nhuận lành mạnh; khuyến nghị Mua vào

Nguồn: HSC

Định giá thấp với triển vọng lợi nhuận lành mạnh; khuyến nghị Mua vào

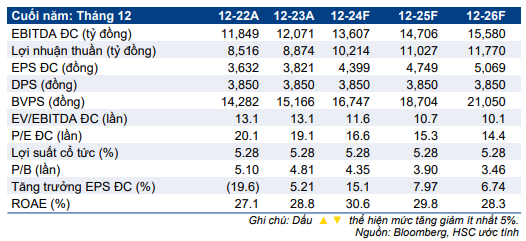

- HSC duy trì khuyến nghị Mua vào nhưng tăng 5% giá mục tiêu lên 89.300đ nhờ nâng dự báo lợi nhuận. Chúng tôi tiếp tục nhận thấy các xu hướng đang cải thiện, và VNM vẫn có mức định giá thấp với hầu hết các phương pháp định giá.

- Cho giai đoạn 2024-2026, chúng tôi tăng nhẹ bình quân 2% dự báo lợi nhuận thuần. Dự báo mới cho thấy lợi nhuận thuần tăng trưởng 15% trong năm nay và 8% trong năm sau nhờ giành được thêm thị phần và chi phí nguyên liệu đầu vào giảm.

- Tại giá mục tiêu theo phương pháp DCF, P/E dự phóng 2024-2025 lần lượt là 20,4 & 18,9 lần. Mặc dù giá cổ phiếu tăng 11% trong 3 tháng qua, VNM đang có P/E trượt dự phóng 1 năm là 15,7 lần, thấp hơn 1,4 độ lệch chuẩn so với bình quân quá khứ.

Sự kiện: Đánh giá triển vọng nửa cuối năm 2024 và năm 2025-2026

HSC tin rằng thị phần của VNM sẽ tiếp tục xu hướng tăng trong nửa cuối năm 2024 và năm 2025 nhờ chiến dịch đổi mới thương hiệu, đổi mới sản phẩm và cách tiếp cận mới trong tiếp thị. Chúng tôi cũng dự báo sức mua của người tiêu dùng sẽ dần tăng trong bối cảnh hoạt động sản xuất phục hồi nhờ thị trường xuất khẩu khởi sắc.

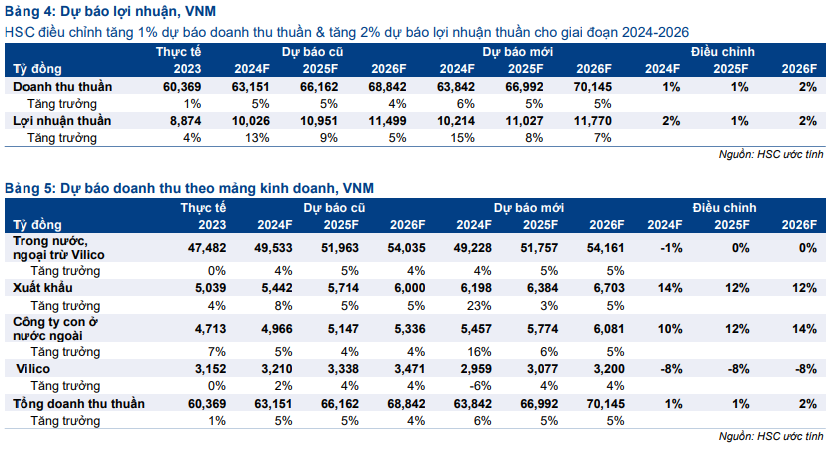

Tác động: Tăng 2% dự báo lợi nhuận giai đoạn 2024-2026

Do KQKD Q2/2024 cao hơn dự báo, HSC tăng lần lượt bình quân 1% và 2% dự báo doanh thu thuần và lợi nhuận thuần cho giai đoạn 2024-2026. Cho năm 2024, chúng tôi tăng 2% dự báo lợi nhuận thuần lên 10.214 tỷ đồng, cho thấy tốc độ tăng trưởng hàng năm là 15%. Trong nửa cuối năm 2024, VNM được dự báo tiếp tục ghi nhận KQKD tích cực, với lợi nhuận thuần tăng 11% so với cùng kỳ và tăng 10% so với nửa đầu năm. Cho Q3, HSC dự báo lợi nhuận thuần đạt 2,7 nghìn tỷ đồng, tăng 10% so với cùng kỳ.

Cho năm 2025, chúng tôi dự báo lợi nhuận thuần tăng trưởng 8% đạt 11.027 tỷ đồng, sau khi điều chỉnh tăng 1% dự báo lợi nhuận. Cuối cùng, lợi nhuận thuần năm 2026 được dự báo đạt 11.770 tỷ đồng, tăng trưởng 7%.

Định giá và khuyến nghị

Sau khi giá cổ phiếu tăng 11% và diễn biến tích cực hơn 10% so với VN Index trong 3 tháng qua, P/E trượt dự phóng 1 năm của VNM đã tăng lên mức 15,7 lần (từ mức 14,9 lần trong tháng 5/2024) – vẫn thấp hơn 1,4 độ lệch chuẩn so với bình quân quá khứ. VNM cũng đang giao dịch với định giá thấp hơn các công ty cùng ngành. P/E dự phóng năm 2024 là 16,6 lần, thấp hơn 9% so với bình quân của các công ty cùng ngành ở mức 18,3 lần. Cuối cùng, mức lợi suất cổ tức ước tính 5,3% khá hấp dẫn, được hỗ trợ bởi dòng tiền tự do bền vững và tỷ lệ chi trả cổ tức cao, dao động khoảng 80-100%.

Sau khi điều chỉnh tăng dự báo lợi nhuận và giảm nhẹ giả định WACC, chúng tôi tăng 5% giá mục tiêu lên 89.300đ, cho thấy tiềm năng tăng giá 23% và P/E dự phóng năm 2024 là 20,5 lần. Duy trì khuyến nghị Mua vào.