CTCP Tập đoàn MaSan (MSN): Hoạt động kinh doanh cốt lõi có khả năng cải thiện; nâng giá mục tiêu

Nguồn: HSC

Hoạt động kinh doanh cốt lõi có khả năng cải thiện; nâng giá mục tiêu

- HSC duy trì khuyến nghị Tăng tỷ trọng đối với MSN và tăng 7% giá mục tiêu lên 87.300đ sau khi nâng định giá mảng hàng tiêu dùng, bán lẻ và ngân hàng.

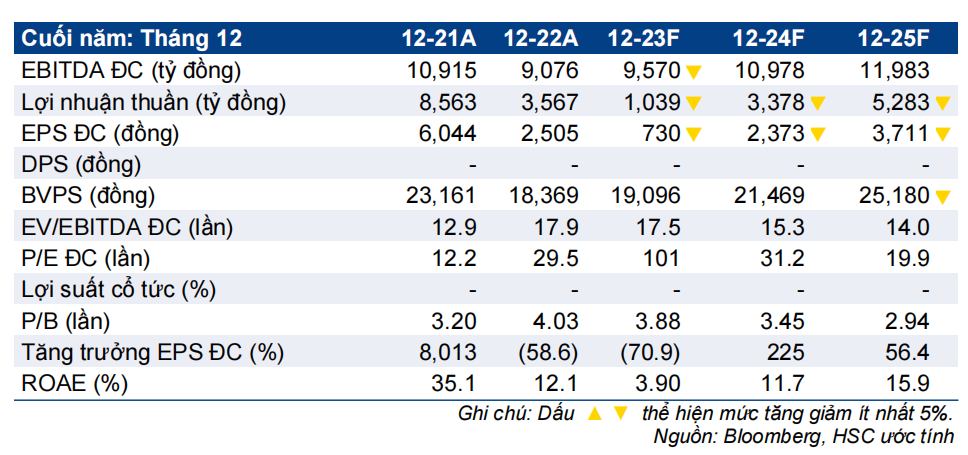

- Với KQKD 6 tháng đầu năm kém tích cực, HSC giảm 47% dự báo lợi nhuận thuần cho năm 2023 (giảm 60% so với năm 2022). Tuy nhiên, chúng tôi kỳ vọng tất cả hoạt động kinh doanh cốt lõi sẽ khả quan hơn trong năm sau với lỗ tài chính thuần dự báo giảm; theo đó, lợi nhuận thuần sẽ tăng trưởng 225% (mặc dù đã điều chỉnh giảm 20% so với dự báo trước đó).

- Tại giá mục tiêu theo phương pháp SoTP của HSC, tiềm năng tăng giá là 13% và P/E dự phóng năm 2024 là 36,8 lần. MSN đang giao dịch với P/E dự phóng 2024 là 31,2 lần, cao hơn so với các công ty cùng ngành nhưng vẫn ở mức hợp lý vì triển vọng hồi phục mạnh mẽ vẫn chưa phản ánh vào giá cổ phiếu.

Sự kiện: Cập nhật triển vọng HĐKD

Năm 2023 là một năm khó khăn của MSN với việc phải ghi nhận lỗ lớn do ngừng sản xuất tại mỏ Núi Pháo của MHT (Masan High-Tech Materials, MSN sở hữu 86% cổ phần), cuộc khủng hoảng trên thị trường BĐS tác động tiêu cực tới TCB (Techcombank, Mua vào, giá mục tiêu là 40.000đ, MSN sở hữu 21% cổ phần), và mặt bằng lãi suất tăng khiến chi phí lãi vay gia tăng. Vì vậy trong 6 tháng đầu năm 2023, lợi nhuận thuần của MSN đã giảm mạnh 89% so với cùng kỳ xuống còn 105 tỷ đồng.

Trong năm 2024, HSC kỳ vọng lợi nhuận của MSN sẽ hồi phục mạnh từ đáy trong năm nay vì tin rằng (1) lợi nhuận của MHT sẽ hồi phục nhờ hoạt động sản xuất tại mỏ Núi Pháo khôi phục hoàn toàn; (2) lợi nhuận của TCB được dự báo tăng trưởng 20% nhờ tăng trưởng tín dụng, tỷ lệ NIM và lãi thuần HĐ dịch vụ cải thiện; (3) lỗ tài chính giảm 9% nhờ lãi suất giảm; (4) MCH (Masan Consumer Holdings, MSN sở hữu 73% cổ phần) duy trì được đà tăng trưởng vững chắc và (5) EBITDAT của WCM (WinCommerce, MSN sở hữu 73% cổ phần) cải thiện nhờ giá trị đơn hàng tăng.

Ngoài ra, chúng tôi tin rằng MSN vẫn sẽ đủ nguồn lực để chi trả nợ đến hạn trong nửa cuối năm 2023 và mua lại cổ phiếu đính kèm quyền chọn bán từ nhà đầu tư.

Tác động: Hạ dự báo lợi nhuận giai đoạn 2023-2025

Do lợi nhuận thuần 6 tháng đầu năm 2023 thấp hơn đáng kể so với dự báo, HSC giảm 47% dự báo lợi nhuận thuần năm 2023 xuống 1.039 tỷ đồng, giảm 60% so với năm 2022. Chúng tôi cũng giảm lần lượt 20% và 10% dự báo lợi nhuận thuần năm 2024-

2025. Tuy vậy, lợi nhuận thuần 2024-2025 sau khi điều chỉnh giảm vẫn tăng trưởng mạnh mẽ ở mức 225% và 56% trước kỳ vọng hầu hết các mảng kinh doanh sẽ đạt kết quả khả quan hơn.

Định giá và khuyến nghị

HSC tăng 7% giá mục tiêu lên 87.300đ (tiềm năng tăng giá là 18%) sau khi nâng nhẹ định giá, chủ yếu từ nâng định giá đối với MCH, WCM và TCB. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng. Với giá cổ phiếu gần như đi ngang gần đây (giảm 2% trong 3 tháng qua), MSN đang giao dịch với P/E trượt dự phóng 1 năm là 37,9 lần, thấp hơn 0,1 lần độ lệch chuẩn so với bình quân từ tháng 1/2017 ở mức 41,8 lần. Trong khi đó P/E dự phóng năm 2024 của MSN (31,2 lần) cao hơn 59% so với bình quân các công ty bán lẻ và hàng tiêu dùng cùng ngành (20,5 lần). Mặc dù định giá cao hơn, chúng tôi vẫn ưa thích cổ phiếu MSN nhờ triển vọng hồi phục mạnh mẽ vẫn chưa phản ánh vào giá cổ phiếu.