Bài viết Premium

Lợi nhuận doanh nghiệp Q2: Tìm kiếm dấu hiệu phục hồi

Nguồn: HSC

Tìm kiếm dấu hiệu phục hồi

Tóm tắt

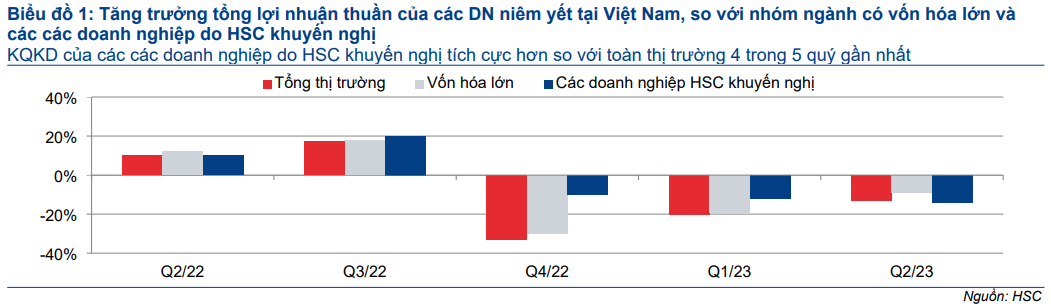

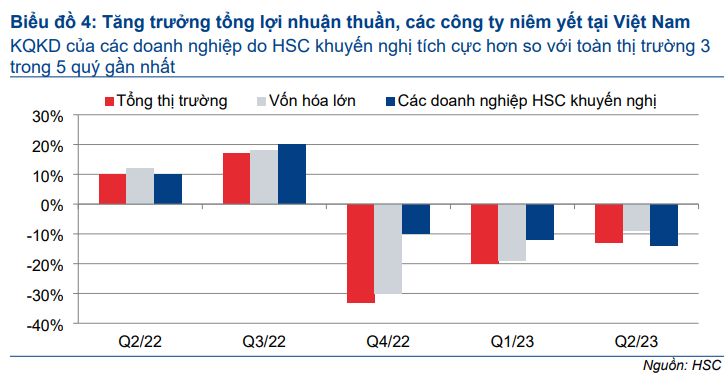

- Q2/2023 là giai đoạn nền kinh tế gặp nhiều khó khăn khi tổng lợi nhuận thuần của tất cả các doanh nghiệp niêm yết tại Việt Nam giảm 13% so với Q2/2022 xuống 111 nghìn tỷ đồng, trong khi lợi nhuận của các doanh nghiệp do HSC khuyến nghị (chiếm khoảng 66% tổng vốn hóa thị trường) giảm 14%.

- Lĩnh vực Bán lẻ, Tài nguyên Cơ bản, Dầu khí và Hóa chất ghi nhận KQKD kém khả quan so với cùng kỳ khi chịu tác động tiêu cực từ một số yếu tố kinh tế cơ sở. Trong khi đó, lĩnh vực Dịch vụ tài chính phi ngân hàng/bảo hiểm ghi nhận lợi nhuận thuần tăng 433% nhờ giá trị giao dịch tăng.

- Nhiều doanh nghiệp (bao gồm các lựa chọn hàng đầu của chúng tôi là ACB, MBB, VHM, VRE, CRE, HPG, VHC, MWG, PC1) báo cáo lợi nhuận trong quý đã hoặc gần chạm đáy. HSC dự báo động lực tăng trưởng mạnh mẽ sẽ thúc đẩy KQKD hồi phục trong tương lai.

Lợi nhuận của các doanh nghiệp niêm yết tại Việt Nam giảm 13% so với cùng kỳ do nền kinh tế gặp nhiều khó khăn

Q2/2023 là giai đoạn nền kinh tế Việt Nam gặp nhiều khó khăn: GDP chỉ tăng 4,14% trong kỳ, thấp hơn nhiều so với mức tăng trưởng bình quân trước dịch COVID-19 là 6,67% và thấp hơn so với mức tăng trưởng bình quân trong 5 năm qua là 5,39%. Trong Q2/2023, tổng lợi nhuận thuần của các doanh nghiệp niêm yết tại Việt Nam giảm 13% so với cùng kỳ (dựa trên KQKD Q2/2023 tính đến ngày 15/8/2023 của 1.113 doanh nghiệp niêm yết tại Việt Nam, chiếm khoảng 91% tổng số doanh nghiệp niêm yết và chiếm 97% vốn hóa TTCK Việt Nam). Tuy nhiên, tổng lợi nhuận thuần của doanh nghiệp đã giảm chậm lại so với hai quý trước.

Lợi nhuận doanh nghiệp: Chờ tín hiệu phục hồi

Phần lớn các lĩnh vực chịu tác động tiêu cực từ các yếu tố kinh tế cơ sở trong Q2/2023, bao gồm các lĩnh vực chiếm tỷ trọng lớn như Bán lẻ, Tài nguyên Cơ bản, Xây dựng & Vật liệu, Hóa chất và Dầu khí. Các yếu tố này bao gồm: (1) số lượng đơn hàng xuất khẩu của các doanh nghiệp sản xuất giảm mạnh so với cùng kỳ do nhu cầu tại thị trường Mỹ và Châu Âu suy yếu; (2) mặt bằng lãi suất tại Việt Nam cao hơn so với bình quân các năm gần đây đã làm tăng chi phí kinh doanh; và (3) lạm phát vẫn ở mức cao dù đã được kiểm soát, tác động tiêu cực lên nhu cầu tiêu dùng trong nước khiến hoạt động sản xuất trì trệ.

Từ tháng 3/2023, NHNN đã bắt đầu chu kỳ hạ lãi suất. Lãi suất cho vay có thể đạt đỉnh trong Q2/2023 và được dự báo sẽ giảm dần từ Q3/2023. Ngoài nhu cầu tiêu dùng suy yếu, lãi suất cao cũng khiến nhiều doanh nghiệp phải cắt giảm sản lượng và cơ cấu lại vốn để giảm mức nợ và cải thiện tình hình tài chính. Theo HSC, chi phí lãi vay giảm sẽ giúp thúc đẩy lợi nhuận doanh nghiệp trong Q3-Q4/2023.

KQKD của các doanh nghiệp do HSC khuyến nghị giảm 14% so với cùng kỳ

77 doanh nghiệp do HSC khuyến nghị (chiếm khoảng 66% tổng vốn hóa thị trường Việt Nam) ghi nhận KQKD tương tự với xu hướng của thị trường chung, với lợi nhuận thuần giảm 14%. Đáng chú ý, phần lớn các doanh nghiệp do HSC khuyến nghị có quy mô lớn hơn và hoạt động lâu đời hơn với khả năng tiếp cận nguồn vốn lớn hơn (có vai trò quan trọng trong giai đoạn khó khăn gần đây).

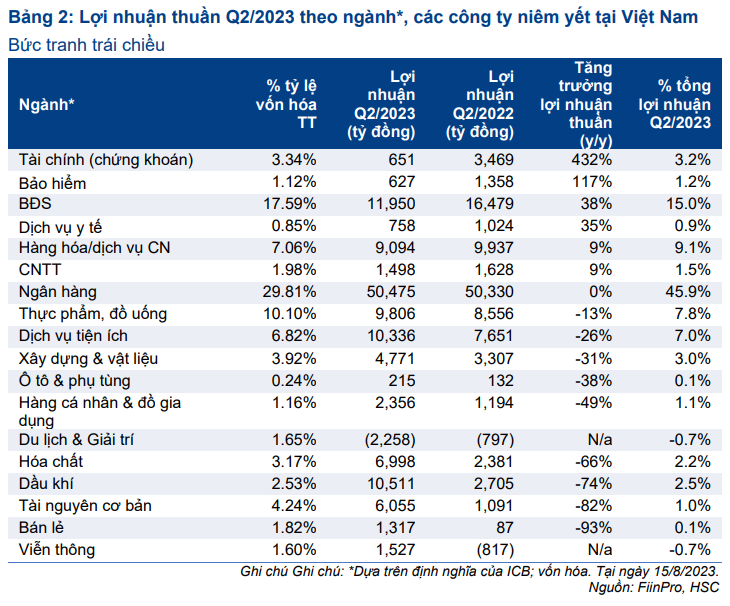

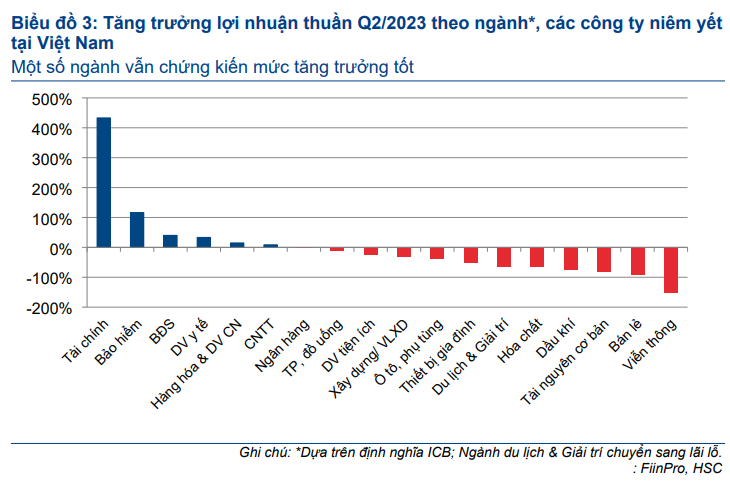

Chỉ 6 trong số 18 ngành ghi nhận lợi nhuận thuần tăng trong Q2/2023

Trong Q2/2023, chỉ có 6 trong số 18 ngành (theo định nghĩa của ICB) ghi nhận lợi nhuận tăng so với cùng kỳ. Đáng chú ý nhất trong nhóm ngành có vốn hóa vừa, KQKD của các doanh nghiệp Dịch vụ tài chính (Chứng khoán) và Bảo hiểm ổn định hơn, trong khi nhóm Ngân hàng chịu tác động không đáng kể (dù KQKD của một vài ngân hàng lớn đã cải thiện). Doanh nghiệp BĐS ghi nhận lợi nhuận thuần tăng nhờ KQKD của VHM, KDH, DXG. Trong khi đó, KQKD của các doanh nghiệp trong ngành Thực phẩm & Đồ uống, Hàng hoá Công nghiệp, Tiện ích, Tài nguyên Cơ bản và Xây dựng & Vật liệu đều giảm mạnh.

Các nhóm ngành ghi nhận lợi nhuận thuần Q2/2023 tăng trưởng mạnh nhất so với cùng kỳ bao gồm: Dịch vụ tài chính (Chứng khoán), Bảo hiểm, Bất động sản, Y tế, Hàng hóa & Dịch vụ Công nghiệp và Công nghệ. Trong khi đó, nền kinh tế suy yếu đã khiến lợi nhuận Q2/2023 của nhóm ngành Viễn thông, Bán lẻ, Tài nguyên Cơ bản, Dầu khí, Hóa chất, Du lịch & Giải trí, Hàng cá nhân & Đồ gia dụng, Ô tô & Phụ tùng, Xây dựng & Vật liệu, Dịch vụ tiện ích, Thực phẩm & Đồ uống giảm mạnh.

Trong Q2/2023, nhờ TTCK phục hồi khi chỉ số VN Index tăng 5,2% và giá trị giao dịch bình quân tăng 39% so với quý trước, nhiều doanh nghiệp chứng khoán đã bắt đầu có lãi so với quý trước.

Đáng chú ý, áp lực lên doanh nghiệp trong Q1/2023 đến từ nhu cầu trong nước và toàn cầu sụt giảm, thị trường tiêu dùng gặp khó khăn và khả năng tiếp cận nguồn vốn hạn chế.

Cổ phiếu của doanh nghiệp có vốn hóa vừa chịu tác động rõ rệt hơn

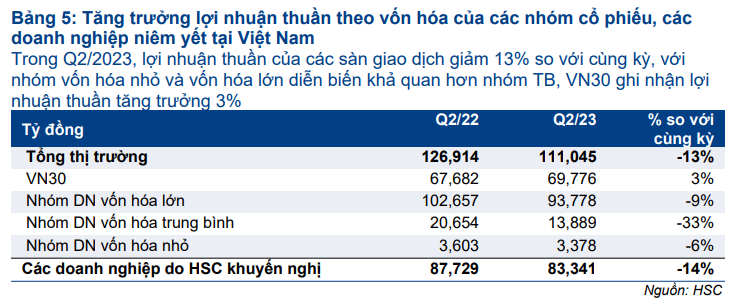

Tổng lợi nhuận thuần trong Q2/2023 của tất cả các công ty niêm yết trên các sàn HSX, HNX và UPCoM đạt 111.045 tỷ đồng, giảm 13% so với cùng kỳ. Tuy nhiên, lợi nhuận thuần đã cải thiện so với Q1/2023 (khi tổng lợi nhuận thuần giảm 14% so với cùng kỳ). Lợi nhuận của các doanh nghiệp có vốn hóa lớn giảm 9%, trong khi lợi nhuận của các doanh nghiệp do HSC khuyến nghị giảm 14% (Bảng 4).

Trong Q2/2023, KQKD của các doanh nghiệp có vốn hóa vừa rất ảm đạm (Bảng 5) khi tổng lợi nhuận giảm 33% so với cùng kỳ, trong khi KQKD của các doanh nghiệp có vốn hóa lớn và nhỏ giảm ít hơn so với mức bình quân.

Lợi nhuận Q2/2023 của các doanh nghiệp có vốn hóa lớn giảm 9% so với cùng kỳ, chủ yếu do KQKD kém tích cực từ từ FRT (lợi nhuận thuần giảm 568%), MSR (giảm 392%), VGI (giảm 256%) và NVL (lỗ 152 tỷ đồng so với lãi 749 tỷ đồng trong Q2/2022). Dù 14 doanh nghiệp trong nhóm ghi nhận lợi nhuận thuần tăng mạnh trong kỳ, dẫn đầu là VHM (tăng 1.348%), STB (tăng 139%), SSI (tăng 64%) và VRE (tăng 29%), lợi nhuận của nhóm VN30 chỉ tăng 3% so với cùng kỳ.

Cụ thể, đối với VHM, nhờ bàn giao 5.400 sản phẩm thấp tầng tại dự án Vinhome Ocean Park 2, tổng doanh thu thuần của Vinhome trong 6 tháng đầu năm 2023 đã tăng 364% đạt 62.100 tỷ đồng. Tổng doanh thu thuần hợp nhất của VHM (bao gồm doanh thu từ HĐKD, hợp đồng hợp tác kinh doanh (BCC) và mua bán BĐS) đã tăng 300% so với cùng kỳ năm 2022 đạt 75.578 tỷ đồng, hoàn thành 76% kế hoạch năm 2023 của Công ty.

Trong khi đó, Sacombank ghi nhận lợi nhuận thuần cuối Q2/2023 tăng 2,39 lần so với cùng kỳ đạt 1.925 tỷ đồng. Lợi nhuận thuần trong 6 tháng đầu năm 2023 tăng 84% so với cùng kỳ đạt 3.825 tỷ đồng. Tỷ suất lợi nhuận thuần Q2/2023 của Sacombank đạt 4,2%, so với lần lượt 2,3% và 3,7% trong Q2/2022 và Q1/2023.

Trong Q2/2023, lợi nhuận thuần của FRT giảm 568% so với Q2/2022. Trong bối cảnh nền kinh tế nhiều biến động, ngành bán lẻ CNTT đang trải qua giai đoạn khó khăn nhất trong nhiều năm khi thị trường sụt giảm 24% và cuộc chiến cạnh tranh giá khốc liệt để giành thị phần.

Lợi nhuận Q2/2023 của nhóm doanh nghiệp có vốn hóa vừa và nhỏ giảm lần lượt 33% và 6% so với cùng kỳ.

Định giá TTCK vẫn hấp dẫn

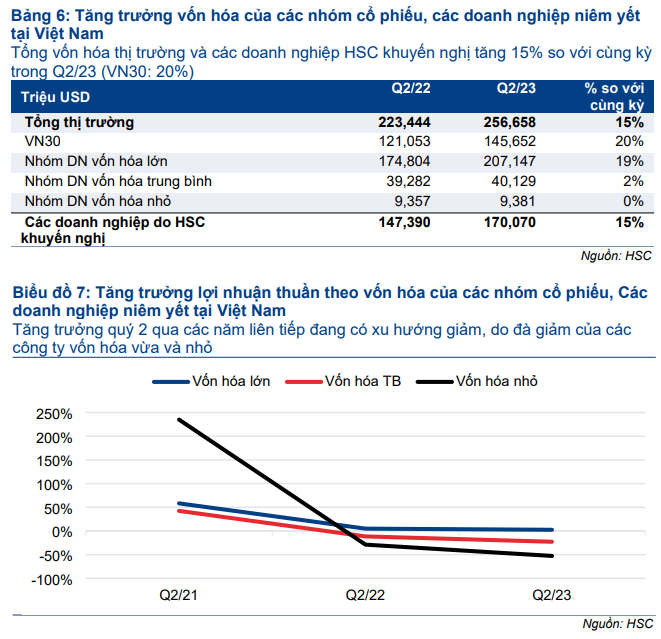

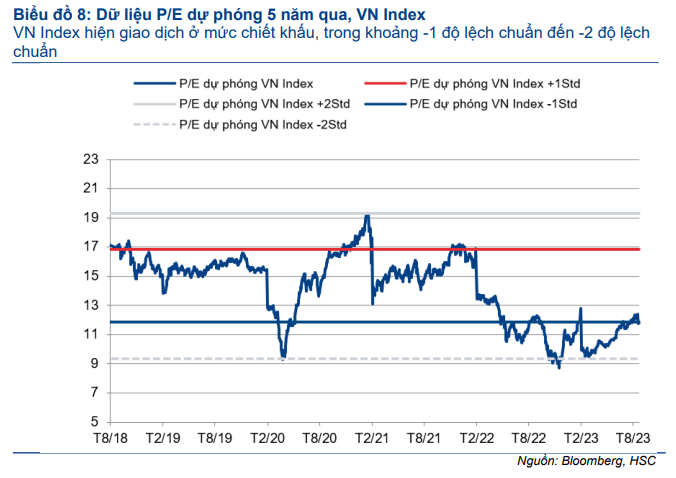

Theo số liệu của Bloomberg về các thành phần trong chỉ số VN Index, dù lợi nhuận trong Q2/2023 tăng chậm hơn so với Q2/2022, tổng lợi nhuận thuần Q2/2023 vẫn cao hơn so với Q2/2021 hay Q2/2020. Trong khi đó, tính đến ngày 15/8/2023, VN Index đang giao dịch với P/E dự phóng 2023 là 11,8 lần, thấp hơn 0,9 độ lệch chuẩn so với mức bình quân trong quá khứ là 14,3 lần. Theo đó, TTCK vẫn hấp dẫn trong ngắn hạn.

Trong trung và dài hạn, bội số của thị trường sẽ dần cải thiện khi KQKD hồi phục và NĐT nhận định rằng giai đoạn khó khăn nhất đã qua. Lợi nhuận được dự báo sẽ phục hồi dần trong các quý còn lại của năm 2023 và trong năm 2024.

Theo HSC, việc nới lỏng chính sách tiền tệ sẽ thúc đẩy các doanh nghiệp phục hồi nhanh hơn. Chúng tôi dự báo NHNN sẽ tiếp tục hạ lãi suất điều hành. Theo các xu hướng trong quá khứ, khi chỉ số E/P cao hơn lãi suất huy động, kênh đầu tư chứng khoán sẽ dần trở nên hấp dẫn hơn so với kênh tiền gửi, đặc biệt khi lãi suất huy động bắt đầu giảm.

Đáng chú ý, giá cổ phiếu của các doanh nghiệp có vốn hóa vừa và nhỏ chịu nhiều tác động tiêu cực hơn so với các doanh nghiệp có vốn hóa lớn hơn do lợi nhuận giảm mạnh. Tuy nhiên, theo các xu hướng trong quá khứ, khi tăng trưởng lợi nhuận dương trở lại, giá cổ phiếu của nhóm này thường sẽ tăng mạnh hơn so với các doanh nghiệp có vốn hoá lớn và cổ phiếu cũng trở nên hấp dẫn hơn.

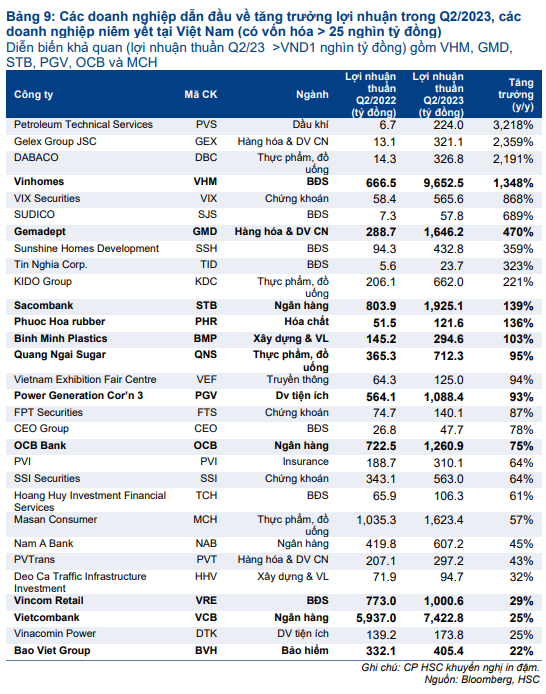

Q2/2023: Các doanh nghiệp dẫn đầu/tụt hậu về tăng trưởng lợi nhuận

- Tất cả các doanh nghiệp niêm yết tại Việt Nam

Trong bối cảnh kinh tế ảm đạm, vẫn có những doanh nghiệp ghi nhận lợi nhuận tăng trưởng mạnh trong Q2/2023 (Bảng 9). Phần lớn các doanh nghiệp này thuộc ngành BĐS, Dịch vụ tài chính (Chứng khoán), Thực phẩm & Đồ uống, Xây dựng & Vật liệu, Hàng hóa & Dịch vụ Công nghiệp, Bảo hiểm và Ngân hàng.