Bài viết Premium

Ngân hàng: KQKD Q2/2023 ngành ngân hàng – khiêm tốn nhưng sát kỳ vọng

Nguồn: HSC

KQKD Q2/2023 ngành ngân hàng – khiêm tốn nhưng sát kỳ vọng

Tóm tắt

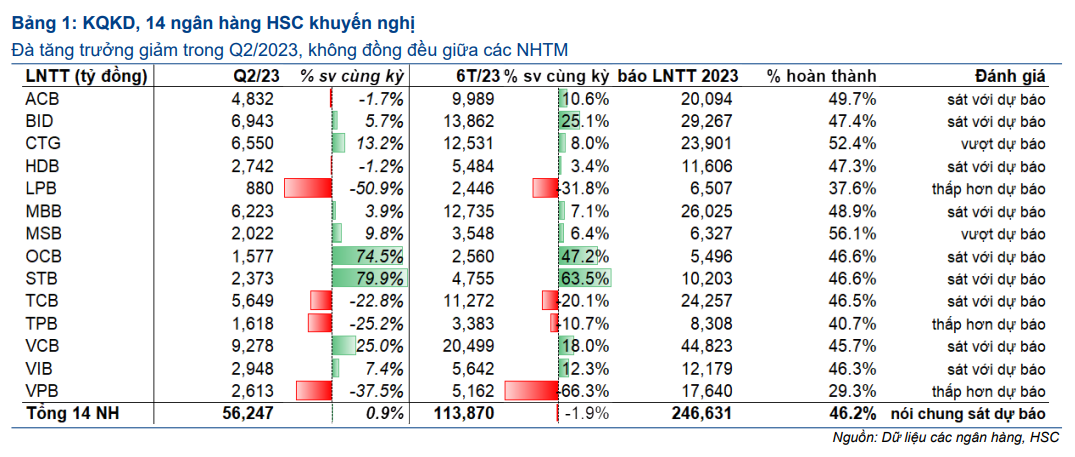

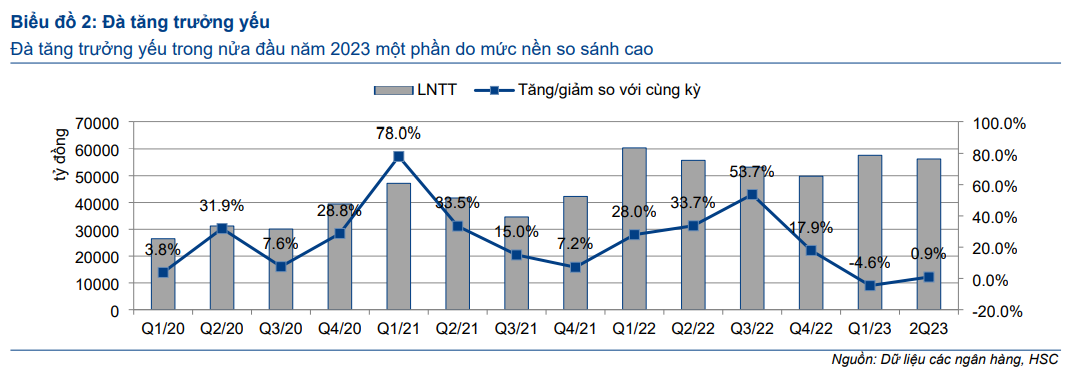

- LNTT 14 NHTM khuyến nghị đi ngang (tăng 0,9% so với cùng kỳ) trong Q2/2023 và chỉ tăng 2,9% so với cùng kỳ trong 6 tháng đầu năm 2023. Với nền cao cùng kỳ và môi trường vĩ mô khó khăn trong 6 tháng đầu năm 2023, tăng trưởng lợi nhuận khiêm tốn là dễ hiểu.

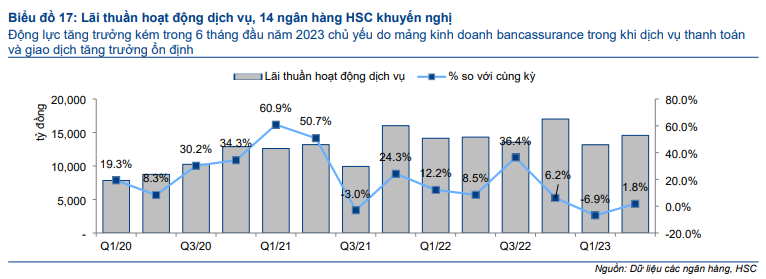

- Tổng tín dụng của 14 ngân hàng tăng 6,6% so với đầu năm so với mức tăng 4,7% của ngành nhưng tỷ lệ NIM giảm (giảm 36 điểm cơ bản so với cùng kỳ) khiến thu nhập lãi thuần tăng trưởng khiêm tốn (tăng 3% so với cùng kỳ). Lãi thuần HĐ dịch vụ cũng tăng trưởng kém (tăng 1,8% so với cùng kỳ). Chất lượng tài sản tuy có suy giảm so với Q1/2023 nhưng vẫn trong tầm kiểm soát.

- Thanh khoản hệ thống ngân hàng cải thiện, mặt bằng lãi suất giảm và các biện pháp hỗ trợ của Chính phủ đang dần thể hiện tác động tích cực đối với HĐKD của các NHTM. Hiện tại, HSC dự báo LNTT 6 tháng cuối năm tăng 29% so với cùng kỳ. Những cổ phiếu chúng tôi ưa thích là ACB, MBB & TCB.

Lợi nhuận tăng trưởng khiêm tốn trong 6 tháng đầu năm 2023

KQKD Q2/2023 không đồng đều giữa các NHTM, với lợi nhuận dao động từ giảm 51% so với cùng kỳ đến tăng 77% so với cùng kỳ. Tổng cộng LNTT 14 NHTM khuyến nghị Q2/2023 đi ngang so với cùng kỳ. Tăng trưởng tín dụng vẫn tích cực nhưng tỷ lệ NIM và lãi thuần HĐ dịch vụ giảm đã khiến lợi nhuận tăng trưởng kém. Chất lượng tài sản tuy có suy giảm so với Q1/2023 với tỷ lệ nợ xấu tăng và hệ số LLR giảm nhưng vẫn trong tầm kiểm soát. Thanh khoản hệ thống ngân hàng cải thiện, mặt bằng lãi suất giảm và các biện pháp hỗ trợ của Chính phủ đang dần thể hiện tác động đối với HĐKD của các NHTM. Hiện tại, HSC dự báo LNTT 14 NHTM khuyến nghị tăng 29% so với cùng kỳ trong 6 tháng cuối năm 2023 và tăng trưởng 12,7% trong cả năm 2023. Triển vọng của nền kinh tế và ngành BĐS cải thiện đã củng cố thêm cho quan điểm tích cực về ngành ngân hàng của HSC.

Trong báo cáo này, HSC tổng hợp KQKD của 14 NHTM chúng tôi khuyến nghị để phân tích xu hướng chung của ngành ngân hàng cũng như so sánh giữa các NHTM nhằm tìm ra những ngân hàng có triển vọng kinh doanh tốt nhất.

KQKD của một số NHTM vượt kỳ vọng & một số không đạt kỳ vọng, nhưng hầu hết sát dự báo

LNTT tổng cộng 14 NHTM khuyến nghị đi ngang (tăng 0,9% so với cùng kỳ) trong Q2/2023 và tăng 2,9% so với cùng kỳ trong 6 tháng đầu năm 2023. Với nền cao trong 6 tháng đầu năm 2022 và môi trường vĩ mô khó khăn trong 6 tháng đầu năm 2023, tăng trưởng lợi nhuận 6 tháng đầu năm 2023 khiêm tốn là điều dễ hiểu. Theo dự báo hiện tại (HSC giữ nguyên dự báo cho hầu hết các NHTM khuyến nghị), tăng trưởng lợi nhuận sẽ tăng tốc trong 6 tháng cuối năm 2023, tăng 16,9% so với 6 tháng đầu năm 2023 và tăng 29% so với 6 tháng đầu năm 2022. Nói chung, LNTT 6 tháng đầu năm 2023 của 14 NHTM chúng tôi khuyến nghị đã đạt 46,1% dự báo cho cả năm 2023 và nhìn chung sát kỳ vọng.

KQKD Q2/2023 không đồng đều giữa các NHTM, với lợi nhuận dao động từ giảm 51% so với cùng kỳ đến tăng 77% so với cùng kỳ. Trong số 3 NHTM không đạt dự báo, mức không đạt cao nằm ở VPB và TPB.

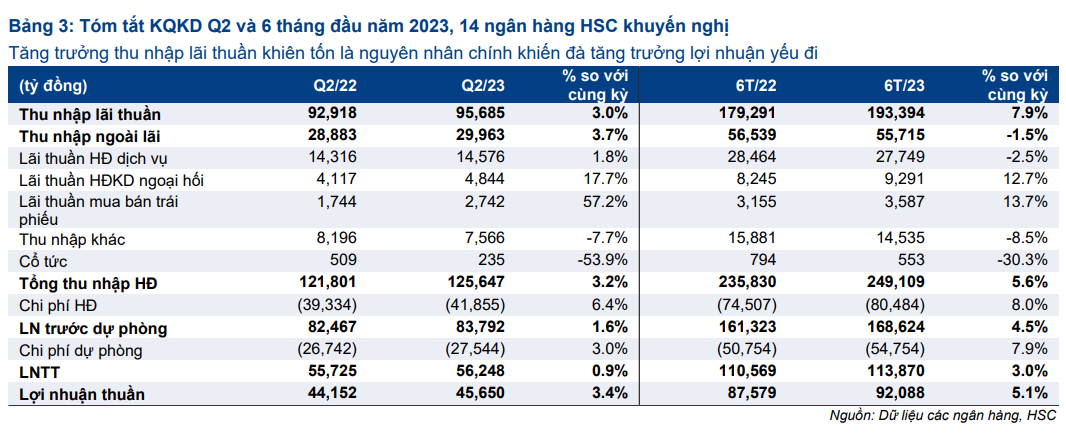

Tổng thu nhập HĐ tăng trưởng khiêm tốn trong bối cảnh vĩ mô khó khăn

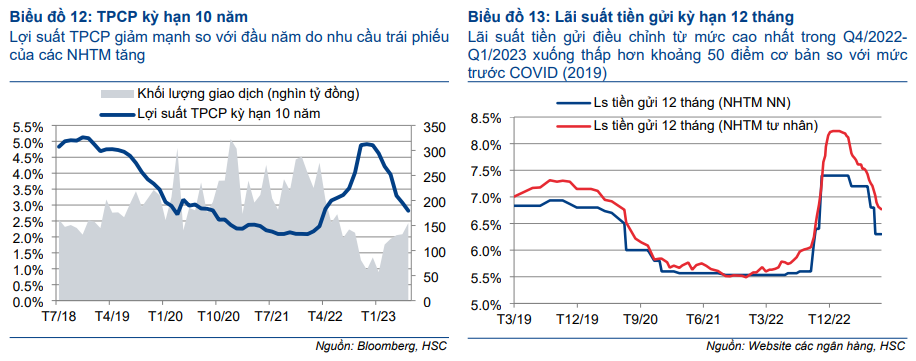

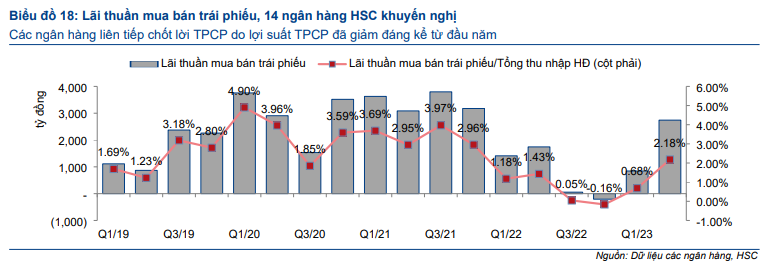

Tăng trưởng các HĐKD cốt lõi tăng trưởng khiêm tốn gồm: 1) HĐ cho vay với thu nhập lãi thuần chỉ tăng 3% so với cùng kỳ và 2) HĐ dịch vụ với lãi thuần chỉ tăng 1,8% so với cùng kỳ. Theo đó, tổng thu nhập HĐ đã tăng trưởng kém. Ở mặt khác, lãi thuần HĐ kinh doanh ngoại hối vẫn tăng trưởng tích cực (tăng 17,7% so với cùng kỳ) và lãi mua bán trái phiếu tăng trưởng mạnh (tăng 57,2% so với cùng kỳ) trong Q2/2023 nhờ lợi suất TPCP giảm đáng kể từ đỉnh thiết lập vào Q4/2022.

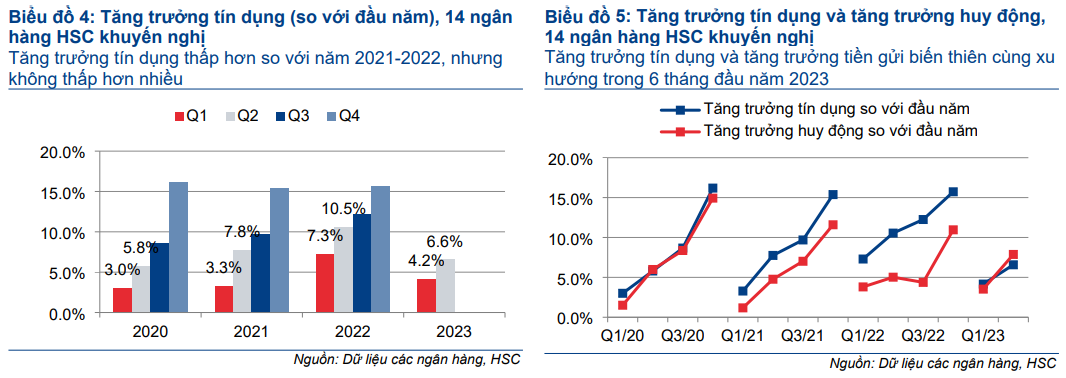

Tín dụng tăng trưởng thấp trong 6 tháng đầu năm 2023

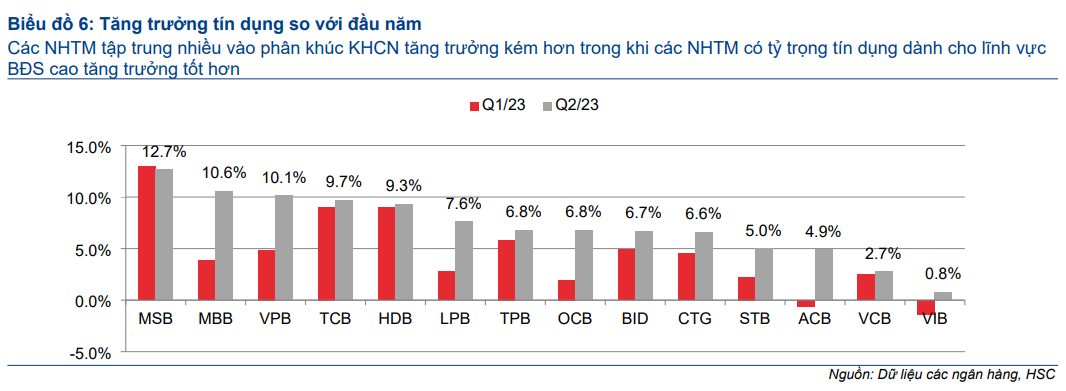

Tín dụng ngành ngân hàng tăng trưởng 4,7% trong 6 tháng đầu năm 2023, thấp hơn so với cùng kỳ các năm 2021-2022. Nguyên nhân chính ở đây gồm: 1) lãi suất cho vay tăng làm giảm nhu cầu tín dụng và nhiều khách hàng tất toán khoản vay trước hạn, 2) tình hình kinh tế khó khăn (ví dụ như xuất khẩu/sản xuất công nghiệp yếu) và 3) thị trường BĐS suy thoái.

Tín dụng của 14 NHTM HSC khuyến nghị tăng trưởng mạnh hơn ngành, tăng 6,6% so với mức 4,7% của ngành. Những NHTM có tỷ trọng tín dụng dành cho lĩnh vực BĐS (doanh nghiệp BĐS) cao tăng trưởng tốt hơn trong khi các NHTM tập trung nhiều vào phân khúc KHCN tăng trưởng kém hơn.

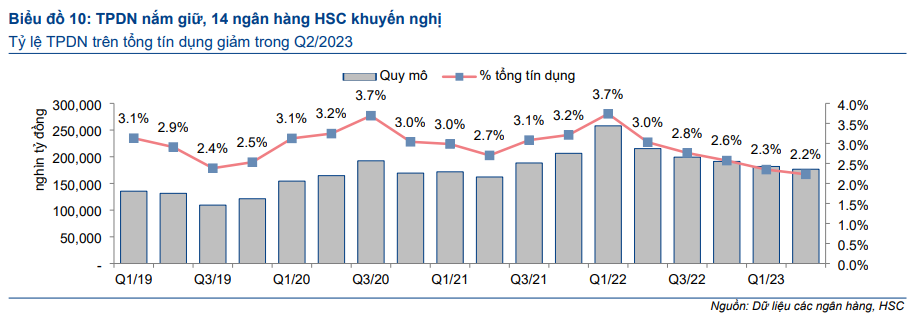

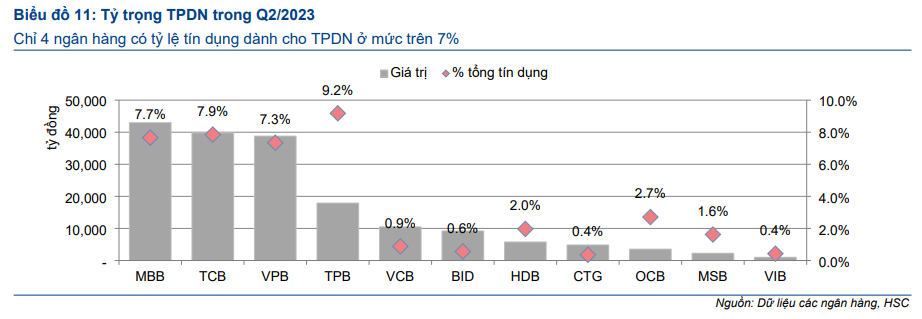

Chúng tôi thấy số dư TPDN trong tổng tín dụng tiếp tục giảm. Tính tại thời điểm cuối Q2/2023, TPDN chỉ còn chiếm 2,2% tổng tín dụng của 14 NHTM khuyến nghị từ mức đỉnh là 3,7% trong Q1/2022.

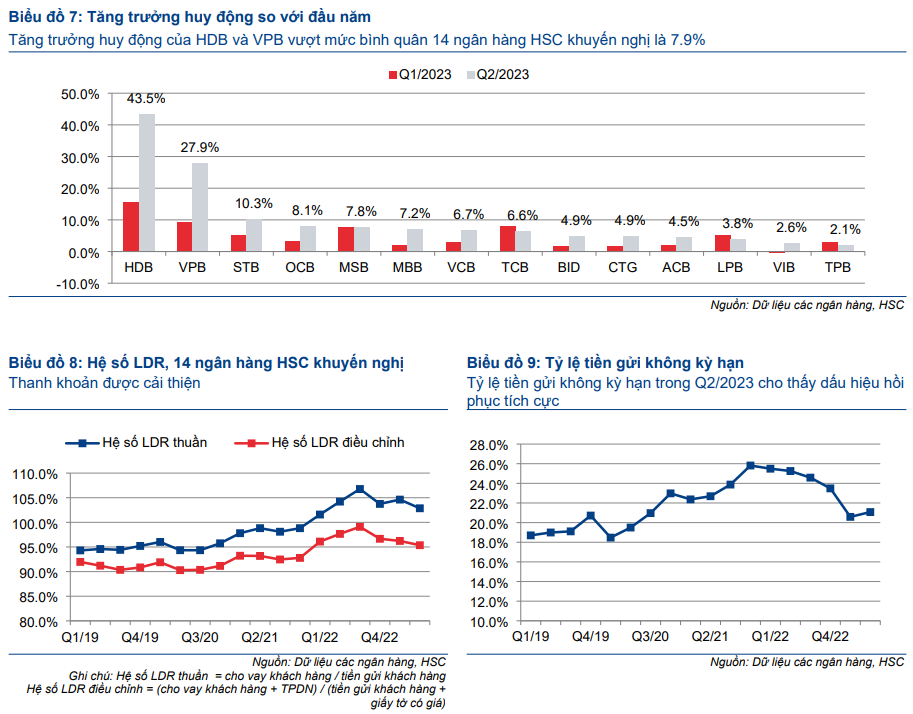

Tăng trưởng huy động tăng tốc

Tăng trưởng huy động 6 tháng đầu năm 2023 đã bám sát hơn tăng trưởng tín dụng sau khi tụt lại trong giai đoạn 2021-2022. Một số NHTM như HDB và VPB đã đẩy mạnh tăng trưởng huy động đáng kể trong 6 tháng đầu năm 2023 nhằm nâng cao thanh khoản, nhưng đổi lại là ảnh hưởng xấu đến tỷ lệ NIM. Tỷ lệ tiền gửi không kỳ hạn của ngành đã tăng nhẹ trong Q2/2023. Mặc dù chưa thể khẳng định chắc chắn, nhưng tiền gửi không kỳ hạn tăng là dấu hiệu tích cực, cho thấy thanh khoản hệ thống ngân hàng đã cải thiện.

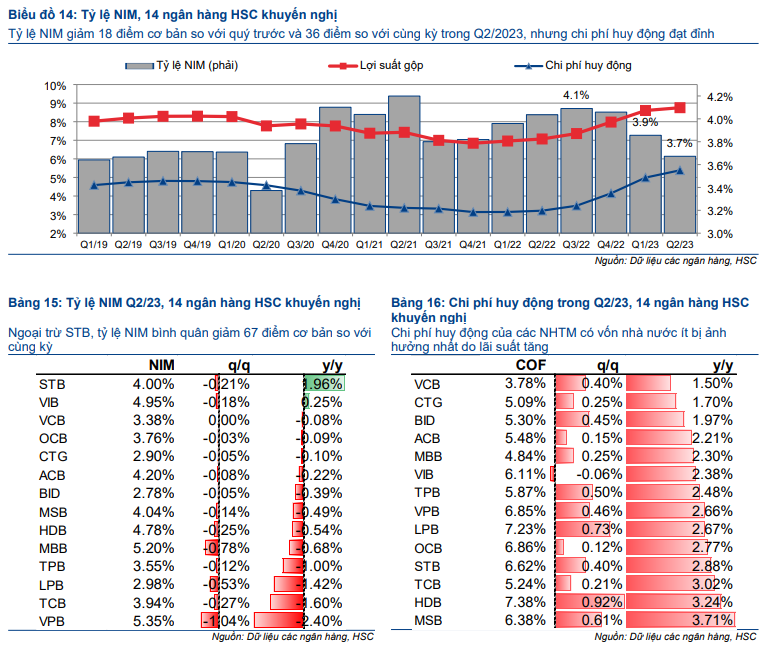

Tỷ lệ NIM giảm trước sức ép từ cả lợi suất gộp và chi phí huy động

Tỷ lệ NIM 14 NHTM khuyến nghị giảm 18 điểm cơ bản so với quý trước (giảm 40 điểm cơ bản so với cùng kỳ) xuống còn 3,7% trong Q2/2023. Có 7/14 NHTM có tỷ lệ NIM gần như không bị ảnh hưởng trong Q2/2023. Trái lại, tỷ lệ NIM của VPB, MBB và TCB giảm nhiều nhất vì những NHTM này phải giảm lãi suất cho vay để hỗ trợ các khách hàng doanh nghiệp.

Lãi suất tiền gửi đã giảm đáng kể trong Q2/2023 và sẽ được phản ánh rõ rệt hơn trong 6 tháng cuối năm 2023, với tác động giảm chi phí vốn và sức ép lên tỷ lệ NIM.

Chất lượng tài sản kém đi nhưng vẫn trong tầm kiểm soát

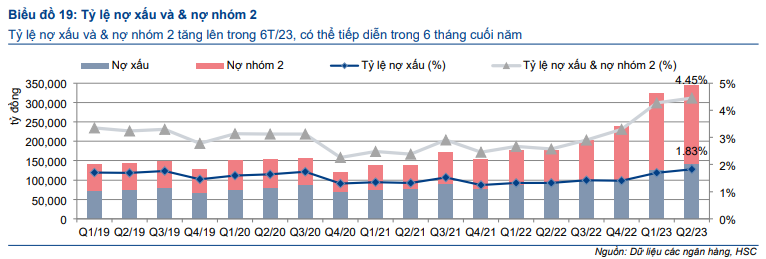

Chất lượng tài sản các NHTM kém đi trong 6 tháng đầu năm 2023 với tỷ lệ nợ xấu tăng do: mặt bằng lãi suất cho vay tăng, tăng trưởng kinh tế yếu, thị trường TPDN đóng băng và lĩnh vực BĐS ảm đạm.

Với Nghị định 08 & Thông tư 02 tạo điều kiện để NHTM giãn thời hạn/tái cơ cấu trái phiếu/các khoản vay cho khách hàng gặp khó khăn cộng với việc NHTM đẩy mạnh xóa nợ xấu trong Q2/2023, nên cả tỷ lệ nợ xấu và tỷ lệ nợ nhóm 2 chỉ tăng nhẹ so với quý trước. Nói chung, HSC cho rằng tỷ lệ nợ xấu công bố trên BCTC đã chạm đỉnh.

Tuy nhiên, chi phí trích lập dự phòng vẫn tương đối thấp so với quy mô nợ xấu gia tăng. Và HSC cho rằng điều này một phần là vì tăng trưởng tổng thu nhập HĐ trong 6 tháng đầu năm 2023 yếu. Trong số 14 NHTM, chất lượng tài sản của VCB và ACB ở mức tốt nhất.