Ngân hàng TMCP Ngoại thương Việt Nam (VCB): Sức mạnh từ giá trị cốt lõi

Nguồn: SSI

Sức mạnh từ giá trị cốt lõi

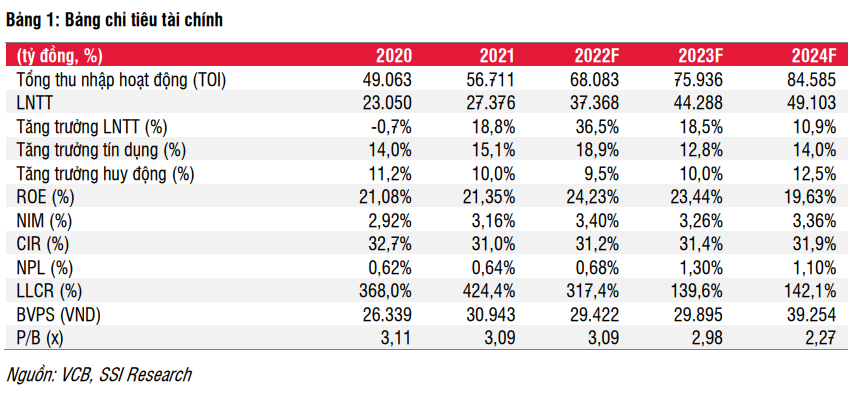

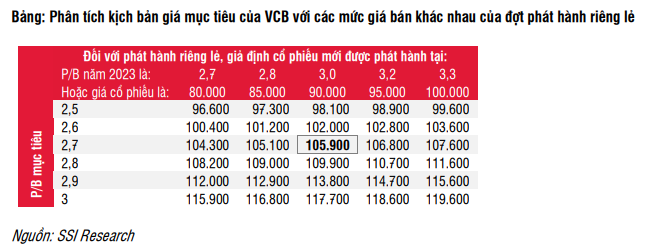

Chúng tôi duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu VCB với giá mục tiêu cuối năm 2024 là 105.900 đồng/cổ phiếu (từ 92.633 đồng/cổ phiếu sau khi điều chỉnh cổ tức bằng cổ phiếu) - tương ứng với tiềm năng tăng giá là 18,7%, do chúng tôi chuyển cơ sở định giá đến cuối năm 2024, với giả định rằng đợt phát hành riêng lẻ của ngân hàng sẽ thành công và chúng tôi nâng P/B mục tiêu lên 2,7x (từ 2,4x) do môi trường lãi suất giảm.

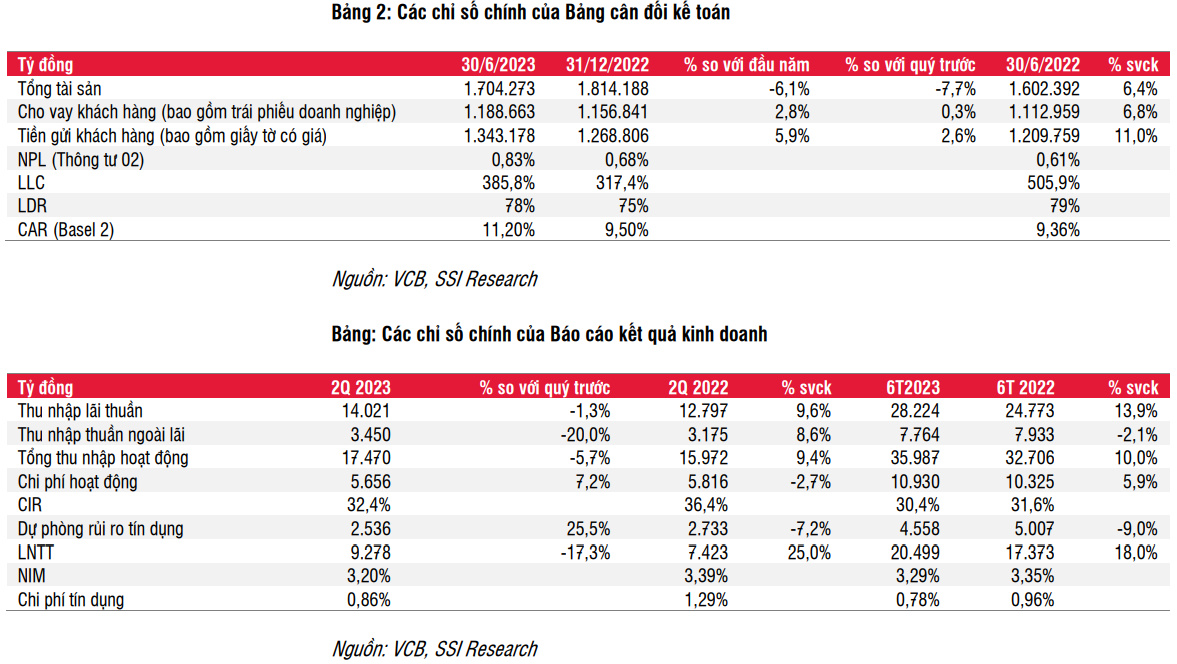

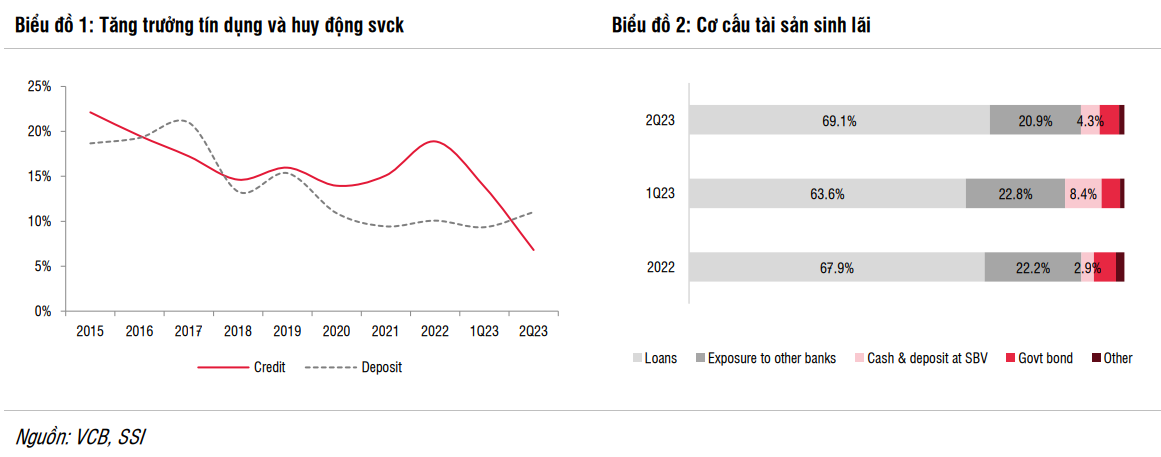

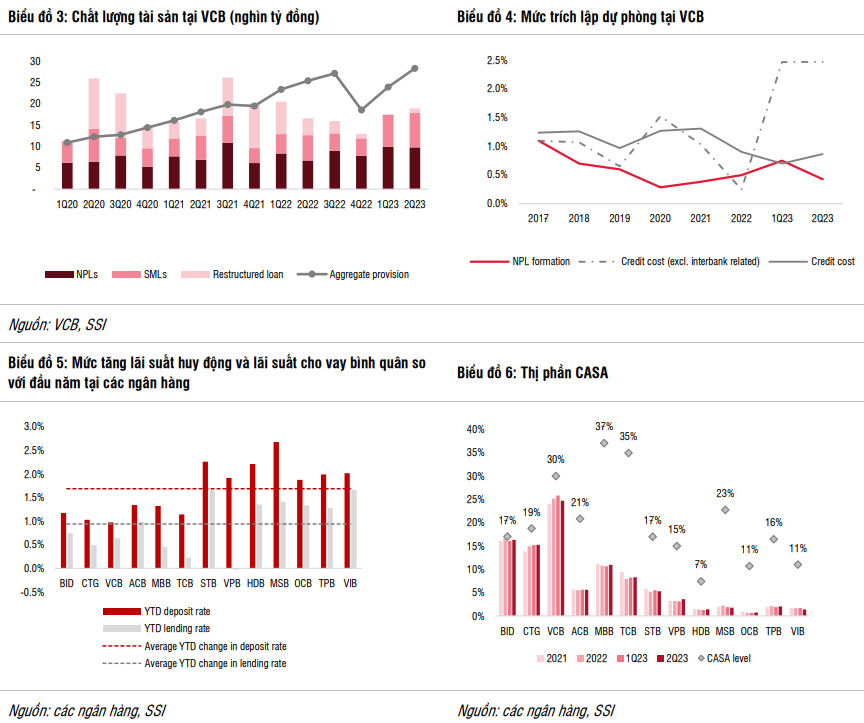

VCB đạt 9,3 nghìn tỷ đồng lợi nhuận trước thuế (tăng 25% svck) thấp hơn một chút so với ước tính của chúng tôi là 10 nghìn tỷ đồng (tăng 35% svck), do ngân hàng trích lập dự phòng nhiều hơn chúng tôi dự kiến. Tuy nhiên, chúng tôi tiếp tục đánh giá kết quả kinh doanh Q2/2023 là khá ấn tượng với việc ưu tiên đẩy mạnh trích lập dự phòng trong nửa đầu năm và do đó có khả năng mức dự phòng trong nửa cuối năm 2023 sẽ thấp hơn. Trong Q2/2023, VCB cũng đi ngược xu hướng chung của ngành về cả NIM (tăng 2 điểm cơ bản so với quý rước) và chất lượng tài sản (tỷ lệ nợ xấu đi ngang ở mức 0,8% và chi phí dự phòng bao nợ xấu tiếp tăng lên mức 386%). Theo quan điểm của chúng tôi, điểm trừ duy nhất trong KQKD quý 2/2023 là CASA đã giảm 43 điểm cơ bản xuống mức 30%, trong khi CASA bình quân của các ngân hàng khác cải thiện trung bình ở mức 45 điểm cơ bản. Tuy nhiên, chúng tôi cho rằng xu hướng này không phải là điều đáng lo ngại vì VCB tiếp tục sở hữu chi phí vốn thấp nhất trong ngành phần lớn nhờ vào tệp khách hàng gửi tiền tốt và ổn định. Trong nửa cuối 2023, chúng tôi kỳ vọng CASA có thể được cải thiện khi lãi suất huy động duy trì ở mức thấp.

Do lợi nhuận trước thuế nửa đầu năm 2023 phù hợp với kỳ vọng nên chúng tôi duy trì ước tính hiện tại. Theo đó, lợi nhuận trước thuế năm 2023 và 2024 dự báo đạt lần lượt 44,3 nghìn tỷ đồng (tăng 19% svck) và 49,1 nghìn tỷ đồng (tăng 11% svck).

Quan điểm ngắn hạn: Tăng trưởng lợi nhuận trước thuế dự kiến sẽ ở mức cao trong Q3/2023 và sẽ chậm lại từ Q4/2023.

Nhìn lại Q2/2023

Tỷ lệ NIM của VCB duy trì ổn định nhất trong số các ngân hàng mà chúng tôi nghiên cứu trong Q2/2023. Kể từ tháng 12/2022 cho đến nay, VCB có 3 chương trình hỗ trợ giảm lãi suất cho khách hàng với tác động làm giảm thu nhập lãi thuần khoảng 1,8 nghìn tỷ đồng. Tuy nhiên, theo quan điểm của chúng tôi NIM vẫn duy trì ổn định nhờ nguồn huy động ổn định và tài sản sinh lãi được phân bổ tối ưu hơn. Tiền gửi khách hàng tại VCB đã tăng 6,7% so với đầu năm (tăng 3,5% so với quý trước) trong tháng 6/2023. Với lợi thế về thương hiệu và uy tín, chúng tôi cho rằng VCB vẫn tiếp tục thu hút được những khách hàng gửi tiền có lựa chọn ưu tiên hàng đầu là sự an toàn thay vì lợi suất tiền gửi cao. Với tiền gửi khách hàng tăng tốt, thanh khoản của ngân hàng vẫn ổn định mặc dù dòng tiền gửi từ Kho bạc Nhà nước có phần thu hẹp (giảm 32 nghìn tỷ đồng). Trong khi đó, việc phân bổ tài sản được tối ưu hóa với tỷ lệ phân bổ vào những tài sản có mức sinh lời thấp như tiền gửi tại NHNN hoặc các tổ chức tín dụng khác đều giảm (xem Biểu đồ 2).

Theo đó, NIM của VCB tăng nhẹ 2 điểm cơ bản so với quý trước lên mức 3,2% trong Q2/2023, trong khi tất cả các ngân hàng khác có mức NIM giảm bình quân là 32 điểm cơ bản so với quý trước. Do đó, thu nhập lãi thuần tăng 9,6% svck mặc dù tăng trưởng huy động (tăng 6% so với đầu năm) cao hơn tăng trưởng tín dụng (tăng 2,8% so với đầu năm).

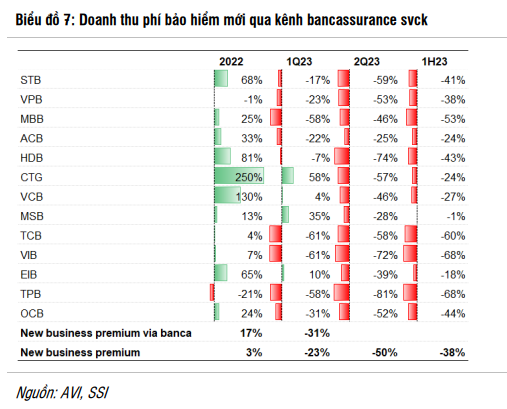

Thu nhập từ phí dịch vụ cải thiện, nhưng các khoản thu hồi từ nợ xấu đã xóa và lợi nhuận từ giao dịch ngoại hối giảm tốc. Thu nhập ngoài lãi trong Q2/2023 tăng 8,6% svck chủ yếu nhờ thu nhập phí dịch vụ tăng 134% svck. Tuy nhiên, mức tăng trưởng này một phần là do sự khác biệt về cách hạch toán kế toán đối với các khoản phí bancassurance trả trước vào năm ngoái. Do đó, để đánh giá xu hướng hợp lý hơn, chúng tôi đã so sánh các số liệu này với các số liệu tương đương trong Q1/2023. Thu nhập dịch vụ cải thiện 11% so với quý trước nhờ dịch vụ thẻ tín dụng trong khi các khoản phí dịch vụ thanh toán vẫn ổn định. Lũy kế 6 tháng đầu năm 2023, thu nhập từ thẻ tín dụng và dịch vụ thanh toán lần lượt tăng 5% và 25% svck. Phí tài trợ thương mại (giảm 5% svck) và bancassurance năm đầu tiên (giảm 21% svck) ghi nhận mức sụt giảm. Điểm tích cực ở đây là thị phần của VCB ở cả hai phân khúc này đều tăng khi thị trường ghi nhận mức sụt giảm nhanh hơn. Đặc biệt, tài trợ thương mại trong nước giảm 15% svck giúp thị phần của VCB cải thiện lên 20% (so với mức 18% vào cuối năm 2022). Trong khi đó, các ngân hàng mà chúng tôi nghiên cứu có APE bancassurance năm đầu giảm hơn 40% trong Q2/2023 (xem Biểu đồ 7).

Bên cạnh đó, lợi nhuận từ giao dịch ngoại hối không đổi so với cùng kỳ và giảm 13% so với quý trước. Thu nhập từ nợ xấu đã xóa giảm 59% svck và giảm 1,7% so với quý trước, do ngân hàng không ưu tiên bán tài sản với chiết khấu cao trong hoàn cảnh hiện tại.

VCB tiếp tục khẳng định chất lượng tài sản tốt nhất trong ngành. VCB đi ngược xu hướng chung khi giữ tỷ lệ nợ xấu và nợ Nhóm 2 gần như không đổi. Ngân hàng đã tái cơ cấu 1,2 nghìn tỷ đồng dư nợ (0,1% tổng tín dụng) theo Thông tư 02. Tại thời điểm cuối Q2/2023, nợ xấu và nợ Nhóm 2 lần lượt là 9,8 nghìn tỷ đồng (0,83% tổng tín dụng) và 8 nghìn tỷ đồng (0,69% tổng tín dụng). Trong nửa đầu năm 2023, nợ xấu mới hình thành chủ yếu đến từ các doanh nghiệp trong ngành thép, một số công ty sản xuất nhỏ và những người vay mua nhà có đòn bẩy tài chính cao. Tỷ lệ nợ xấu giữa các khách hàng cá nhân tăng gấp đôi svck lên 0,8% - phù hợp xu hướng chung của thị trường. Trong khi đó, ngân hàng đã tích cực trích lập thêm 7,2 nghìn tỷ đồng để đưa tổng mức dự phòng lũy kế lên 37,7 nghìn tỷ đồng và tỷ lệ dự phòng bao nợ xấu lên 386% (xem Biểu đồ 3-4).

Ngân hàng có khoảng 4% và 3,5% dư nợ tín dụng lần lượt cho các chủ đầu tư bất động sản và các công ty năng lượng tái tạo. Mặc dù chất lượng tín dung của những khoản cho vay này cần được theo dõi chặt chẽ, chúng tôi cho rằng những khoản này sẽ không tạo ra tác động tiêu cực và đột biến tới lợi nhuận của VCB trong thời gian tới. Với bộ đệm tín dụng lớn, chúng tôi cho rằng VCB sẽ linh hoạt hơn trước bất kỳ diễn biến nào về chất lượng tài sản. Trong nửa đầu năm 2023, VCB đã hoàn nhập 9,8 nghìn tỷ đồng chi phí dự phòng đã trích trong năm 2022 đối với khoản cho vay liên ngân hàng, như đã đề cập trong báo cáo trước đây của chúng tôi.

Ước tính lợi nhuận và luận điểm đầu tư

Do lợi nhuận trước thuế nửa đầu năm 2023 phù hợp với kỳ vọng, chúng tôi vẫn duy trì ước tính trước đó. Cụ thể, chúng tôi ước tính lợi nhuận trước thuế năm 2023 và 2024 lần lượt đạt 44,3 nghìn tỷ đồng (tăng 19% svck) và 49,1 nghìn tỷ đồng (tăng 11% svck).

Chúng tôi chuyển cơ sở định giá đến cuối năm 2024 với P/B mục tiêu là 2,7x (từ 2,4x) do môi trường lãi suất thấp hơn và đưa ra giá mục tiêu là 105.900 đồng/cổ phiếu, tương ứng với tiềm năng tăng giá là 18,7%. Chúng tôi cũng tính đến khả năng đợt phát hành riêng lẻ có thể thành công vào cuối năm 2024. Theo đó, chúng tôi duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu của VCB.