Ngân hàng TMCP Phương Đông (OCB): Thêm một quý thất vọng, KQKD thấp hơn đáng kể so với dự báo

Nguồn: HSC

Thêm một quý thất vọng, KQKD thấp hơn đáng kể so với dự báo

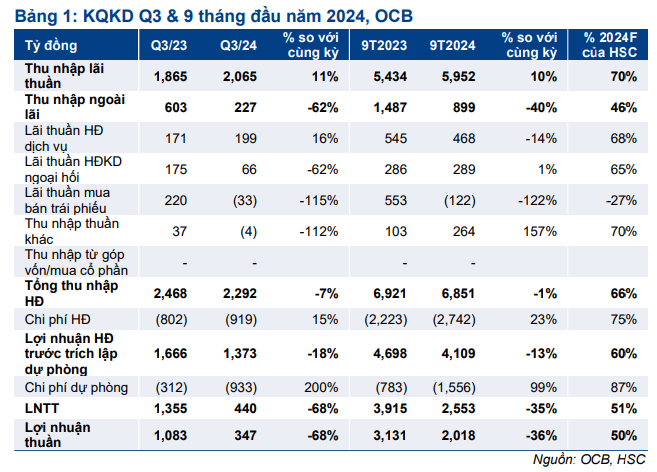

- KQKD Q3/2024 thấp hơn đáng kể so với dự báo của chúng tôi với LNTT Q3/2024 giảm 68% và LNTT 9 tháng đầu năm 2024 chỉ bằng 51% dự báo cả năm của chúng tôi. Chi phí dự phòng tăng mạnh và lỗ ở mảng kinh doanh nguồn vốn đã gây sức ép lên lợi nhuận thuần.

- Mảng ngân hàng cốt lõi hồi phục khiêm tốn. Tăng trưởng tín dụng vừa phải đạt 9% kể từ đầu năm, sát với dự báo của chúng tôi. Trong khi đó, tỷ lệ NIM thu hẹp 9 điểm cơ bản so với quý trước xuống 3,4% và tỷ lệ nợ xấu gộp tăng lên 4,1% từ 3,9% trong Q2/2024.

- Sau khi giá cổ phiếu giảm 6% trong 3 tháng qua, OCB đang giao dịch với P/B dự phóng năm 2024 là 0,88 lần, thấp hơn đáng kể so với bình quân nhóm NHTM tư nhân ở mức 1,24 lần. HSC duy trì khuyến nghị Tăng tỷ trọng và giá mục tiêu 13.800đ cho đến khi hoàn thành đánh giá toàn diện hơn.

Sự kiện: KQKD Q3/2024 thấp hơn dự báo

KQKD Q3 gây thấp vọng và thấp hơn đáng kể so với dự báo của chúng tôi với lợi nhuận hoạt động trước trích lập dự phòng đạt 1,4 nghìn tỷ đồng, giảm 18% so với cùng kỳ và LNTT đạt 440 tỷ đồng, giảm 68% so với cùng kỳ. Sự sụt giảm này chủ yếu do chi phí dự phòng tăng gấp đôi – chúng tôi cho rằng OCB đã trích lập dự phòng đáng kể trong quý trong quá trình làm sạch bảng CĐKT – và tổng thu nhập hoạt động giảm 7% so với cùng kỳ (do lãi thuần HĐ kinh doanh ngoại hối giảm 62% và mảng mua bán trái phiếu lỗ 33 tỷ đồng (Q3/2023 lãi 220 tỷ đồng)).

Tính chung 9 tháng đầu năm 2024, LNTT đạt 2,5 nghìn tỷ đồng, giảm 35% so với cùng kỳ, bằng 51% dự báo cả năm và thấp hơn dự báo 9 tháng của chúng tôi.

Thu nhập lãi thuần tăng trưởng khiêm tốn nhờ tín dụng tăng trưởng vừa phải

Mảng ngân hàng cốt lõi đạt kết quả khiêm tốn với thu nhập lãi thuần tăng 11% so với cùng kỳ, trong đó tín dụng tăng trưởng vừa phải và tỷ lệ NIM giảm nhẹ.

Tín dụng tăng trưởng vừa phải: Tăng trưởng tín dụng được cải thiện trong Q3/2024, đạt 9% kể từ đầu năm và 3,7% so với quý trước – phù hợp với xu hướng ngành và sát với dự báo của chúng tôi. Phân khúc khách hàng doanh nghiệp nhiều khả năng vẫn là động lực tăng trưởng chính.

Tổng huy động (tiền gửi khách hàng và giấy tờ có giá) tăng 5,3% cả so với đầu năm và so với quý trước, tương đương hệ số LDR điều chỉnh (= tổng tín dụng/(tổng huy động)) là 95,4%, giảm từ 96,9% trong Q2/2024.

Tỷ lệ NIM giảm nhẹ so với quý trước: Tỷ lệ NIM Q3/2024 đạt 3,4%, giảm nhẹ 9 điểm cơ bản so với quý trước (giảm 31 điểm cơ bản so với cùng kỳ), thấp hơn dự báo của chúng tôi nhưng sát với xu hướng ngành. Sự sụt giảm này chủ yếu do lợi suất gộp (giảm 18 điểm cơ bản so với quý trước và giảm 208 điểm cơ bản so với cùng kỳ) giảm mạnh hơn so với chi phí huy động (giảm 13 điểm cơ bản so với quý trước và giảm 196 điểm cơ bản so với cùng kỳ).

Mảng kinh doanh nguồn vốn kém tích cực tiếp tục làm giảm thu nhập ngoài lãi

Thu nhập ngoài lãi Q3 giảm mạnh 62% so với cùng kỳ do thu nhập HĐ kinh doanh nguồn vốn sụt giảm và thấp hơn dự báo của chúng tôi. Lãi thuần HĐ kinh doanh ngoại hối và lãi mua bán trái phiếu giảm lần lượt 62% và 115% (Q3/2024 lỗ 33 tỷ).

HĐKD trái phiếu ghi nhận lỗ 33 tỷ đồng trong quý, lũy kế 9 tháng năm 2024 lỗ 122 tỷ đồng (giảm 122% so với cùng kỳ). HSC tin rằng OCB đã bán kiếm lời chênh lệch giá danh mục trái phiếu giao dịch có lợi suất cao trong năm 2023, từ đó chỉ còn dư địa nhỏ cho HĐKD trái phiếu trong năm 2024, trong khi lợi suất TPCP kỳ hạn 10 năm tăng lên khoảng 2,7-2,8% từ mức nền thấp 2,3% vào đầu năm nay.

Chất lượng tài sản cải thiện chậm hơn kỳ vọng

Tỷ lệ nợ xấu gộp tăng nhẹ: Tỷ lệ nợ xấu chính thức vẫn ở mức cao là 3,1%, đi ngang so với quý trước. Ngoài ra, các khoản vay chờ xử lý tăng 14% so với quý trước lên 1.503 tỷ đồng (trước đó đã giảm một nửa trong 6 tháng đầu năm 2024) và bằng 0,9% dư nợ cho vay (tăng từ 0,8% trong Q2/2024 và giảm từ đỉnh 2% trong Q4/2023). Kết quả tiêu cực này phản ánh những khó khăn trong việc thanh lý tài sản, có thể do (1) vướng mắc pháp lý, theo chia sẻ của OCB và (2) sự hồi phục không đồng đều trên thị trường BĐS.

Nhìn chung, nếu bao gồm khoản mục này, tỷ lệ nợ xấu gộp sẽ là 4,1%, tăng nhẹ từ 3,9% trong Q2/2024 nhưng vẫn thấp hơn mức đỉnh 4,7% vào Q4/2023.

Chi phí dự phòng tăng mạnh do xử lý nợ xấu: Chi phí dự phòng tăng mạnh gấp đôi so với cùng kỳ trong Q3/2024, lũy kế chi phí dự phòng 9 tháng đầu năm 2024 là 1,6 nghìn tỷ đồng (tăng 99% so với cùng kỳ), bằng 87% dự báo cả năm của chúng tôi. Từ đó, chi phí tín dụng theo quý và kể từ đầu năm lần lượt là 0,6% và 1,3%, tăng từ lần lượt 0,2% và 0,8% cùng kỳ năm ngoái.

OCB có vẻ đã trích lập mạnh dự phòng trong quý trong quá trình làm sạch bảng CĐKT. Tỷ lệ nợ xấu được xóa trên tổng dư nợ bình quân tăng mạnh lên 0,5% trong Q3/2024, cao hơn gấp đôi so với bình quân 5 năm ở mức 0,2%. Điều này nhiều khả năng là do nỗ lực kiểm soát tỷ lệ nợ xấu vốn đã ở mức cao để bù đắp sự gia tăng của nợ xấu mới hình thành (0,7% trong Q3/2024, so với bình quân 5 năm là 0,4%).

Theo BLĐ, các khoản vay chờ xử lý đã được trích lập dự phòng đầy đủ trong năm 2023 và sẽ không phải trích lập thêm dự phòng – điều này nghĩa là chi phí dự phòng tăng mạnh phản ánh tác động của nợ xấu nội bảng chính thức.

HSC duy trì khuyến nghị, giá mục tiêu và dự báo cho đến khi hoàn thành đánh giá toàn diện hơn

Nhìn chung, sự hồi phục của mảng ngân hàng cốt lõi là khiêm tốn trong khi chất lượng tài sản cải thiện chậm hơn so với kỳ vọng của chúng tôi – thể hiện qua nợ xấu mới hình thành cao hơn dự báo và khó khăn trong việc làm sạch các khoản vay chờ xử lý. Ngoài ra, mảng kinh doanh nguồn vốn ghi nhận kết quả kém tích cực do điều kiện thị trường và không đạt kỳ vọng của chúng tôi.

OCB đang giao dịch với P/B dự phóng năm 2024 là 0,88 lần, thấp hơn đáng kể so với bình quân nhóm NHTM tư nhân ở mức 1,24 lần. P/E dự phóng năm 2024 là 7,2 lần, thấp hơn một chút so với bình quân nhóm NHTM tư nhân ở mức 7,7 lần.

HSC duy trì khuyến nghị Tăng tỷ trọng và giá mục tiêu 13.800đ cho đến khi hoàn thành đánh giá toàn diện hơn.