Ngân hàng TMCP Quân Đội (MBB): KQKD khả quan với chất lượng tài sản cải thiện so với quý trước

Nguồn: VCSC

KQKD khả quan với chất lượng tài sản cải thiện so với quý trước

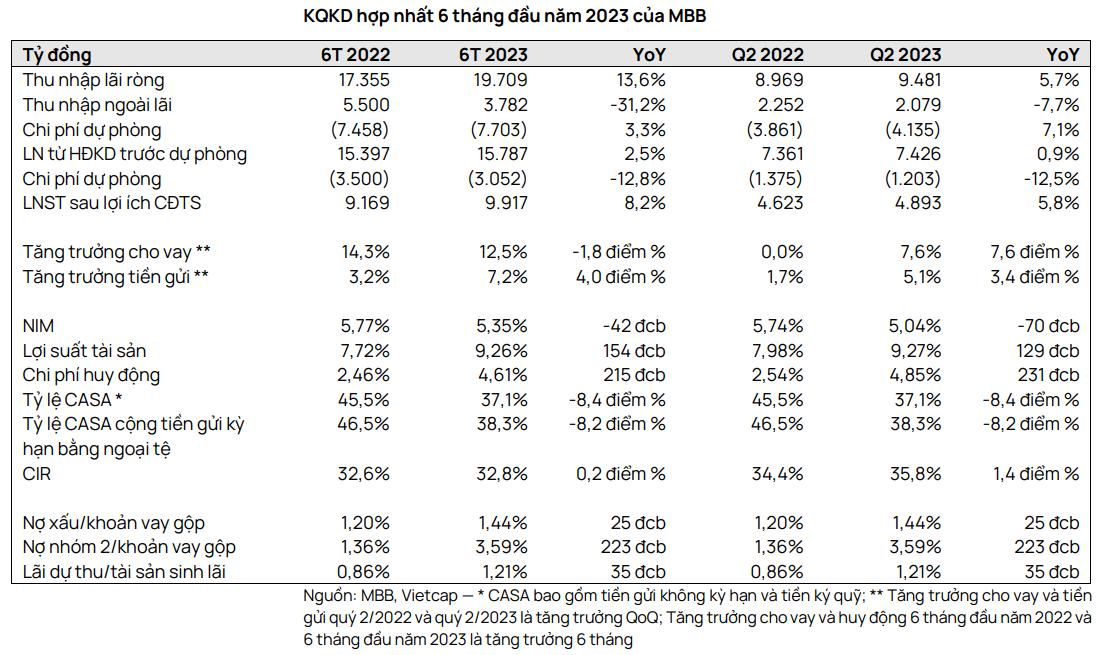

Ngân hàng TMCP Quân Đội (MBB) công bố KQKD hợp nhất nửa đầu năm 2023 với LNTT đạt 12,7 nghìn tỷ đồng (+7,1% YoY), hoàn thành 51% dự báo cho năm 2023 của chúng tôi, tương ứng LNTT quý 2/2023 đạt 6,2 nghìn tỷ đồng (đi ngang YoY; -4% QoQ). Nhìn chung, lợi nhuận của MBB cao hơn nhẹ so với kỳ vọng của chúng tôi do chi phí tín dụng thấp hơn dự kiến và thu nhập từ lãi (NII) cao.

- Tăng trưởng tín dụng nửa đầu năm 2023 đạt 10,6% so với hạn mức tín dụng hiện tại là 24,5%. Tăng trưởng tín dụng đến từ (1) tăng trưởng cho vay đạt 12,5% và (2) số dư trái phiếu doanh nghiệp của MBB giảm 8,3% so với quý 4/2022. Tính đến quý 2/2023, trái phiếu doanh nghiệp chiếm 7,7% tổng dư nợ tín dụng của MBB.

- Tăng trưởng tiền gửi nửa đầu năm 2023 đạt 7,2%. Tỷ lệ CASA trong quý 2/2023 là 37,1% (so với 35,5% trong quý 1/2023) tiếp tục là mức cao nhất trong danh mục theo dõi của chúng tôi. Chúng tôi lưu ý rằng MBB đặt mục tiêu về tỷ lệ CASA ở mức khoảng 40% vào năm 2023.

- NIM nửa đầu năm 2023 là 5,35% thấp hơn so với dự báo cả năm của chúng tôi là 5,53%. NIM quý 2/2023 là 5,02% (-69 điểm cơ bản QoQ & -70 điểm cơ bản YoY), mà chúng tôi cho rằng một phần là do giải ngân tín dụng tăng mạnh vào giai đoạn gần cuối quý 2/2023 (theo ban lãnh đạo) có thể tạm thời làm giảm lợi suất IEA tại thời điểm báo cáo.

- Thu nhập ngoài lãi (NOII) nửa đầu năm 2023 đạt 3,8 nghìn tỷ đồng (-31,2% YoY), hoàn thành 45% dự báo cả năm của chúng tôi. NOII quý 2/2023 là 2,1 nghìn tỷ đồng, giảm 7,7 % YoY nhưng tăng 22,1% QoQ.

- Tỷ lệ chi phí/thu nhập (CIR) hợp nhất nửa đầu năm 2023 không đổi YoY ở mức 32,8% so với dự báo cả năm của chúng tôi là 31,5%.

- Trong quý 2/2023, tỷ lệ nợ xấu hợp nhất giảm 31 điểm cơ bản QoQ xuống 1,44% (so với dự báo cả năm của chúng tôi là 1,69%) trong khi tỷ lệ nợNhóm 2 tăng nhẹ 13 điểm cơ bản lên 3,59% (so với dự báo cả năm của chúng tôi là 2,70%). Nợ xấu tập trung chủ yếu ở nhóm khách hàng bán lẻ và doanh nghiệp vừa và nhỏ (SME). Ban lãnh đạo MBB kỳ vọng tỷ lệ nợ xấu sẽ giảm dần trong nửa cuối năm 2023.

- Tỷ lệ chi phí tín dụng quy năm nửa đầu năm 2023 là 1,2% (so với 1,8% năm 2022) và tỷ lệ xử lý nợ xấu trên tổng dư nợ cho vay quy năm nửa đầu năm 2023 là 1,32% (so với 0,96% năm 2022). Tỷ lệ bao phủ nợ xấu (LLR) quý 2/2023 của MBB vẫn ở mức cao so với các ngân hàng khác ở mức 156,1% (so với 238,0% và 138,3% lần lượt vào quý 1/2022 và quý 1/2023).

Tăng trưởng tín dụng của MBB tăng trong quý 2/2023. Tăng trưởng tín dụng nửa đầu năm 2023 của MBB đạt 10,6% so với chỉ 3,8% trong 3 tháng đầu năm 2023. Theo quan điểm của chúng tôi, tăng trưởng tín dụng nửa đầu năm 2023 được thúc đẩy bởi mảng cho vay doanh nghiệp ở nhiều lĩnh vực. Kể từ quý 2/2023, tỷ trọng cho vay khách hàng cá nhân giảm từ 48,1% vào năm 2022 xuống 46,7%, mà chúng tôi cho rằng có thể đã ảnh hướng đến tỷ lệ NIM của ngân hàng. Ngoài ra, mảng cho vay khách hàng doanh nghiệp kinh doanh BĐS chiếm 5,4% tổng dư nợ cho vay của MBB (so với 4,6% vào năm 2022).

NOII quý 2/2023 phục hồi từ mức cơ sở thấp trong quý 1/2023. NOII quý 2/2023 tăng 22,1% QoQ, mà chúng tôi cho là do (1) mức tăng 34,5% QoQ trong thu nhập từ kinh doanh và đầu tư và (2) mức tăng 34,7% QoQ trong thu nhập ròng khác chủ yếu nhờ việc thu hồi các khoản nợ khó đòi đã xử lý khả quan hơn.

MBB thu hút gần 4 triệu khách hàng mới trong nửa đầu năm 2023. MBB hiện có khoảng 23,5 triệu khách hàng cá nhân và 300.000 khách hàng doanh nghiệp