Ngân hàng TMCP Quốc tế Việt Nam (VIB): Chi phí tín dụng cao gây xói mòn đến lợi nhuận

Nguồn: SSI

Chi phí tín dụng cao gây xói mòn đến lợi nhuận

Luận điểm đầu tư

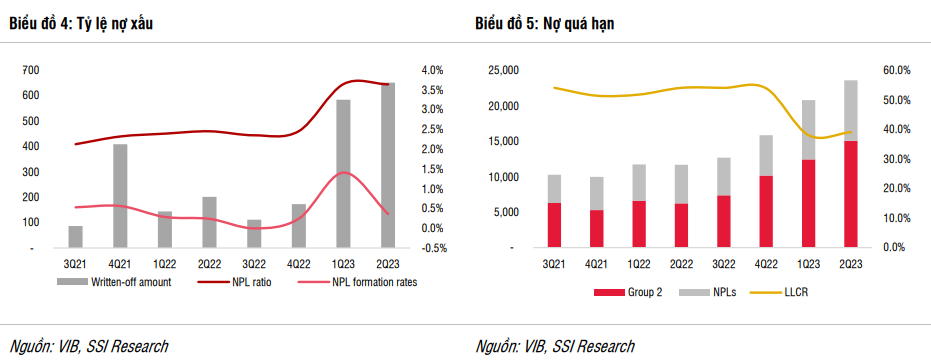

Với sự hỗ trợ của Thông tư 02, chúng tôi cho rằng tỷ lệ hình thành nợ xấu đã đạt đỉnh trong nửa đầu năm 2023 và tỷ lệ nợ xấu sẽ dao động quanh mức 3% trong thời gian còn lại của năm 2023. VIB không mấy mặn mà trong việc đầu tư vào trái phiếu doanh nghiệp cũng như cho vay các chủ đầu tư bất động sản. Tuy nhiên, chất lượng tài sản suy giảm do lãi suất cho vay vẫn ở mức cao đã ảnh hưởng đến khả năng thanh toán của khách hàng. Mặc dù chúng tôi cho rằng các động thái hỗ trợ từ Chính phủ cho ngành bất động sản sẽ giúp thời gian phục hồi của ngành này ngắn lại so với chu kỳ trước, nhưng theo quan điểm của chúng tôi, chặng đường phục hồi vẫn còn gặp nhiều thách thức ít nhất trong một năm tới. Vì vậy, chúng tôi giữ nguyên khuyến nghị TRUNG LẬP đối với cổ phiếu VIB với giá mục tiêu 1 năm là 22.700 đồng/cổ phiếu.

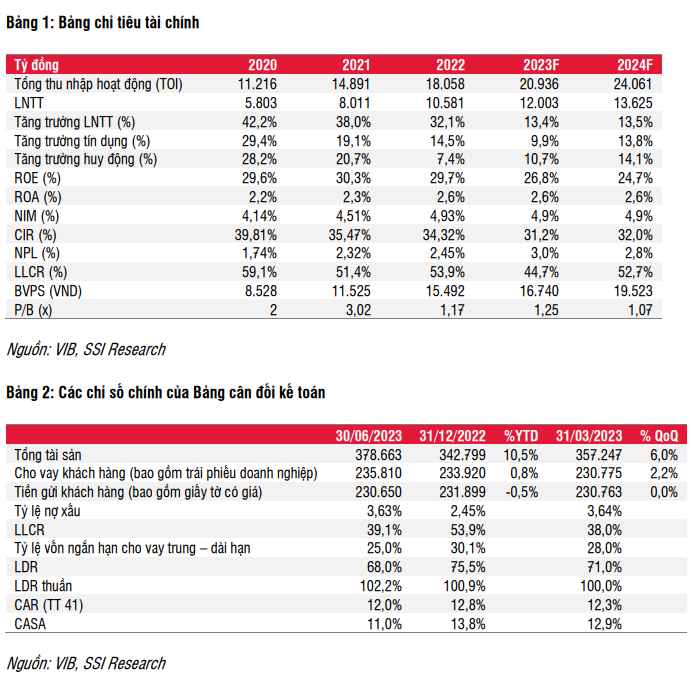

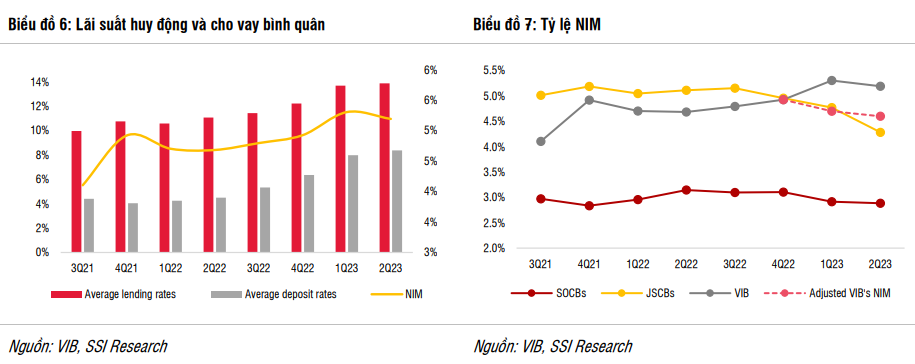

Ước tính lợi nhuận: Cho năm 2023, chúng tôi duy trì ước tính LNTT là 12 nghìn tỷ đồng (tăng 13,4% svck) nhưng chi phí tín dụng ước tính tăng lên mức 1%. Chúng tôi cho rằng NIM sẽ chịu áp lực trong nửa cuối năm 2023 do lãi suất cho vay giảm. Ngoài ra, thu nhập lãi từ tín phiếu kho bạc hỗ trợ NIM trong nửa đầu năm 2023 sẽ không còn trong nửa cuối năm 2023. Do đó, NIM dự kiến sẽ giảm xuống mức 4,9%. Trong khi đó, phí trả trước từ việc gia hạn hợp đồng bancassurance sẽ giúp NFI tăng trưởng 12% svck.

Lợi nhuận trước thuế năm 2024 ước đạt 13,6 nghìn tỷ đồng (tăng 13,5% svck), được hỗ trợ phần lớn từ NII (tăng 15,3% svck) và NFI (tăng 14% svck). Chất lượng tài sản giảm sút vẫn là mối quan tâm chính của chúng tôi, với chi phí dự phòng dự kiến cao hơn (tăng 14% svck lên hơn 2,7 nghìn tỷ đồng). Theo đó, tỷ lệ nợ xấu ước tính là 2,8%, cùng với chi phí tín dụng ổn định ở mức 1,0%.

Quan điểm ngắn hạn: Chúng tôi cho rằng doanh thu phí từ hợp đồng bancassurance phần lớn đã được phản ánh vào giá cổ phiếu, theo đó, giá cổ phiếu đã tăng 18,8% trong Q2/2023.

Rủi ro giảm đối với khuyến nghị:

- Tỷ lệ hình thành nợ xấu cao hơn.

- Tăng trưởng tín dụng yếu do thị trường bất động sản ảm đạm và nhu cầu tiêu dùng yếu.

Yếu tố hỗ trợ tăng đối với khuyến nghị:

- Nhu cầu tín dụng phục hồi.

- Thị trường bất động sản dần cải thiện.

Nhìn lại Q2/2023

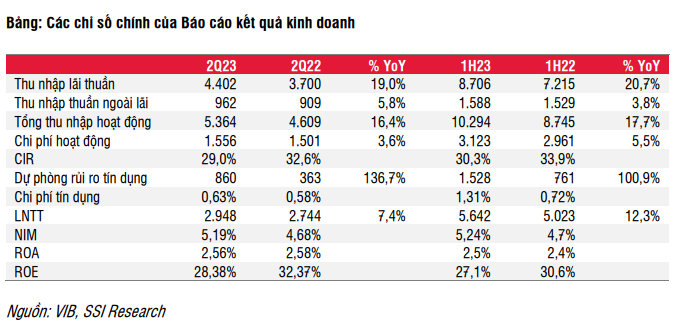

VIB ghi nhận lợi nhuận trước thuế đạt gần 3 nghìn tỷ đồng (tăng 7,4% svck), phù hợp với kỳ vọng của chúng tôi. Kết quả này đạt được là nhờ NII ổn định (tăng 19% svck) và chi phí được kiểm soát tốt với CIR là 29% (so với mức 32,6% trong Q2/2022).

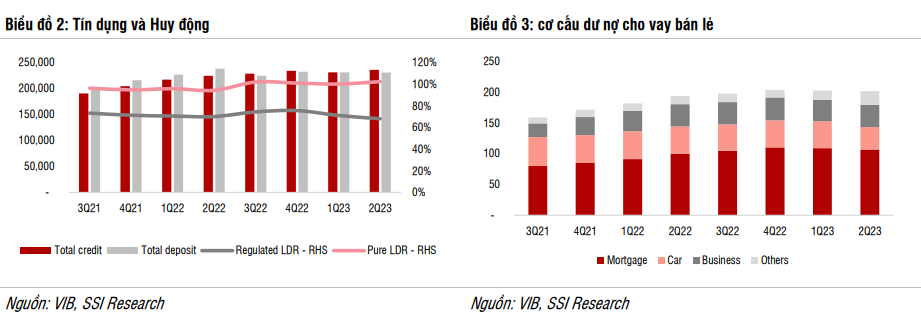

Tăng trưởng tín dụng vẫn yếu chỉ đạt 0,8% so với đầu năm, trong khi tăng trưởng tiền gửi giảm 0,5% so với đầu năm. Chất lượng tài sản suy yếu với nợ xấu (tăng 2,2% so với quý trước) và nợ Nhóm 2 (tăng 21% so với quý trước) đều tăng lên. Tỷ lệ nợ xấu vẫn duy trì ở mức 3,6% dù đã tích cực xử lý nợ xấu khoản 650 tỷ đồng. Tổng nợ tái cơ cấu chiếm 0,27% tổng tín dụng.

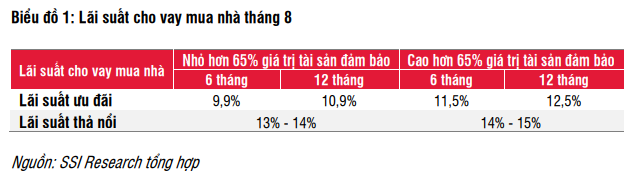

Tín dụng tăng trưởng chậm. Mặc dù tín dụng phục hồi 2,2% so với quý trước trong Q2/2023, VIB vẫn ghi nhận mức tăng trưởng tín dụng thấp nhất trong 5 năm qua, chỉ tăng 0,8% so với đầu năm đạt 235,8 nghìn tỷ đồng. Đặc biệt, tổng dư nợ cho vay mua nhà (giảm 0,2% so với quý trước đạt 108,7 nghìn tỷ đồng), cũng như các khoản vay mua ô tô đều giảm (giảm 15% so với quý trước và đạt 37 nghìn tỷ đồng). Trong khi đó, các khoản cho vay kinh doanh và dư nợ thẻ tín dụng tăng lần lượt 3,6% so với quý trước (đạt 36,3 nghìn tỷ đồng) và hơn 50% so với quý trước đạt 16,5 nghìn tỷ đồng. Chúng tôi cho rằng lãi suất cho vay cao và nhu cầu nhà ở sụt giảm mạnh là nguyên nhân khiến dư nợ cho vay mua nhà thu hẹp. Vào Q2/2023, lãi suất ưu đãi cho vay mua nhà là 9,9% (giảm 200 điểm cơ bản so với quý trước) trong sáu tháng và sau đó được thả nổi ở mức quanh 14% (giảm 150 điểm cơ bản so với quý trước). Trong nửa cuối năm 2023, chúng tôi cho rằng lãi suất cho vay mua nhà sẽ giảm hơn nữa để kích thích tăng trưởng tín dụng, nhưng điều này khá thách thức do thị trường bất động sản vẫn chưa cho nhiều chuyển biến tích cực.

Chất lượng tài sản yếu. Trong khi nợ xấu tăng 2,2% so với quý trước (đạt 8,5 nghìn tỷ đồng) dù cho ngân hàng đã xử lý 650 tỷ đồng nợ xấu, các khoản nợ nhóm 2 cũng tăng 21% so với quý trước (đạt 15,1 nghìn tỷ đồng). Theo đó, tỷ lệ nợ xấu duy trì ở mức 3,6%. Tỷ lệ hình thành nợ xấu đã giảm xuống 0,36% trong Q2/2023 sau khi đạt đỉnh là 1,4% trong Q1/2023. Tuy nhiên, chúng tôi cho rằng nợ xấu vẫn sẽ tiếp tục tăng trong Q3/2023 do nợ Nhóm 2 tăng mạnh trong Q2/2023, trước khi cải thiện dần trong Q4/2023 do xử lý nợ xấu. Do đó, việc trích lập dự phòng là không thể tránh khỏi trong giai đoạn nửa cuối năm 2023. Mặt khác, dư nợ cho vay tín chấp (thẻ tín dụng) tăng vọt trong Q2/2023 có thể tiềm ẩn rủi ro tín dụng đối với ngân hàng.

Tại thời điểm cuối Q2/2023, dư nợ cơ cấu đạt tổng cộng là 640 tỷ đồng, tương đương 0,27% tổng tín dụng, trong đó các khoản cho vay liên quan đến Covid là 128 tỷ đồng (-30,4% so với quý trước) và dư nợ tái cấu trúc (theo Thông tư 02) là 513 tỷ đồng. Chúng tôi cho rằng dư nợ tái cấu trúc theo Thông tư 02 của VIB sẽ tăng trong nửa cuối năm 2023.

NIM có xu hướng giảm. Sau khi đạt mức cao nhất lịch sử là 5,31% trong Q1/2023, NIM đã giảm 12 điểm cơ bản xuống mức 5,19% trong Q2/2023. Trong khi lãi suất tiền gửi trung bình tăng 40 điểm cơ bản so với quý trước đạt mức 8,4%, lãi suất cho vay trung bình chỉ tăng 20 điểm cơ bản so với quý trước đạt mức 13,9% do lãi suất cho vay giảm đối với các khoản giải ngân mới để kích thích nhu cầu tín dụng. Tỷ lệ NIM nửa đầu năm 2023 được duy trì tốt trong số các NHTMCP mặc dù nợ quá hạn tăng đáng kể (tăng 49% so với đầu năm). Điều này có thể được giải thích bởi thu nhập lãi khá lớn (tăng 138% svck, tương đương tăng thêm khoản 1,2 nghìn tỷ đồng) liên quan đến tín phiếu kho bạc. Nếu loại trừ khoản này, chúng tôi ước tính NIM sẽ ở mức 4,7% trong Q1/2023 và 4,6% trong Q2/2023. Tuy nhiên, chúng tôi cũng cần lưu ý rằng tác động tích cực này khó có thể kéo dài trong nửa cuối năm 2023 do tín phiếu kho bạc đáo hạn trong Q2/2023. Do đó, chúng tôi cho rằng NIM sẽ giảm mạnh hơn trong nửa cuối năm 2023 khi lãi suất cho vay giảm để kích thích tăng trưởng tín dụng.

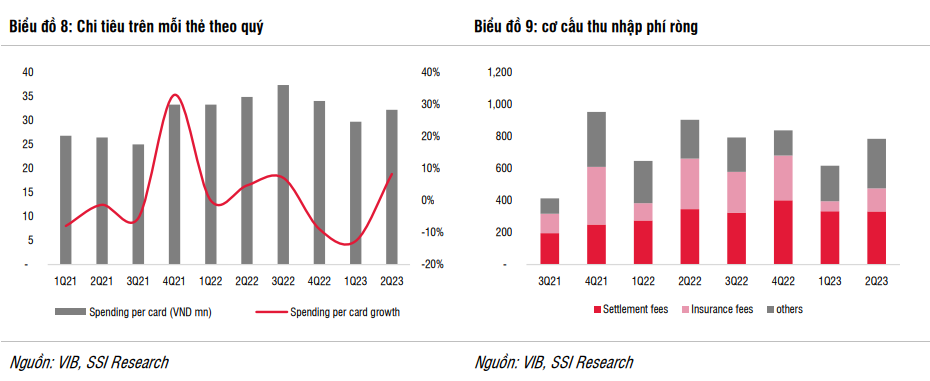

Tăng trưởng thu nhập ngoài lãi vẫn tích cực mặc dù NFI yếu. Thu nhập từ phí giảm 13,2% svck, chủ yếu do phí dịch vụ thanh toán và doanh thu phí từ hoạt động bancassurance đều sụt giảm. Với việc giám sát chặt chẻ trong hoạt động bán bảo hiểm trong thời gian gần đây, doanh thu phí bancassurance giảm 54,6% svck đạt 182,3 tỷ đồng. Chúng tôi ước tính khoảng 250 tỷ đồng phí trả trước sẽ được ghi nhận trong nửa cuối năm 2023, đây sẽ là yếu tố hỗ trợ để VIB cải thiện NFI trong nửa cuối năm 2023, và số tiền còn lại sẽ được phân bổ trong vòng 12 năm, chia đều 300 tỷ đồng mỗi năm. Chi tiêu qua thẻ đã phục hồi lên hơn 21 nghìn tỷ đồng (tăng 10,5% so với quý trước) trong Q2/2023 với 651 triệu thẻ (tăng 2% so với quý trước), tuy nhiên phí dịch vụ thanh toán vẫn giảm (giảm 4% svck) do các hoạt động thương mại yếu. Mặt khác, lãi từ kinh doanh ngoại hối và thu hồi nợ xấu (135 tỷ đồng, tăng 23,4% svck) là yếu tố chính giúp thu nhập ngoài lãi tăng 5,8% svck đạt 962 tỷ đồng.

Ước tính và định giá

Trong năm 2024, chúng tôi ước tính VIB sẽ đạt 13,6 nghìn tỷ đồng LNTT (tăng 13,5% svck), nhờ:

- Tăng trưởng tín dụng phục hồi (tăng 13,8% so với đầu năm) nhờ lãi suất cho vay hấp dẫn hơn và tăng trưởng huy động tăng 14,1% so với đầu năm, giúp duy trì tỷ lệ LDR ở mức 100%.

- Đến cuối Q2/2024, Thông tư 02 sẽ hết hạn vì thế chúng tôi cho rằng tỷ lệ nợ xấu sẽ giữ ở mức 2,8% với giả định chi phí tín dụng là 1%. Tuy nhiên, điều này sẽ giúp VIB cải thiện LLCR lên 52,7%.

- Chúng tôi cho rằng VIB sẽ thu hút thêm nguồn vốn dài hạn để có thể quản lý tốt tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, khi nhu cầu nhà ở tăng trở lại trong năm 2024. Đồng thời, tín dụng phục hồi sẽ là yếu tố hỗ trợ cho NIM của ngân hàng. Do đó, chúng tôi kỳ vọng NIM sẽ duy trì ở mức khoảng 4,9% trong năm 2024.

- Chúng tôi tin rằng phí thanh toán sẽ tăng 15% svck, cùng với sự phục hồi của nhu cầu tiêu dùng trong năm 2024. Chúng tôi kỳ vọng tốc độ tăng trưởng phí bancassurance cũng sẽ tăng ở mức khiêm tốn là 6% svck. Theo đó, tăng trưởng NFI ước tính đạt 14% svck.

Với sự hỗ trợ từ Thông tư 02, chúng tôi cho rằng tỷ lệ hình thành nợ xấu đã đạt đỉnh trong nửa đầu năm 2023 và tỷ lệ nợ xấu sẽ dao động quanh mức 3% trong thời gian còn lại của năm 2023. Chúng tôi nhận thấy VIB không mấy mặn mà vào việc đầu tư trái phiếu doanh nghiệp và nhà phát triển bất động sản nói chung. Tuy nhiên, chất lượng tài sản vẫn giảm đi do lãi suất cho vay vẫn ở mức cao đã ảnh hưởng đến khả năng thanh toán của khách hàng. Về mặt định giá, ROE ước tính ở mức 27% trong năm 2023 và 25% trong năm 2024 – đây là mức cao nhất trong số các ngân hàng chúng tôi nghiên cứu, theo đó, chúng tôi nâng hệ số P/B mục tiêu lên 1,3x từ 1x. Mặc dù chúng tôi cho rằng các động thái hỗ trợ từ Chính phủ cho ngành bất động sản sẽ giúp thời gian phục hồi của ngành ngắn lại so với chu kỳ trước, nhưng theo quan điểm của chúng tôi, chặng đường phục hồi vẫn còn gặp nhiều thách thức ít nhất trong một năm nữa. Vì vậy, chúng tôi giữ nguyên khuyến nghị TRUNG LẬP đối với cổ phiếu VIB với giá mục tiêu 1 năm là 22.700 đồng/cổ phiếu.