Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB): Tăng trưởng tiền gửi mạnh trong quý 2 củng cố nguồn vốn

Nguồn: VCSC

Tăng trưởng tiền gửi mạnh trong quý 2 củng cố nguồn vốn

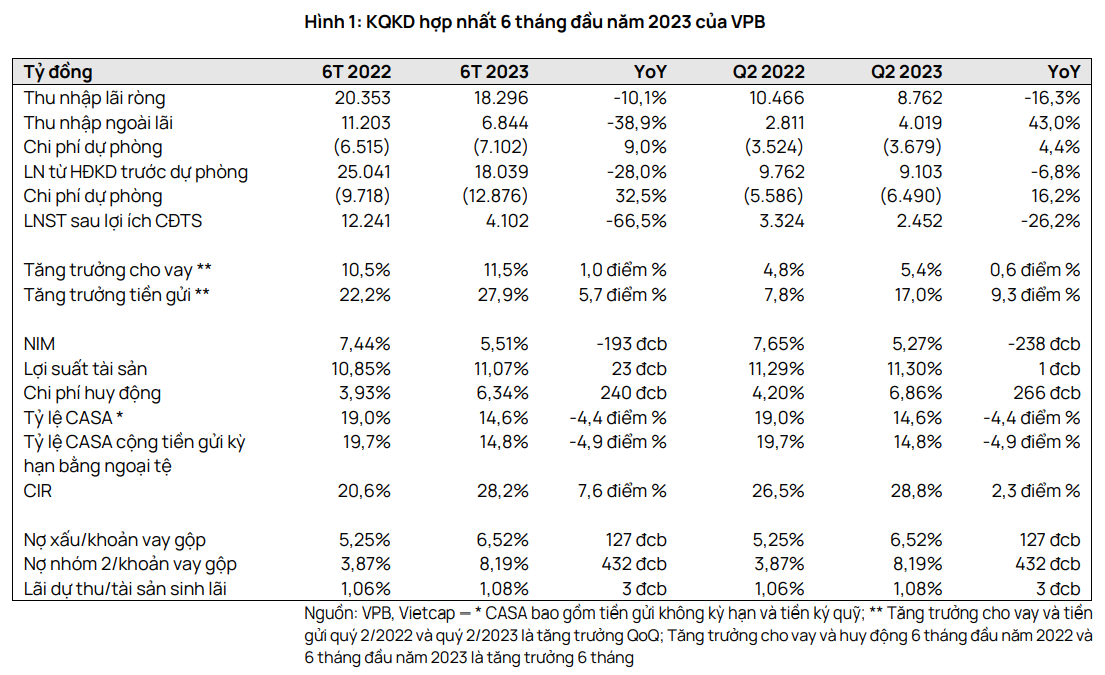

- Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB) đã công bố KQKD nửa đầu năm 2023 với LNTT hợp nhất đạt 5,2 nghìn tỷ đồng (-66% YoY) so với LNTT của ngân hàng mẹ đạt 7,9 nghìn tỷ đồng, thấp hơn nhẹ dự báo của chúng tôi vì chỉ hoàn thành 37% kế hoạch năm 2023 của chúng tôi. KQKD này tương ứng LNTT hợp nhất quý 2/2023 đạt 2,6 nghìn tỷ đồng (+2,5% QoQ).

- Chúng tôi ước tính tăng trưởng tín dụng nửa đầu năm 2023 của ngân hàng mẹ (bao gồm cho vay khách hàng và trái phiếu doanh nghiệp) đạt 13,0%. Tính đến quý 2/2023, số dư trái phiếu doanh nghiệp tại ngân hàng mẹ giảm 14% so với năm 2022 xuống còn 28,2 nghìn tỷ đồng (đi ngang QoQ), chiếm 9,3% tổng dư nợ tín dụng.

- Tăng trưởng tiền gửi hợp nhất nửa đầu năm 2023 đạt 27,9%. Ngoài ra, tỷ lệ CASA hợp nhất trong quý 2/2023 của VPB đạt 14,6% (-4,4 điểm phần trăm YoY & +0,4 điểm phần trăm QoQ).

- NIM hợp nhất nửa đầu năm 2023 đạt 5,51% (-193 điểm cơ bản YoY) thấp hơn dự báo cả năm của chúng tôi là 6,45%, chúng tôi cho rằng chủ yếu do tiền gửi của khách hàng tăng mạnh hơn dự kiến trong 3 quý qua. NIM hợp nhất quý 2/2023 đạt 5,27% (-98 điểm cơ bản QoQ).

- NFI hợp nhất nửa đầu năm 2023 đạt 3,3 nghìn tỷ đồng (+19% YoY) và hoàn thành 44% dự báo cả năm của chúng tôi. Kết quả hoạt động tốt chủ yếu nhờ phí dịch vụ thanh toán tăng 46% YoY do VPB đầu tư phát triển các nền tảng thanh toán không dùng tiền mặt.

- CIR 6 tháng đầu năm 2023 đạt 28,2% (so với CIR 6 tháng đầu năm 2022 là 25,0% nếu loại trừ thu nhập bất thường từ bancassurance), cao hơn dự báo của chúng tôi là 26%, chủ yếu do chi phí nhân viên tăng 14% YoY.

- Tỷ lệ nợ xấu và tỷ lệ nợ nhóm 2 trong quý 2/2023 tăng so với cùng kỳ năm trước nhưng vẫn tương đối đi ngang so với quý trước. Ngoài ra, tỷ lệ xử lý nợ trên tổng dư nợ cho vay hợp nhất quy năm trong nửa đầu năm 2023 đã tăng 1,8 điểm phần trăm YoY đạt 5,3%. Thu nhập từ thu hồi nợ xấu hợp nhất nửa đầu năm 2023 giảm 32% YoY, nguyên nhân do mức giảm so với cùng kỳ năm trước ở cả ngân hàng mẹ và FEC.

- Chi phí tín dụng quy năm trong nửa đầu năm 2023 đạt 5,3% (so với 5,1% vào năm 2022) và LLR quý 2/2023 đạt 43,0% (so với 54,4% và 46,0% tương ứng vào năm 2022 và quý 1/2023).

Thu hút tiền gửi của khách hàng tăng mạnh trong quý 2/2023. Tăng trưởng tiền gửi hợp nhất trong nửa đầu năm 2023 đạt 27,9%, mức tăng trưởng tiền gửi cao hàng đầu trong số các ngân hàng thuộc danh mục theo dõi của chúng tôi đã báo cáo KQKD cho đến nay. Ngoài ra, tiền gửi của khách hàng cá nhân đã tăng 40,3% trong nửa đầu năm 2023.

FEC ghi nhận lỗ giảm QoQ. Theo ước tính của chúng tôi, tăng trưởng cho vay hợp nhất trong nửa đầu năm 2023 đạt 11,5%, đến từ (1) tăng trưởng cho vay tại ngân hàng mẹ là 15,5% và (2) giảm 7,3% dư nợ cho vay tại các công ty con của VPB (bao gồm FEC và VPBank Securities). Chúng tôi ước tính dư nợ cho vay của FEC giảm 9,3% QoQ trong nửa đầu năm 2023 (tương đối đi ngang QoQ), mà chúng tôi cho rằng (1) nhu cầu yếu do suy thoái kinh tế và (2) việc FEC tái cơ cấu HĐKD cũng có thể hạn chế giải ngân khoản vay mới ở một mức độ nhất định. Ước tính của chúng cho thấy khoản lỗ trong quý 2/2023 của FEC có thể đã giảm khoảng 20% QoQ.