Ngân Hàng TMCP Việt Nam Thịnh Vượng (VPB): Tiếp tục đà tăng trưởng trong năm 2025

Nguồn: VCBS

Tiếp tục đà tăng trưởng trong năm 2025

- Cho năm 2025, VCBS cho rằng VPB sẽ tiếp tục đạt mức tăng trưởng tín dụng khả quan nhờ sự phục hồi của mảng cho vay bán lẻ. Bên cạnh đó, chúng tôi cho rằng nhu cầu vay tiêu dùng có xu hướng tăng trở lại cũng như khả năng trả nợ được cải thiện khi nền kinh tế có những dấu hiệu khởi sắc sẽ là động lực giúp FE Credit gia tăng khả năng ghi nhận lãi kể từ năm 2025, qua đó cải thiện lợi nhuận cũng như chất lượng tài sản của toàn ngân hàng.

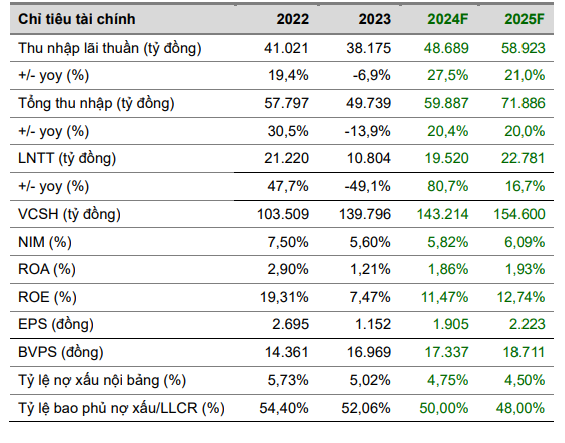

- Chúng tôi ước tính LNTT của VPB cho năm 2024 và 2025 lần lượt đạt 19.520 tỷ đồng (+80,7% yoy) và 22.781 tỷ đồng (+16,71% yoy), tương đương BVPS lần lượt đạt 17.337 đồng/cổ phiếu và 18.711 đồng/cổ phiếu.

- Chúng tôi khuyến nghị cổ phiếu VPB với giá mục tiêu 21.797 đồng/cp.

Luận điểm đầu tư

Tín dụng kỳ vọng tiếp tục tăng trưởng tích cực trong năm 2025 với động lực chinh đến từ sự hồi phục của nhóm KHCN và tiềm năng mở rộng danh mục tín dụng đối với phân khúc SME trong bối cảnh môi trường lãi suất thấp và sự thúc đẩy của các chính sách hỗ trợ nền kinh tế.

Lợi nhuận giữ đà tăng trưởng khả quan nhờ: (1) NIM hợp nhất tiếp tục được mở rộng nhờ tăng trưởng tín dụng tích cực và áp lực cạnh tranh giữa các ngân hàng được giảm bớt; (2) FE Credit lấy lại đà tăng trưởng giúp hỗ trợ lợi nhuận hợp nhất của toàn ngân hàng; (3) Hoạt động kinh doanh của các công ty con kỳ vọng giữ mức tăng trưởng khả quan.

Cập nhật tình hình kinh doanh 9T.2024

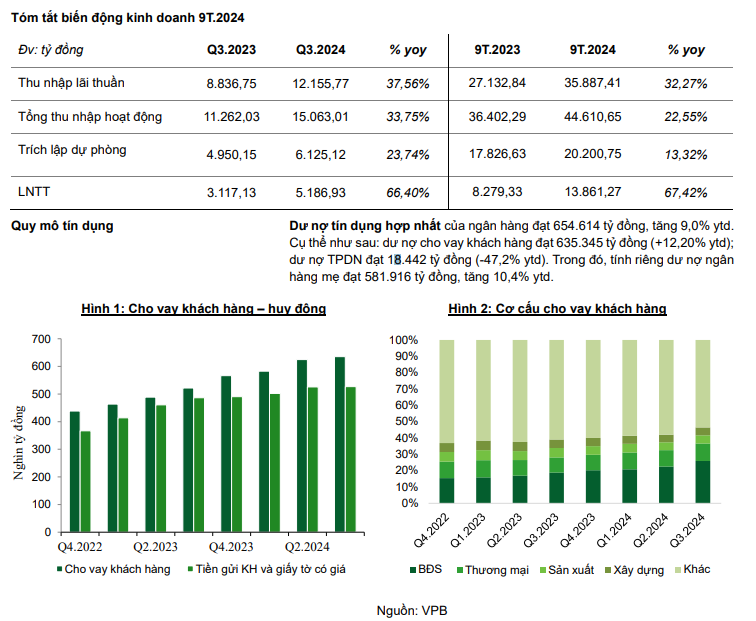

Cho vay nhóm KHCN sụt giảm nhẹ. Kết thúc 9T.2024, cho vay nhóm KHCN (đã bao gồm cho vay giao dịch ký quỹ) giảm nhẹ 0,7% ytd, đạt khoảng gần 298 nghìn tỷ đồng và đóng góp gần 47% vào tổng dư nợ cho vay hợp nhất của ngân hàng. Trong đó, cho vay kinh doanh tăng 2,6% ytd, cho vay mua ô tô tăng 8,6% ytd, thẻ tín dụng tăng 9,6% ytd, cho vay mua nhà giảm 1,2% ytd.

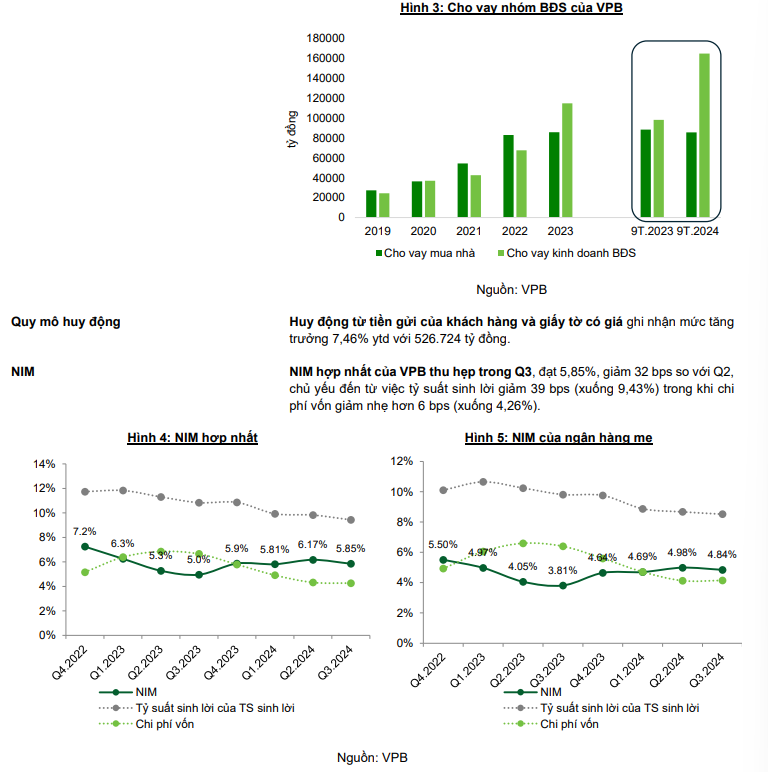

Cho vay nhóm KHDN vẫn là động lực tăng trưởng chính trong thời gian vừa qua. Nhờ sự hỗ trợ từ cổ đông chiến lược SMBC, VPB có cơ hội mở rộng phân khúc KHDN lớn và FDI. Lũy kế 9 tháng đầu năm 2024, tín dụng KHDN tăng gần 27% ytd lên khoảng hơn 337 nghìn tỷ đồng, nâng tỷ trọng đóng góp trong cơ cấu cho vay khách hàng từ 47% lên 53%. Trong đó, cho vay nhóm BĐS vẫn là một trong những trụ cột tăng trưởng chính với dư nợ cho vay BĐS lũy kế 9 tháng tăng gần 25% ytd lên 250,6 nghìn tỷ đồng, chiếm 39% dư nợ cho vay (Trong đó: Cho vay đối với hoạt động kinh doanh BĐS tăng 43,5% ytd; cho vay mua nhà giảm 0,2% ytd và chủ yếu tập trung cho vay phân khúc nhà phố thứ cấp).

Thu nhập ngoài lãi

Thu nhập ngoài lãi lũy kế 9 tháng đạt 8.723 tỷ đồng (-5,9% yoy). Trong đó: thu nhập thuần từ hoạt động dịch vụ ghi nhận sụt giảm hơn 12% so với cùng kỳ, còn 4.584 tỷ đồng; thu nhập từ hoạt động kinh doanh ngoại hối có sự cải thiện rõ rệt khi ghi nhận khoản lãi 594 tỷ đồng (trong khi cùng kỳ ghi nhận lỗ 621 tỷ đồng). Đẩy mạnh xử lý nợ để cải thiện danh mục tín dụng với thu từ nợ đã xử lý rủi ro lũy kế 9 tháng đạt 3.252 tỷ đồng (+90,4% yoy).

Nợ xấu

Tỷ lệ nợ xấu hợp nhất có sự cải thiện khi tiếp tục giảm từ mức 5,08% trong Q2 xuống 4,81% trong Q3.2024, chủ yếu nhờ sự cải thiện đến từ FE Credit. Nếu tính riêng ngân hàng mẹ, tỷ lệ nợ xấu vẫn có xu hướng tăng lên trong Q3, ở mức 3,63%. Tỷ lệ nợ nhóm 2 cũng giảm liên tiếp trong 2 quý gần đây, ghi nhận ở mức 7,06% trong Q3. Tỷ lệ DPRR bao phủ nợ xấu (LLCR) tăng lên từ mức 48,08% trong Q2 lên mức 50,7%.

FE Credit

Kết thúc Q3.2024, Fe Credit ghi nhận dư nợ tín dụng đạt hơn 56 nghìn tỷ đồng (tăng trưởng 2,2% ytd). Lợi nhuận trước thuế trong Q3 đạt hơn 270 tỷ đồng, đưa lỗ lũy kế của FE Credit tính đến T9.2024 giảm xuống còn hơn 437 tỷ đồng (trong khi cùng kỳ ghi nhận lỗ hơn 3.736 tỷ đồng). Chi phí vốn giữ ở mức 6,6% trong 9 tháng, giảm so mức 9,1% cùng kỳ năm ngoái, chủ yếu đến từ mặt bằng lãi suất huy động duy trì ở mức thấp cũng như sự hỗ trợ thanh khoản từ ngân hàng mẹ và đối tác chiến lược. Tỷ lệ CIR cải thiện, đạt mức 24,9%.

Tỷ lệ nợ xấu của FE Credit có sự cải thiện trong Q3, ghi nhận ở mức 17% (giảm so với mức 20% trong quý trước), đến từ các động lực:

- Việc tái cơ cấu FE Credit trong thời gian qua đã mang lại những hiệu quả nhất định: Quy trình cho vay chặt chẽ hơn với khẩu vị ít rủi ro hơn, giảm tỷ trọng cho vay tiền mặt, ưu tiên hướng tới nhóm khách hàng là công nhân làm tại các khu công nghiệp.

- Mặt bằng lãi suất thấp cũng hỗ trợ khả năng trả nợ của khách hàng.

- Nhu cầu vay tiêu dùng có những tín hiệu hồi phục khi nền kinh tế có những diễn biến khởi sắc hơn

- Hoạt động thu hồi nợ được đẩy mạnh với thu nhập từ nợ đã xử lý rủi ro ghi nhận 1,3 nghìn tỷ đồng (tăng gấp 4 lần so với cùng kỳ).