Ngành Bất động sản Nhà ở: Cập nhật 9T2024

Nguồn: VSI

Các chính sách mới sẽ thúc đẩy hoạt động phát triển dự án vào năm 2025 và xa hơn, tuy nhiên phần lớn các công ty sẽ khó hoàn thành kế hoạch lợi nhuận năm 2024

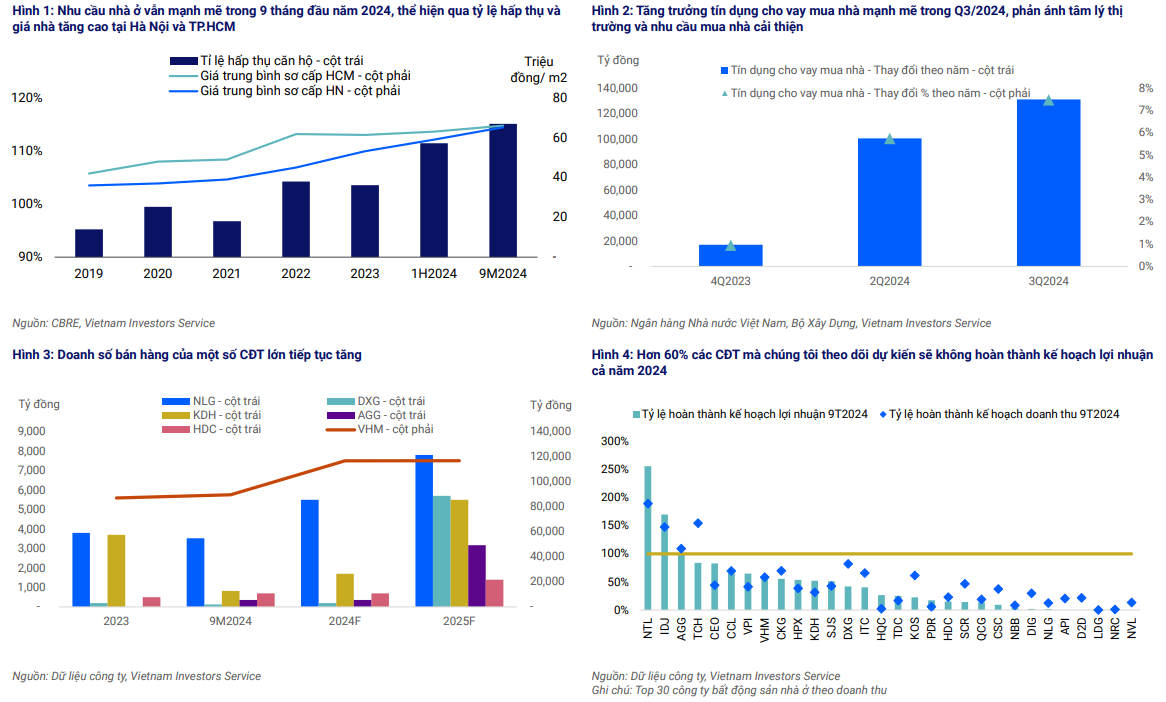

Mặc dù doanh số bán hàng dự án đã phục hồi từ Q1/2024 nhưng hầu hết các CĐT sẽ khó hoàn thành mục tiêu lợi nhuận năm 2024. Nhu cầu nhà ở vẫn mạnh mẽ, thể hiện qua tỷ lệ hấp thụ cao và sự tăng trưởng mạnh mẽ của cho vay mua nhà mức 7% so với cùng kỳ năm trước (2023: 1%). Kỳ vọng về giá nhà tăng, kết hợp với việc giảm mức thanh toán trước khi mua nhà, sẽ tiếp tục thúc đẩy nhu cầu mạnh mẽ từ người mua nhà. Nhiều CĐT (VHM, NLG, KDH, AGG và HDC) đã ghi nhận doanh số bán hàng tăng lên, chủ yếu ở các phân khúc cao cấp. Tuy nhiên, doanh thu và lợi nhuận 9T2024 của các CĐT mà chúng tôi theo dõi đã giảm lần lượt 20% và 43% so với cùng kỳ năm ngoái do lượng bàn giao giảm từ doanh số bán hàng yếu năm 2023. Do đó, chúng tôi kỳ vọng hơn 60% CĐT sẽ không hoàn thành kế hoạch lợi nhuận cả năm 2024.

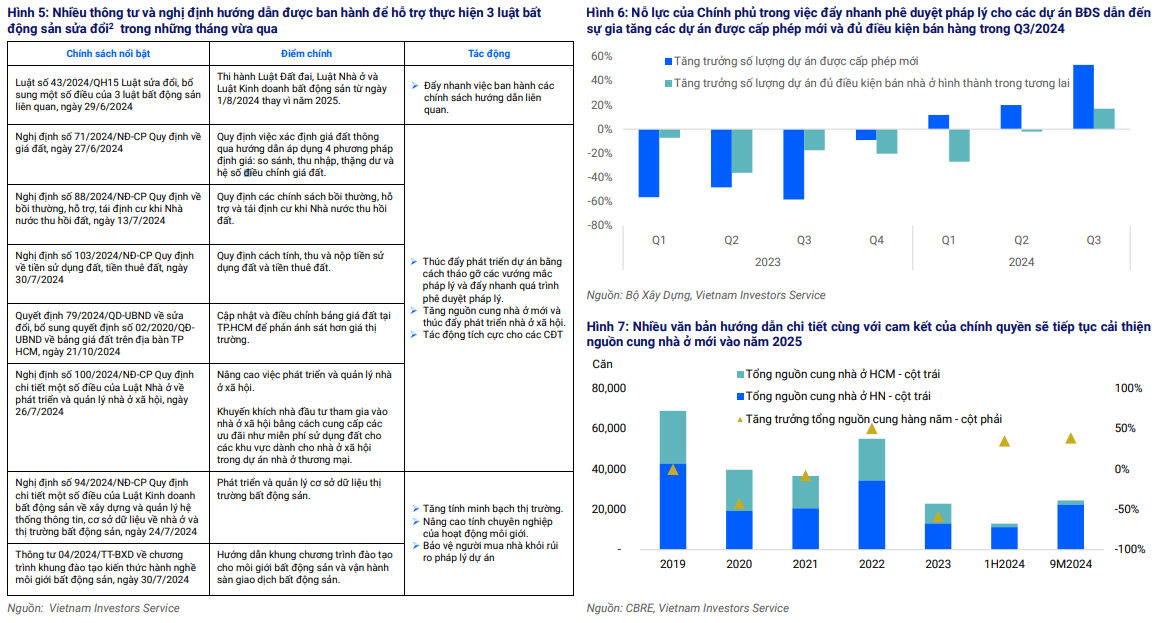

Nhiều thông tư và nghị định hướng dẫn được ban hành hoặc có hiệu lực trong Q3/2024 sẽ đẩy nhanh việc phát triển dự án và bán hàng vào năm 2025. Hơn 20 nghị định/thông tư đã được ban hành trong Q3/2024 để hỗ trợ thực hiện các Luật Đất đai, Luật Nhà ở và Luật Kinh doanh Bất động sản sửa đổi. Các CĐT sẽ có hướng dẫn rõ ràng hơn để tiến hành các thủ tục và thúc đẩy phát triển các dự án mới. Các khía cạnh này bao gồm định giá đất, thu hồi đất, các khoản phí và nhiều yếu tố khác. Ngoài ra, nỗ lực của Chính phủ trong việc đẩy nhanh phê duyệt pháp lý cho các dự án BĐS nổi bật từ đầu 2024 đã dẫn đến sự gia tăng các dự án được cấp phép mới và đủ điều kiện bán hàng trong Q3/2024. Năm 2025, chúng tôi kỳ vọng các CĐT sẽ tăng mạnh số lượng dự án mới, giúp cải thiện doanh số bán hàng và dòng tiền của họ.

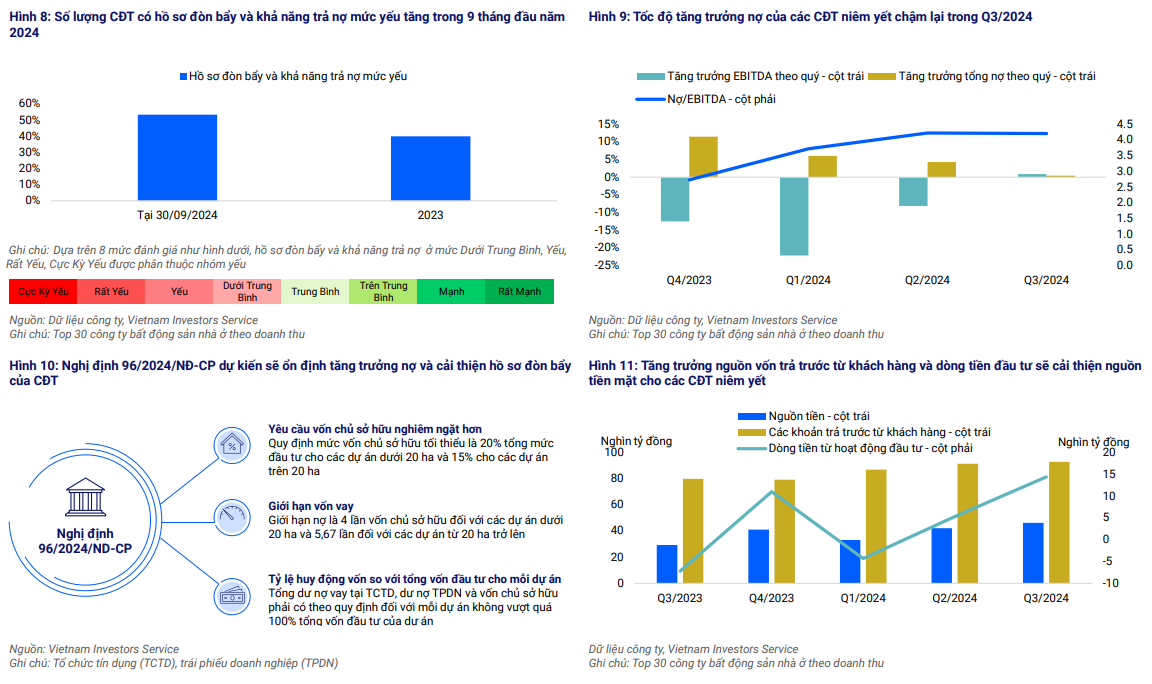

Khả năng trả nợ của ngành duy trì mức yếu trong Q3/2024, nhưng chúng tôi kỳ vọng mức đòn bẩy sẽ được kiểm soát nhờ các quy định mới, và dòng tiền của CĐT sẽ cải thiện nhờ doanh số bán hàng tăng lên. Tính đến Q3/2024, hơn một nửa CĐT mà chúng tôi theo dõi có hồ sơ đòn bẩy và khả năng trả nợ mức yếu. Điều này chủ yếu do sử dụng đòn bẩy quá mức để phát triển dự án trong giai đoạn 2021-2023 và tồn kho các dự án chưa hoàn thành cũng như hàng tồn kho chưa bán được khi tâm lý thị trường xấu đi kể từ năm 2023. Các quy định mới được ban hành vào tháng 7 năm 2024 sẽ giới hạn mức sử dụng nợ cho các dự án mới 1 . Vì vậy, chúng tôi kỳ vọng tăng trưởng nợ vay sẽ tiếp tục chậm lại từ mức cao 15%/năm trong giai đoạn 2022- 2023. Với triển vọng tích cực về doanh số bán dự án mới và dòng tiền, chúng tôi kỳ vọng các tỷ số bao phủ nợ của các CĐT sẽ dần được cải thiện.

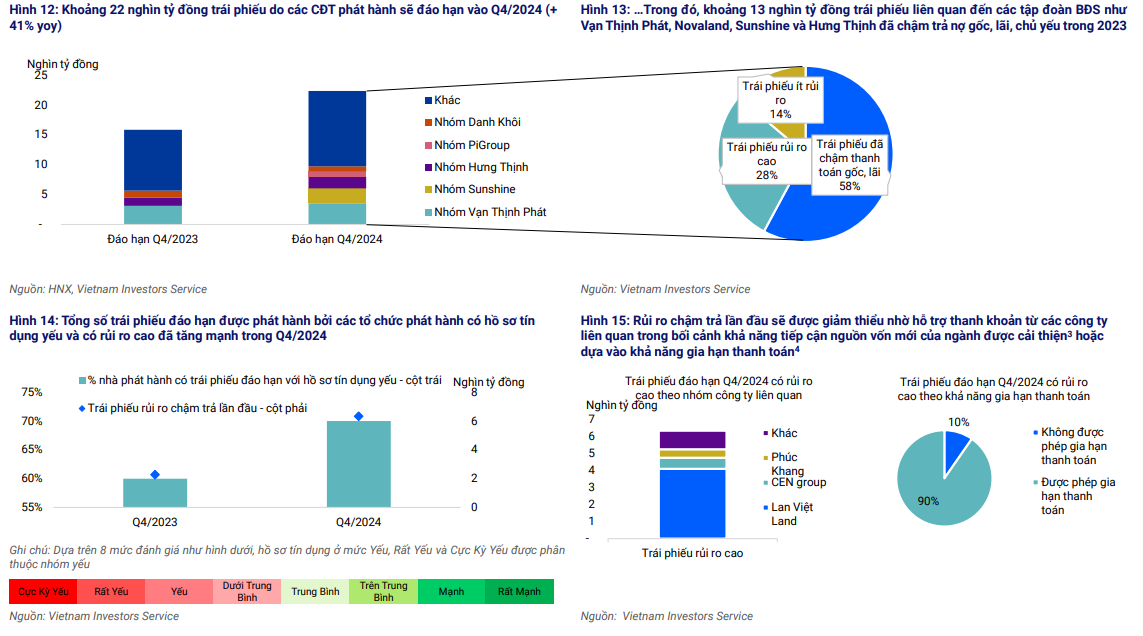

Khoảng 22 nghìn tỷ đồng trái phiếu do các CĐT phát hành sẽ đáo hạn vào Q4/2024, phần lớn đã chậm trả gốc, lãi trong các kỳ trước. Khoảng 13 nghìn tỷ đồng trái phiếu đáo hạn trong Q4/2024 đã chậm trả nợ gốc, lãi vào năm 2023 và đã đàm phán thành công với các trái chủ để gia hạn thanh toán sang năm tiếp theo. Những trái phiếu này được phát hành bởi các công ty liên quan đến các tập đoàn BĐS như Vạn Thịnh Phát, Novaland, Hưng Thịnh và Sunshine.

Số còn lại 9 nghìn tỷ đồng trái phiếu được phát hành bởi 11 công ty. Trong đó, chúng tôi đánh giá 7 công ty có hồ sơ tín dụng yếu và có rủi ro cao; chủ yếu là các công ty không có hoạt động kinh doanh có liên hệ với các tập đoàn BĐS, không có doanh thu hoạt động và nguồn tiền rất ít. Về mặt tích cực, khả năng tiếp cận nguồn vốn mới của các công ty BĐS đã được cải thiện. Các tổ chức phát hành có rủi ro cao này sẽ cần dựa vào hỗ trợ thanh khoản từ các công ty liên quan hoặc tìm kiếm sự chấp thuận của các trái chủ để gia hạn thanh toán nhằm tránh việc chậm trả gốc, lãi trái phiếu.

Mặc dù doanh số bán hàng dự án đã phục hồi từ Q1/2024 nhưng phần lớn các CĐT sẽ khó hoàn thành mục tiêu lợi nhuận năm 2024

Việc áp thuế GTGT cho phân bón sẽ hỗ trợ lợi nhuận của doanh nghiệp sản xuất phân bón trong nước và tạo điều kiện giảm giá bán

Chúng tôi cho rằng thay đổi trong Luật thuế GTGT mới được thông qua sẽ hỗ trợ lợi nhuận của các doanh nghiệp sản xuất phân bón trong nước nhờ được phép khấu trừ thuế giá trị gia tăng cho nguyên liệu đầu vào – chiếm tỷ trọng khá lớn trong chi phí sản xuất (từ 50% - 70%). Về lý thuyết, áp thuế GTGT sẽ khiến giá phân bón tăng, nhưng việc lợi nhuận được hỗ trợ sẽ tạo điều kiện cho các doanh nghiệp sản xuất phân bón trong nước giảm giá bán, từ đó tăng cạnh tranh với các sản phẩm phân bón nhập khẩu – vốn trước đây có lợi thế về giá thành so với phân bón sản xuất trong nước

Nhiều thông tư và nghị định hướng dẫn được ban hành hoặc có hiệu lực trong Q3/2024 sẽ đẩy nhanh việc phát triển dự án và bán hàng vào năm 2025

Khả năng trả nợ của ngành duy trì mức yếu trong Q3/2024, nhưng chúng tôi kỳ vọng mức đòn bẩy sẽ được kiểm soát nhờ các quy định mới, và dòng tiền của CĐT sẽ cải thiện nhờ doanh số bán hàng tăng lên

Khoảng 22 nghìn tỷ đồng trái phiếu do các CĐT phát hành sẽ đáo hạn vào Q4/2024, phần lớn đã chậm trả gốc, lãi trong các kỳ trước