Bài viết Premium

Ngành cảng biển: Giai đoạn khó khăn nhất đã qua, triển vọng lạc quan phía trước

Nguồn: HSC

Giai đoạn khó khăn nhất đã qua, triển vọng lạc quan phía trước

Tóm tắt

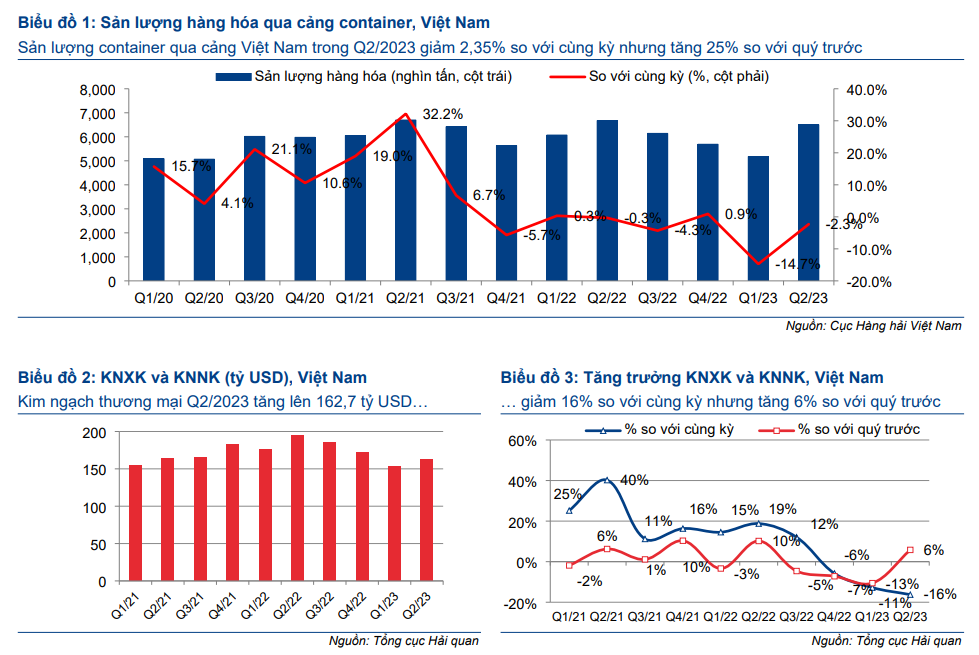

- Q1/2023 là giai đoạn khó khăn đối với ngành cảng biển Việt Nam do khách hàng tại Mỹ và EU cắt giảm mạnh đơn đặt hàng để giảm lượng hàng tồn kho. Tuy nhiên, nhờ các đơn đặt hàng mới hồi phục trong Q2/2023, sản lượng container qua cảng của Việt Nam đã tăng 25% so với quý trước (nhưng vẫn giảm 2% so với cùng kỳ).

- Chúng tôi kỳ vọng nhu cầu sẽ tiếp tục phục hồi trong những quý tới, từ đó hỗ trợ sản lượng hàng hóa và lợi nhuận của các công ty cảng biển hồi phục.

- GMD (Tăng tỷ trọng, giá mục tiêu là 63.800đ) là lựa chọn hàng đầu của chúng tôi, được kỳ vọng sẽ hưởng lợi chính khi nhu cầu hồi phục. Ngược lại, chúng tôi vẫn thận trọng đối với VSC (Bán ra, giá mục tiêu là 21.300đ) do rủi ro quản trị doanh nghiệp và lợi nhuận ảm đạm.

Sản lượng hàng hóa qua cảng trong Q2/2023 hồi phục mạnh so với quý trước

Sản lượng container qua cảng của Việt Nam trong Q1/2023 giảm mạnh 15% so với cùng kỳ, mức sản lượng hàng quý thấp nhất trong gần 3 năm qua, chủ yếu do lượng hàng tồn kho cao tại Mỹ & EU cùng với nhu cầu yếu trong bối cảnh hoạt động kinh tế toàn cầu chững lại. Khách hàng tại các thị trường chính mạnh tay cắt giảm đơn đặt hàng khiến hoạt động thương mại ảm đạm và sản lượng hàng hóa qua cảng thấp.

Mặc dù hoạt động thương mại vẫn yếu trong Q2/2023 do mức nền cao cùng kỳ năm ngoái, nhưng những dấu hiệu tích cực đã xuất hiện. Tổng kim ngạch xuất nhập khẩu của Việt Nam trong Q2/2023 giảm 16% so với cùng kỳ nhưng tăng 6% so với quý trước. Trong khi đó, sản lượng container qua cảng của Việt Nam trong Q2/2023 vẫn giảm 2% so với cùng kỳ nhưng tăng mạnh 25% so với quý trước. Sản lượng hàng hóa qua tất cả khu vực container chính đều tăng mạnh so với quý trước nhưng vẫn giảm so với cùng kỳ.

Tín hiệu hồi phục tích cực của nhu cầu trong thời gian tới

Kim ngạch xuất khẩu và kim ngạch nhập khẩu tháng 7/2023 của Việt Nam giảm chậm lại đáng kể lần lượt ở mức 2% và 12% so với cùng kỳ (so với giảm lần lượt 11% và 18% so với cùng kỳ trong tháng 6/2023). Hoạt động thương mại đang dần phục hồi rõ ràng hơn nhờ duy trì được xu hướng tăng so với tháng trước trong tháng thứ 3 liên tiếp.

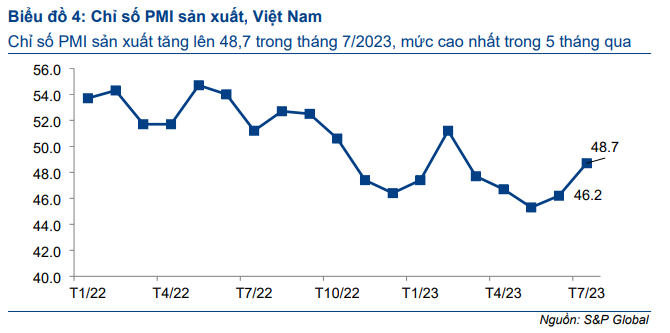

Ngoài ra, chỉ số PMI sản xuất của Việt Nam tăng lên 48,7 trong tháng 7/2023, từ 46,2 trong tháng 6/2023. Điều này cho thấy nhu cầu nhiều khả năng sẽ ổn định trong khi các đơn đặt hàng mới giảm với tốc độ chậm nhất trong 5 tháng vừa qua. Theo đó, chúng tôi kỳ vọng sản lượng hàng hóa qua cảng sẽ tiếp tục phục hồi trong nửa cuối năm 2023 và giai đoạn kém nhất đã qua.

GMD sẽ được hưởng lợi chính

HSC cho rằng GMD sẽ được hưởng lợi lớn nhất khi hoạt động thương mại phục hồi nhờ vị thế dẫn đầu trong ngành cảng biển và logistic. LNTT cốt lõi của GMD trong 6 tháng đầu năm 2023 giảm 15% so với cùng kỳ do nhu cầu toàn cầu yếu và chúng tôi kỳ vọng LNTT cốt lõi trong nửa cuối năm sẽ giảm chậm lại ở mức 6% so với cùng kỳ nhưng sẽ hồi phục 12% so với nửa đầu năm. Trong năm 2024 và 2025, chúng tôi dự báo LNTT cốt lõi của GMD sẽ phục hồi mạnh 22% so với cùng kỳ sau khi giảm 10% so với cùng kỳ trong năm 2023. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng đối với GMD với giá mục tiêu mới là 63.800đ (tiềm năng tăng giá là 15%).

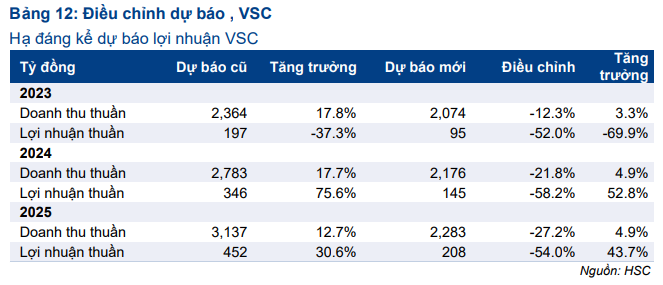

Ngược lại, chúng tôi duy trì quan điểm thận trọng đối với VSC và duy trì khuyến nghị Bán với giá mục tiêu mới là 21.300đ (thấp hơn 39% so với thị giá) do KQKD yếu và rủi ro quản trị doanh nghiệp lớn. Chúng tôi dự báo lợi nhuận thuần của VSC sẽ giảm mạnh 70% so với cùng kỳ trong năm 2023. Trong năm 2024 và 2025, chúng tôi dự báo lợi nhuận sẽ phục hồi lần lượt 53% và 44% so với cùng kỳ. Mặc dù kỳ vọng phục hồi mạnh, dự báo lợi nhuận trong năm 2024-2025 của chúng tôi vẫn thấp hơn so với lợi nhuận của 3 năm vừa qua. Rủi ro quản trị doanh nghiệp là lo ngại của chúng tôi do tất cả các thương vụ M&A mới của VSC cho đến nay đều chưa mang lại hiệu quả.

Nền tảng cải thiện

- Sản lượng hàng hóa qua cảng trong Q2/2023 vẫn giảm so với cùng kỳ nhưng hồi phục mạnh so với quý trước

Theo Cục Hàng hải Việt Nam (Cục Hàng hải Việt Nam), sản lượng container qua cảng Việt Nam trong Q2/2023 là 6,5 triệu TEU, giảm 2,3% so với cùng kỳ, so với giảm 14,7% so với cùng kỳ trong Q1/2023. So với quý trước, sản lượng hàng hóa qua cảng trong Q2/2023 đã cải thiện 25% nhờ đơn đặt hàng tại các thị trường xuất khẩu chính phục hồi trong bối cảnh lượng hàng tồn kho dần trở lại bình thường. Theo đó, chúng tôi cho rằng ngành cảng biển đã chạm đáy trong Q1/2023 và sản lượng hàng hóa qua cảng sẽ tiếp tục phục hồi trong các quý tới.

- Giai đoạn khó khăn nhất đã qua và sản lượng hàng hóa qua cảng nhiều khả năng hồi phục trong nửa cuối năm 2023

Trên thực tế, số liệu thương mại cũng củng cố quan điểm của chúng tôi. Kim ngạch xuất nhập khẩu của Việt Nam đạt 162,7 tỷ USD, giảm 16% so với cùng kỳ nhưng tăng 6% so với quý trước, và là quý phục hồi đầu tiên sau 2 quý sụt giảm liên tiếp (Q4/2022 và Q1/2023) khi khách hàng tại các thị trường xuất khẩu lớn mạnh tay cắt giảm đơn đặt hàng trong bối cảnh nhu cầu ảm đạm và lượng hàng tồn kho ở mức cao (Bảng 1 & 2).

Mặc dù những thách thức vẫn còn do nhu cầu toàn cầu vẫn yếu trong bối cảnh lạm phát cao và niềm tin tiêu dùng thấp, chúng tôi tin rằng giai đoạn khó khăn nhất đối với ngành cảng biển đã qua và sản lượng hàng hóa sẽ phục hồi trong nửa cuối năm 2023.

Lưu ý, mùa cao điểm như thông lệ đã không diễn ra trong năm 2022 do nhu cầu thấp, theo đó, sản lượng container qua cảng Việt Nam trong nửa cuối năm 2022 giảm 7% so với nửa đầu năm và 2% so với cùng kỳ. Nhờ sản lượng hàng hóa phục hồi trong năm nay, chúng tôi kỳ vọng sản lượng hàng hóa qua cảng trong nửa cuối năm 2023 sẽ tăng trở lại từ mức nền thấp cùng kỳ năm ngoái và hỗ trợ lợi nhuận của các doanh nghiệp cảng biển.

Chúng tôi đánh giá tích cực đối với triển vọng nửa cuối năm 2023 nhờ:

- Chỉ số PMI sản xuất của Việt Nam phục hồi. Mặc dù chỉ số công nghiệp chế biến & chế tạo của Việt Nam vẫn sụt giảm, nhưng số liệu tháng 7/2023 đã cho thấy những dấu hiệu ổn định trở lại. Chỉ số PMI sản xuất tăng lên 48,7 trong tháng 7/2023 từ 46,2 trong tháng 6/2023, cho thấy nhu cầu đang được bình ổn khi tốc độ giảm so với cùng kỳ của đơn đặt hàng thấp nhất trong 5 tháng vừa qua.

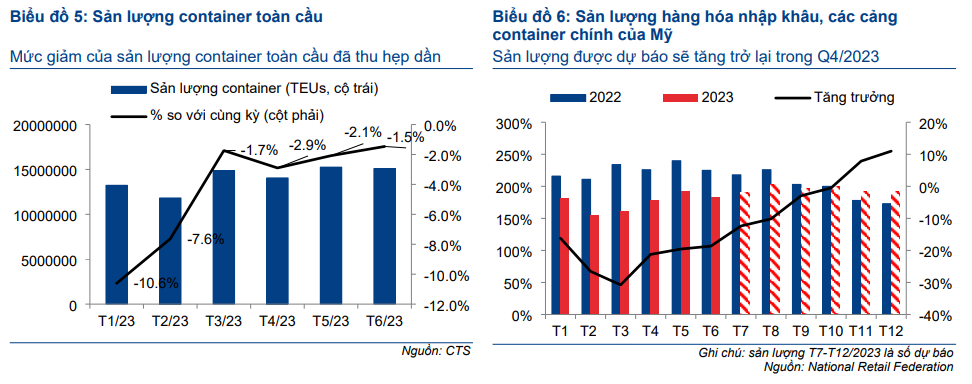

- Ngoài ra, theo số liệu của CTS (Container Trade Statistics), sản lượng container toàn cầu giảm 1,5% so với cùng kỳ trong tháng 6/2023, mức giảm thấp nhất kể từ đầu năm (Bảng 5). Mặc dù nhu cầu toàn cầu vẫn yếu do lạm phát cao và chính sách tiền tệ thắt chặt, các doanh nghiệp bán lẻ vẫn phải tích trữ hàng hóa cho kỳ nghỉ đông. Do đó, chúng tôi kỳ vọng sản lượng hàng hóa vận chuyển sẽ hồi phục khi lượng hàng tồn kho dần cạn kiệt. Theo National Retail Federation (NFR), sản lượng hàng hóa nhập khẩu tại các cảng container lớn của Mỹ giảm 22% so với cùng kỳ trong nửa đầu năm 2023 và được dự báo sẽ giảm chậm lại ở mức 8% so với cùng kỳ trong Q3/2023 và tăng trở lại ở mức 6% so với cùng kỳ trong Q4/2023.

- Do Mỹ là đối tác xuất khẩu lớn của Việt Nam, nhu cầu tại Mỹ hồi phục sẽ hỗ trợ sản lượng container qua cảng Việt Nam trong nửa cuối năm 2023 và những năm tiếp theo. Chúng tôi kỳ vọng sản lượng container qua cảng trong nửa cuối năm 2023 sẽ tăng trở lại ở mức 7,4% so với cùng kỳ đạt 12,7 triệu TEU (tăng 8,5% so với nửa đầu năm) so với giảm 8,5% so với cùng kỳ trong 6 tháng đầu năm 2023. Theo đó, sản lượng container qua cảng trong cả năm 2023 sẽ đi ngang so với cùng kỳ ở mức 24,4 triệu TEU.

Triển vọng năm 2024: Nhu cầu cải thiện hỗ trợ sản lượng hàng hóa qua cảng

Chúng tôi lạc quan đối với triển vọng năm 2024 nhờ hoạt động bổ sung hàng tồn kho và lạm phát toàn cầu trở lại bình thường. Lưu ý, do hoạt động giải phóng hàng tồn kho trong giai đoạn từ 6 tháng cuối năm 2022 đến nửa đầu năm 2023, sản lượng hàng hóa qua cảng trong các giai đoạn này đã sụt giảm đáng kể. Sau khi lượng hàng tồn kho trở lại mức bình thường, chúng tôi tin rằng sản lượng hàng hóa qua cảng sẽ tăng trở lại trong năm 2024 từ mức nền thấp trong năm 2023.

- Kỳ vọng sự phục hồi khác nhau giữa các cảng container chính

Sản lượng hàng hóa qua tất cả các cảng chính trong Q2/2023 đều tăng so với quý trước. Trong số 3 cảng container chính của Việt Nam, bao gồm cảng Hải Phòng, cảng Cái Mép Thị Vải (CMTV) và cảng Hồ Chí Minh (TP.HCM), các cảng tại Hải Phòng đạt kết quả tốt nhất trong nửa đầu năm 2023 nhờ nhu cầu ổn định từ các tuyến nội Á. Trong khi đó, các cảng tại khu vực CMTV chịu tác động tiêu cực do nhu cầu ảm đạm tại Mỹ và EU. Tuy nhiên, do sản lượng hàng hóa qua cảng giảm mạnh trong năm nay, dư địa phục hồi của cảng CMTV sẽ rất lớn trong năm 2024.

Thông tin chính tại những khu vực này trong nửa đầu năm 2023 như sau:

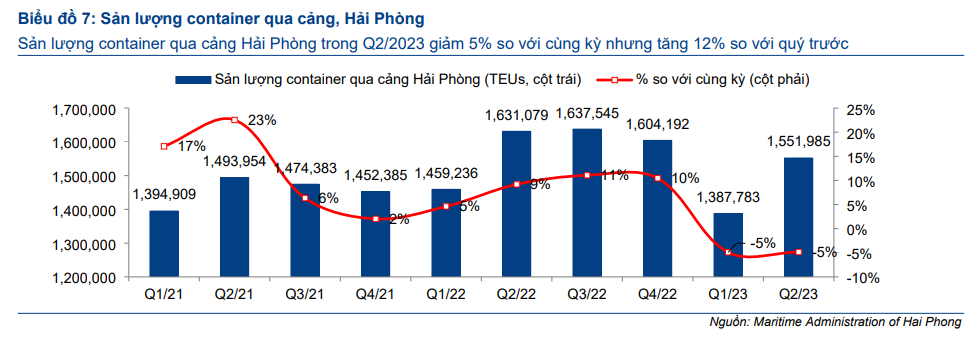

Sản lượng container trong Q2/2023 tại cảng Hải Phòng là 1,55 triệu TEU, giảm 5% so với cùng kỳ nhưng tăng 12% so với quý trước. Trong nửa đầu năm 2023, tổng sản lượng hàng hóa qua các cảng trong khu vực này là 2,9 triệu TEU, chỉ giảm 4,8% so với cùng kỳ, so với mức giảm 8,2% so với cùng kỳ của toàn ngành.

Các cảng tại Hải Phòng ghi nhận kết quả tốt hơn so với các khu vực khác nhờ tỷ trọng các tuyến nội Á lớn. Nhu cầu ổn định của các tuyến này đã hỗ trợ sản lượng hàng hóa qua cảng tại khu vực này. Ngoài ra, nhu cầu từ Trung Quốc cải thiện sau khi mở cửa trở lại cũng góp phần thúc đẩy sản lượng hàng hóa trong Q2/2023.

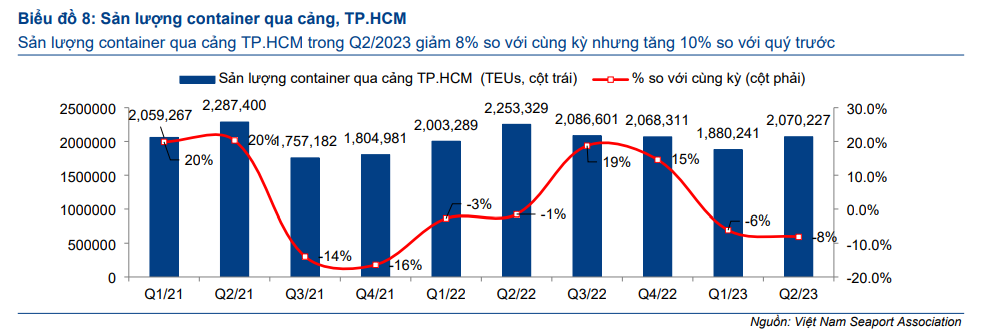

Sản lượng hàng hóa qua các cảng tại TP.HCM trong Q2/2023 là 2,07 triệu TEU, giảm 8% so với cùng kỳ nhưng tăng 10% so với quý trước. Trong nửa đầu năm 2023, sản lượng container tại khu vực này là 3,95 triệu TEU, giảm 7,2% so với cùng kỳ và kém hơn cảng Hải Phòng do tỷ trọng các tuyến nội Á thấp hơn.

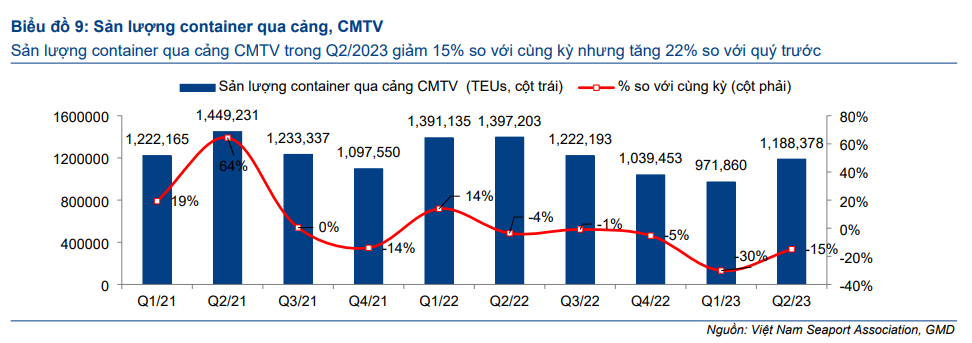

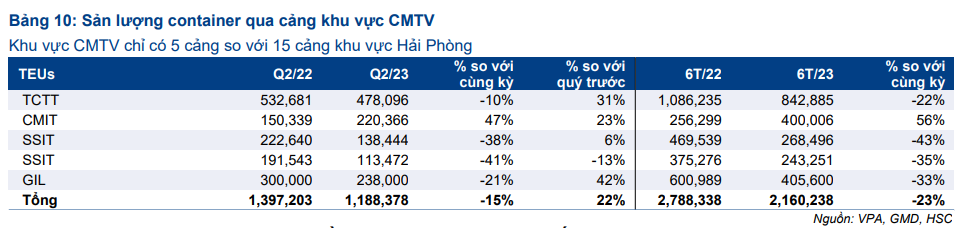

Trong khi đó, sản lượng hàng hóa qua các cảng tại khu vực CMTV giảm mạnh nhất ở mức 15% so với cùng kỳ xuống 1,18 triệu TEU trong Q2/2023. Ngược lại, so với quý trước, sản lượng container tại khu vực này tăng mạnh nhất ở mức 22%. Khoảng 90% sản lượng container tại cảng CMTV được xuất khẩu sang Mỹ và EU. Do nhu cầu tại các thị trường này yếu trong nửa đầu năm 2023, sản lượng hàng hóa qua cảng tại khu vực này đã chịu ảnh hưởng đáng kể.

Tuy nhiên, khi nhu cầu phục hồi nhờ hoạt động bổ sung hàng tồn kho, chúng tôi kỳ vọng sản lượng hàng hóa qua cảng tại khu vực CMTV trong năm 2024 sẽ tăng trưởng mạnh từ mức nền thấp trong năm nay.

- Tiềm năng tăng giá sàn phí xếp dỡ

Phí xếp dỡ container của Việt Nam hiện rất thấp so với các quốc gia trong khu vực. Hầu hết các cảng container Việt Nam áp dụng mức phí xếp dỡ tương đương với mức sàn phí xếp dỡ (FHF) quy định tại Thông tư 54/2018/TT-BGTVT ngày 14/11/2018. Mức phí chỉ tương đương 40-50% so với các cảng trong khu vực tại Thái Lan, Đài Loan, Hồng Kông, Singapore và Trung Quốc,...

Do đó, Cục Hàng hải Việt Nam (Cục Hàng hải Việt Nam) gần đây đã kiến nghị Bộ GTVT nâng mức FHF. Theo đó, Cục Hàng hải Việt Nam đề xuất nâng 10% mức FHF đối với các cảng biển phía Bắc và phía Nam. Đối với các cảng nước sâu khu vực Lạch Huyện và CMTV, Cục Hàng hải Việt Nam đề xuất nâng trên 10% mức FHF do vốn đầu tư của các cảng khu vực này cao.

Ngoài ra, trong tháng 3/2023, 4 hiệp hội bao gồm: VPA (Hiệp hội Cảng biển Việt Nam), Hiệp hội Đại lý, Môi giới và Dịch vụ Hàng hải Việt Nam, Hiệp hội chủ tàu Việt Nam và Hiệp hội doanh nghiệp dịch vụ Logistics Việt Nam cũng đã kiến nghị Thủ tướng nâng tối thiểu 15-20%/năm mức FHF trong 3 năm tới.

Trong mô hình dự báo hiện tại, chúng tôi hiện không tính đến việc mức FHF sẽ tăng trong thời gian tới do chưa chắc chắn về thời gian áp dụng. Do đó, đề xuất này nếu được thông qua sẽ đem lại tiềm năng KQKD và giá mục tiêu vượt kỳ vọng của chúng tôi. Do chi phí cảng biển ổn định, nếu phí xếp dỡ tăng thì toàn bộ phần doanh thu tăng thêm sẽ được đưa thẳng vào lợi nhuận cho các doanh nghiệp cảng biển.

Nếu mức FHF tăng, các cảng tại khu vực CMTV sẽ hưởng lợi lớn nhất trong khi các cảng tại khu vực Hải Phòng sẽ hưởng lợi không đáng kể. Điều này chủ yếu do cạnh tranh tại khu vực cảng CMTV không cao bằng khu vực Hải Phòng. Chỉ có 5 cảng container tại khu vực CMTV so với 15 cảng container tại khu vực Hải Phòng. Do đó, các cảng tại CMTV nhiều khả năng sẽ tuân theo mức FHF mới (nếu được thông qua) nhưng các cảng tại khu vực Hải Phòng có thể sẽ tăng phí xếp dỡ nhưng sẽ giảm các loại phí khác để giữ được khách hàng. Nhìn chung, các cảng trong khu vực CMTV sẽ được hưởng lợi nhiều hơn nếu Chính phủ tăng mức FHF.

Định giá và khuyến nghị

- Lựa chọn hàng đầu của chúng tôi là GMD

HSC cho rằng GMD sẽ được hưởng lợi lớn nhất khi nhu cầu phục hồi. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng đối với GMD nhưng nâng giá mục tiêu lên 63.800đ (tiềm năng tăng giá là 15%), chủ yếu do chúng tôi giảm giả định WACC xuống 11,4% (so với 12,5% trước đó). Trong đó, chúng tôi điều chỉnh giảm giả định lãi suất phi rủi ro xuống 4% (từ 5% trước đó), đồng thời hạ beta xuống 1,1 (từ 1,2 trước đó).

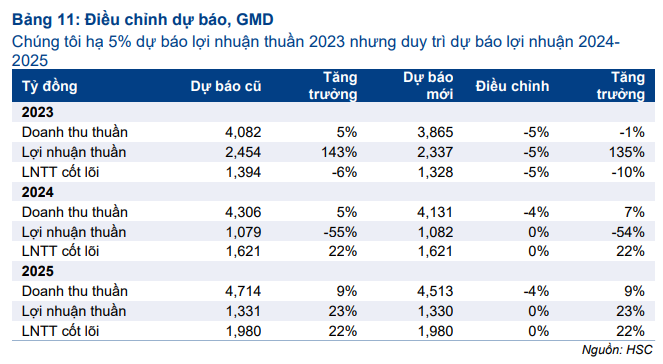

Chúng tôi hiện dự báo lợi nhuận thuần trong năm 2023 của GMD sẽ đạt 2.337 tỷ đồng (tăng trưởng 135%), nhờ lãi từ thương vụ thoái vốn cảng Nam Hải Đình Vũ (NHĐV). Nếu không bao gồm các khoản mục không thường xuyên, LNTT cốt lõi trong năm 2023 của GMD sẽ giảm 10% so với cùng kỳ xuống 1.328 tỷ đồng do sản lượng hàng hóa qua cảng giảm. Tuy nhiên, chúng tôi kỳ vọng lợi nhuận cốt lõi sẽ tăng trưởng mạnh trong năm 2024 nhờ nhu cầu phục hồi. Chúng tôi dự báo LNTT cốt lõi trong năm 2024 và 2025 sẽ tăng trưởng 22%/năm. Chúng tôi tóm tắt điều chỉnh dự báo trong Bảng 11.

GMD đang giao dịch với P/E trượt dự phóng 1 năm là 18,0 lần, so với mức bình quân trong quá khứ là 17,3 lần (tính từ tháng 1/2019). Tuy nhiên, chúng tôi cho rằng GMD xứng đáng được nâng định giá nhờ triển vọng lợi nhuận tích cực.

- Duy trì khuyến nghị

Bán ra đối với VSC KQKD 6 tháng đầu năm 2023 của VSC gây thất vọng với lợi nhuận thuần giảm 73% so với cùng kỳ do chi phí lãi vay cao, tỷ suất lợi nhuận giảm và chi phí bán hàng & quản lý cao. VSC mạnh tay đầu tư vào nhiều dự án trong 3 năm qua nhưng các dự án này đều ghi nhận lỗ do hiệu suất hoạt động thấp. Do vốn đầu tư cao, từ một doanh nghiệp có lượng tiền mặt lớn, VSC hiện tại đã phải tiến hành vay nợ. Ngoài ra, do nhiều khoản đầu tư của Công ty được thực hiện với các cổ đông lớn trước đây của VSC, do đó chúng tôi lo ngại hơn đối với tình hình quản trị doanh nghiệp của công ty.

Chúng tôi giảm bình quân 55% dự báo lợi nhuận của VSC trong giai đoạn 2023-2025 sau khi nâng dự báo chi phí lãi vay để tài trợ cho thương vụ đầu tư vào cảng NHĐV.

Chúng tôi dự báo triển vọng nửa cuối năm 2023 vẫn kém tích cực với lợi nhuận thuần giảm 79% so với cùng kỳ và 6% so với nửa đầu năm do chi phí lãi vay cao cùng với những khoản lỗ từ các công ty liên doanh và liên kết. Trong năm 2024 và 2025, chúng tôi dự báo lợi nhuận sẽ phục hồi nhờ hiệu suất hoạt động từ các dự án đầu tư cải thiện, nhưng lợi nhuận thuần bình quân trong năm 2024-2025 vẫn sẽ thấp hơn 42% so với mức bình quân trong giai đoạn 2020-2022.

VSC đang giao dịch với P/E trượt dự phóng 1 năm là 37,0 lần, rất cao so với mức bình quân trong quá khứ là 17,4 lần (tính từ tháng 1/2019).

HSC duy trì khuyến nghị Bán ra với giá mục tiêu mới là 21.300đ (từ 21.000đ trước đó) sau khi điều chỉnh giả định định giá (hạ giả định WACC xuống 11,6%, từ 12,5% trước đó) và điều chỉnh dự báo lợi nhuận, đồng thời chuyển giai đoạn cơ sở định giá sang giữa năm 2024.