NH TMCP Phương Đông (OCB): KQKD 6T/23 khả quan tạo động lực cho các quý tới

Nguồn: MBS

Nâng lên Outperform do định giá rẻ và cổ tức hấp dẫn

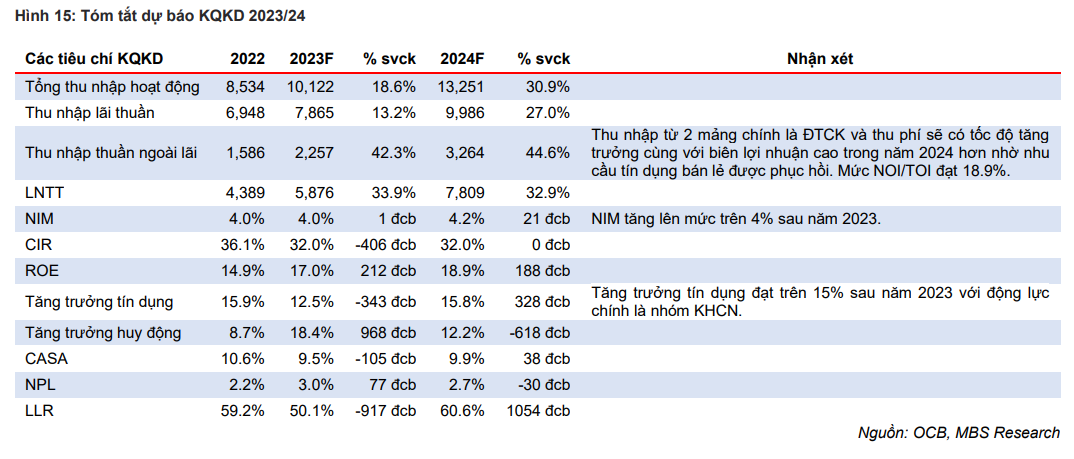

- Chúng tôi dự báo LNTT năm 2023 và 2024 tăng trưởng khả quan dựa trên (i) NIM được gia tăng lên mức lần lượt 4.0% và 4.2%; (ii) tăng trưởng tín dụng đạt 12.5% và 15.0%; (iii) thu nhập ngoài lãi tăng trưởng lần lượt 42.3% và 44.6%.

- Chúng tôi khuyến nghị MUA với giá mục tiêu cuối năm 2023 26,500 VND/cp

KQKD 6T2023 khả quan tạo đà tăng trưởng cho các quý tới

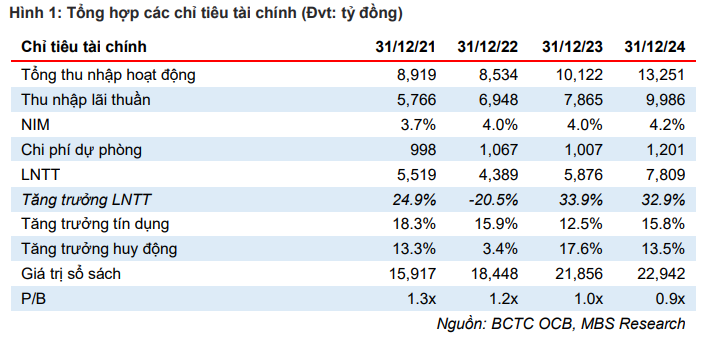

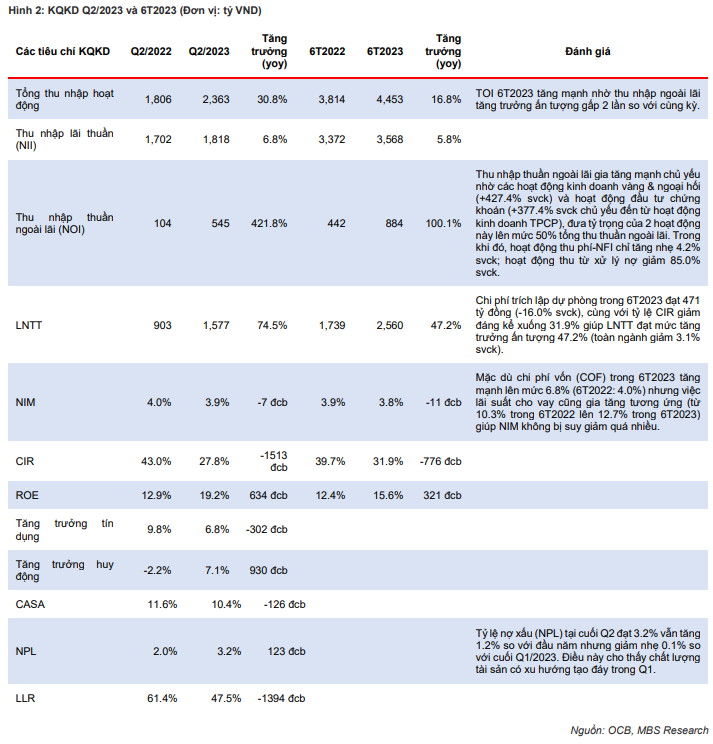

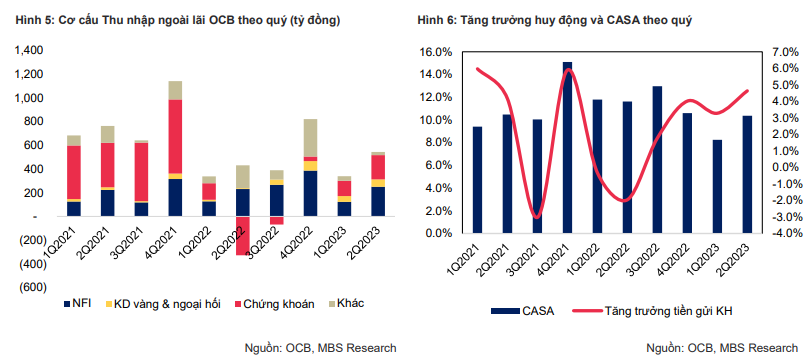

Thu nhập thuần từ lãi trong 6T2023 tăng nhẹ 4.2% svck cùng với các hoạt động ngoài lãi tăng trưởng cao như đầu tư chứng khoán (tăng gần 5 lần), ngoại hối (tăng gần 6 lần) đã giúp TOI và LNTT đạt mức tăng trưởng 16.8% và 47.2% svck. NIM suy giảm nhẹ về mức 3.8%, do đó chúng tôi kỳ vọng NIM sẽ tăng lên mức 4.0% trong năm 2023 khi lãi suất huy động liên tục giảm kể từ Q2/2023. Việc duy trì lãi suất thấp trong cả năm 2024 được dự báo sẽ đưa NIM của OCB đạt 4.2%. Thu nhập thuần ngoài lãi (NOI) tăng trưởng 42.3% và 44.6% trong 2 năm 2023 và 2024 nhờ lợi nhuận từ hoạt động đầu tư TPCP phục hồi giúp đưa LNTT của OCB tăng lần lượt 33.9% và 32.9%.

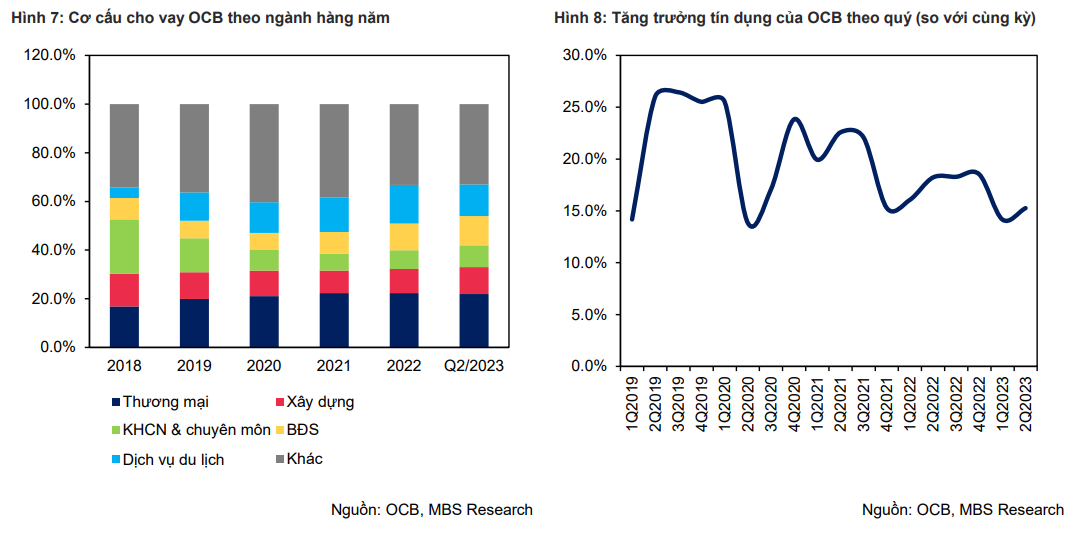

Chúng tôi dự báo OCB có thể ghi nhận tăng trưởng tín dụng (TTTD) 2023 và 2024 đạt lần lượt 12.5% và 15.8%

Tăng trưởng tín dụng 6 tháng 2023 của OCB đạt 4.7% so với đầu năm, ngang bằng với mức TTTD toàn ngành. Chúng tôi cho rằng với nhu cầu tín dụng yếu như hiện tại, mức TTTD toàn ngành dự báo ở mức 10-11% cho năm 2023. OCB với chiến lược tập trung vào các DN hưởng lợi từ đầu tư công, kinh doanh hộ gia đình và cho vay bán lẻ sẽ có mức TTTD nhỉnh hơn nhẹ so với toàn ngành đạt 12.5% trong năm 2023. Bước sang năm 2024, chúng tôi kỳ vọng NHNN sẽ tiếp tục duy trì chính sách nới lỏng tiền tệ và đẩy mạnh TTTD nhằm kích thích chi tiêu và đầu tư từ khu vực kinh tế tư nhân. Do đó, mức tăng trưởng dự báo cho OCB là 15.8%.

Chúng tôi khuyến nghị MUA đối với OCB với giá mục tiêu 12 tháng là 26,500 VND/cp

Chúng tôi định giá OCB trên cơ sở trung bình của phương pháp Thu nhập thặng dư và so sánh P/B fwd. Khuyến nghị của chúng tôi dựa trên cơ sở tăng trưởng LNTT của OCB đạt mức 33.5% trong giai đoạn 2023-24, cao hơn các NHTM cùng quy mô. Đồng thời, chất lượng tài sản tốt hơn khi nợ xấu được dự báo giảm về mức 3.0% cuối năm 2023 và 2.7% cuối năm 2024. Rủi ro đầu tư xuất phát từ việc những ngân hàng có quy mô nhỏ như OCB sẽ phải giảm lãi suất nhằm cạnh tranh tăng trưởng tín dụng khi nhu cầu tín dụng toàn thị trường đang khá yếu có thể khiến NIM không đạt được mức dự báo của chúng tôi.

KQKD 6T/23 khả quan tạo động lực cho các quý tới

Chúng tôi dự báo LNTT 2023 tăng 33.9% svck, đạt 98% kế hoạch

Tăng trưởng tín dụng năm 2023 kỳ vọng đạt 12.5%

Tính đến cuối Q2/2023, tăng trưởng tín dụng của OCB đạt 6.8% so với đầu năm, nhỉnh nhẹ so với mức trung bình của các ngân hàng niêm yết (6.1% so với đầu năm). Cơ cấu tín dụng có sự bằng giữa hai nhóm KHDN và KHCN (chiếm lần lượt 58.9% và 41.1%) giúp tốc độ tăng trưởng tín dụng của OCB không quá yếu hơn so với toàn ngành dù nhu cầu tín dụng bán lẻ 6 tháng đầu năm yếu hơn.

Những lĩnh vực dẫn dắt tăng trưởng tín dụng của OCB trong 6T2023 bao gồm hoạt động xây dựng, trong đó chủ yếu là nhóm các công ty được hưởng lợi từ việc đẩy mạnh giải ngân đầu tư công; cho vay hộ kinh doanh liên quan đến các hoạt động dịch vụ du lịch và cho vay mua nhà. Tổng vốn giải ngân đầu tư công trong 8 tháng 2023 đạt hơn 352.1 nghìn tỷ đồng (+23.1% svck, đạt 49.4% kế hoạch cả năm). Vận tải hành khách trong 8T2023 đạt hơn 3 triệu lượt khách (+14.4% svck).

Chúng tôi cho rằng tăng trưởng tín dụng của OCB trong phần còn lại của năm 2023 sẽ duy trì đà tăng trưởng và đạt 12.5% cho cả năm dựa trên những cơ sở sau. Thứ nhất, đầu tư công được kỳ vọng sẽ tiếp tục được đẩy mạnh nhằm dẫn dắt tăng trưởng kinh tế trong bối cảnh tiêu dùng bán lẻ, xuất khẩu vẫn chưa có dấu hiệu khả quan đáng kể. Tổng mức bán lẻ hàng hoá và dịch vụ tiêu dùng trong 8T2023 tăng 10% svck (8T2022 tăng 19.2%). Tổng kim ngạch xuất, nhập khẩu giảm 13.1% svck. Thứ hai, hoạt động cho vay mua nhà và cho vay bán lẻ được kỳ vọng sẽ khả quan hơn trong nửa cuối năm 2023 khi nhu cầu tiêu dùng cao được tập trung vào 2 quý cuối năm và các chính sách hỗ trợ gỡ khó cho ngành BĐS đang được triển khai liên tục (giảm lãi suất cho vay ở những ngân hàng lớn như VCB, BID, CTG, Nghị định 08, Thông tư 16, Thông tư 02, Thông tư 06,…).

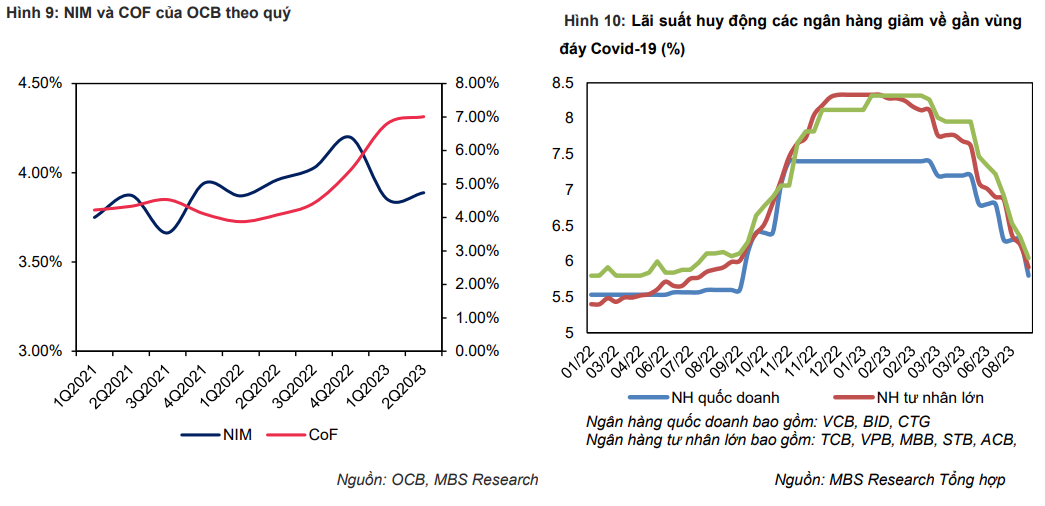

NIM cả năm 2023 tăng nhẹ nhờ chi phí vốn (COF) giảm

Thu nhập lãi thuần (NII) 6T2023 của OCB tăng nhẹ 5.8% svck. NIM trong Q2/2023 đạt 3.9%, đi ngang so với cùng kỳ và cả năm 2022. Điểm tích cực là NIM ghi nhận mức tăng nhẹ trở lại so với Q1/2023. NIM trong 6T2023 đạt 3.8% giảm 100 điểm cơ bản so với 6T2022. Lãi suất cho vay trung bình 6T2023 tăng mạnh từ 10.3% cùng kỳ năm trước lên 12.7% cho thấy NIM giảm nhẹ chủ yếu do sự suy yếu mạnh của COF (tăng từ 3.9% lên 6.8%).

Lãi suất huy động liên tục giảm từ đầu năm 2023 và hiện tại đang về mức xấp xỉ đáy Covid-19 (trung bình 4.5%). Do đó, chúng tôi kỳ vọng rằng COF của OCB sẽ giảm về mức 5.1% cho cả năm 2023 (cao hơn70 điểm cơ bản so với cả năm 2022). Ngoài ra, NIM cũng được kỳ vọng sẽ đạt 4.0% cho cả năm (tương đương với năm 2022). Chúng tôi cho rằng nhu cầu tín dụng trong nửa cuối năm 2023 vẫn sẽ chậm, do đó các ngân hàng sẽ phải giảm lãi vay nhằm thu hút tín dụng để đạt được mục tiêu tăng trưởng, từ đó ảnh hưởng đến mức tăng của NIM.

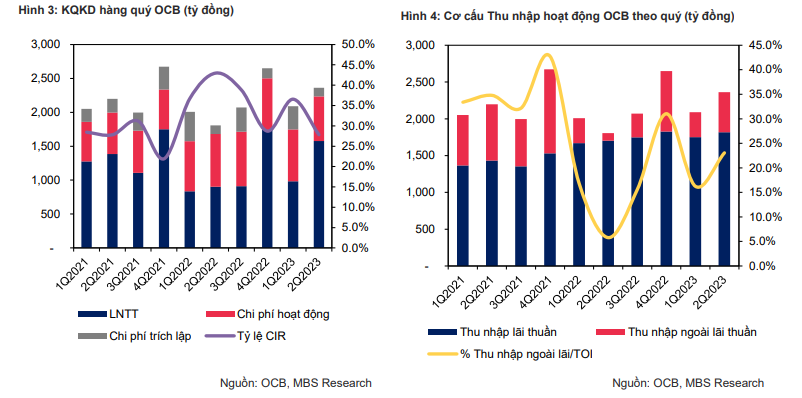

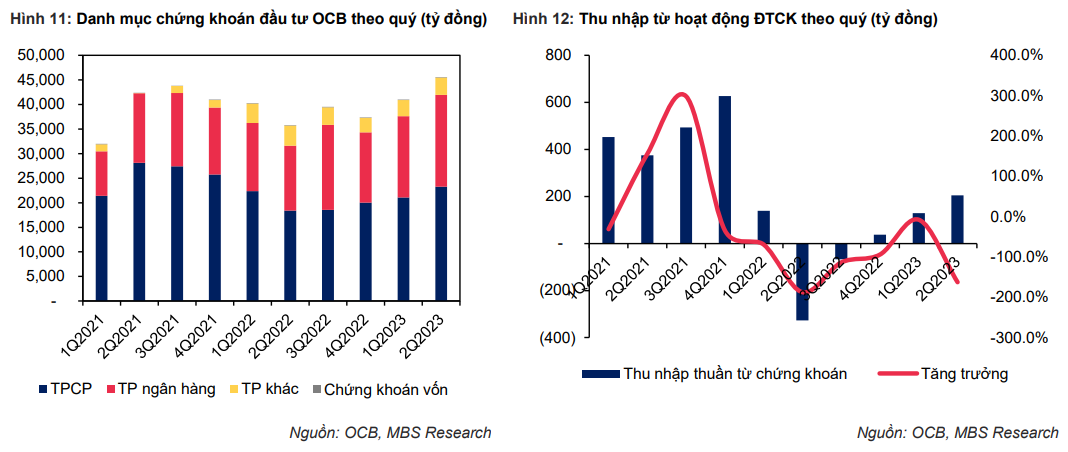

Tỷ trọng thu nhập thuần ngoài lãi/Thu nhập hoạt động (NOI/TOI) trên đường hồi phục

Theo quan sát của chúng tôi, tỷ trọng của nguồn thu ngoài lãi suy giảm trong 6 quý gần nhất chủ yếu do nguồn thu phí và lợi nhuận từ hoạt động đầu tư chứng khoán (chiếm trung bình 75.5% tổng NOI trong 8 quý gần nhất) suy giảm mạnh. Việc lãi suất tăng cao kể từ Q1/2022 khiến hoạt động đầu tư trái phiếu chính phủ (TPCP) của OCB gặp nhiều khó khăn. Ngân hàng đã ghi nhận quý thứ 7 liên tiếp có mức thu nhập từ hoạt động đầu tư chứng khoán lỗ. Danh mục TPCP của OCB tại cuối Q2/2023 đạt 45,556 tỷ đồng (+21.9% so với đầu năm), trong đó TPCP đạt 23,250 tỷ đồng (+16.0% so với đầu năm)

Thu nhập thuần ngoài lãi trong 6T2023 tăng mạnh gấp 2 lần so với cùng kỳ, trong đó hoạt động đầu tư chứng khoán đạt 333 tỷ đồng (cùng kỳ lỗ 188 tỷ đồng). Hoạt động đầu tư chứng khoán ghi nhận quý thứ 5 tăng trưởng liên tục so với quý liền trước. Thu nhập từ hoạt động thu phí tăng nhẹ 4.2% svck trong 6 tháng đầu năm 2023. Tỷ trong thu ngoài lãi trong cơ cấu thu nhập trong 6T2023 đạt 19.9%, cao hơn mức 11.6% của 6T2022. Tuy nhiên mức này đang thấp hơn đáng kể so với những năm trước. Tỷ lệ NOI/TOI trung bình 5 năm đạt 32.3%.

Với kỳ vọng lãi suất điều hành sẽ còn 1 đợt giảm nữa trong năm 2023 đưa mức lãi suất điều hành về ngang bằng với mức đáy của giai đoạn dịch Covid-19, chúng tôi dự báo hoạt động đầu tư TPCP của OCB sẽ khả quan hơn trong nửa cuối năm 2023.

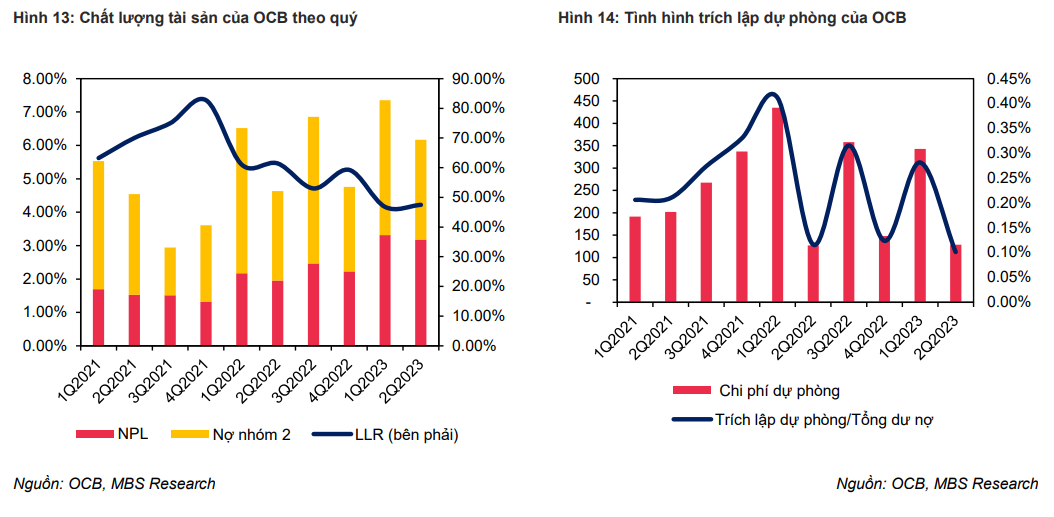

Áp lực trích lập giảm khi chất lượng tài sản có dấu hiệu cải thiện trong Q2/23

NPL giảm so với quý liền trước

Tỷ lệ nợ xấu (NPL) và nợ nhóm 2 của OCB tại cuối tháng 6/2023 đạt lần lượt 3.2% và 3.0%, giảm lần lượt 0.1% và 1.0% so với cuối Q1/2023. Tuy rằng tỷ lệ nợ dưới chuẩn (NPL+nợ nhóm 2) vẫn còn cao hơn đáng kể so với cuối năm 2022 (4.8%) nhưng đã có dấu hiệu tạo đỉnh trong Q1/2023. Tỷ lệ bao nợ xấu (LLR) tại cuối Q2 đạt 47.5%, tăng nhẹ so với Q1 nhưng vẫn thấp hơn đáng kể so với cuối năm 2022.

Tỷ lệ trích lập dự phòng giảm trong nửa đầu năm 2023

Trong 6T2023, chi phí trích lập dự phòng của OCB đạt 471 tỷ đồng (-16.0% svck). Tỷ lệ trích lập dự phòng/tổng dư nợ của OCB đạt 0.4%, thấp hơn mức 0.9% của cả năm 2022. Trong kỳ, OCB đã sử dụng 123 tỷ đồng để xử lý nợ xấu (chiếm 26.1% tổng trích lập dự phòng và tương đương 0.1% tổng dư nợ cho vay). Chúng tôi cho rằng, việc NPL tạo đỉnh trong Q1/2023 cùng với tăng trưởng tín dụng thấp, OCB chủ động giảm trích lập trong nửa đầu năm. TOI được dự báo sẽ tiếp tục đà tăng trưởng mạnh mẽ trong nửa cuối năm 2023 giúp OCB có thêm dư địa trích lập dự phòng trong nửa năm còn lại, do đó chúng tôi kỳ vọng NPL và LLR sẽ tiếp tục cải thiện. NPL và LLR được dự báo sẽ đạt mức 3.0% và 50.1% tại cuối năm 2023.

Dự báo KQKD: LNTT tăng trưởng lần lượt 33.9% và 32.9% trong năm 2023 và 2024

Chúng tôi dự báo TOI và LNTT của OCB trong năm 2023 lần lượt tăng 18.6% và giảm 33.9% (đạt 97.9% kế hoạch 2023) dựa trên các giả định:

- Tăng trưởng tín dụng đạt 12.5%;

- NIM đạt 4.0%;

- Tỷ lệ NPL và LLR đạt lần lượt 3.0% và 50.1%;

- Tỷ lệ dự phòng/tổng dư nợ đạt 0.9%;

- CIR cả năm đạt 32.0%, giảm 4.1% so với năm 2022.

LNTT 2024 dự báo tăng trưởng khả quan (+35.5% svck) nhờ:

- Tăng trưởng tín dụng đạt 15.8%;

- NIM tăng lên mức 4.2% (vẫn thấp hơn năm 2022 là 7.5%);

- CIR tăng lên mức 32.0%;

- Chi phí trích lập dự phòng giảm vẫn duy trì tăng 19.4% so với 2023 khi nợ xấu vẫn còn khá cao so với trung bình ngành.