NHTMCP ĐT và PT Việt Nam (BID): Định giá đã rẻ trở lại; nâng khuyến nghị lên Tăng tỷ trọng

Nguồn: HSC

Định giá đã rẻ trở lại; nâng khuyến nghị lên Tăng tỷ trọng

- HSC tăng 4% giá mục tiêu cho BID lên 48.300đ và nâng khuyến nghị lên Tăng tỷ trọng sau khi sử dụng giả định định giá mới mặc dù cũng điều chỉnh giảm dự báo lợi nhuận. Sau khi giá giảm, định giá của BID đã rẻ hơn.

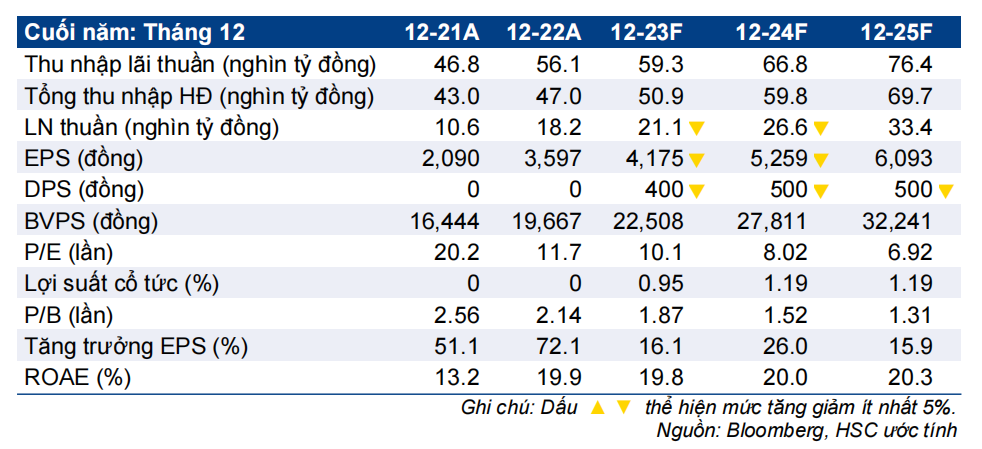

- Chúng tôi giảm bình quân 8% dự báo lợi nhuận năm 2023-2024 sau khi hạ giả định tỷ lệ NIM trong khi nhu cầu tín dụng vẫn yếu. Tuy nhiên, dự báo mới vẫn tích cực với lợi nhuận 3 năm tăng trưởng với tốc độ CAGR 22,3% nhờ nhờ tổng thu nhập hoạt động ổn định và chi phí dự phòng giảm.

- Hiện BID có P/B trượt dự phóng 1 năm là 1,54 lần; cao hơn 43% so với bình quân các NHTM niêm yết nhưng đã thu hẹp từ mức 60% vào 3 tháng trước. HSC cho rằng thặng dư định giá thu hẹp là cơ hội để mua vào.

Sự kiện: Đánh giá lại triển vọng 6 tháng cuối năm 2023 và năm 2024-2025

Mặc dù LNTT 6 tháng đầu năm 2023 tăng 26% so với cùng kỳ, tăng trưởng tín dụng thấp trong hầu hết Q3/2023 đã cho thấy áp lực đối với tỷ lệ NIM trong 6 tháng cuối năm 2023. Trong khi đó, chất lượng tài sản và chi phí tín dụng vẫn được kiểm soát tốt.

Tác động: Giảm bình quân 8% dự báo năm 2023-2024

HSC lần lượt giảm 8,6%/7,5% dự báo lợi nhuận năm 2023-2024 trong khi giữ nguyên dự báo cho năm 2025. Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng tích cực với tốc độ CAGR 22,3% nhờ tổng thu nhập hoạt động ổn định và chi phí dự phòng giảm.

Dự báo của chúng tôi thấp hơn một chút so với bình quân thị trường vì HSC thận trọng trong giả định tỷ lệ NIM.

Định giá và khuyến nghị

Giá cổ phiếu BID đã giảm 10% trong 1 tháng qua, kém khả quan hơn so với diễn biến chung của cổ phiếu ngành ngân hàng (tăng 2%) và của cổ phiếu NHTM có vốn nhà nước (giảm 4%). Theo đó, hiện BID có P/B trượt dự phóng 1 năm là 1,54 lần; vẫn cao hơn 43% so với bình quân các NHTM niêm yết (1,08 lần) nhưng đã thu hẹp từ mức 60% trong 3 tháng trước.

HSC nâng 4% giá mục tiêu cho BID lên 48.300đ sau khi hạ giả định lãi suất phi rủi ro mặc dù cũng giảm dự báo lợi nhuận năm 2023-2024. Sau khi giá cổ phiếu giảm gần đây, hiện tiềm năng tăng giá đã hấp dẫn hơn và theo đó, chúng tôi nâng khuyến nghị đối với BID lên Tăng tỷ trọng (từ Nắm giữ). Tại giá mục tiêu mới, tiềm năng tăng giá là 15% và P/B dự phóng năm 2023 là 1,98 lần; cao hơn 36% so với bình quân các NHTM niêm yết. HSC ưa thích BID vì đây là NHTM lớn nhất tại Việt Nam, có cơ cấu dư nợ cho vay cân bằng và khẩu vị rủi ro vừa phải. Tỷ trọng tín dụng dành cho lĩnh vực BĐS và TPDN của BID thấp đã giúp Ngân hàng tránh được rủi ro từ chu kỳ đi xuống của thị trường BĐS và từ động thái siết chặt quản lý thị trường TPDN. Chúng tôi thấy đã có tiến triển tích cực trong việc thực hiện kế hoạch phát hành riêng lẻ 8,5% cổ phần (dự kiến hoàn thành vào giữa năm 2024). Đây sẽ là động lực tích cực đối với cả nền tảng căn bản và giá cổ phiếu BID.