NHTMCP Việt Nam Thịnh Vượng (VPB): KQKD Q3/2023 FE hết lỗ là điểm sáng

Nguồn: HSC

KQKD Q3/2023: FE hết lỗ là điểm sáng

_900331629.jpg)

- VPB đã công bố KQKD Q3/2023 với LNTT hợp nhất đạt 3.117 tỷ đồng (giảm 31% so với cùng kỳ nhưng tăng 24% so với quý trước). LNTT Ngânhàng mẹ đạt 3.076 tỷ đồng (giảm 36% so với cùng kỳ) thấp hơn dự báo trong khi FE Credit hết lỗ vượt kỳ vọng.

- Tín dụng Q3/2023 tăng trưởng mạnh (tăng 6,3% so với quý trước và tăng 17% so với đầu năm), tỷ lệ NIM tăng nhẹ 10 điểm cơ bản so với quý trước. Chất lượng tài sản vẫn chịu sức ép nhưng đã có dấu hiệu hồi phục ban đầu với tỷ lệ nợ xấu giảm còn 5,74% và nợ xấu mới hình thành tiếp tục xu hướng giảm.

- Hiện VPB có P/B dự phóng năm 2023 là 1,23 lần; cao hơn so với bình quân nhóm NHTM tư nhân ở mức 1,04 lần. HSC duy trì khuyến nghị và giá mục tiêu.

Sự kiện: Công bố KQKD Q3/2023

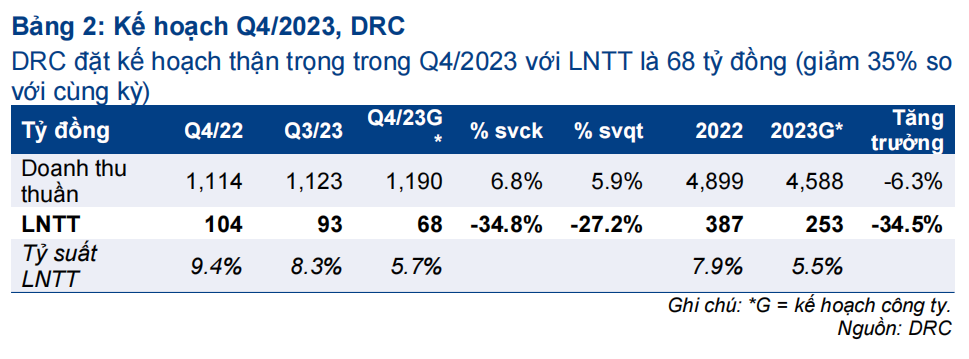

VPB đã công bố KQKD Q3/2023 với LNTT hợp nhất đạt 3.117 tỷ đồng (giảm 31% so với cùng kỳ nhưng tăng 24% so với quý trước). Cụ thể, LNTT Ngân hàng mẹ đạt 3.076 tỷ đồng (giảm 36% so với cùng kỳ và giảm 17% so với quý trước); FE Credit đạt 4,5 tỷ đồng, Chứng khoán VPBank đạt 301 tỷ đồng (tăng 36% so với cùng kỳ nhưng giảm 23% so với quý trước) và OPES đạt 68 tỷ đồng (tăng 20% so với quý trước). KQKD Ngân hàng mẹ thấp hơn dự báo, KQKD hoạt động chứng khoán và bảo hiểm sát kỳ vọng, và FE Credit không còn lỗ trong Q3/2023 đã vượt ước tính của HSC.

Lũy kế 9 tháng đầu năm 2023, LNTT đạt 8.279 tỷ đồng (giảm 42% so với cùng kỳ sau khi đã điều chỉnh thu nhập không thường xuyên), hoàn thành 58% dự báo của chúng tôi cho cả năm 2023.

Tín dụng Ngân hàng mẹ tăng trưởng mạnh

Tín dụng hợp nhất tăng 17% so với đầu năm (tăng 6,3% so với quý trước) nhờ tín dụng tại Ngân hàng mẹ tăng 22,1% so với đầu năm trong khi dư nợ cho vay tại FE Credit giảm (giảm khoảng 16% theo ước tính của HSC). Trong cơ cấu tín dụng, cho vay khách hàng tăng 19% so với đầu năm và TPDN giảm 3,5% so với đầu năm. Tỷ trọng cho vay khách hàng trong tổng tín dụng là 92,9% và TPDN là 7,1%.

Theo phân khúc khách hàng, nhu cầu tín dụng từ khách hàng cá nhân (tăng 10,3% so với đầu năm và tăng 5,2% so với quý trước) yếu hơn khách hàng doanh nghiệp (tăng 31,3% so với đầu năm và tăng 8,6% so với quý trước).

Theo lĩnh vực, tín dụng dành cho ác dự án BĐS (tăng 45,3% so với đầu năm và tăng 18,6% so với quý trước), dịch vụ lưu trú và ăn uống (tăng 33,3% so với đầu năm và tăng 24% so với quý trước), dịch vụ tài chính (tăng 59% so với đầu năm và tăng 6,5% so với quý trước) và công nghiệp chế biến chế tạo (tăng 23,8% so với đầu năm và tăng 13,2% so với quý trước) là những động lực tăng trưởng chính. Trong khi đó nhu cầu vay mua nhà chững lại trong Q3/2023 (tín dụng tăng 6,7% so với đầu năm và giữ nguyên so với quý trước)..

Về mặt huy động, tổng vốn huy động tăng 32,6% so với đầu năm (tăng 5,5% so với quý trước). Trong đó, tiền gửi khách hàng tăng 39% so với đầu năm và giấy tờ có giá tăng 2% so với đầu năm. Tăng trưởng huy động đạt cao đã cải thiện thanh khoản cho VPB, theo đó hệ số LDR điều chỉnh giảm còn 115% từ 130,5% tại thời điểm cuối năm 2022 (hệ số LDR điều chỉnh Ngân hàng mẹ cũng giảm còn 106% từ 117% tại thời điểm cuối năm 2022).

Trong cơ cấu tiền gửi khách hàng, tiền gửi không kỳ hạn tăng mạnh trong Q3/2023 (tăng 22,1% so với quý trước và tăng 31,7% so với đầu năm). Theo đó, tỷ lệ tiền gửi không kỳ hạn đã tăng lên 16,8% (từ 15% tại thời điểm cuối Q2/2023 nhưng vẫn thấp hơn mức 17,7% tại thời điểm cuối năm 2022).

Tỷ lệ NIM bắt đầu hồi phục trong Q3/2023

Tính riêng Q3/2023, tỷ lệ NIM hợp nhất đạt 5,22% (tăng 10 điểm cơ bản so với quý trước nhưng giảm 236 điểm cơ bản so với cùng kỳ) với lợi suất gộp (giảm 6 điểm cơ bản so với quý trước) giảm ít hơn chi phí huy động (giảm 20 điểm cơ bản so với quý trước). Tỷ lệ NIM Ngân hàng mẹ giảm tiếp 25 điểm cơ bản so với quý trước xuống còn 3,78% vì lợi suất gộp (giảm 45 điểm cơ bản so với quý trước) giảm mạnh hơn chi phí huy động (gảm 25 điểm cơ bản so với quý trước). Cũng giống như Q2/2023, tỷ lệ NIM Ngân hàng mẹ chịu áp lực cả ở đầu lãi suất cho vay và chi phí huy động. Tỷ lệ NIM tại FE Credit đã cải thiện lên mức 16,4% so với 13,3% trong Q1/2023 và 16,2% trong Q2/2023 do áp lực xóa nợ xấu đã giảm trong kỳ.

Nói chung, HSC kỳ vọng tỷ lệ NIM sẽ ổn định và cải thiện nhẹ trong nửa cuối năm nhờ mặt bằng lãi suất giảm đáng kể, thanh khoản của VPB cải thiện và nhận thêm vốn từ SMBC sau thương vụ phát hành riêng lẻ.

Thu nhập ngoài lãi giảm vì thu nhập khác giảm mạnh

Thu nhập ngoài lãi Q3/2023 đạt 2.425 tỷ đồng (giảm 21,5% so với cùng kỳ) với lãi thuần HĐ dịch vụ (tăng 6,8% so với cùng kỳ) và lãi mua bán trái phiếu (tăng 9,5% so với cùng kỳ) tăng vừa phải nhưng Ngân hàng ghi nhận lỗ tỷ giá là 63 tỷ đồng và thu nhập khác (chủ yếu từ thu nhập thu hồi nợ xấu đã xóa) giảm mạnh (giảm 60% so với cùng kỳ).

Trong cơ cấu thu nhập hoạt động dịch vụ, dịch vụ thanh toán (tăng 42% so với cùng kỳ) và dịch vụ khác (tăng 36% so với cùng kỳ) là động lực tăng trưởng chính trong khi dịch vụ bancassurance giảm trong 9 tháng đầu năm 2023 (giảm 23,5%). Mức giảm phí BH qua kênh bancassurance của VPB khá nhẹ nếu so với mức giảm toàn ngành là 36% trong 6 tháng đầu năm 2023.

Chi phí hoạt động được kiểm soát hiệu quả nhờ chi phí tại FE Credit giảm mạnh

Chi phí hoạt động Ngân hàng mẹ tăng 9% so với cùng kỳ trong Q3/2023 và tăng 22% so với cùng kỳ trong 9 tháng đầu năm 2023. Trong khi đó, chi phí hoạt động hợp nhất giảm 9,7% so với cùng kỳ trong Q3/2023 và chỉ tăng 2,4% so với cùng kỳ trong 9 tháng đầu năm 2023, cho thấy chi phí hoạt động tại các công ty con (chủ yếu là FE Credit) đã giảm mạnh. Tỷ lệ CIR hợp nhất ổn định ở mức 28,3% trong 9 tháng đầu năm 2023 (so với 27% trong năm 2022), vẫn thuộc nhóm thấp nhất ngành.

Chất lượng tài sản chịu sức ép nhưng đã có dấu hiệu hồi phục

Chất lượng tài sản vẫn chịu áp lực nhưng đã hồi phục so với quý trước với tỷ lệ nợ xấu hợp nhất là 5,74% (giảm từ 6,52% tỷ đồng cuối Q2/2023) với tỷ lệnợ xấu (dư nợ cho vay khách hàng) Ngân hàng mẹ tăng lên 3,96% (từ 3,88% tại thời điểm cuối Q2/2023) trong khi tỷ lệ nợ xấu tại FE Credit giảm còn 20- 21% (từ 26% tại thời điểm cuối Q2/2023). Tỷ lệ nợ nhóm 2 vẫn ở mức cao là 8,03% (so với 8,2% tại thời điểm cuối Q2/2023).

Chi phí dự phòng hợp nhất Q3/2023 là 4.950 tỷ đồng (giảm 8,7% so với cùng kỳ) với chi phí dự phòng tại Ngân hàng mẹ là 2.761 tỷ đồng (tăng 50,8% so với cùng kỳ) và FE Credit là 2.126 tỷ đồng (giảm 40,6% so với cùng kỳ).

HSC nhận thấy nợ xấu mới hình thành tiếp tục xu hướng giảm trong Q3/2023 với tỷ lệ nợ xấu mới hình thành giảm còn 0,78% (trên dư nợ bình quân) so với 2,64% trong Q4/2022 và 1,9% trong Q2/2023; xác nhận quan điểm của chúng tôi đưa ra từ quý trước về xu hướng giảm ở nợ xấu mới hình thành.

Duy trì khuyến nghị, giá mục tiêu và dự báo

HSC duy trì khuyến nghị và giá mục tiêu. Hiện VPB có P/B dự phóng năm 2023 là 1,23 lần; cao hơn bình quân nhóm NHTM tư nhân ở mức 1,04 lần.