Báo Cáo Chiến Lược Giữa Năm 2024

Nguồn: MIRAE

Kinh tế vĩ mô và thị trường chứng khoán Việt Nam

Vĩ mô Việt Nam: Trên đà hồi phục

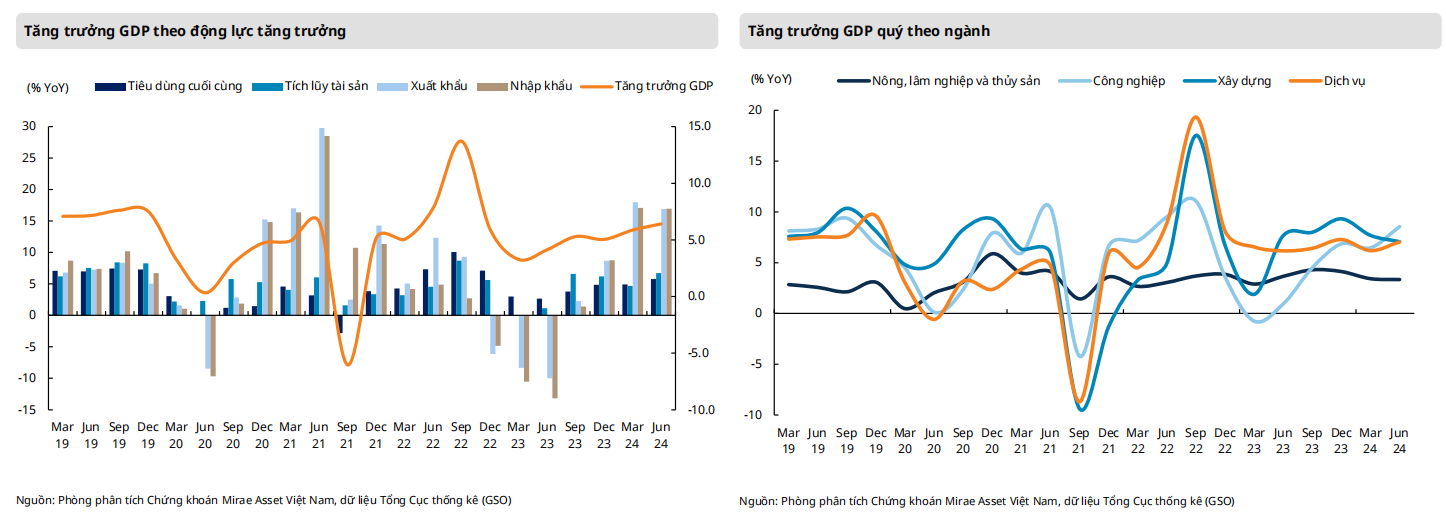

1) GDP quý 2 tăng trưởng mạnh hơn kỳ vọng với mức tăng đạt 6,9% YoY (so với kịch bản lạc quan của Bộ Kế hoạch và Đầu tư: +6,3% YoY). GDP 6 tháng đầu năm vẫn duy trì đà tăng trưởng, đạt 6,4% YoY (1H23: +3,8% YoY; 2023: +5,05% YoY). Chúng tôi tin rằng Việt Nam sẽ tiếp tục trên đà phục hồi trong nửa cuối năm 2024, nhờ vào: 1) Hoạt động sản xuất và xuất khẩu tiếp tục cải thiện nhờ sự phục hồi của nhu cầu trong nước và toàn cầu; 2) tiếp tục thu hút dòng vốn FDI; 3) du lịch dẫn dắt tiêu dùng hồi phục; 4) đầu tư công được đẩy mạnh trong hai quý còn lại. Ngoài ra, các chính sách hỗ trợ từ Chính phủ cũng đóng vai trò quan trọng cho sự phục hồi của nền kinh tế Việt Nam.

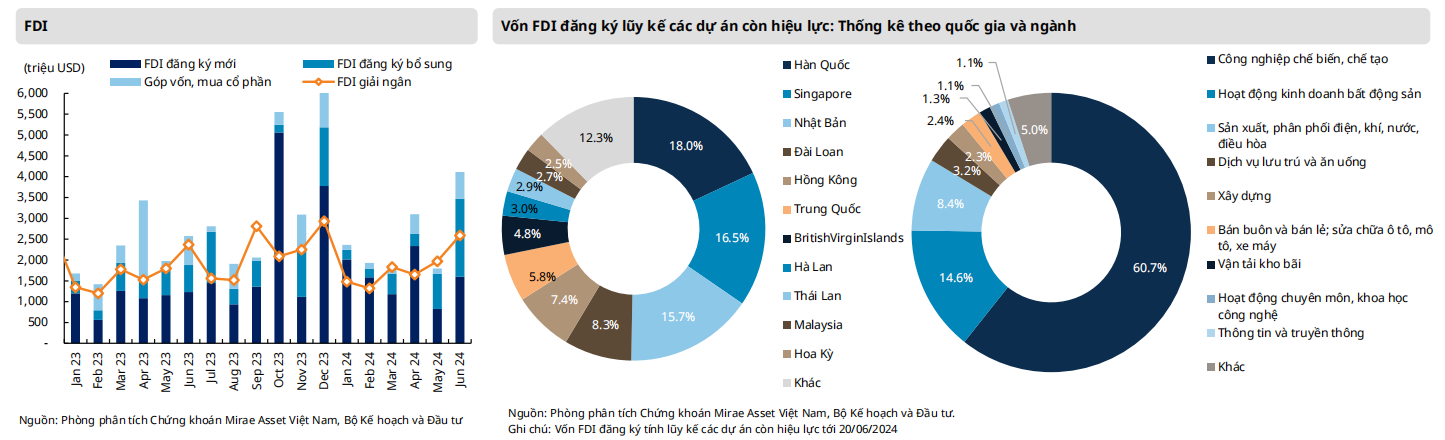

2) Giải ngân FDI tiếp tục tăng trong tháng 6 (+9,3% YoY) và cải thiện 8,2% YoY đạt 10,84 tỷ USD trong nửa đầu năm. Tổng vốn FDI đăng ký, góp vốn và mua cổ phần của nhà đầu tư nước ngoài tăng 13,1% so với cùng kỳ năm trước, đạt gần 15,2 tỷ USD trong 6 tháng đầu năm. Đáng chú ý, vốn FDI đăng ký mới tăng 46,9% YoY, đạt gần 9,54 tỷ USD trong nửa đầu năm; và vốn FDI đăng ký bổ sung tăng ấn tượng trong tháng 6 (+187,2% YoY), tạo đà tăng trưởng tích cực trong nửa đầu năm (+35% YoY; đạt 3,95 tỷ USD).

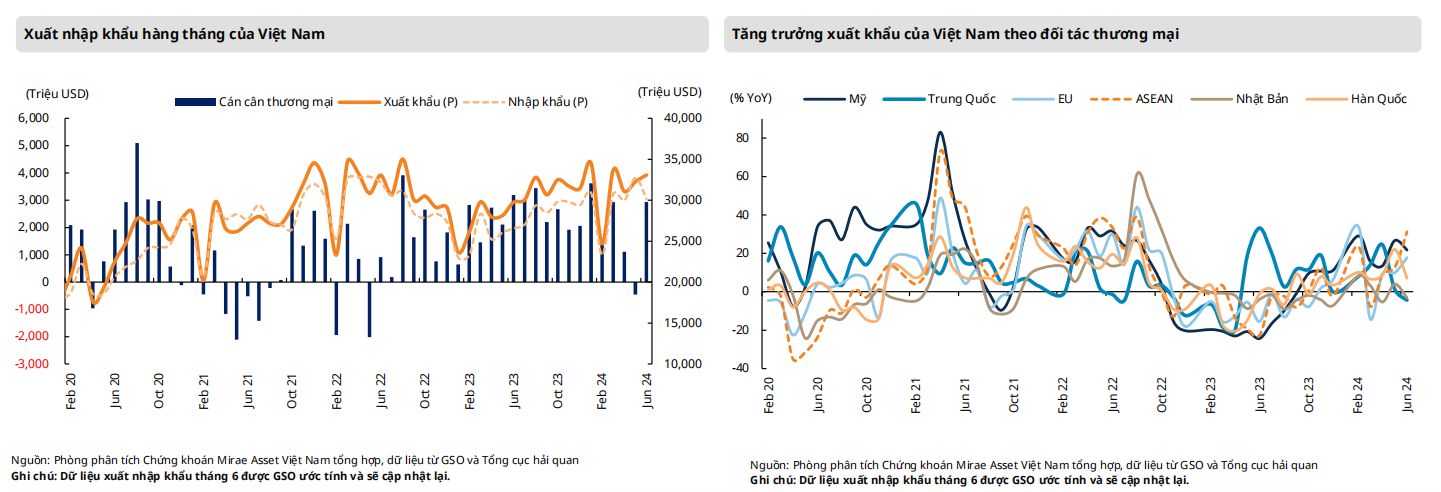

3) Trong nửa đầu năm, xuất khẩu (+14,5% YoY) và nhập khẩu (+17% YoY) hồi phục trở lại, sau khi giảm so với cùng kỳ vào năm 2023 (lần lượt là - 4,6% YoY và -9,1% YoY), với thặng dư thương mại đạt 11,63 tỷ USD, nhờ vào sự phục hồi của các sản phẩm chủ lực như Máy tính, điện tử và linh kiện (+28,6% YoY) và Điện thoại và linh kiện (+11,3% YoY), Gỗ và sản phẩm gỗ (+22,2% YoY). Chỉ số sản xuất công nghiệp hồi phục vững chắc trong nửa đầu năm (+7,7% YoY; so với 2023: +1,5% YoY), được hỗ trợ bởi IIP Công nghiệp chế biến chế tạo (+8,5% YoY) trong bối cảnh nhu cầu cải thiện ở cả các đối tác thương mại chính và trong nước. PMI S&P Global sản xuất Việt Nam tăng mạnh lên 54,7 trong tháng 6, cho thấy sức khỏe của ngành được cải thiện hàng tháng thứ ba liên tiếp và các điều kiện kinh doanh mạnh lên đáng kể. Số lượng đơn đặt hàng mới tăng với tốc độ nhanh nhất trong lịch sử, thúc đẩy các công ty tăng cường hoạt động sản xuất và mua hàng, đồng thời tăng số lượng nhân viên lần đầu tiên sau ba tháng.

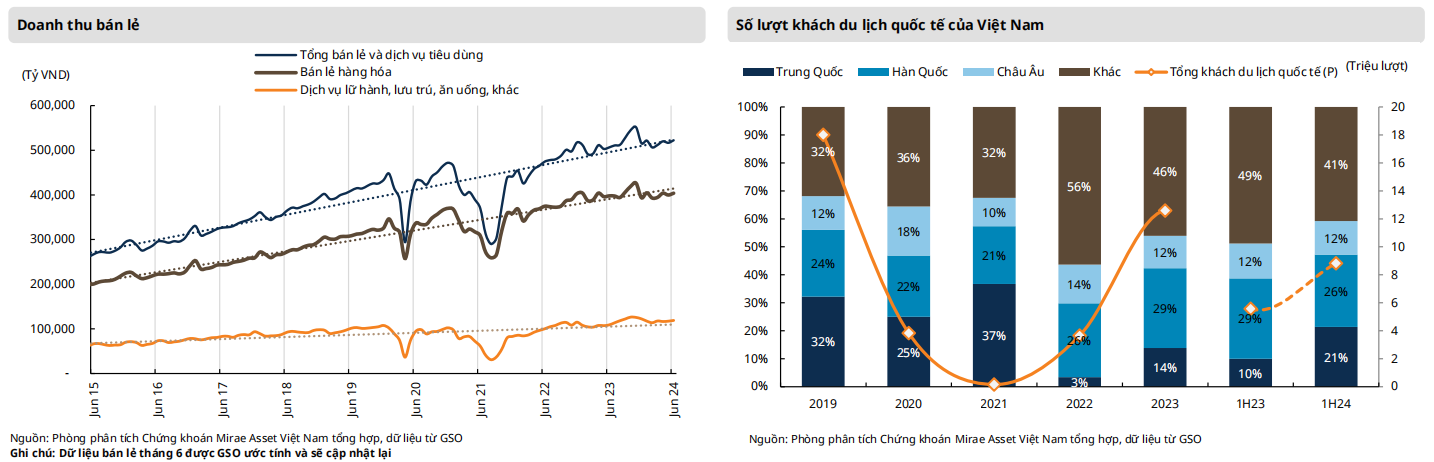

4) Doanh số bán lẻ duy trì ổn định trong 1H24 (+8,6% YoY) nhưng với tốc độ chậm hơn so với 1H23 (1H23: +11,3% YoY). Trong đó, số lượng khách du lịch quốc tế phục hồi cao hơn mức trước đại dịch và đạt 8,8 triệu lượt khách trong 6 tháng đầu năm 2024 (+4,1% so với nửa đầu năm 2019).

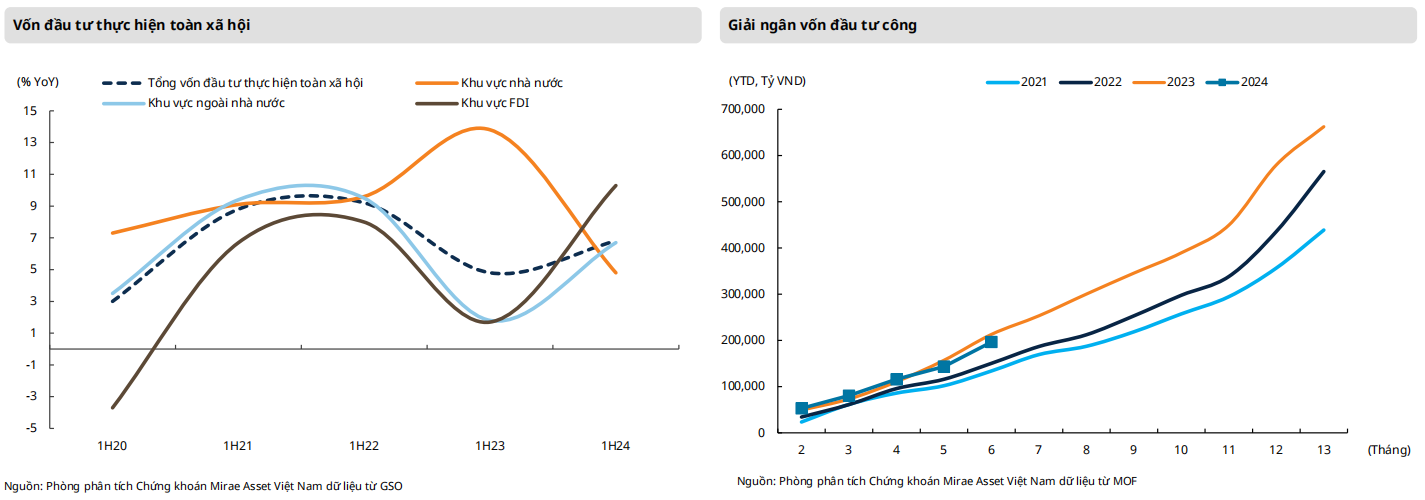

5) Chúng tôi kỳ vọng giải ngân vốn đầu tư công sẽ được đẩy mạnh và đạt ít nhất 95% kế hoạch Thủ tướng giao. Theo tính toán của chúng tôi, để đạt 95% đến 100% kế hoạch Thủ tướng giao, bình quân trong 7 tháng còn lại cần giải ngân ít nhất 62,3 đến 67,1 nghìn tỷ đồng mỗi tháng (cao gấp 1,9 đến 2,0 lần so với mức trung bình giải ngân trong 1H24).

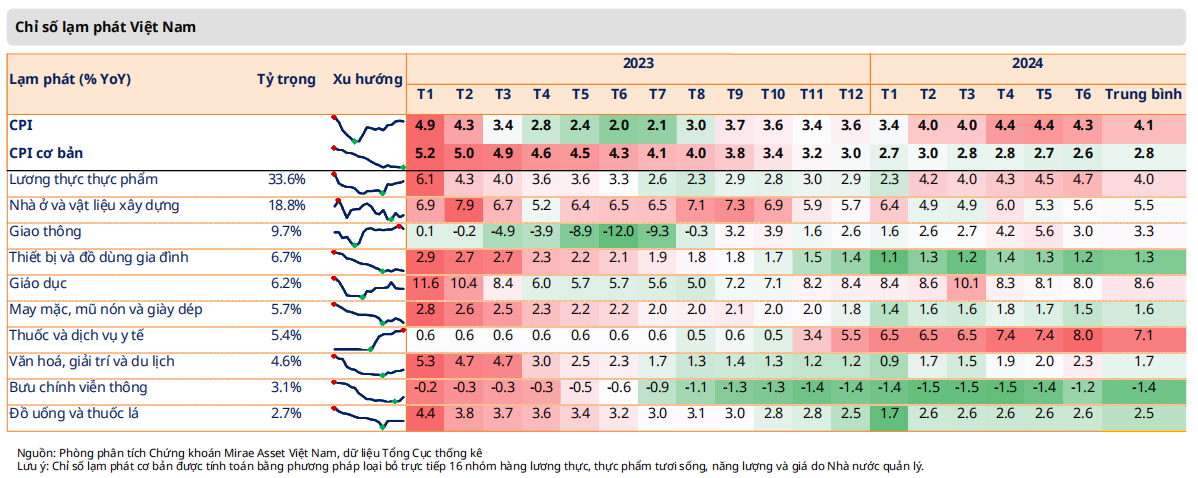

6) CPI tiếp tục tăng tốc trong tháng 6 (+4,3% YoY), mặc dù giảm nhẹ so với CPI tháng 5 và tháng 4 (+4,4% YoY). Trung bình 6 tháng đầu năm, CPI và CPI cơ bản tăng lần lượt 4,1% YoY và 2,8% YoY, vẫn nằm dưới mục tiêu 4–4,5% của chính phủ.

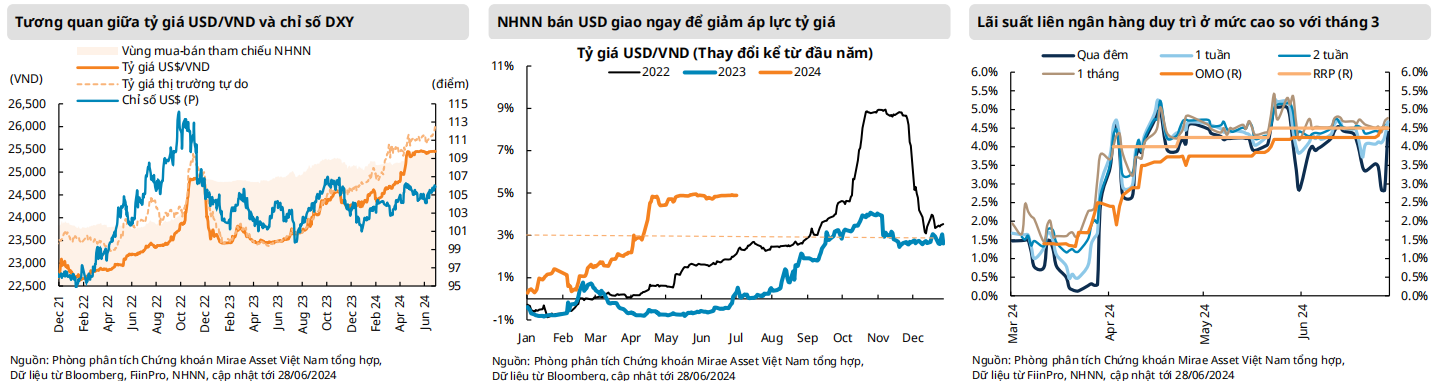

7) Tính đến cuối tháng 6, tỷ giá bán niêm yết tại Vietcombank ghi nhận 25.473 VND, tương ứng với mức mất giá 4,31% so với đầu năm và không thay đổi đáng kể so với tháng trước. Về triển vọng cắt lãi suất đến từ Cục Dự trữ Liên bang Hoa Kỳ (Fed), Bản Tóm tắt Dự báo Kinh tế đến từ Fed được công bố vào tháng 6 cho thấy dự kiến sẽ có khoảng một lần cắt lãi suất trong năm 2024, tương ứng với 25 điểm cơ bản. Tuy nhiên, kỳ vọng của thị trường cho thấy có khả năng rằng sẽ có thêm một lần cắt nữa nếu dữ liệu kinh tế vĩ mô từ tháng 7 và tháng 8 có thể bổ trợ quyết định này. Mặc dù vậy, việc chỉ ghi nhận từ một hoặc hai lần cắt lãi suất đến từ Fed trong nửa cuối năm 2024 khó có thể tạo ra ảnh hưởng đáng kể đến bối cảnh đang căng thẳng của tỷ giá do sự chênh lệch lãi suất đáng kể giữa USD và VNĐ. Do đó, chúng tôi dự kiến áp lực tỷ giá sẽ tiếp tục duy trì, dù sẽ có phần ít căng thẳng hơn so với đầu năm. Ngân hàng Nhà nước Việt Nam có khả năng kéo dài chiến lược bán giao ngay USD từ dự trữ ngoại hối, điều chỉnh dần lãi suất cơ bản thông qua việc phát hành tín phiếu và hợp đồng mua lại đảo ngược (Reverse Repos) trong khi chờ đợi dòng vốn ngoại vào Việt Nam tương tự như giai đoạn cuối năm 2023, cũng như kỳ vọng sự giảm tốc của dòng vốn chảy ra khi Fed nới lỏng chính sách tiền tệ.

Thị trường chứng khoán tại Việt Nam:

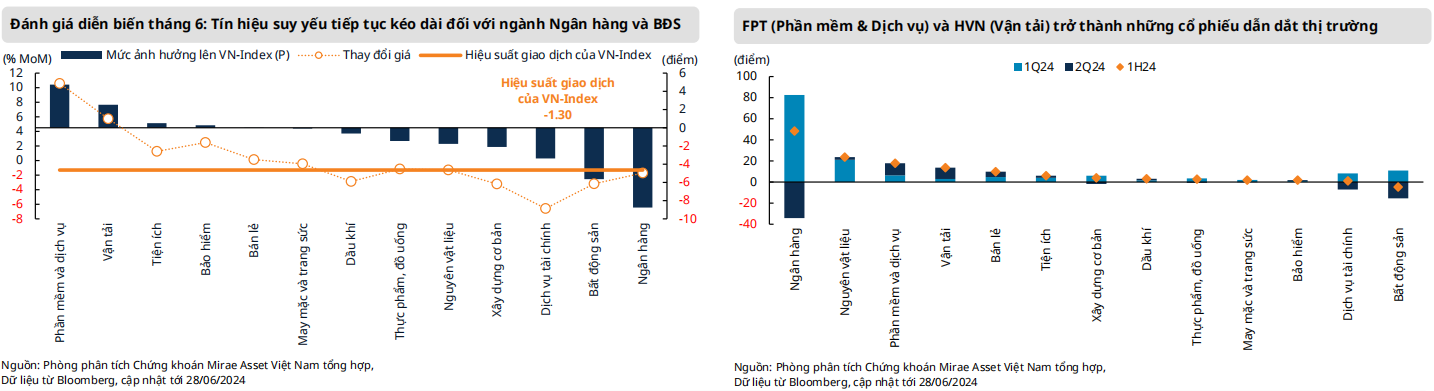

1) Tổng quan thị trường trong tháng 6: VN-Index giảm 16,4 điểm (-1,3% so với tháng trước) trong tháng 6, đóng cửa ở mức 1.245,32 và kéo dài đà giảm trong quý 2 năm 2024 lên gần 39 điểm (-3,02% so với quý trước). Sau ba tuần giảm điểm trong tháng 6, VN-Index vẫn chưa sẵn sàng vượt qua ngưỡng tâm lý 1.300 điểm. Thay vào đó, hoạt động giao dịch ngày càng tập trung vào từng ngành cụ thể khi thị trường đã hấp thụ và chiết khấu toàn bộ các tin tức tích cực từ quý trước, trong khi thiếu vắng các động lực tăng trưởng mới.

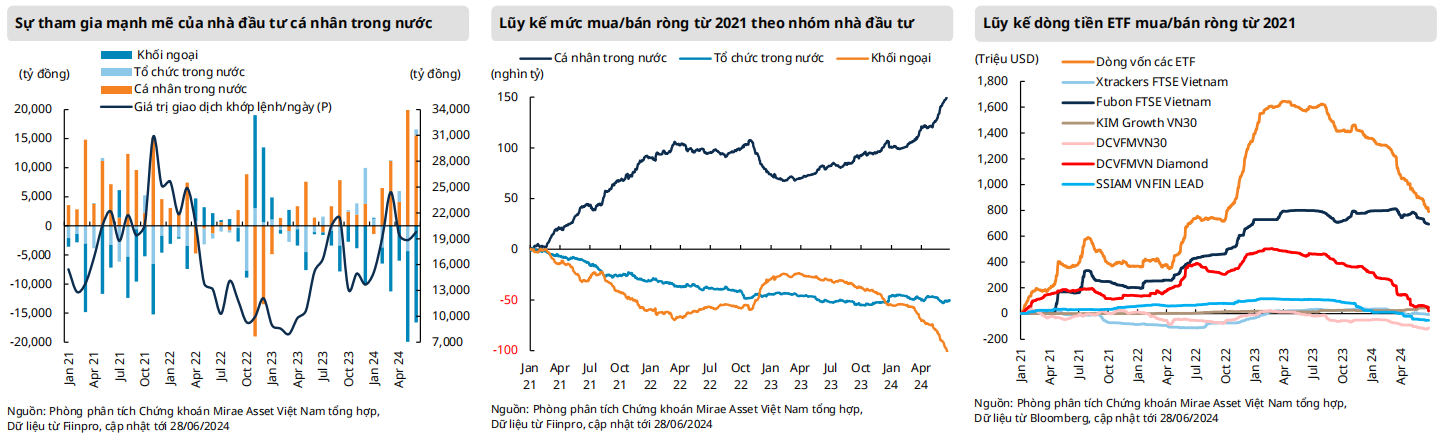

2) Hoạt động giao dịch trong tháng 6: Dù thị trường chịu áp lực chốt lời đáng kể trong tháng 6, chúng tôi tin rằng lực cầu đang dần chiếm ưu thế khi giá trị giao dịch khớp lệnh bình quân mỗi phiên tăng 5% so với tháng trước, đạt 19,79 nghìn tỷ đồng, trong khi tổng khối lượng giao dịch trong tháng giảm 8,7% so với tháng trước. Các nhà đầu tư tổ chức trong nước quay trở lại mua ròng với 1,01 nghìn tỷ đồng trong tháng 6. Ngược lại, khối ngoại tiếp tục chuỗi bán ròng, bán ra 16,59 nghìn tỷ đồng trong tháng trước và kéo dài xu hướng bán ròng lên 15 tháng liên tiếp. Các quỹ ETF bước qua tháng rút ròng thứ tám liên tiếp, tổng cộng -105,1 triệu USD trong tháng 6 (-569,4 triệu USD từ đầu năm đến ngày 28/06).

3) Triển vọng nửa cuối năm 2024: VN-Index hiện đang giao dịch dưới tỷ lệ P/E trung bình 10 năm, tạo thêm dư địa cho đà tăng ở nửa cuối năm 2024. Tuy nhiên, thị trường sẽ cần có một câu chuyện mới để hiện thực hóa vùng giá mục tiêu này, dù động lực thúc đẩy tăng trưởng dự kiến sẽ kém mạnh mẽ hơn, với hành động giá có khả năng sẽ dao động trong biên độ lớn, dẫn đến một chu kỳ đi ngang và tích lũy. Xu hướng này dự kiến sẽ kéo dài đến giữa tháng 7, khi thị trường bước vào giai đoạn vùng trống thông tin và tâm lý giao dịch sẽ có phần thận trọng trước mùa báo cáo lợi nhuận quý 2.

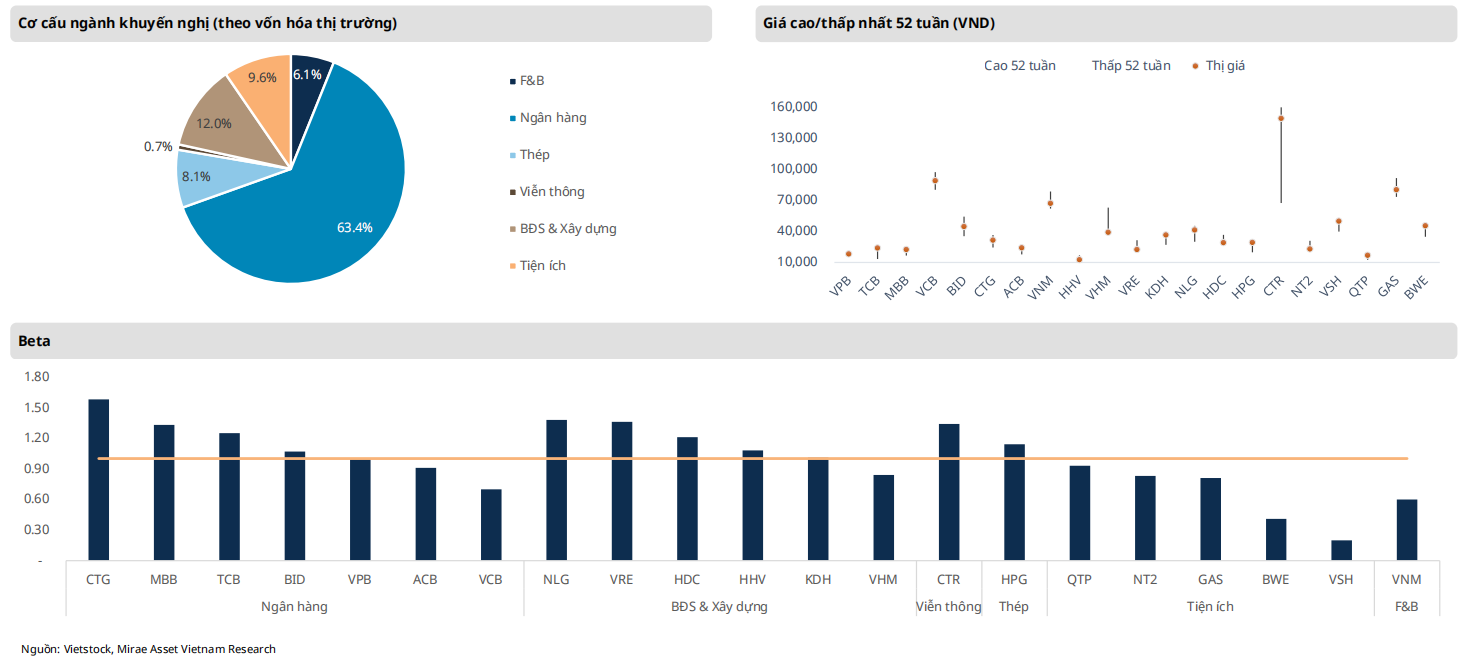

Danh mục khuyến nghị (trung & dài hạn)

Ngân hàng: Mặc dù triển vọng ngành ngân hàng vẫn còn nhiều ẩn số, chúng tôi cho rằng vẫn có nhiều cơ hội đầu tư đối với nhóm ngành này. Những thay đổi mới trong Luật đất đai cho thấy rào cản tham gia thị trường BĐS đối với các doanh nghiệp mới dần trở nên khó khăn hơn. Do đó, các ngân hàng có quan hệ đối tác chặt chẽ với các nhà phát triển BĐS có lợi thế hơn trong tăng trưởng tín dụng đối với mảng KHCN (cho vay mua nhà) cả ngắn hạn và trung hạn như TCB, HDB, MBB và VPB. Ngoài ra, khả năng tăng lãi suất dự kiến dẫn đến chi phí tín dụng cao hơn trong các quý tới, trong khi các ngân hàng vốn đã làm quen với chi phí tín dụng cao trong giai đoạn từ năm 2020, được kỳ vọng sẽ không có quá nhiều biến động như VPB và VIB. Hai ngân hàng này còn có thêm lợi thế từ nền lợi nhuận thấp và định giá tương đối hấp dẫn, cũng là một cơ hội đầu tư đáng xem xét.

Dầu khí: PVN dự kiến vốn đầu tư cho hoạt động E&P là 1.1 tỷ USD trong 2024, tăng gấp đôi so với cùng kỳ và vốn dự kiến sẽ tăng mạnh hơn nữa khi các dự án tiến triển. Nhiều dự án mới gần đây có chuyển biến đáng kể như Lạc Đà Vàng, Lô B, mở rộng mỏ Bạch Hổ. Sự phát triển này là tín hiệu tích cực cho các nhà cung cấp dịch vụ thượng nguồn, bao gồm các nhà thầu EPCI, giàn khoan và các đơn vị dịch vụ khác. Bên cạnh đó, việc phát triển năng lượng LNG và điện gió ngoài khơi cũng đang thể hiện bức tranh tươi sáng cho các nhà cung cấp dịch vụ thượng nguồn tham gia xây dựng. Về trung nguồn, PVGAS là công ty chiếm ưu thế trong mảng LNG với vốn đầu tư dự kiến cho trung tâm LNG là 50 nghìn tỷ đồng đến 2030.

Năng lượng điện: Với mức gia tăng tiêu thụ điện, theo Quyết định số 924/QĐ-BCT ban hành ngày 19/4/2024, Bộ Công Thương đã điều chỉnh tổng sản lượng điện năm 2024 lên 310.6 tỷ kWh (+10.6% CK), trong đó mùa khô là 150.9 tỷ kWh và mùa mưa là 159.6 tỷ kWh. 5T2024, sản lượng điện sản xuất lũy kế toàn hệ thống đạt 124.25 tỷ kWh, tăng 12.2% CK. Số liệu 5T2024 phản ánh những thay đổi đáng kể trong cơ cấu năng lượng, chịu ảnh hưởng chủ yếu từ yếu tố thời tiết: thủy điện (-24.4% CK), điện khí (-12.1% CK), điện than (+38.7% CK) và năng lượng tái tạo (+7.4% CK). Theo Tổng cục Khí tượng và Thủy văn Việt Nam, hiệu ứng El Nino sẽ tiếp tục diễn ra, nhưng suy yếu dần và chuyển sang trạng thái trung tính từ T6/2024, với xác suất 70-85%. Từ T7/2024, La Nina được dự báo sẽ xảy ra với xác suất 60-85%. Chúng tôi kỳ vọng nhiệt điện than sẽ tận dụng điều kiện thời tiết thuận lợi trong 6T2024, trong khi hoạt động thủy điện dự kiến bắt đầu cải thiện từ Q3/2024.

Bất động sản thương mại: Tiếp tục xu hướng cải thiện từ những tháng cuối 2023, doanh số bán lẻ tại Việt Nam ghi nhận mức tăng 9.5% CK trong T5/2024, đi kèm với chính sách giảm thuế GTGT 2%. Theo JLL, tại Hà Nội, tỷ lệ trống trong Q1/2024 tại các trung tâm thương mại ở khu vực nội thành (CBD) đã giảm đáng kể xuống còn 1.7% (giảm 3.1%p svck). Đối với các TTTM ngoài trung tâm, tỷ lệ trống giảm nhẹ về mức 11%. TP.HCM thể hiện sự ổn định với tỷ lệ trống là 4.7% ở khu vực trung tâm, trong khi các khu vực ngoài trung tâm có tỷ lệ trống gần 10%. Trong bối cảnh Việt Nam có mức diện tích bán lẻ bình quân đầu người thấp hơn so với các quốc gia trong khu vực, chúng tôi kỳ vọng thu nhập cho thuê và giá trị bất động sản sẽ tiếp tục tăng trưởng. Trong Q1/2024, Vingroup đã công bố việc thoái vốn khỏi Vincom Retail, với giá trị giao dịch đạt mức ấn tượng 39,100 tỷ đồng.

Bất động sản dân cư: Trong Q1/2024, nguồn cung trên thị trường sơ cấp ở phân khúc căn hộ và đất nền có diễn biến trái ngược. Nguồn cung căn hộ chung cư có xu hướng sụt giảm chung, trong khi nguồn cung đất nền gia tăng. Tổng số lượng giao dịch khá ổn định và mở rộng trong 4 quý gần nhất (Q1/2024, căn hộ & nhà riêng: +30% QoQ, -8% CK, đất nền: +20% QoQ, +45% YoY). Hàng tồn kho tăng 41% theo quý. Nguồn cung căn hộ TP.HCM giảm mạnh trong Q1/2024, trong khi Hà Nội chứng kiến xu hướng trái chiều và giá tăng khả quan.

Thép: Con đường phía trước không quá suôn sẻ đối với tất cả doanh nghiệp vì vẫn còn những thách thức về nhu cầu trong nước, sự thay đổi bối cảnh cạnh tranh (thị phần) và những bất ổn về nhu cầu toàn cầu (tình trạng dư cung của Trung Quốc). Giá cổ phiếu thép gần như đã đạt mức đỉnh của năm 2023, được xúc tác bởi kỳ vọng phục hồi của ngành. Trong khi sản lượng sản xuất của HSG, NKG và HPG đã được cải thiện nhiều so với đáy năm 2023, riêng HPG có khả năng tăng trưởng công suất cao thông qua Khu liên hợp Dung Quốc 2 đang phát triển. Khi ngành hướng đến giai đoạn hiện thực hóa lợi nhuận kỳ vọng, diễn biến giá CP trong ngắn hạn sẽ phụ thuộc nhiều vào khả năng cải thiện lợi nhuận của riêng mỗi công ty. Về dài hạn, HPG có thể được tái định giá để phản ánh tiềm năng từ việc mở rộng Dung Quốc 2. So với các công ty trên thế giới, cổ phiếu thép Việt Nam đang giao dịch ở mức hợp lý.

Viễn thông: Báo cáo của Bộ Thông tin và Truyền thông (MIC) cho thấy doanh thu từ dịch vụ viễn thông đang chậm lại và đạt điểm bão hòa. Năm 2023, tổng doanh thu dịch vụ viễn thông ước đạt 139.26 nghìn tỷ đồng, chỉ tăng 0.41% so với năm 2022. Việc tìm kiếm các động lực tăng trưởng mới cho các nhà khai thác viễn thông là một ưu tiên quan trọng trong những năm tới. Theo Bộ trưởng Nguyễn Mạnh Hùng, các nhà mạng viễn thông truyền thống có thể chuyển từ hạ tầng viễn thông truyền thống sang hạ tầng kỹ thuật số. Cơ hội cho các nhà khai thác viễn thông có thể được tìm thấy trong việc thúc đẩy các dịch vụ và sản phẩm mới trong cơ sở hạ tầng kỹ thuật số, 5G, AI, chip bán dẫn và dịch vụ chuyển đổi số, an ninh mạng.