CTCP Tập đoàn Đầu tư Địa ốc No Va (NVL): Áp lực nợ tăng cao; duy trì khuyến nghị Giảm tỷ trọng

Nguồn: HSC

Áp lực nợ tăng cao; duy trì khuyến nghị Giảm tỷ trọng

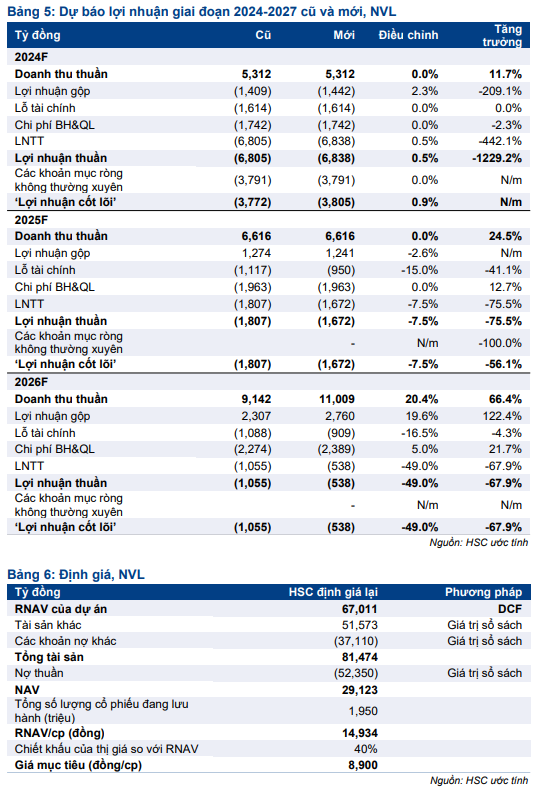

- HSC duy trì khuyến nghị Giảm tỷ trọng đối với NVL mặc dù tăng 3% giá mục tiêu lên 8.900đ dựa trên các giả định định giá mới sau khi phân tích KQKD Q3/2024 và triển vọng doanh nghiệp.

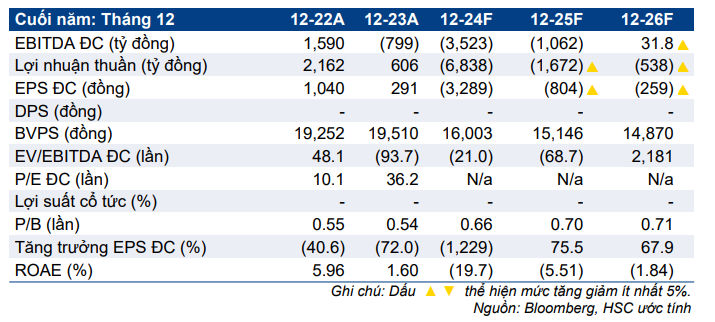

- HSC đa phần tăng dự báo lợi nhuận cho giai đoạn 2024-2026 nhưng vẫn cho rằng Công ty vẫn thua lỗ trong giai đoạn này. Đáng lưu ý, chúng tôi nhận thấy tình hình nợ của NVL ngày càng bấp bênh do tác động của yếu tố thời gian.

- Sau khi giá cổ phiếu giảm 6% trong 3 tháng qua, NVL đang giao dịch ở mức chiết khấu 28,4% so với RNAV, sát với mức bình quân 3 năm nhưng cổ phiếu vẫn đang có định giá cao dựa trên những trở ngại về pháp lý và tình trạng khó khăn về tài chính đang diễn ra.

Sự kiện: Cập nhật KQKD Q3/2024

HSC xem xét lại dự báo và định giá đối với NVL sau khi phân tích KQKD Q3/2024, cao hơn dự báo của chúng tôi do ghi nhận lợi nhuận không thường xuyên từ việc hoàn nhập khoản lỗ tài chính đầy nghi vấn của quý trước đó. Trong quý 3, NVL ghi nhận 2 nghìn tỷ đồng doanh thu (tăng 26,7% so với quý trước và 87,4% so với cùng kỳ) và 3,1 nghìn tỷ đồng lợi nhuận thuần (tăng 17 lần so với cùng kỳ và so với lỗ mức 6,7 nghìn tỷ đồng trong Q2/2024) (lợi nhuận thuần từ HĐKD cốt lõi đạt 466 tỷ đồng, so với mức lỗ 4 nghìn tỷ đồng trong Q2/2024 và lợi nhuận 44 tỷ đồng trong Q3/2023).

Theo quan điểm của chúng tôi, triển vọng của công ty ngày càng ảm đạm do các dự án lớn vẫn trong tình trạng trì trệ và áp lực trả các khoản nợ lớn ngày càng gia tăng, đè nặng lên khả năng thanh toán của Công ty trong khi các đợt đàm phán gia hạn trái phiếu vẫn chưa có tiến triển.

Yếu tố thời gian không hỗ trợ NVL

HSC điều chỉnh tăng 3% giá mục tiêu lên 8.900đ sau khi chúng tôi tăng dự báo lợi nhuận và thay đổi các giả định định giá cơ bản. Mặc dù dự báo lợi nhuận sẽ cải thiện nhẹ nhưng chúng tôi kỳ vọng mức độ thua lỗ của Công ty sẽ thu hẹp xuống 6,8 nghìn tỷ đồng, 1,7 nghìn tỷ đồng và 538 tỷ đồng trong giai đoạn 2024-2026. Điều quan trọng, chúng tôi nhận thấy áp lực ngày càng tăng liên quan đến tình trạng nợ do Công ty hầu như không đổi do không đạt thêm tiến triển gì trong việc đàm phán/gia hạn trong quý. Mặc dù cổ phiếu đang giao dịch ở mức chiết khấu so với RNAV sát với bình quân 3 năm nhưng vẫn có mức định giá quá cao do triển vọng đáng lo ngại, theo quan điểm của chúng tôi. Cổ phiếu có rủi ro giảm giá là 16% tại giá mục tiêu mới. Duy trì khuyến nghị Giảm tỷ trọng.

Nợ: Áp lực gia tăng

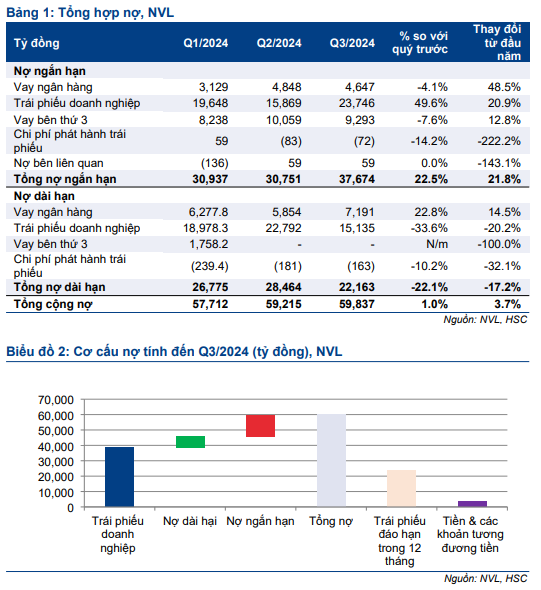

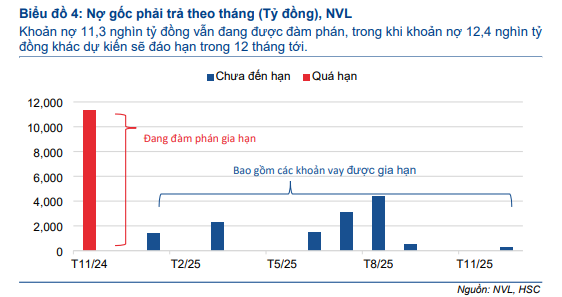

Tính đến Q3/2024, tổng nợ tài chính của NVL tăng nhẹ lên 59,8 nghìn tỷ đồng (tăng 1% so với quý trước và tăng 3,7% kể từ đầu năm). Khoảng 4,5 nghìn tỷ đồng trái phiếu doanh nghiệp dài hạn đã được phân loại lại trong quý này, nâng tổng số tiền NVL phải trả trong 12 tháng tới lên mức đáng kinh ngạc là 23,7 nghìn tỷ đồng, trong đó gần một nửa đã quá hạn và hiện đang được đàm phán (11,3 nghìn tỷ đồng).

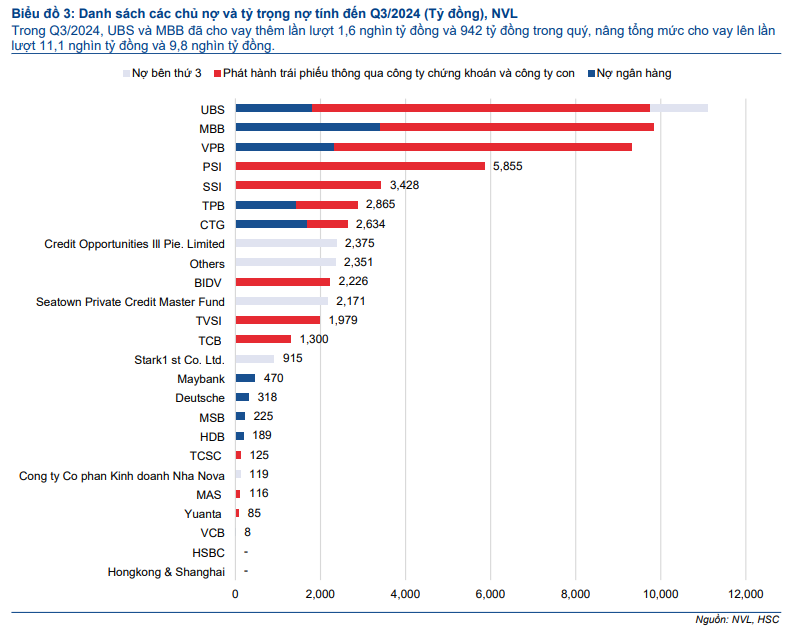

Ngoài ra, gần đây công ty đã đề xuất kéo dài kỳ hạn trái phiếu lên bốn năm (hiện tại là hai năm) thông qua việc sửa đổi Nghị định Chính phủ 08/2023 (đang chờ phê duyệt). Cùng với lượng tiền mặt dự trữ rất ít, ở mức 3,8 nghìn tỷ đồng (so với 2,1 nghìn tỷ đồng cuối Q2/2024, 3,4 nghìn tỷ đồng cuối năm 2023), tình hình tài chính tồi tệ của NVL được dự báo sẽ tiếp diễn trong tương lai gần. Đáng lưu ý, MBB và UBS Singapore (trước đây là các khoản nợ của Credit Suisse) – hai chủ nợ lớn nhất – đã cấp thêm 2,5 nghìn tỷ cho NVL đồng trong quý này nhằm hỗ trợ tạm thời trong khi Công ty nhận được sự hỗ trợ từ Chính phủ trong việc giải quyết các vấn đề pháp lý liên quan đến các dự án lớn.

Tuy nhiên, chúng tôi cho rằng NVL đang gặp bế tắc trong việc đàm phán với các chủ nợ do đạt được rất ít tiến triển trong Q3/2024 (so với 8 nghìn tỷ đồng được gia hạn trong nửa đầu năm 2024) và sự phụ thuộc vào việc sửa đổi các Nghị định của Chính phủ nhằm cho phép kéo dài kỳ hạn trái phiếu. Chúng tôi dự báo tổng giá trị nợ NVL sẽ không gần như đổi trong tương lai gần. HSC lưu ý rằng tỷ suất lợi nhuận gộp của Công ty sẽ tiếp tục giảm sâu khi NVL tiếp tục vốn hóa chi phí lãi vay (bình quân 1,6 nghìn tỷ đồng trong giai đoạn 2024-2026) vào giá vốn hàng bán. Yếu tố thời gian không hỗ trợ NVL.

Cập nhật những thông tin quan trọng khác

Lùi thời điểm bàn giao dự án Grand Manhattan

Novaland đã thông báo lùi thời điểm giao dự án Grand Manhattan tại TP.HCM. Những khó khăn liên quan đến giấy phép đầu tư và tiền sử dụng đất đã làm chậm tiến độ hoàn thành dự án. Dự kiến, dự án sẽ được bàn giao trong nửa cuối năm 2025 (thay vì Q4/2024 như kế hoạch ban đầu).

Được phát triển bởi Novaland và Công ty CP Phát triển Đất Việt, dự án này hứa hẹn mang đến trải nghiệm sống cao cấp với quy mô 14.000m2, trải dài trên 2 mặt tiền đường Cô Bắc và Cô Giang. Tuy nhiên, quá trình phát triển dự án gặp nhiều khó khăn. Sau khi xây đến tầng 28, công tác xây dựng phải tạm dừng do những thách thức liên quan đến giấy phép đầu tư và tiền sử dụng đất – vẫn còn là một thách thức lớn.

Đáng lưu ý, trong quá trình tái cơ cấu nợ gần đây, Novaland đã đề xuất dùng dự án này để thanh toán một phần nợ trái phiếu trị giá gần 3,1 nghìn tỷ đồng nhưng không thành công.

Như đã đề cập trong Báo cáo nhanh về ngành ‘Sự chuyển biến trong bối cảnh thị trường BĐS tại TP.HCM’, chúng tôi bắt đầu nhận thấy mức độ sẵn sàng phê duyệt dự án của các cơ quan có thẩm quyền đối với các dự án BĐS tại TP.HCM ngày càng tăng. Chúng tôi hy vọng dự án Grand Manhattan cũng sẽ nhận được sự hỗ trợ trong nửa cuối năm 2025, chuẩn bị cho hoạt động bàn giao trong năm 2026.

Gương mặt mới

Từ ngày 1/11/2024, ông Dương Văn Bắc chính thức đảm nhiệm vị trí tổng giám đốc của tập đoàn Novaland, thay cho ông Dennis Ng Teck Yow. Với hơn 17 năm kinh nghiệm trong ngành tài chính và BĐS, ông Bắc từng giữ chức thành viên ủy ban kiểm toán tại DXS và Phó Tổng giám đốc tại DXG trước khi gia nhập Novaland vào tháng 8/2023.

NVL cho biết, sự thay đổi về mặt lãnh đạo này nằm trong kế hoạch của Công ty nhằm củng cố đội ngũ lãnh đạo và tái cơ cấu để vượt qua khó khăn và đạt được tăng trưởng bền vững. Kể từ năm 2022, Novaland thay lãnh đạo ba lần, với ông Nguyễn Ngọc Huyên được bổ nhiệm vào tháng 1/2022, tiếp theo là ông Dennis Ng Teck Yow vào tháng 3/2023, và hiện tại là ông Dương Văn Bắc.

Tác động: Giảm lỗ trong năm 2025-2026

HSC giữ nguyên dự báo lợi nhuận thuần năm 2024 nhưng tăng dự báo cho năm 2025- 2026 nhờ mức đóng góp (dự kiến) của dự án Grand Manhattan, giúp Công ty giảm lỗ trong năm 2024, 2025, và 2026 lần lượt xuống 6,8 nghìn tỷ đồng, 1,7 nghìn tỷ đồng và 538 tỷ đồng trên doanh thu 5,3 nghìn tỷ đồng, 6,6 nghìn tỷ đồng và 11 nghìn tỷ đồng. KQKD trên dự kiến sẽ được đóng góp từ các dự án Novaworld Hồ Tràm, Victoria Village, Palm City và Grand Manhattan.

Nhìn chung, dự báo mới của chúng tôi cho thấy doanh thu tăng trưởng với tốc độ CAGR 3 năm là 27,5% và lợi nhuận thuần cải thiện dần (nhưng vẫn thua lỗ).

Định giá và khuyến nghị

HSC tăng 3% giá mục tiêu theo phương pháp SoTP lên 8.900đ sau khi điều chỉnh tăng 19,4% dự báo RNAV/cp của NVL lên 14.934đ, điều chỉnh giảm 1 điểm phần trăm phần bù rủi ro vốn CSH, và lùi thời điểm định giá 6 tháng đến cuối năm 2025. Chúng tôi tăng mức chiết khấu giả định so với RNAV lên 40% (từ 30%) để phản ánh tâm lý lo ngại của chúng tôi về các nghĩa vụ tài chính ngày càng tăng cũng như tình trạng lệ thuộc của Công ty vào sự hỗ trợ của Chính phủ trong việc giải quyết những thách thức về pháp lý tại các dự án đang gặp rắc rối.

Sau khi giá cổ phiếu giảm 6% trong 3 tháng qua, NVL đang giao dịch ở mức chiết khấu 28,4% so với RNAV/cp, lớn hơn một chút so với bình quân 3 năm ở mức 28,2%, nhưng cổ phiếu vẫn có mức định giá đắt do triển vọng vẫn còn khó khăn, theo quan điểm của chúng tôi. Duy trì khuyến nghị Giảm tỷ trọng.