Báo Cáo Chiến Lược - Kinh Tế Vĩ Mô & Thị Trường Chứng Khoán Tháng 4.2024

Nguồn: HSC

Tình hình kinh tế vĩ mô

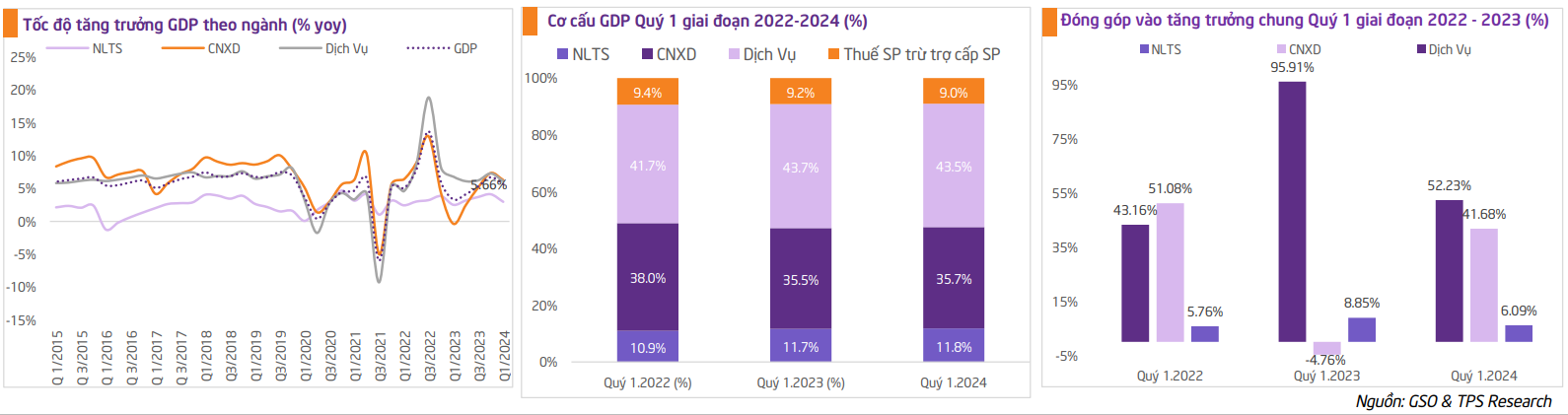

GDP quý 1.2024 tiếp tục giữ vững đà tăng trưởng, tăng 5.66%yoy

Tăng trưởng GDP quý 1.2024 ghi nhận 5.66%yoy, đây là mức tăng trưởng quý 1 cao nhất giai đoạn 2020 – 2024, cho thấy sự phục hồi đáng kể của nền kinh tế Việt Nam sau các cú sốc đại dịch và những tác động đáng kể đối với nền kinh tế toàn cầu. Trong đó, khu vực dịch vụ đóng góp trên 52% vào mức tăng chung của GDP, tăng 6.12%yoy nhờ sự phục hồi mạnh mẽ của hoạt động du lịch. Khu vực công nghiệp và xây dựng đóng góp 41.68%, tăng 6.28%yoy. Khu vực nông, lâm nghiệp và thủy sản đóng góp 6.09%, tăng 2.98%yoy.

Về sử dụng GDP quý 1.2024, tiêu dùng cuối cùng đóng góp 56.77% vào tốc độ tăng chung của GDP, tăng 4.93%yoy (quý 1.2023 đóng góp 46.11%, tăng 3.01%yoy); tích lũy tài sản đóng góp 24.07%, tăng 4.69%yoy; chênh lệch xuất nhập khẩu hàng hóa và dịch vụ đóng góp 19.16% (quý 1.2023 đóng góp 53.75%).

Về cơ cấu, ngành công nghiệp xây dựng chiếm 35.7% và dịch vụ chiếm 43.5% GDP quý 1.2024. Trong đó, riêng ngành chế biến chế tạo chiếm khoảng 65% GDP ngành công nghiệp xây dựng và 23% GDP quý 1.2024. Ngành dịch vụ chiếm 43.5%.

TPS nhận định: Trong quý 1.2024, lĩnh vực công nghiệp và xây dựng phục hồi mạnh mẽ và đạt được mức cao hơn kỳ vọng (tăng 6.28%yoy so với mục tiêu 5.5% trong Nghị quyết số 01/NQ-CP). Sự phục hồi của lĩnh vực này nhờ tăng trưởng tích cực từ nhóm ngành công nghiệp chế biến chế tạo. Nhóm ngành công nghiệp chế biến chế tạo được kỳ vọng sẽ tiếp tục khởi sắc khi dòng vốn FDI đổ vào lĩnh vực này khá dồi dào trong vài năm gần đây. Điều này sẽ tiếp sức cho tăng trưởng GDP của Việt Nam tiếp tục tăng tốc trong thời gian tới.

Việt Nam thu hút 6.17 tỷ USD vốn FDI, tăng 13.4%yoy

Giải ngân FDI quý 1.2024 ước đạt 4.63 tỷ USD, tăng 7.1%yoy, ghi nhận quý 1 thực hiện cao nhất trong 5 năm gần đây. Trong đó, ngành công nghiệp chế biến, chế tạo đạt 3.61 tỷ USD, chiếm 78% tổng FDI thực hiện, bất động sản đạt 460.4 triệu USD, chiếm 9.9% và sản xuất – phân phối điện khí đạt 197.5 triệu USD, chiếm 4.3%.

FDI đăng ký đạt 6.17 tỷ USD, tăng 13.4%yoy. Vốn đăng ký cấp mới đạt 4.77 tỷ USD, tăng 57.9%yoy. Trong đó, ngành công nghiệp chế biến, chế tạo đạt 3.04 tỷ USD, chiếm 63.7% FDI cấp mới, Bất động sản đạt 1.49 tỷ USD, chiếm 31.2%. Trong 42 quốc gia được cấp phép mới, Singapore chiếm tới 47.8% FDI cấp mới tại Việt Nam.

TPS nhận định: Điểm tích cực trong quý 1.2024 là cả FDI thực hiện và FDI đăng ký tích cực ngay từ đầu năm. Đặc biệt, FDI đăng ký vào nhóm ngành chế biến chế tạo và bất động sản tăng rất mạnh so với cùng kỳ năm trước. Khi dòng vốn đăng ký mới được giải ngân trong năm nay và những năm tới, sẽ là động lực lớn thúc đẩy tăng trưởng kinh tế và xuất khẩu. Bên cạnh đó, dòng vốn FDI chảy nhiều vào Việt Nam, giảm bớt áp lực về tỷ giá, tạo nhiều dư địa hơn cho Chính phủ trong việc điều tiết chính sách tiền tệ và tài khóa.

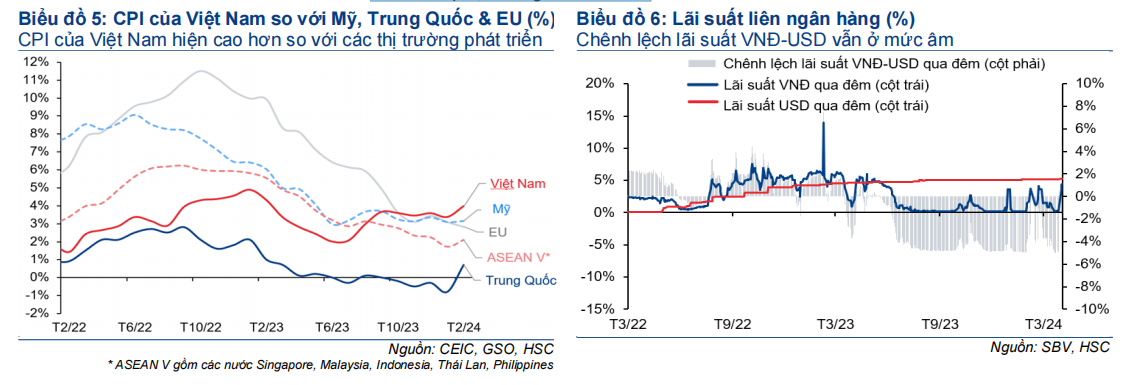

Lạm phát hạ nhiệt dần trong tháng 03

CPI tháng 03.2024 giảm 0.23%mom và +3.97%yoy. Nguyên nhân giúp lạm phát hạ nhiệt là do giá cả nhiều mặt hàng thường có xu hướng giảm sau khi được tăng cao trong dịp tết, đặc biệt là lương thực – thực phẩm. Trong 11 nhóm hàng hóa và dịch vụ, có 7 nhóm hàng giảm giá và 4 nhóm hàng tăng giá. Cụ thể, (1) Hàng ăn và dịch vụ ăn uống (-0.76%mom, tác động làm CPI chung giảm 0.25 điểm phần trăm), (2) Giáo dục (-0.29%mom), (3) Văn hóa giải trí và du lịch (-0.12%mom), (4) Đồ uống và thuốc lá (-0.07%mom), may mặc, mũ nón và giày dép (-0.06%mom), Giao thông (-0.03%mom) và Bưu chính viễn thông (-0.01%mom).

Quý 1.2024, CPI tăng 3.77%yoy do giá gạo tăng theo giá gạo xuất khẩu và chỉ số giá một số mặt hàng khác tăng như: nước sinh hoạt, điện sinh hoạt, giáo dục, thuốc và dịch vụ y tế, nhóm nhà ở và vật liệu xây dựng và nhóm văn hóa, giái trí, du lịch. Ngược lại, nhóm bưu chính viễn thông góp phần kìm bớt sự tăng lên của CPI quý 1.2024.

Lạm phát cơ bản tháng 3.2024 tăng 0.03%mom, 2.76%yoy và quý 1.2024 tăng 2.81%yoy thấp hơn CPI quý 1.2024 (3.77%) do giá lương thực, xăng dầu, giá dịch vụ y tế và giá dịch vụ giáo dục là yếu tố tác động tăng CPI nhưng thuộc nhóm hàng được loại trừ trong danh mục tính toán lạm phát cơ bản.

TPS nhận định: Mặc dù lạm phát có dấu hiệu hạ nhiệt nhưng vẫn tiềm ẩn nhiều rủi ro đến từ các yếu tố trong nước cũng như toàn cầu. Đối với các yếu tố toàn cầu, lạm phát Hoa Kỳ vẫn cao và tốc độ giảm chậm trong bối cảnh xung đột quân sự giữa Nga – Ukraine và biển đỏ leo thang gây ra nguy cơ tăng giá nhiên liệu cũng như chi phí vận tải gây áp lực cho lạm phát. Về yếu tố trong nước, một số yếu tố đang và sẽ tác động tới lạm phát như: tỷ giá, giá thực phẩm và xăng đang tăng. Bên cạnh đó, quyết định tăng lương vào tháng 7 cũng là yếu tố tác động không tích cực tới lạm phát. Tính tới thời điểm hiện tại, áp lực lạm phát chưa quá cao. Tuy nhiên, quyết định và tiến trình cắt giảm lãi suất của Fed sẽ tác động rất lớn tới tỷ giá, lạm phát và xuất khẩu của Việt Nam.

Tỷ giá USD/VND tăng mạnh do đồng USD tăng giá

Chỉ số DXY chạm ngưỡng 105 vào ngày đầu tháng 4.2024, đây là mức cao nhất kể từ tháng 11/2023 sau khi thông tin tích cực của nền kinh tế Hoa Kỳ được tiết lộ trong bối cảnh tốc độ giảm lạm phát vẫn khá chậm. Cụ thể, chỉ số PMI sản xuất của Hoa Kỳ tháng 3.2024 khá cao và trên ngưỡng 50 (51.9, cho thấy sự mở rộng trong lĩnh vực sản xuất), chỉ số việc làm cũng tăng từ 45.9 lên 47.7 và chỉ số đơn đặt hàng mới cũng tăng từ 49.2 lên 51.4. Trong khi đó, lạm phát tính đến 12/03/2024 vẫn tăng 0.4%mom và 3.2%yoy. Với bối cảnh vĩ mô như vậy sẽ rất khó để thúc đẩy Fed nhanh chóng cắt giảm lãi suất. Khi các nhà đầu tư kỳ vọng Fed sẽ duy trì lãi suất cao trong thời gian dài hơn đã làm cho đồng USD mạnh lên, đẩy chỉ số DXY không ngừng tăng lên.

Chỉ số DXY và giá vàng tăng đã đẩy tỷ giá USD/VND tăng lên khá cao trong những ngày gần đây, tỷ giá ngân hàng USD/VND vượt mốc 25,000 vào ngày 02/04/2024. Tính đến ngày 04/04/2024, tỷ giá NHTM đã tăng 2.9%ytd, tỷ giá tự do tăng 3.1%ytd và tỷ giá trung tâm tăng 0.7%ytd. Bên cạnh đó, NHNN bất ngờ bơm ròng từ ngày 02/04/2024 cũng gây áp lực lên tỷ giá.

TPS nhận định: Với những thông tin tích cực của vĩ mô Hoa Kỳ đang làm giảm sự kỳ vọng Fed sẽ cắt giảm lãi suất trong tháng 6, điều này sẽ gây áp lực lên tỷ giá USD/VND. Hiện tại, áp lực tỷ giá chưa quá cao do dòng USD vào Việt Nam vẫn dồi dào từ kênh xuất khẩu, FDI và kiều hối. Bên cạnh đó, lượng ngoại hối dự trữ của Việt Nam hiện nay khá cao, khoảng 100 tỷ USD vào thời điểm cuối năm 2023. Tuy nhiên, diễn biến của tỷ giá cũng cần được quan tâm khi Fed vẫn chưa rõ ràng về lộ trình cắt giảm lãi suất trong năm.

- EMA: Các đường EMA ngắn hạn đã có dấu hiệu giao cắt nhau. Điều này cho thấy xu hướng ngắn hạn của thị trường có thể sẽ xác nhận thay đổi sang hướng tiêu cực hơn trong thời gian tới. Vùng giá tiếp theo mà thị trường đang hướng tới là vùng giá 1230 điểm – Vùng đáy được tạo vào ngày 12/3.

- MACD: 2 đường singnal và MACD đã giao cắt nhau và đi xuống bắt đầu từ ngày 29/3, cỏ histogram cũng chuyển về vùng âm vào cùng ngày. Điều này thể hiện cả 2 chỉ báo nhanh và chậm của đường MACD đã thay đổi xu thế. Thêm một chỉ báo nữa đang cảnh báo VNINDEX đang đi vào nhịp điều chỉnh.

- Kịch bản tích cực (khả năng xảy ra: 40%): Thị trường giữ được giá, nhưng vẫn sẽ có những phiên giảm về vùng giá 1230 – 1240 điểm. Với kịch bản này VNINDEX sẽ nhận được động lực tăng giá từ nhóm vốn hóa lớn, thanh khoản giao dịch trong các phiên phải nằm trên mức trung bình 20 phiên gần nhất đối với đồ thị ngày để đảm bảo tính ổn định của xu thế. Với kịch bản tích cực thì VNINDEX sau khi nhúng xuống vùng hỗ trợ có thể nhanh chóng lấy lại được sức mạnh và trở lại vùng giá 1300 điểm. Xa hơn vùng 1300 điểm, đà tăng của thị trường sẽ ổn định hơn bởi các kháng cự ở vùng giá này ít hơn. Sức mạnh của thị trường khi vượt vùng giá 1300 điểm sẽ quyết định độ bền của xu hướng tăng tiếp đó.

- Kịch bản trung tính (khả năng xảy ra: 60%): Thị trường trượt dần về 1230 điểm và có thể rơi về những vùng giá thấp hơn. Thanh khoản giao dịch trong kịch bản này không cao bởi tâm lý nhà đầu tư thường trở nên thận trọng hơn. Với kịch bản này, NĐT sẽ chờ mua ở những vùng hỗ trợ dưới như 1230 và 1215 điểm (thấp nhất là vùng 1180 điểm). Đây là vùng mua chúng tôi đánh giá là hấp dẫn cho cả ngắn hạn và trung hạn

Chiến lược đầu tư cho tháng 4/2024

Tháng 4 theo các chu kỳ giao dịch hàng năm thường không có những biến động quá lớn. Chúng ta ghi nhận tổng 6 lần tăng và 6 lần giảm của VNINDEX trong tháng 4 từ năm 2011 cho đến nay. Chúng tôi dự đoán sẽ có một tháng giao dịch với biên độ biến động thấp chủ yếu sẽ là xu hướng tích lũy để thị trường củng cố lại động lực tăng điểm. Câu chuyện đầu tư trong tháng 4 này, chúng tôi tập trung vào các ngành như:

Hóa chất: Giá nguyên liệu đầu vào như than, dầu khí dự báo sẽ duy trì ổn định trong năm 2024 giúp các công ty sản xuất phân bón có thể cải thiện biên lợi nhuận. Ngoài ra, các công ty sản xuất phân bón cũng đang triển khai việc xuất khẩu ra các thị trường nước ngoài như EU, Úc…điều này giúp các doanh nghiệp có thêm thị trường tiêu thụ mới cũng như giải quyết tình trạng dư thừa nguồn cung.

Bán lẻ: Lợi nhuận các doanh nghiệp bán lẻ đã bắt đầu phục hồi từ quý 3 - 4/2023. Tính đến tháng 3/2024, chỉ số tăng trưởng bán lẻ cải thiện cho thấy cho thấy nhu cầu tiêu dùng tiếp tục hồi phục. Ngoài ra, chỉ số lạm phát đang có xu hướng giảm giúp thu nhập khả dụng của người dân tăng lên. Bên cạnh đó, mặt bằng lãi suất ở mức thấp giúp kích thích tín dụng tiêu dùng. Qua đó, thúc đẩy doanh thu của các nhà bán lẻ.

Thép: Nhu cầu tiêu thụ thép trong nước sẽ phục hồi trong năm 2024 do ngành bất động sản có tín hiệu khởi sắc và Chính phủ đẩy mạnh các dự án xây dựng cơ sở hạ tầng giao thông. Bên cạnh đó, lợi nhuận của các doanh nghiệp thép cũng kỳ vọng sẽ tăng trưởng tích cực trong 1H2024 từ mức nền thấp của năm trước nhờ sản lượng tiêu thụ thép được cải thiện.